КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Бюджетно-налоговая политика государства

|

|

|

|

Бюджетно-налоговая (фискальная) политика - система мер правительства, направленная на изменение государственных расходов, налогообложения и состояния государственного бюджета в целях обеспечения полной занятости, стабильного состояния экономики или экономического роста при отсутствии инфляции.

Выделяют два вида фискальной политики: стимулирующую и сдерживающую.

Стимулирующая фискальная политика применяется при спаде, имеет целью сокращение рецессионного разрыва выпуска и снижение уровня безработицы и направлена на увеличение совокупного спроса (совокупных расходов). Ее инструментами выступают: увеличение государственных закупок; снижение налогов; увеличение трансфертов.

Сдерживающая фискальная политика используется при буме (при перегреве экономики), имеет целью сокращение инфляционного разрыва выпуска и снижение инфляции и направлена на сокращение совокупного спроса (совокупных расходов).

Ее инструментами являются: сокращение государственных закупок; увеличение налогов; сокращение трансфертов.

Различают фискальную политику: дискреционную и автоматическую (недискреционную).

Дискреционная фискальная политика представляет собой законодательное (официальное) изменение правительством величины государственных закупок, налогов и трансфертов с целью стабилизации экономики.

Автоматическая фискальная политика связана с действием встроенных (автоматических) стабилизаторов. Встроенные (или автоматические) стабилизаторы представляют собой инструменты, величина которых не меняется, но само наличие которых (встроенность их в экономическую систему) автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве.

|

|

|

К автоматическим стабилизаторам относятся:

1) подоходный налог (включающий в себя и налог на доходы домохозяйств, и налог на прибыль корпораций). Схема действия:

и наоборот;

2) косвенные налоги (в первую очередь, налог на добавленную стоимость);

3) пособия по безработице. Схема действия:

и наоборот;

4) пособия по бедности.

В развитых странах экономика на 2/3 регулируется с помощью дискреционной фискальной политики и на 1/3 – за счет действия встроенных стабилизаторов.

Методы налогового регулирования:

1. Рекомендуется ликвидировать все налоговые льготы, установить единый принцип налогообложения. В данном случае хозяйствующие субъекты получают равенство возможностей, стабильную основу своей деятельности

2. Считается, что увеличения поступлений в госбюджет можно добиться не увеличивая, а снижая ставки налогов.

Кривая Лаффера показывает взаимосвязь между уровнем налоговой ставки и объемом налоговых поступлений.

Рисунок 13.2 - Кривая Лаффера

После точки М объем налоговых поступлений сокращается:

1. Снижается уровень экономической активности.

2. Экономическая деятельность перемещается в теневую экономику.

Рекомендации: снизить налоги - объем поступлений на изменится.

Превышение доходов над расходами госбюджета образует бюджетный профицит (излишек), превышение расходов над доходами образует бюджетный дефицит (недостаток).

Бюджетный дефицит возникает вследствие многих причин объективного и субъективного характера. Наиболее часто — из-за невозможности мобилизовать необходимые доходы в результате спада или падения темпов производства, низкой производительности труда и других причин, вызывающих нестабильность экономики, снижение эффективности производства.

В настоящее время практически все развитые страны имеют дефицит госбюджета и существенный государственный долг.

|

|

|

Механизм покрытия дефицита госбюджета и формы существования государственного долга:

1. Эмиссионное покрытие: выпуск государством необеспеченных денежных средств для покрытия государственных расходов.

Последствия:

- раскручивается инфляция;

- обесценивается старый государственный долг, не возникает новый;

- государство получает так называемый инфляционный налог, который возниает в результате того, что увеличиваются номинальные доходы людей, они попадают в другую доходную группу, с более высоким подоходным налогом, их реальный доход может не меняться или даже сокращаться, а реальный налог - увеличиваться;

- реальные расходы государства, напротив, сокращаются, так как в бюджете не предусматривается их индексирование;

- в долговременном периоде инфляция подрывает доходную базу бюджета (сокращение производства, сокращение доходов) и весь бюджетный процесс.

2. Внутренние госзаймы - внутренний государственный долг.

а) долгое время в России (советское время - первая половина 1990х годов) применялись займы нерыночного размещения, по которым государство уплачивало процент по льготной ставке. Это - займы у Центрального банка России, Сбербанка, Госстраха; облигации 1990-91гг.; целевые чеки и вклады; казначейские обязательства. Этот способ финансирования дефицита государственного бюджета подобен эмиссионному и также ведет к инфляции, обесценивает старые долги.

б) займы рыночного размещения: золотые сертификаты, ГКО, облигации внутреннего валютного займа (долги Внешторгбанка), сберегательный заем.

Результат - увеличение внутреннего долга, затрат по его обслуживанию.

3. Внешние займы - внешний государственный долг. При этом следует учесть, что расходы на погашение долга кредиторам-резидентам остаются частью национальных финансовых ресурсов. Расходы на погашение долга кредиторам-нерезидентам являются чистым вычетом из на-циональных финансовых ресурсов.

Разрушительные последствия дефицита государственного бюджета и государственного долга:

1. Инфляция.

2. "Эффект вытеснения", суть которого заключается в вытеснении частных инвестиций государственными расходами: государство делает займы на финансовом рынке, взвинчивает процентную ставку. В результате снижается уровень частных инвестиций и совокупного предложения, растет инфляция.

|

|

|

3. За сегодняшние долги приходится рассчитываться будущим поколени-ям.

4. Автоматический рост государственного долга:

Доводы в пользу того, что дефицит и государственный долг не являются острой экономической проблемой:

1. При применении неинфляционных методов финансирования дефицита можно избежать высокой инфляции.

2. Если государственные расходы представляют собой капиталовложения, то это увеличивает производственный потенциал и доходы будущего бюджета. Будущие поколения получают более сильную экономику, бремя государственного долга не является для них тяжелым.

3. Расходы государства оказывают стимулирующее воздействие на частный сектор, "эффект вытеснения" незначителен.

4. Автоматический рост государственного долга можно предотвратить, включив в законодательство предельные нормы роста дефицита и государственного долга, устанавливая и соблюдая соответствующие процедуры.

Таким образом, дефицитное финансирование экономики и рост государственного долга опасны тогда, когда государственные расходы идут на текущее потребление, есть утечки капитала из страны. Речь должна идти не о количественных показателях, а об изменении самого характера бюджетных расходов.

4. Доходы населения: сущность, виды и принципы распределения. Дифференциация доходов.

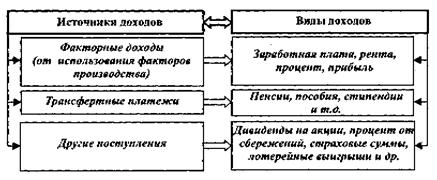

Доходы населения -это сумма денежных средств и материальных благ, полученных в общественном производстве, произведенных домашним хозяйством или какой-либо другой деятельностью за определенный промежуток времени.

Доходы населения подразделяются на денежные, натуральные, номинальные, располагаемые, реальные.

Денежные доходы населения включают все поступления денег в виде оплаты труда, доходов от предпринимательской деятельности, пенсий, стипендий, различных пособий, доходов от собственности в виде процентов, дивидендов, ренты, доходов от продажи товаров, доходов от оказания на сторону различных услуг и др.

|

|

|

Натуральные доходы включают продукцию, произведенную домашними хозяйствами для собственного потребления, а также полученную в общественном производстве.

Номинальные доходы — общее количество денег, которое получено за определенный период времени; характеризуют уровень денежных доходов независимо от налогообложения и изменения цен (рисунок 13.3).

Рисунок 13.3 - Структура номинального дохода

Располагаемый доход представляет только ту часть номинального дохода, которая может быть использована непосредственно на личное потребление товаров и услуг, а также на сбережения, т.е. располагаемый доход равен номинальному доходу минус взносы, налоги, обязательные платежи (отчисления с оплаты труда).

Реальный доход отражает покупательную способность нашего денежного дохода, представляет собой количество товаров и услуг (в стоимостном выражении), которое можно купить на располагаемый доход в течение определенного периода времени (т.е. здесь учитываются возможности изменения цен).

Причины, вызывающие неравенство доходов:

1) различие в индивидуальных способностях. Люди — разные по своим интеллектуальным, физическим, творческим и другим способностям. Эти особенности формируют различную предрасположенность людей к эффективному выполнению тех или иных видов работ;

2) различия в квалификации и опыте;

3) различия в готовности и способности работать в особых условиях;

4) различия в собственности. В последние годы заметно расширяется число людей, получающих доходы от владения капиталом, ценными бумагами.

Дифференциация доходов населения — реально существующие различия в уровне дохода населения, в значительной степени предопределяющие социальную дифференциацию в обществе, характер его социальной структуры. Общество с рациональной и относительно равномерной дифференциацией доходов наиболее стабильно за счет многочисленного среднего класса, имеет интенсивную социальную мобильность, сильные стимулы к социальному продвижению и профессиональному росту. Общество с резкой дифференциацией доходов крайних полюсных групп населения отличается социальной неустойчивостью, отсутствием сильных стимулов к профессиональному росту, значительной криминогенностью социальных отношений.

Для количественной оценки дифференциации доходов применяют различные показатели:

- модальный доход, т. е. уровень дохода, наиболее часто встречающийся среди населения;

- медианный доход – показатель дохода, находящегося в середине ранжированного ряда распределения. Половина населения имеет доход ниже медианного, а вторая половина – выше;

- децильный коэффициент дифференциации доходов населения (Кd), характеризующий, во сколько раз минимальные доходы 10 % самого богатого населения превышают максимальные доходы 10 % наименее обеспеченного населения;

- коэффициент фондов (Кл), определяемый как соотношение между средними доходами населения в десятой и первой децильной группах;

- коэффициент концентрации доходов Джини (KL), характеризующий степень неравенства в распределении доходов населения.

Коэффициент Джини изменяется в пределах от 0 до 1. Причем чем больше его значение отклоняется от нуля и приближается к единице, тем в большей степени доходы сконцентрированы в руках отдельных групп населения.

Для графической иллюстрации степени неравномерности в распределении доходов строится кривая Лоренца (рисунок 13.4), которая показывает соотношение процентов всех доходов и процентов всех получателей. Степень неравенства доходов определяется областью между линией, обозначающей идеальное равенство, и кривой Лоренца. Неравномерное распределение характеризуется кривой Лоренца, т.е. линией фактического распределения, отстоящей прямой тем дальше, чем больше дифференциация доходов.

По кривой Лоренца также можно рассчитать коэффициент Джини как отношение площади между линиями равномерного и фактического распределения к площади треугольника oef.

Рисунок 13.4 – Кривая Лоренца

По методологии ООН критический предел дифференциации доходов составляет 0,41–0,42 по индексу Джини. Соответственно пороговым показателем будет 0,35–0,37, а наиболее оптимальным – 0,25–0,26. Оптимальные значения для основных социально-экономических индикаторов: разрыв в денежных доходах 20 % самых богатых и 20 % самых бедных слоев населения не должен превышать 12 раз.

Показатели, отражающие дифференциацию доходов населения, важны для анализа различных социально-экономических процессов, их мониторинга при проведении активной социальной политики, они используются при составлении государственных программ социально-экономического развития.

|

|

|

|

Дата добавления: 2014-01-13; Просмотров: 585; Нарушение авторских прав?; Мы поможем в написании вашей работы!