КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Послесловие 2 страница

|

|

|

|

Правила игры

Любители и профессионалы рынка воспринимают диапазоны по-разному. Любители ставят на крупный успех, они тяготеют продавать при прорыве вниз и покупать при прорыве вверх. Когда любитель видит прорыв из диапазона, он надеется, что начался новый сильный тренд, который быстро сделает его богатым.

Профессионалы играют против отклонений и за возврат к норме. Для цен нормально оставаться в пределах диапазона. Большинство прорывов делаются из последних сил и быстро пресекаются. Профессионалы любят кормить их, то есть играть против. Они продают, как только прорыв вверх останавливается, и покупают, когда прорыв вниз перестает давать новые минимумы.

Прорывы могут принести любителям впечатляющие прибыли, когда новый крупный тренд действительно покидает диапазон. Любители иногда выигрывают, но выгоднее действовать вместе с профессионалами. Большинство прорывов ложные и за ними следует возврат обратно.

Диапазоны от МА могут использоваться игроком как единственный инструмент или объединяться с другими методами. Джеральд Аппель рекомендовал следующие правила для игры на основании диапазонов:

1. Нарисуйте МА и постройте вокруг пего диапазон. Если диапазон примерно горизонтален, то почти всегда хорошо покупать, когда рынок у его низа, и продавать, когда рынок у его верха.

2. Когда тренд идет резко вверх и диапазон прорывается вверх, это говорит о движении очень сильных “быков”. Вероятно, что у вас будет еще один шанс продать, когда цены будут в районе достигнутого максимума. Для рынка нормально возвращаться к МА после прорыва диапазона вверх, что дает отличную возможность для покупки. Закрывайте позицию на покупку, когда рынок вновь подойдет к верхней границе диапазона.

|

|

|

3. Приведенное выше правило работает наоборот при резких спадах. Прорыв нижней границы диапазона показывает, что вероятен возврат к МА, который даст еще одну возможность для продажи. Когда цены опять подойдут к нижней границе диапазона, пора закрывать позиции.

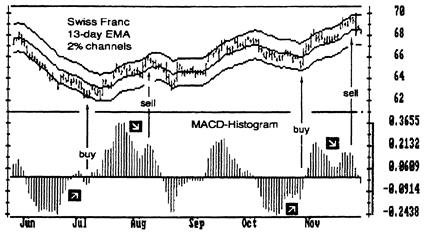

Лучшие сигналы к игре даются сочетанием диапазонов и других технических индикаторов. Индикаторы же дают самые сильные сигналы, когда они расходятся от цен (рис. 57). Маннинг Столлер описал метод сочетания диапазонов и дивергенции в интервью, данном автору этой книги.

4. Сигнал к продаже возникает тогда, когда цепы достигают верха диапазона, а технический индикатор, такой, как стохастика или MACD - гистограмма, дает менее высокий максимум и образует дивергенцию “sмедведей”. Это означает, что “быки" ослабли в момент завышения цен.

5. Сигнал к покупке возникает тогда, когда цены достигают низа диапазона, а технический индикатор дает менее глубокий минимум и образует дивергенцию. Это означает, что "медведи" ослабли в момент занижения цен.

Рынок нужно анализировать больше, чем в одном временном масштабе. Играйте на повышение, когда цены растут от нижнего края диапазона и на дневном, и на недельном графике. Играйте на понижение, когда цены падают от верхнего края диапазона и на дневном, и на недельном графике.

6. Начинайте игру на повышение, когда диапазон идет вверх и цены ниже средней линии, и извлекайте прибыль, когда цены над средней линией. Играйте на понижение при падающем диапазоне и извлекайте прибыль у его нижней границы.

Диапазон стандартного отклонения (диапазон Боллингера)

Диапазоны стандартного отклонения (Bollinger Bands) были предложены Перри Кауфманом в его книге “Новые методы и системы игры на сырьевом рынке”, а широко распространены аналитиком Джоном Боллингером. Уникальность диапазонов Боллингера в том, что их ширина изменяется в ответ на изменение неустойчивости рынка. Играя с их помощью нужно руководствоваться иными правилами:

|

|

|

Рис. 57. Игра на диапазоне и индикаторах

МА отражает средний консенсус по поводу стоимости. Ширину диапазона нужно подстраивать до тех пор, пока в него не попадет от 90 до 95 процентов всех данных. Верхняя граница диапазона показывает, когда рыночная цена завышена. Нижняя граница показывает, когда она занижена. Разумно покупать в нижней части поднимающегося диапазона и продавать в верхней половине падающего диапазона. Диапазоны работают лучше всего, когда их сигналы совпадают с дивергенциями в индикаторах.

Дивергенция "быков" в июле и октябре возникли, когда швейцарский франк был недооценен и лежал у нижней границы диапазона. Эти сигналы к покупке предшествовали сильным подъемам. Дивергенция "медведей" возникла в августе и ноябре, когда швейцарский франк был переоценен и лежал у верхней границы диапазона. За этими сигналами к продаже последовали резкие спады. Сочетание диапазона и дивергенции позволяет вам играть против рыночной толпы в ключевые поворотные моменты.

1. Вычислите 21-дневное ЕМА.

2. Вычтите 21-дневное ЕМА из каждой цены закрытия, чтобы найти все отклонения от среднего.

3. Возведите все отклонения в квадрат и найдите сумму квадратов” это будет суммарное квадратичное отклонение.

4. Разделите суммарное квадратичное отклонение на длину усреднения, чтобы найти среднее квадратичное отклонение.

5. Извлеките квадратный корень из среднего квадратичного отклонения, чтобы найти стандартное отклонение.

Эти шаги, описанные Джоном Боллингером, сегодня могут быть выполнены многими программами для технического анализа. Диапазон Боллингера становится шире, когда неустойчивость рынка растет, и уже, когда она падает. Узкий диапазон Боллингера указывает на сонный, спокойный рынок. Самые сильные движения рынка обычно начинаются от плоского основания. Диапазон Боллингера помогает определить момент перехода от спокойного к активному рынку.

Когда цены поднимаются из очень узкого диапазона Боллингера, это дает сигнал к покупке. Когда цены падают из очень узкого диапазона Боллингера, это дает сигнал к продаже. Если цены возвращаются обратно в диапазон, нужно закрывать позицию.

|

|

|

Диапазоны Боллингера особенно полезны для играющих с опционами. Цены на опционы сильно зависят от колебаний неустойчивости рынка. Диапазон Боллингера поможет вам купить тогда, когда неустойчивость мала и опционы относительно дешевы. Они помогут вам продать тогда, когда неустойчивость велика и опционы дороги.

Еще о диапазонах

Некоторые игроки используют диапазоны, верхней границей которых является МА максимальных цен, а нижней границей - МА минимальных цен. Они оказываются более угловатыми, чем обычные диапазоны. Для таких диапазонов игроку нужно выбрать период усреднения. Тринадцатидневное ЕМА, как обычно, оказывается безопасным выбором. Тринадцатидневное ЕМА от максимальных цен даст верхнюю границу диапазона, а тринадцатидневное ЕМА от минимальных цен дает его нижнюю границу.

Одним из популярных технических индикаторов является индекс диапазона сырьевого рынка (Commodity Channel Index-CCI). Он основан на тех же принципах, что и диапазоны, и измеряет отклонения от МА. Если в игре вы используете диапазоны, то можете отказаться от CCI. Диапазоны лучше потому, что они оставляют вас зрительно ближе к ценам.

X. УПРАВЛЕНИЕ РИСКОМ

10.1. Эмоции и вероятности

Игра на бирже столь увлекательна, что обычно она доставляет любителям большое удовольствие. Сделка для них то же самое, что билет в кино или на профессиональный бейсбольный матч. Игра намного более дорогое развлечение, чем кино.

Никто не в состоянии одновременно получать удовольствие и делать деньги. Эмоциональная игра - враг успеха. Жадность и страх стремятся уничтожить игрока. Вы должны напрягать разум, а не играть на основании своего чутья.

Игрок, пьянеющий от прибыли, подобен адвокату, начинающему подсчитывать гонорар в середине процесса. Игрок, расстраивающийся при потерях, напоминает хирурга, падающего в обморок от вида крови. Настоящий профессионал не очень переживает при потерях и выигрышах.

Целью успешного профессионала в любой области является достижение его личного потолка, желание стать лучшим врачом, лучшим юристом или лучшим игроком. Деньги текут к ним почти как побочный продукт. Вам нужно сконцентрироваться на том, чтобы играть правильно, а не на деньгах. К каждой сделке нужно подходить как к хирургической операции: серьезно, трезво, без скидок и упрощений.

|

|

|

Почему Джонни не может продать

Неудачник не может быстро пресечь свои потери. Когда сделка начинает выходить ему боком, он ждет и надеется. Он чувствует, что не может позволить себе выйти из игры, доходит до пределов своей маржи и продолжает надеяться на поворот рынка. Его номинальные потери растут и то, что казалось серьезным уроном, начинает напоминать азартную игру. Наконец брокер надавливает, и игрок получает заслуженное наказание. Как только он выходит из игры, рынок с ревом бросается в противоположную сторону.

Неудачник готов разбить себе голову о стену, ведь продержись он еще немного, и он сделал бы себе на развороте рынка маленькое состояние. Тренды разворачиваются именно тогда, когда они разворачиваются, потому, что все неудачники одинаковы. Они действуют согласно своему чутью, а не пользуются разумом. Чувства людей похожи, несмотря на разницу в культурном наследии или в уровне образования. Напуганный игрок с бешено стучащим сердцем и потными ладонями чувствует себя одинаково, не зависимо от того, вырос ли он в Нью-Йорке или в Гонконге и учился ли он 2 года или 20 лет.

Рой Шапиро, из чьей статьи взята следующая цитата, пишет:

И вот наша очередная идея, наша великая надежда, вызрела в том тихом уединенном месте, где мы принимаем свои биржевые решения.... Одной из трудностей при продаже является наша приверженность к позиции. Действительно, если что-либо принадлежит нам, мы чувствуем свою связь с этим.... Эта привязанность к тому, что мы покупаем, именуется психологами и экономистами “эффектом подарка” и мы все узнаем ее как в наших финансовых действиях, так и в неспособности расстаться со старой спортивной курткой, болтающейся в шкафу.

Спекулянт является отцом идеи,... положение которой требует связи с его личностью, почти в той же степени, что и ребенок.... Еще одной причиной того, что Джонни не продает даже тогда, когда позиция теряет почву под ногами, является его желание помечтать.... У многих в момент покупки критическое мышление слабеет и процессом принятия решений начинает управлять надежда.

Мечтать на рынке - такая роскошь, которую никто не может себе позволить. Если ваша игра основана на мечтах, лучше отдать эти деньги психоаналитику.

Доктор Шапиро приводит тест, показывающий, как люди принимают деловые решения в условиях неопределенности. Сначала, группе людей предложили сделать выбор между выигрышем в 1000 долларов с вероятностью 75 процентов при 25 процентах шансов не получить ничего и твердыми 700 долларами. Четверо из пяти присутствовавших сделали второй выбор даже после того, как им объяснили, что первый в долгосрочном плане дает 750 долларов. Большинство приняло эмоциональное решение и довольствовалось меньшей выгодой.

Был предъявлен другой тест: людям предлагалось выбрать между верной потерей 700 долларов и 75 процентным шансом потерять 1000 долларов с 25 процентной вероятностью не потерять ничего. Трое из четырех сделали второй выбор, подвергнув себя потере 50 лишних долларов по сравнению с тем, что было неизбежно. Пытаясь избежать неприятности, они увеличивали потери!

Эмоциональные игроки хотят получить верную прибыль и отказываются от выгодных операций, связанных с неопределенностью. Они идут на рискованные игры, чтобы избежать неизбежных потерь. В природе человека заложено свойство получать прибыль быстро и оттягивать момент расплаты. Иррациональность поведения увеличивается, когда люди оказываются под давлением. Согласно доктору Шапиро “ставки с большой выплатой больше в последних двух забегах дня”.

Эмоциональная игра губит неудачников. Если вы просмотрите свой архив, то увидите, что наибольший урон вашему счету нанесли несколько крупных потерь или же длинная последовательность мелких потерь, преследовавшая вас в то время, как вы хотели поправить свои дела после провала. Хорошее управление капиталом, прежде всего, уберегло бы вас от провала.

Вероятность и математическая безграмотность

Неудачники ищут “верный шанс”, долго надеются и иррационально отказываются признать малые потери. Их игра основана на эмоциях. Неудачники не понимают фундаментальное понятие вероятности. Им приходится бороться с ужасами случайного процесса и изобретать по поводу него разнообразные предрассудки.

Математическая безграмотность, непонимание основ вероятности, случайности и хаотичности, это фатальная для игрока интеллектуальная слабость. Эти основные понятия можно изучить по многим книгам.

Живая книга “Математическая безграмотность” Аллена Паулоса может быть отличным введением в вопросы вероятности. Паулос пишет, как на вечеринке ему сказал на первый взгляд образованный человек:

“Если вероятность дождя в субботу 50 процентов и в воскресенье тоже 50 процентов, то вероятность дождя в выходные 100 процентов”. Тот, кто так мало знает о вероятности, обязательно потеряет деньги в биржевой игре. Ваш долг перед самими собой получить основные знания о математических понятиях, связанных с игрой на бирже.

Ральф Вине начинает свою известную книгу “Формулы управления портфелем” с изумительного параграфа: “Подбросьте монету в воздух. В течение мгновения вы будете наблюдать один из самых потрясающих природных парадоксов: случайный процесс. Пока монета в воздухе, нет способа сказать с уверенностью, упадет ли она орлом вверх или вниз. Хотя исход серии из многих бросков вполне может быть предсказан”.

Для игроков важно понятие математического ожидания. Оно называется долей игрока (положительное математическое ожидание) или долей заведения (отрицательное математическое ожидание), смотря по тому, на чьей стороне больше шансов. Если мы с вами будем подбрасывать монету, то ни у кого не будет преимущества, наши шансы на выигрыш составят по 50 процентов. Но если вы будете подбрасывать монету в казино, удерживающем 10 процентов с каждой ставки, то вы выиграете только 90 центов на каждый проигранный доллар. Доля заведения делает ваше математическое ожидание отрицательным. Никакая система управления капиталом не выстоит против отрицательного математического ожидания неопределенно долго.

Положительное математическое ожидание

Если вы знаете, как считать карты в очко, у вас может быть преимущество перед казино, если они не заметят этого и не выкинут вас вон. Казино обожают пьяных игроков и не переносят считающих карты. Преимущество позволит вам со временем выиграть большее число раз, чем проиграть. Хорошее управление капиталом может помочь вам извлечь

больше прибыли из вашего преимущества и сократить потери. Без преимущества вам лучше отдать деньги на благотворительность. В игре на бирже преимущество дает система игры, создающая большую прибыль, чем потери, разница цен и комиссионные. Никакое управление капиталом не спасет плохую игровую систему.

Вы можете выиграть только тогда, когда у вас положительное математическое ожидание, разумная система игры. Игра по интуиции приводит к катастрофе. Многие игроки ведут себя как пьяницы в казино, переходящие от стола к столу. Тех, кто играет слишком много, убивают разница цен и комиссионные.

Лучшие системы игры жесткие и практичные. Они состоят из небольшого числа элементов. Чем сложнее система, тем большее число ее элементов могут не сработать. Игроки любят оптимизировать свои системы по прошлым данным. К сожалению, ваш брокер не позволит вам играть в прошлом. Рынки изменяются, и параметры, идеальные в прошлом, могут не быть таковыми сегодня. Попробуйте вместо этого деоптимизировать вашу систему. Посмотрите, как она будет работать в неблагоприятных условиях. Практичная система ведет себя хорошо, когда рынок изменяется. В реальной игре она, вероятно, превзойдет глубоко оптимизированную систему.

И, наконец, если вы разработали хорошую систему, не балуйтесь с ней. Разработайте другую, если вам нравится разнообразие. Роберт Причер формулирует это так: “Большинство игроков берут хорошую систему игры и ломают ее, пытаясь сделать совершенной”. Если у вас уже есть система игры, то пора установить правила управления капиталом.

10.2. Управление капиталом

Предположим, я и вы играем на 1 пенс, подбрасывая монетку. Если "орел", то вы выигрываете, если грешка", то проигрываете. Предположим, что у вас 10 долларов рискового капитала, а у меня 1 доллар. Хотя у меня и меньше денег, мне нечего бояться: нужна последовательность из 100 поражений, чтобы я проиграл. Мы можем играть очень долго, если, конечно, между нами не встанут два брокера и не вытянут капитал через разницу цен и комиссионные.

Шансы резко изменятся, если мы поднимем ставку до четвертака. Если у меня всего 1 доллар, то четыре поражения меня доконают. Если у вас 10 долларов, то вы можете проиграть четвертак в серии 40 игр подряд. Серия из четырех проигрышей наступит, вероятно, гораздо раньше, чем из сорока. При равенстве всех остальных факторов, более бедный из двух игроков должен разориться первым.

Большинство любителей думают, что “остальные факторы” далеки от равенства. Они считают себя умнее большинства из нас. Биржевая индустрия старательно поддерживает это заблуждение, утверждая, что победители получают деньги проигравших. Она пытается скрыть, что у игры на бирже отрицательная сумма (см. глава 2). Шальные любители идут на бешенный риск, обеспечивая комиссионные брокерам и прибыль торговцам в зале. Когда они вымываются с рынка, приходят новые сопляки, поскольку надежда никогда не умирает.

Выживание прежде всего

Первой задачей управления капиталом является обеспечение выживания. Вам нужно избегать риска, способного вывести вас из игры. Вторая цель состоит в обеспечении устойчивого потока прибыли, а третья в получении сверхдохода, но выживание идет первым. “Не рискуйте всем состоянием” - вот первая заповедь игры. Неудачники нарушают ее, поставив слишком много на одну сделку. Они продолжают играть с той же или даже большей позицией, когда она дает убыток. Большинство неудачников окончательно разоряется при попытке оправиться от удара. Хорошее управление капиталом, прежде всего, сохранит вас от удара.

Чем в большую яму вы попадаете, тем более скользкие у нее стенки. Если вы потеряли 10 процентов, то вам нужно сделать 11 процентов, чтобы восстановиться, а если вы потеряли 20 процентов, то вам уже нужно заработать 25, чтобы вернуть свое. При потере 40 процентов нужно сделать блистательные 67 процентов, а если вы потеряли 50, то вам нужна 100 процентная прибыль просто для возвращения к исходному уровню. Когда потери растут в арифметической прогрессии, прибыли, необходимые для их возмещения, растут в геометрической.

Вам нужно знать заранее, сколько вы можете проиграть, когда и на каком уровне вы ограничите свои потери. Профессионалы тяготеют убегать при первых признаках беды и возвращаться на рынок, когда замечают подходящий момент. Любители - ждут и надеются.

Богатейте медленно

Любитель, стремящийся разбогатеть быстро, похож на обезьяну на тонкой ветке. Он тянется к зрелым плодам, но падает, когда ветка ломается.

Игроки, выступающие за фирму, обычно более успешны, как группа, чем индивидуальные игроки. Они обязаны этим своим начальникам, которые обеспечивают дисциплину (см. главу 2.3). Если игрок теряет больше предельной величины в одной сделке, его выгоняют за неподчинение. Если он проигрывает свой месячный лимит, то его лишают права играть до конца месяца и он становится мальчиком, который приносит остальным кофе. Если он проигрывает свой месячный лимит несколько раз подряд, фирма увольняет или переводит его. Эта система заставляет корпоративных игроков избегать потерь. Индивидуальные игроки действуют по собственному усмотрению.

Игрок, открывающий счет в 20000 долларов и надеющийся превратить его в два миллиона через два года, похож на подростка, убегающего в Голливуд, чтобы стать популярным певцом. Он может преуспеть в этом, но исключения только подтверждают правило. Любители хотят разбогатеть быстро, но губят себя, когда идут на высокий риск. Они могут преуспевать некоторое время, но повесятся, если им хватит веревки.

Любители часто спрашивают меня, какой процент прибыли они смогут ежегодно получать от игры на бирже. Ответ зависит от их мастерства, везения и состояния рынка. Любители никогда не задают более важный вопрос: “Как много я проиграю до того, как прекращу играть и заново оценю себя, свою систему и рынки?” Если вы позаботитесь о продолжении процесса, прибыли позаботятся о себе сами.

Тот, кто делает 25 процентов в год - король Wall Street. Многие из финансистов высокого полета отдадут своего первенца, чтобы добиться этого. Игрок, способный удвоить капитал за год - это звезда, столь же редкая, как популярный певец или великий спортсмен.

Если вы ставите перед собой скромные цели и достигаете их, вы можете пойти очень далеко. Если вы сможете делать 30 процентов в год, люди будут умолять вас принять их деньги под ваше руководство. Если вы будете управлять 10 миллионами, что не редкость в наши дни, то только ваша плата как менеджера составит 6 процентов, то есть 600000 долларов в год. Если вы сделаете 30 процентов прибыли, то 15 процентов будут вашими как премия, то есть еще 450000 'долларов в год. Вы заработаете на биржевой игре более миллиона в год, не идя на большой риск. Когда вы будете планировать свою следующую сделку, имейте эти цифры в виду. Играйте для того, чтобы получить хороший послужной список с постоянными прибылями и небольшими потерями.

Скольким рисковать

Большинство игроков погибают от одной из двух пуль: от невежества или от эмоций. Любители играют по интуиции и заключают такие сделки, которые не следует заключать никогда из-за отрицательного математического ожидания. Те, кто переживает стадию исходного невежества, начинает строить более приемлемые системы игры. Когда они становятся более уверенными, они высовывают голову из окопа, и вторая пуля поражает их! Уверенность делает их жадными, они рискуют слишком большой суммой в одной сделке, и короткая череда неудач выметает их с рынка.

Если в каждой сделке вы рискуете четвертью своего счета, то ваш крах неминуем. Вас разорит короткая серия неудач, которая случается даже с самыми лучшими игровыми системами. Даже если вы будете рисковать только десятой долей вашего счета в одной сделке, то и тогда продержитесь не намного дольше.

Профессионал может позволить себе рисковать только очень небольшой долей своих средств в одной сделке. У любителя тот же подход к игре, что у алкоголика к выпивке. Он начинает, чтобы хорошо провести время, а заканчивает самоуничтожением.

Обширные исследования показали, что максимальной суммой, которой игрок может рисковать в одной сделке, не ухудшая своих долговременных перспектив, являются 2 процента его активов. Этот предел учитывает разницу цен и комиссионные. Если у вас счет в 20000 долларов, вы не можете рисковать большим, чем 400 долларов в любой сделке. Если у вас счет в 100000 долларов, вы не должны рисковать большим, чем 2000 долларов, а если у вас всего 10000 долларов, то максимальный риск в одной сделке не должен превышать всего 200 долларов.

Большинство любителей качают головой, когда им говорят об этом. У многих маленькие счета и правило 2 процентов разбивает мечту о больших прибылях. Большинство успешных профессионалов, напротив, считают предел в 2 процента завышенным. Они не позволяют себе рисковать большим, чем 1 или 1,5 процента в одной сделке.

Правило 2 процентов надежно ограничивает ущерб, который рынок может нанести вашему счету. Даже последовательность из пяти или шести убыточных операций не способна значительно ухудшить ваши перспективы. В любом случае, если вы играете для того, чтобы иметь хороший послужной список, вам вряд ли захочется показать 6 или 8 процентов месячных убытков. Если вы подошли к этому пределу, перестаньте играть до конца месяца. Используйте это время отдыха для того, чтобы заново оценить себя, ваши методы и рынок.

Правило 3 процентов удержит вас от самых рискованных сделок” Когда ваша система дает сигнал о вступлении в игру, посмотрите, где разумно доставить остановку. Если при этом под угрозой окажется более 2 процентов ваших активов, то пропустите такую возможность. Полезно ждать возможностей сыграть с очень близкой остановкой (см. главу 9). Ожидание уменьшит удовольствие от игры, но повысит потенциальные Прибыли. Выбирайте, что вам на самом деле дороже.

Правило 2 процентов помогает решить, сколько контрактов должно быть в игре. Например, у вас на счету 20000 и вы можете рискнуть 400 долларами на сделку. Если ваша система показывает привлекательную сделку с риском в 275 долларов, то вы можете сыграть только на один контракт. Если риск всего 175 долларов, то можно сыграть на два контракта.

Как насчет добавления, увеличения вашей позиции, когда рынок движется в вашу пользу? Правило 2 процентов поможет и здесь. Если вы получили прибыль на следующей за трендом позиции, вы можете добавить к ней, если ваша открытая позиция заведомо безубыточна и добавление не ставит под вопрос больше 2 процентов ваших активов.

Система удвоения

После того, как вы установили максимальный риск на сделку, вам нужно решить, рисковать ли этой суммой в каждой сделке. Большинство систем таковы, что вы рискуете в разных сделках разными суммами. Одна из древнейших систем управления капиталом, это система удвоения, первоначально придуманная для азартных игр. Она подсказывает вам ставить больше после неудачи, чтобы “поправить дела”. Не надо говорить о том, насколько этот подход эмоционально привлекателен для неудачников.

Игрок на удвоение в казино продолжает ставить 1 доллар, пока выигрывает, но после проигрыша он ставит 2 доллара. Если он выигрывает, то уходит с прибылью в 1 доллар (-1+2) и возвращается к ставке в 1 доллар. Если же он проигрывает, то удваивает опять и ставит 4 доллара. Если он выиграет, то получит 1 доллар (-1-2+4), а если он проиграет, то поставит 8 долларов. Пока он продолжает удваивать, первый же выигрыш вернет все проигранное и даст прибыль, равную первоначальной ставке.

Система удвоения выглядит беспроигрышной до того момента, когда вы сообразите, что длинная полоса неудач разорит любого игрока, сколь бы богат он ни был. Игрок, начавший с 1 доллара и проигравший 46 раз, должен поставить 47-ю ставку в 70 триллионов долларов, а это больше, чем стоимость всего мира (примерно 50 триллионов). Ясно, что намного раньше у него кончатся деньги или он упрется в ограничения казино. Система удвоения бесполезна, если у вас отрицательное или нулевое математическое ожидание. Она самоубийственна, если у вас хорошая система игры и положительное математическое ожидание.

Любители любят систему удвоения из-за ее эмоциональной привлекательности. Распространенным заблуждением является то, что не повезти может только до определенного предела или что удача обязательно улыбнется. Неудачники часто играют более крупно после неудачи. Неудачник, стремящийся к компенсации, часто удваивает объем сделки после неудачи. Это очень плохой метод управления капиталом.

Если вы хотите менять объем сделки, то логика подсказывает, что нужно играть крупнее, когда ваша система соответствует рынку и делает деньги. Если ваш счет растет, правило 2 процентов позволит вам играть на большие суммы. Вам надо играть скромнее, когда ваша система не в ладах с рынком и теряет деньги.

Оптимальное f

Некоторые игроки, разработавшие компьютеризированные системы игры, верят в то, что они называют оптимальным f - “оптимальной фиксированной долей” активов. Доля счета, которой они рискуют в одной сделке, определяется по формуле, основанной на результатах их системы и размерах счета. Это сложный метод, но вы можете воспользоваться некоторыми его идеями независимо от того, используете ли вы сам метод.

Ральф Вине показал в своей книге “Формулы управления портфелем”, что

1) оптимальное f переменно,

2) если вы играете крупнее оптимального f, то не получаете преимущества и, в принципе, должны разориться,

3) если вы играете мельче, чем оптимальное f, то ваш риск уменьшается в арифметической прогрессии, а прибыль - в геометрической.

Игра на уровне оптимального f эмоционально тяжела, поскольку может давать 85 процентов неудач. Ее можно практиковать только с действительно рисковым капиталом. Ключевым пунктом является то, что если вы играете крупнее оптимального f, то обязательно погубите свой счет. Урок прост: если сомневаетесь, рискуйте меньшим.

Компьютеризированное исследование правил управления капиталом подтвердило некоторые старинные правила и наблюдения. Истинным показателем риска для данной системы игры является размер максимальной проигранной сделки. Ущерб зависит от длительности полосы неудач, которую нельзя предсказать. Диверсификация позволяет сгладить эффект неудач. Вы можете диверсифицироваться, играя на нескольких рынках с разными системами. Тесно связанные рынки, такие, как валютный, не допускают диверсификацию. Мелкий игрок вынужден следовать простому правилу: сложите все яйца в одну корзину и внимательно следите за ней.

Согласно Винсу, компьютерное тестирование подтвердило некоторые общие правила управления капиталом: никогда не округляйте вниз, никогда не выходите на предел маржи, если вам нужны средства, ликвидируйте худшую позицию, первая ошибка самая дешевая.

Реинвестирование прибыли

Обратите внимание на то, как вы себя чувствуете, когда имеете дело с прибылью. Многие игроки разрываются между тягой к большему и скорейшему доллару и страхом разориться. Профессиональный игрок спокойно изымает часть средств со своего счета, получая доход от работы как всякий иной профессионал. Любитель, со страху извлекающий прибыль и покупающий на нее что-нибудь до того, как он ее проиграл, показывает отсутствие веры в собственную способность делать деньги.

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 274; Нарушение авторских прав?; Мы поможем в написании вашей работы!