КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

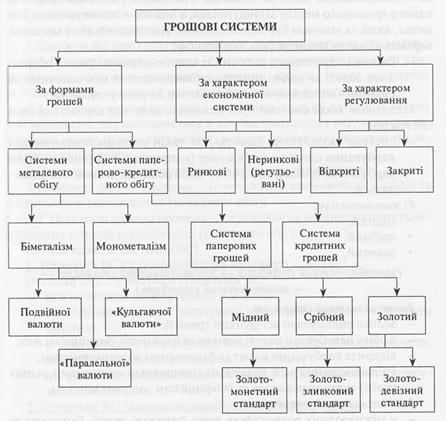

Класифікація грошових систем

|

|

|

|

Види грошових систем та їх еволюція

Грошові системи поступово змінювалися, набували різних форм, які можна класифікувати за кількома критеріями (рис. 3).

1. Залежно від форми існування грошей виділяють:

1.1 Системи металевого обігу - металеві гроші перебувають в обігу та виконують усі функції грошей, а банкноти залишаються розмінними на метал:

а) біметалізм - грошова система, в якій роль загального еквівалента законодавчо закріплялася за двома металами (золотом і сріблом), монети з цих металів карбувалися та оберталися на рівних засадах, банкноти підлягали розміну на обидва ці метали:

- система подвійної валюти. За такої системи у законодавчому порядку держава встановлювала обов'язкове вартісне співвідношення між двома металами, що оберталися на рівних засадах. Недоліком такої системи було те, що встановлене фіксоване вартісне співвідношення часто не збігалося з реальним ринковим. Вартість одного грошового металу завищувалася, а іншого ─ занижувалася. Той метал, який за законом був недооціненим, витіснявся з обігу металом, вартість якого за законом була завищеною;

Рисунок 3 - Класифікація грошових систем

- система паралельної валюти. За такої системи на ринку оберталися золоті та срібні монети, співвідношення між золотими та срібними монетами встановлювалося на ринку стихійно. Недоліком такої системи була наявність двох мір вартості та двох систем цін;

- система «кульгаючої валюти». За такої системи припиня-ється карбування одного з видів монет (наприклад, заборонено вільне карбування срібла), але в обігу такі гроші ще певний час знаходяться.

б) монометалізм:

- мідний;

- срібний;

- золотий.

|

|

|

Еволюція золотого монометалізму: (золотомонетний стандарт  золотозливковий стандарт

золотозливковий стандарт  золотодевізний стандарт)

золотодевізний стандарт)

Золотомонетний стандарт:

- золото виконувало всі функції грошей;

- в обігу перебували золоті монети та банкноти, розмінні на них;

- відкрите карбування монет із фіксованим золотим вмістом;

- співвідношення між валютами (грошовими одиницями різних країн) встановлювалося за їх офіційним золотим вмістом.

Золотозливковий стандарт:

- у міжнародних розрахунках діють паперові гроші, банкноти та золоті зливки;

- зберігаються гарантії Центрального банку щодо обміну банкнот на стандартні зливки золота;

- випуск золотих монет припинився, а золота монета була вилучена і перетворена в скарб;

- співвідношення між валютами продовжує визначатися за їх золотим вмістом.

Золотодевізний стандарт:

- у міжнародних розрахунках використовуються девізи - платіжні засоби у валюті певних країн: чеки, векселі, акредитиви, банкноти тощо;

- курс валют встановлюється на основі їх золотого паритету, але конверсія валют в золото здійснюється через валюти-девізи.

1.2. Системи паперово-кредитного обігу — регульовані системи, оскільки держава бере на себе зобов'язання щодо забезпечення сталості емітованих від її імені грошових знаків:

а) паперова грошова система;

б) система кредитних грошей.

2. Залежно від характеру регулювання грошової системи виділяють:

2.1. Відкриті грошові системи ─ мінімальне втручання держа-ви у регулювання валютних відносин всередині країни, повна конвертованістьвалюти, ринковий механізм формування валютного курсу.

2.2. Закриті грошові системи ─ наявність значної кількості валютних обмежень, що проявляється в адміністративному регулюванні валютного ринку, неконвертованості валюти, штучному формуванні валютного курсу тощо.

3._Залежно від характеру економічної системи виділяють:

|

|

|

3.1. Ринкові грошові системи ─ переважання економічних методів та інструментів регулювання грошового обігу.

3.2. Неринкові грошові системи ─ переважання адміністра-тивних неринкових методів регулювання грошового обігу.

Світові валютні системи (ВС)

1. Паризька ВС (золотомонетний стандарт) ─ до 1917 р.

Основні характеристики Паризької ВС:

- кожна валюта конвертована в золото;

- співвідношення між валютами встановлюється за їх золотим вмістом;

- у міжнародних розрахунках використовуються золоті монети, але значення має не їх номінал, а їхня вага;

- діє режим вільноплаваючих валютних курсів на основі попиту і пропозиції тощо.

2. Генуезька ВС (золотодевізний стандарт) (1922-1944 р.р.).

Основні характеристики Генуезької ВС:

- у міжнародних розрахунках використовуються золото і де-візи (певні іноземні валюти). Це зняло обмеження золотомонет-ного стандарту, але запровадило залежність країн від стану низки національних економік (доларовий, стерлінговий блоки);

- збереглися золоті паритети, але конверсія валют в золото могла здійснюватися тільки через валюти-девізи (долар, фунт стерлінгів тощо);

- діє режим вільноплаваючих валютних курсів та формується система валютного регулювання;

- існують «валютні зони» ─ однаковий валютний режим, валютні обмеження тощо.

3. Бреттон-Вудська ВС (золотодевізний стандарт, заснований на золоті і двох резервних валютах ─ доларі США і фунт стерлінгів) (1944 ─ 1976 рр.).

Основні характеристики Бреттон-Вудської ВС:

- збережені золоті паритети валют і введено їх фіксацію в Міжнародному валютному фонді;

- золото продовжує використовуватися як міжнародний платіжний і резервний засіб;

- долар США прирівняно до золотого вмісту, щоб закріпити за ним статус головної резервної валюти: 1 тр. унція золота ─ 35 дол.;

- курсове співвідношення валют і їх конвертування здійснюються на основі фіксованих валютних паритетів, виражених у доларах;

- створюються міжнародні валютно-фінансові організації (МВФ);

- долар ─ це єдина валюта, конвертована в золото.

У кінці 60-х років ХХ ст. вибухнула криза Бреттон-Вудської валютної системи, яка спричинила її розпад.

Однією з підпор Бреттон-вудської системи, що руйнувалася, стала ідея Дж. М. Кейнса про створення "регульованої валюти". США були заінтересовані саме у такій валюті, щоб обмежити роль золота у міжнародній валютній системі та зберегти за доларом роль головної резервної валюти. Саме такою валютою стала СДР.

СДР - спеціальні права запозичення у Міжнародному валютному фонді (Special Drawing Rights) ─ штучно створені міжнародні резервні засоби для регулювання платіжних балансів, поповнення офіційних резервів та розрахунків з МВФ. Випуск СДР розпочався з 1 січня 1970 р. У цій одиниці виражаються курси національних валют, оцінюються валютні резерви. Технічно випуск СДР забезпечувався у вигляді спеціального запису на рахунках країн-членів МВФ. Спочатку ця одиниця мала золотий вміст, що становив 0,888671 г, і прирівнювалася до долара США. Після девальвації долара в 1971 і 1973 pp. курс одиниці СДР підвищився до 1,2 дол. З переходом до "плаваючих" курсів вартість СДР визначається на основі середньозваженої величини ─ "валютного кошика" ─ через ринкові курси валют, які мають найбільшу питому вагу у міжнародній торгівлі. З 1 січня 1999 р. до складу стандартного "валютного кошика" входять чотири валюти з питомою вагою: долар США ─ 39%, євро ─ 32%, єна ─ 18% та фунт стерлінгів ─ 11%.

|

|

|

4. Ямайська ВС з 1976 р. і до сьогодні.

Протягом 1971-1973 pp. розвалювалася Бреттон-вудська система. Початок цьому поклала заява тодішнього президента США Р. Ніксона 15 серпня 1971 р. про припинення розміну долара на золото та вжиття "надзвичайних заходів" щодо врятування валюти. Це означало фактичний крах Бреттон-вудської системи.

Угода, що була досягнута на нараді країн-учасниць МВФ у м.Кінгстоні на Ямайці в січні 1976 p., стала основою створення четвертої світової, або Ямайської, валютної системи. Ця система набула чинності 1 квітня 1978 р. З її ратифікацією було внесено зміни у статут МВФ. Формування Ямайської валютної системи, яка юридично закріплювала демонетизацію золота, розпочалося з кризою Бреттон-вудської валютної системи. Сучасна світова валютна система має характер паперово-валютної (девізної) системи.

|

|

|

Особливістю Ямайської ВС є домінуюче становище долара США на світовому ринку.

Основні характеристики Ямайської ВС:

- юридично закріплено демонетизацію золота: відмінено золоті паритети, розмінювання доларів на золото;

- країни отримали право самостійно обирати режим валютного курсу;

- посилення валютного регулювання МВФ;

- запроваджено кошик світових валют і стандарт СПЗ (СПЗ -спеціальні права запозичення, див стор. 38-39) замість золотодевізного стандарту.

Міжнародна (регіональна) валютна система ─ договірно-правова форма організації валютних відносин окремих країн.

Щоб протистояти гегемонії долара у світовій валютній системі, в березні 1979р. було створено міжнародну (регіональну) валютну систему ─ Європейську валютну систему (ЄВС) ─ форму міждержавного регулювання валютних відносин країн західноєвропейського інтеграційного комплексу.

Метою ЄВС було досягнення валютної стабільності та створення єдиної валюти, вирівнювання основних економічних показників та уніфікація економічної політики, розроблення та впровадження засобів колективного регулювання валютної сфери, стабілізація економічного становища країн-членів ЄВС.

Створення цієї регіональної валютної системи викликане, по-перше, взаємною зростаючою залежністю економік цих країн, а по-друге, - кризою Бреттон-вудської валютної системи. ЄВС в основному використовувала елементи валютного регулювання, що були раніше напрацьовані практикою співробітництва між центральними банками країн Західної Європи. За задумкою ініціаторів її створення (Франція та Німеччина), ЄВС повинна була стати зоною європейської валютної стабільності на противагу Ямайській валютній системі та захистити "Спільний ринок" від експансії долара США, витіснивши його з міжнародних розрахунків у Західній Європі.

Механізм ЄВС містив три елементи: європейську валютну одиницю - ЕКЮ (European Currency Unit - ECU); режим сумісного коливання валютних курсів ─ "суперзмія"; Європейський фонд валютного співробітництва.

Центром цієї системи була європейська валютна одиниця - ЕКЮ, яка замінила європейську розрахункову одиницю - ЕРЕ. Від ЕРЕ ЕКЮ успадкувала побудову за принципом "стандартного кошика". Частка кожної національної валюти у цьому "кошику" залежала від питомої ваги валового внутрішнього продукту країни у сукупному ВВП ЄЕС. Виходячи з цього визначалися валютні компоненти ЕКЮ та питома вага національних валют у "кошику" ЕКЮ. Вона стала базою встановлення курсових співвідношень між валютами країн-членів ЄВС, засобом розрахунків між їх центральними банками, а також розрахунковою одиницею у спеціалізованих установах та фондах ЄЕС.

На відміну від СДР, які не мають реального забезпечення, емісія ЕКЮ забезпечувалася наполовину золотом та доларами та національними валютами країн-членів ЄВС. Технічно випуск ЕКЮ було здійснено у вигляді записів на рахунках центральних банків країн-членів ЄВС у Європейському фонді валютного співробітництва.

З 1 січня 1999р. замість ЕКЮ в безготівковий обіг 11 країнами було запроваджено ЄВРО. З 1 січня 2002р. ця валюта використовується в готівковому обігу країн ─ членів ЄВС.

Другим елементом ЄВС була система сумісного коливання валютних курсів. Для кожної грошової одиниці країн-членів до початку дії ЄВС було встановлено центральний курс стосовно ЕКЮ, на основі якого були визначені двосторонні паритети всіх валют, що брали участь у системі. Припустимими межами коливань курсів від центрального були ± 2,25%, для Італії ± 6% з урахуванням нестабільності її валютно-фінансового становища. Підтримка узгоджених курсів здійснювалася шляхом валютної інтервенції з боку центральних банків країн-членів ЄВС. Правила цих операцій передбачають використання валют країн-членів поряд із доларами США.

Новий етап європейської валютної інтеграції пов'язаний із трансформацією ЄВС у Європейський валютний союз, який передбачає утворення спільного для країн-членів ЄС Європейського центрального банку та заміну національних валют спільною єдиною валютою ─ євро.

Маастрихтська угода 1992 р. визначила три етапи становлення ЄВС.

Перший етап (липень 1990 р. ─ грудень 1993 p.):

- повна лібералізація руху капіталів усередині ЄС;

- завершення процесу формування єдиного внутрішнього ринку ЄС;

- розроблення заходів щодо зближення (конвергенції) ряду економічних параметрів для країн-членів.

Другий етап (січень 1999 p.):

- створення незалежної Європейської системи центральних банків на чолі з Європейським центральним банком;

- установлення фіксованого курсу для валют країн-членів ЄВС між собою, а також стосовно ЕКЮ;

- емісія єдиної грошової одиниці;

- проведення єдиної валютної політики країнами-членами ЄВС.

У травні 1998 р. на саміті Євросоюзу було визначено 11 країн, які відповідають критеріям участі в Економічному і валютному союзі. Це ─ Німеччина, Франція, Австрія, Бельгія, Нідерланди, Люксембург, Іспанія, Португалія, Італія, Фінляндія, Ірландія. Саме ці країни з 1 січня 1999 перейшли до використання в безготівковому обігу спільної валюти ─ євро. З різних причин добровільно утрималися від приєднання до євро Великобританія, Швеція і Данія, а економіка Греції не відповідала жорстким економічним критеріям.

Для повноправної участі в цьому економічному та валютному союзі було визначено такі фіксовані показники:

- дефіцит державного бюджету не повинен перевищувати 3% ВВП;

- державний борг не повинен становити більш як 60% ВВП;

- річна інфляція не може бути вищою, ніж плюс 1,5-процентних пункти до середнього рівня інфляції у трьох країнах ЄС з найбільшою стабільністю цін;

- середнє номінальне значення довгострокової процентної ставки не повинне перевищувати плюс 2-процентні пункти до середнього рівня цих ставок у трьох країнах ЄС з найбільшою стабільністю цін.

Третій етап утворення ЄВС. Станом на 1 січня 1999р. було зафіксовано валютні курси національних валют. Фінансові безготівкові операції з цього періоду можуть здійснюватися як у євро, так і в національній валюті. А з 1 січня 2002 p. в обігу залишилася єдина європейська валюта ─ євро. За стабільність єдиної грошово-кредитної політики ЄВС відповідає Європейська система центральних банків, до якої входять ЄЦБ і центральні банки країн-учасниць.

Основними перевагами введення єдиної валюти є:

- зменшення операційних витрат;

- розширення фінансових ринків;

- зростання їх ліквідності;

- зменшення валютних ризиків;

- спрощення міжнародних фінансових операцій;

- зростання конкуренції.

Усі ці переваги сприятимуть подальшому розвиткові міжрегіонального співробітництва, а спільна валюта євро має підстави отримати статус резервної та стати конкуренто-спроможною щодо долара США.

|

|

|

|

|

Дата добавления: 2014-11-09; Просмотров: 2721; Нарушение авторских прав?; Мы поможем в написании вашей работы!