КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Висельник

|

|

|

|

МОЛОТ

Доджи

ИЗОБРАЖЕНИЕ ОДНОГО ТОРГОВОГО ДНЯ НА ГРАФИКЕ СВЕЧЕЙ

На рис. 13.1 и 13.2 показан способ построения одной свечи. Широкая часть свечи называется ее телом. Тело отображает диапазон цен между ценой открытия и ценой закрытия дня. Если цена закрытия сессии ниже, чем цена открытия (рис. 13.1), то тело черное (закрашенное). Если сессия закрылась выше, чем открылась (рис. 13.2), тело белое (незакрашенное).

Тонкие линии над и под телом называются тенями. Это ценовые экстремумы дня. Тень над телом свечи называется верхней тенью, а тень под телом свечи — нижней. Таким образом, верхушка верхней тени — это дневной максимум, а кончик нижней тени — дневной минимум.

Исходя из предыдущих определений, рис. 13.1 изображает сессию, которая открылась вблизи максимума и закрылась недалеко от минимума. Напротив, рис. 13.2 изображает сессию, которая открылась вблизи минимума и закрылась вблизи максимума. Мы видим, почему эти графики называются свечами: отдельные линии часто похожи на свечи с фитилями.

Сила графиков свечей в том, что цвет и форма свечи визуально показывает, кто вышел победителем в схватке «быков» и «медведей». Длинное белое тело говорит нам о том, что ситуацией владеют «быки», в то время как длинное черное тело отражает торговый день, когда правили «медведи». Маленькое тело (белое или черное) показывает период, когда силы «быков» и «медведей» были равны.

Важно заметить, что свечи можно нарисовать для любых временных рамок — от внутридневных до месячных графиков. Например, 60-минутная свеча использует цены открытия, максимума, минимума и закрытия для 60-минутных периодов. Дневной график использовал бы цены открытия, максимума, минимума и закрытия торгового дня. Свеча на недельном графике основывалась бы на цене открытия в понедельник, максимуме и минимуме за неделю и на цене закрытия в пятницу.

|

|

|

Рис. 13.3 предлагает несколько примеров доджи. Доджи — это свеча, у которой цены открытия и закрытия совпадают. Таким образом, у дод-

| 294 ЧАСТЬ 1. анализ графиков |

жи нет тела. Даже если свеча имеет цены открытия и закрытия, которые немного отличаются, но очень близки, ее часто можно рассматривать как доджи. Доджи отражает состояние рынка, на котором «быки» и «медведи» находятся в равновесии.

На боковом рынке доджи нейтрален, поскольку он подчеркивает нейтральное состояние рынка. Однако во время восходящего тренда доджи может оказаться индикатором разворота рынка, поскольку он предупреждает о том, что «быки» начинают терять контроль над рынком. Доджи отражает нерешительность трейдеров. Нерешительность, неуверенность или колебание покупателей не будет поддерживать восходящий тренд. Чтобы поддерживать рост, необходима уверенность покупателей. Если на рынке был продолжительный рост, а затем появился доджи (читай — «неуверенность»), это может означать, что поддержки покупателей больше нет. Следовательно, появляется риск падения рынка. Доджи, который следует за новым высоким максимумом, особенно важен. Японцы говорят о таком доджи, как о «страхе высокой цены».

На рис. 13.4 рост, начавшийся в середине декабря, останавливается после доджи, образовавшегося вслед за высокой белой свечой. Появление этого доджи говорит о равновесии сил «быков» и «медведей», что резко отличается от характера двух предыдущих сессий, когда две высокие белые свечи свидетельствовали о сильном рынке с полным пре-

ГЛАВА 13. введение в графики «японские свечи» 295

Рисунок 13.4.

ДОДЖИ, СЛЕДУЮЩИЙ ЗА ВЫСОКОЙ БЕДОЙ СВЕЧОЙ: МАРТ 1994, БРИТАНСКИЙ ФУНТ

Источник: CQG Inc.; © 1994 CQG Inc.

|

|

|

обладанием «быков». Как говорят японцы, появление доджи показывает, что «рынок прощается со своим трендом».

Свеча с очень длинной нижней тенью и маленьким телом (либо белым, либо черным), расположенным вблизи верхнего края дневного диапазона цен, называется молот (рис. 13.5). Такое название дано этой фигуре не только из-за ее формы, но и из-за представления об ударе молота по наковальне. Появление молота на графике — это удар, за которым следует отскок. Если свеча такого типа появляется во время нисходящего тренда, она может сигнализировать о развороте тренда. Молот можно распознать по трем критериям:

1. Тело расположено у верхнего края дневного диапазона цен

(цвет тела не важен).

2. Нижняя тень длинная, по крайней мере вдвое длиннее тела.

3. Очень короткая или полностью отсутствующая верхняя тень.

| 296 ЧАСТЬ 1. анализ графиков |

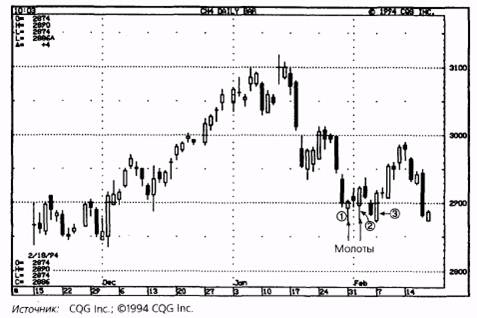

Рисунок 13.6. МОЛОТ: МАРТ 1994, КУКУРУЗА

Чем длиннее нижняя тень, короче верхняя тень и меньше тело свечи, тем важнее «бычий» молот.

Молот наглядно показывает, что торговая сессия открылась вблизи своего максимума, цена падала на протяжении торговой сессии и затем резко поднялась, закрывшись на максимуме торгового дня или около него. Молот может быть превосходным примером того, как график свечей обнаруживает очень важную рыночную информацию с помощью лишь одной свечи.

Если молот следует за резким падением цены, рынок часто еще раз возвращается и проверяет область минимума молота, и, таким образом, расширяет поддержку. Рис. 13.6 предлагает пример подобной ситуа-

|

| ГЛАВА 13. введение в графики «японские свечи» 297 |

| Рисунок 13.7. ВИСЕЛЬНИК |

Источник: CQG Inc.; © 1994 CQG Inc.

ции. Заметьте, что молот в точке 1 в скором времени был проверен другим молотом в точке 2. За этим вторым молотом с длинной нижней тенью спустя три торговых дня последовала свеча с длинным белым телом в точке 3, обнаружившая наличие сильной покупки в области поддержки молота.

Висельник (рис. 13.7) имеет ту же форму, что и молот: длинную нижнюю тень и маленькое тело у верхнего края свечи. Различие между эти-

298 ЧАСТЬ 1. анализ графиков

ми двумя фигурами состоит в том, что если молот появляется после снижения цен, то висельник появляется после их роста. Иначе говоря, хотя и молот, и висельник имеют одинаковую форму, их называют по-разному в зависимости от того, какой тренд предшествовал свече. Когда фигура образуется после восходяшего тренда (висельник), она показывает, что рост рынка может быть близок к завершению. Название висельник дано этой фигуре из-за того, что она похожа на повешенного человека со свисающими ногами.

|

|

|

Может показаться необычным, что одна и та же конфигурация свечи может быть и «бычьей», и «медвежьей». Тем не менее, та же самая двойственность проявляется и в западных графиках. Например, остров на штриховых графиках может быть и «бычьим», и «медвежьим» в зависимости от предшествующего тренда. Остров после продолжительного восходяшего тренда является «медвежьим», в то время как та же островная фигура после нисходящего тренда носит «бычий» характер (см. гл. 6).

Аналогично молоту, чем длиннее нижняя тень, короче верхняя тень и меньше тело, тем более значим висельник. Особенно важно ждать «медвежьего» подтверждения в случае возникновения висельника, поскольку длинная нижняя тень фигуры показывает, что быки все еще сильно влияют на рынок. Примером подобного подтверждения могло бы быть закрытие ниже тела висельника в последующий период — такое развитие показывало бы, что каждый, кто купил по цене открытия или закрытия торгового дня, образовавшего висельника, теперь теряет деньги. В этом сценарии покупатели решают ликвидировать свои позиции, способствуя дальнейшему снижению цен.

На рис. 13.8 висельник образовался в точке 1. Однако обратите внимание на недостаточность подтверждения в следующую сессию, когда цены превысили максимум висельника в точке 1. Тот факт, что рынок закрылся выше, чем в торговый день, образовавший висельника, аннулировал весь «медвежий» потенциал висельника. Однако в точке 2 возник еще один висельник, причем на следующий торговый день (точка 3) он был подтвержден, когда цена закрытия опустилась ниже тела висельника.

|

|

|

|

|

Дата добавления: 2014-11-18; Просмотров: 387; Нарушение авторских прав?; Мы поможем в написании вашей работы!