КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Суть та форми кредитування підприємств банківськими установами

V

Чим більша купівельна ціна векселя, тим Рк більший, а норма відсотка менша. До настання терміну погашення векселі можна продавати за ціною, меншою від номіналу, тобто за поточною ціною. Можливий також перепродаж векселів. Наприклад, комерційний банк купив у фірми вексель, а потім через деякий час продав його іншому банку чи Національному банку.

Фінанси підприємств

Тема 11. Кредитування і розрахунки підприємств

Тема 11. Кредитування і розрахунки підприємств

На всіх підприємствах незалежно від типу кругообігу капіталу можливі коливання потреби в оборотних засобах. Додаткова потреба в засобах зумовлена:

- нерівномірністю завезення сировини;

- збільшенням частки незавершеного виробництва;

- нерівномірністю ходу реалізації готової продукції й іншими

факторами.

При тимчасовій відсутності власних коштів для покриття потреби в оборотних засобах використовуються кредити банку, кошти інших кредиторів і комерційний (товарний) кредит. Кредит дозволяє більш раціонально організовувати оборот коштів підприємств, не відволікаючи значні ресурси в створення грошових фондів і зайвих запасів сировини і матеріалів.

При кредитуванні підприємств перш за все враховується індивідуальний кругообіг засобів підприємства, особливості якого визначаються об'єктивними і суб'єктивними факторами.

До об'єктивних факторів можна віднести такі:

а) галузеву належність підприємства;

б) характер виробничого процесу;

в) сезонність виробництва.

До суб'єктивних факторів можна віднести:

а) рівень організації виробництва;

б) рівень організації збуту і постачання;

в) ступінь розвитку товарного ринку;

г) інші фактори.

Розрізняють два види кругообігу коштів підприємства: з відносно рівномірним і нерівномірним кругообігом. До першої групи належать підприємства нафтової, вугільної, металургійної та інших галузей промисловості. Для підприємств цієї групи характерна відсутність тривалого часового періоду між надходженням і витрачанням грошових коштів.

У другу групу входять підприємства легкої, харчової, лісової промисловості, сільськогосподарські підприємства, інші. В цих підприємств виникає значна невідповідність між витратами грошових коштів і надходженням коштів від реалізації продукції.

Р.А. Слав'юк

В підприємств з нерівномірним кругообігом коштів додаткова потреба в кредиті пояснюється або сезонністю виробництва, або тривалістю кругообігу оборотних засобів.

В підприємств з нерівномірним кругообігом коштів додаткова потреба в кредиті пояснюється або сезонністю виробництва, або тривалістю кругообігу оборотних засобів.

При визначенні суми кредиту підприємство враховує загальну потребу в грошових коштах для задоволення виробничих потреб і наявності власних фінансових ресурсів.

Наприклад, підприємству необхідно закупити сировини і напівфабрикатів для організації виробництва деякого продукту на суму 1870 тис. грн.; власні ресурси для цієї цілі — 1270 тис. грн. Підприємство відчуває додаткову потребу в оборотних коштах у розмірі 600 тис. грн., яка задовольняється за рахунок кредиту.

В умовах ринку роль кредиту як інструменту регулювання фінансової діяльності підприємств зростає. Це обумовлено такими факторами:

- по-перше, збільшується питома вага кредиту в фінансу

ванні основних і оборотних засобів підприємства. Кредит

дозволяє більш раціонально організовувати оборот коштів

підприємства, не відволікаючи значні ресурси на створення

грошових фондів і надлишкових запасів сировини і ма

теріалів. Це пояснюється тим, що в сучасних умовах бюд

жетні асигнування на цілі розвитку (відтворення) практич

но не виділяються і кредит виступає найважливішим джере

лом формування основних і оборотних коштів підприємств

усіх форм власності;

- по-друге, кредит активно використовується при придбанні

цінних паперів підприємствами;

- по-третє, кредит залучається у фінансування інвестицій та

інновацій і, отже, зростає його роль в забезпеченні і при

скоренні науково-технічного прогресу. Проте в умовах ви

сокої інфляції можливості кредиту у стимулюванні науко

во-технічного прогресу різко зменшуються, оскільки впро

вадження нової техніки внаслідок її постійного подорож

чання скорочується, а можливі строки надання кредиту

значно менші від періоду окупності затрат;

- по-четверте, кредит може активно використовуватись як

джерело викупу приватизовуваних підприємств;

по-п'яте, роль кредиту у зовнішньоекономічному обороті

підприємств через механізм стимулювання росту експорт

ного потенціалу підприємства зростає, сприяючи тим са

мим накопиченню валютних ресурсів.

Фінанси підприємств

Можна виділити такі види кредитів, які надаються підприємству: банківський;

Можна виділити такі види кредитів, які надаються підприємству: банківський;

- комерційний (товарний);

державний;

- лізинговий.

Класифікація кредитів комерційних банків. Позички банків можна класифікувати за:

призначенням та характером використання позичених

коштів;

- наявністю та характером забезпечення;

строками використання;

методами надання та способами погашення;

- кількістю кредиторів.

До банківських послуг, що мають кредитний характер, також належать:

акцептний кредит; авальний кредит;

- обліковий кредит;

факторинг.

За призначенням та характером використання коштів розрізняють:

- кредитування оборотних коштів;

- кредитування основних фондів;

сільськогосподарські позички;

будівельні позички;

- позички небанківським фінансовим закладам;

позички державним закладам та органам управління.

За наявністю та характером забезпечення:

- забезпечені (ломбардні) позички;

- незабезпечені (бланкові) позички.

Формами забезпечення зобов'язань з повернення кредиту можуть бути:

- застава майна позичальника;

- гарантія чи поручництво;

- перевідступлення на користь банку контрактів, вимог та

рахунків позичальника до третьої особи;

- договір страхування відповідальності позичальника з нес

плати заборгованості за кредитом;

- транспортні та товарні документи;

цінні папери;

Р.А. Слав'юк

інші грошові вимоги позичальника до третьої особи. За строком використання позички поділяють на:

інші грошові вимоги позичальника до третьої особи. За строком використання позички поділяють на:

- термінові:

- короткострокові;

середньострокові;

довгострокові;

безтермінові:

- прострочені;

відстрочені.

За методами надання розрізняють позички, що надаються: в одноразовому порядку;

- відповідно до відкритої кредитної лінії;

- гарантовані (резервні) кредити:

- із заздалегідь обумовленою датою надання;

- із наданням при виникненні необхідності.

За способами погашення розрізняють позички, що погашаються:

- поступово;

- одночасною сплатою після закінчення строку;

- відповідно до особливих умов, передбачених у кредитній

угоді.

За характером та способом сплати проценту існують позички з: фіксованою процентною ставкою;

- плаваючою процентною ставкою;

сплатою процентів у міру використання позичених коштів;

- сплатою процентів одночасно з отриманням позичених

коштів (дисконтний кредит).

За кількістю кредиторів позички поділяються на:

- такі, що надаються одним банком;

консорціальні;

- паралельні.

Етапи процесу кредитування:

- розглядання кредитної заявки;

- попередня бесіда з позичальником;

- вивчення кредитоспроможності клієнта;

оцінка ризику з позики;

структурування позики;

- переговори про укладання кредитної угоди;

- затвердження кредитним комітетом;

підписання кредитної угоди.

Фінанси підприємств

11.2. Методика оцінки платоспроможності позичальника та порядок надання кредиту

11.2. Методика оцінки платоспроможності позичальника та порядок надання кредиту

Підприємство, яке бажає отримати кредит, подає до банку кредитну заявку з інформацією про: мету кредиту; суму кредиту;

строк користування кредитом; конкретні дати погашення;

- коротку характеристику заходу, що кредитується, та еко

номічний ефект від його здійснення.

На вимогу банку позичальник надає, крім заявки, інші матеріали:

- копії установчого договору, статуту або інших документів,

що підтверджують його правоздатність в отриманні кредиту;

- техніко-економічне обґрунтування (бізнес-план) заходу, що

кредитується, з розрахунками надходжень, які очікуються

від його реалізації;

- копії контрактів, угод, інших документів, що стосуються

даного заходу;

зобов'язання із забезпечення своєчасного повернення кредиту (угода застави, гарантійний лист, страхове свідоцтво тощо);

- бухгалтерську звітність, звіт про прибутки та збитки, дек

ларацію про доходи, виписки з рахунків, що відкриті

в інших банках.

На основі наданої інформації банк:

- вивчає формальну і неформальну інформацію про підпри

ємство;

- оцінює ділову репутацію та імідж підприємства;

- аналізує кредитоспроможність підприємства, поглиблено

досліджує його фінансовий стан і ступінь ризику неповер

нення позики;

- визначає перспективи розвитку підприємства;

- перевіряє наявність джерел і гарантій погашення кредиту;

відвідує підприємство (при необхідності).

Вирішальне значення при видачі кредиту підприємству здійснюють підсумки проведеної оцінки кредитоспроможності. Кредитоспроможність підприємства означає його здатність повністю і в строк розрахуватись за всіма борговими зобов'язаннями.

P.А. Слав'юк

Кредитоспроможність підприємства оцінюється на основі системи показників, які відображають розміщення і джерела оборотних засобів, результати фінансової діяльності підприємства. Вибір показників залежить від особливостей виробничої діяльності і побудови балансу, галузевих особливостей, форми власності.

Кредитоспроможність підприємства оцінюється на основі системи показників, які відображають розміщення і джерела оборотних засобів, результати фінансової діяльності підприємства. Вибір показників залежить від особливостей виробничої діяльності і побудови балансу, галузевих особливостей, форми власності.

У світовій практиці є ряд підходів до оцінки платоспроможності позичальника. Ми виділимо PARSER і CAMPARI.

PARSER:

Ρ — Person — інформація про особу позичальника та його репутацію;

А — Amount — обґрунтування суми кредиту, який просять;

R — Repayment — можливості погашення;

S — Security — оцінка забезпечення;

Ε — Expediency — доцільність кредиту;

R — Remuneration — винагорода банку (відсоткова ставка) за ризик надання кредиту.

CAMPARI:

С — Character — репутація позичальника;

А — Ability — оцінка бізнесу позичальника;

Μ — Means — аналіз необхідності звернення за позичкою;

Ρ — Purpose — мета кредиту;

А — Amount — обґрунтування суми кредиту;

R — Repayment — можливість погашення;

/— Insturanse — спосіб страхування кредитного ризику.

Вітчизняна методика оцінки фінансового стану позичальника включає поєднання об'єктивних аналітичних даних, сформованих на основі бухгалтерського обліку і звітності (ф. №1 і №2), та суб'єктивних даних, що формуються експертами (керівниками відповідних управлінь). Цим забезпечується єдиний підхід та обґрунтованість при вирішенні питань оцінки платоспроможності позичальника та доцільності надання йому позик.

Аналіз господарсько-фінансової діяльності позичальника дає можливість не тільки здійснити експрес-аналіз фінансового стану позичальника, а й виявити негативні тенденції в його фінансово-господарській діяльності в цілому і здійснити прогнозування розвитку діяльності підприємства в майбутньому. Це надасть можливість своєчасно вносити корективи в кредитні взаємовідносини банку та позичальника. Установи банку повинні здійснювати оцінку фінансового стану позичальника перед наданням йому позики, а в подальшому — щоквартально для визначення групи ризи-

Фінанси підприємств

ку та розміру відрахувань до загального та спеціального резервів згідно з «Положенням про порядок формування резерву для відшкодування можливих втрат за позиками комерційних банків», затвердженого Національним банком України.

ку та розміру відрахувань до загального та спеціального резервів згідно з «Положенням про порядок формування резерву для відшкодування можливих втрат за позиками комерційних банків», затвердженого Національним банком України.

Оцінка фінансового стану здійснюється на підставі даних офіційної звітності позичальника (бухгалтерський баланс ф.№1), звіт про фінансові результати та їх використання (ф.№2) та інформації з пакету документів, що повинен надаватися позичальником при отриманні кредиту чи додатково в періоді кредитних взаємовідносин.

Для оцінки фінансового стану позичальника здійснюється аналіз його фінансово-господарської діяльності з об'єктивних показників його діяльності, таких як: обсяг реалізації;

- прибутки та збитки;

- рентабельність;

- грошові потоки;

- платоспроможність;

- ліквідність;

фінансова стійкість;

склад дебіторсько-кредиторської заборгованості;

- історія погашення кредитної заборгованості позичальника

в минулому;

ефективність управління позичальника;

- форма власності.

Оцінка фінансового стану позичальника виконується двома етапами:

1-й етап — визначення значень показників, які характеризують фінансовий стан позичальника з віднесенням їх до відповідних аналітичних груп;

2-й етап — аналіз фінансового стану позичальника і віднесення позичальника до відповідного класу надійності.

На першому етапі показники, які характеризують фінансовий стан позичальника, розподіляються на такі аналітичні групи:

- показники платоспроможності позичальника;

- показники фінансової стійкості позичальника;

- показники «солідності» позичальника.

Оцінні показники діяльності позичальника, які характеризують його платоспроможність та фінансову стійкість, розраховуються на підставі бухгалтерського балансу (ф.№1) та фінансового звіту (ф.№2).

P.А. Слав'юк

Оцінні показники, які характеризують «солідність» позичальника, визначаються на основі інформації пакета документів, наданого позичальником.

Оцінні показники, які характеризують «солідність» позичальника, визначаються на основі інформації пакета документів, наданого позичальником.

При визначенні фінансового стану позичальника формується інтегральний показник, розрахунок якого базується на використанні принципу зваженості економічних показників і аналітичних груп. При цьому кожному економічному показнику та аналітичній групі надається вагове значення, яке відповідає їхньому внеску в оцінку фінансового стану позичальника.

На другому етапі підприємство-позичальник залежно від величини інтегрального показника (підсумкового по групах і показниках) зараховують до одного з п'яти класів (А, Б, В, Г, Д), які характеризують надійність позичальника.

Система показників, що використовуються при аналізі фінансово-господарської діяльності позичальника та методика їх розрахунків*.

Перша група — п оказники платоспроможності позичальника.

1. Коефіцієнт загальної ліквідності (Кзл) характеризує, наскільки обсяг поточних зобов'язань з кредитів і розрахунків можна погасити за рахунок усіх мобілізованих оборотних активів. Визначається за формулою

Теоретичне значення Кзл — не менше 2,0. Вагове значення — 8.

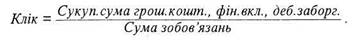

2. Коефіцієнт ліквідності (Клік) показує, в якій кратності оборотні активи покривають зобов'язання, і характеризує, наскільки зобов'язання можуть бути погашені швидколіквідними грошовими коштами, цінними паперами та реальною дебіторською заборгованістю. Визначається за формулою

Теоретичне значення Клік — не менше 0,3. Вагове значення — 6. 3. Коефіцієнт абсолютної (термінової) ліквідності (Кал) — характеризує, наскільки короткострокові зобов'язання можуть бути

* Це питання розглянуто з використанням Положення про проведення оцінки фінансового стану позичальника, затвердженого рішенням Правління Укрсоц-банку 4.12.1997р.

* Це питання розглянуто з використанням Положення про проведення оцінки фінансового стану позичальника, затвердженого рішенням Правління Укрсоц-банку 4.12.1997р.

Фінанси підприємств

негайно погашені швидколіквідними грошовими коштами та цінними паперами. Визначається за формулою

негайно погашені швидколіквідними грошовими коштами та цінними паперами. Визначається за формулою

Теоретичне значення Кал — не менше 0,2. Вагове значення — 5.

Друга група — п оказники фінансової стійкості.

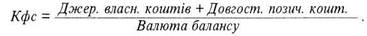

1. Коефіцієнт фінансової стійкості (Кфс) — показує питому вагу всіх джерел власних та залучених на довгий термін коштів у загальних витратах підприємства, які можна використати в своїй поточній діяльності без втрат для кредиторів. Визначається за фрмулою

Теоретичне значення — не менше 0,6. Вагове значення — 5.

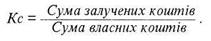

2. Коефіцієнт співвідношення залучених і власних коштів (Кс) — показує частку залучених коштів на 1 грн. власних коштів позичальника:

Теоретичне значення — не більше 1. Вагове значення — 4.

Примітки: при значенні Кс більше 1 при розрахунку показника фінансової стійкості значення коефіцієнта Кс потрібно помножити на його вагове значення та одержаний результат відняти від підсумку другої групи.

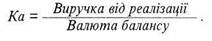

3. Коефіцієнт ділової активності (Ка) показує обсяг реалізованої продукції на 1 грн. загальних витрат:

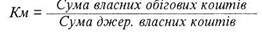

Теоретичне значення — не менш 0,7. Вагове значення — 4. 4. Коефіцієнт маневрування власних коштів (Км) характеризує ступінь мобільності використання власних коштів:

Теоретичне значення — не менше 0,5. Вагове значення — 3.

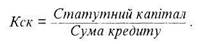

5. Коефіцієнт співвідношення статутного фонду позичальника до суми кредиту (Кск):

Р.А. Слав'юк

|

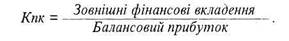

Теоретичне значення — не менше 0,25. Вагове значення — 3. 6. Коефіцієнт переливу капіталу (Кпк) показує, яку частину свого прибутку позичальник вклав у інші підприємства:

|

Теоретичне значення — не менше 0,1. Вагове значення — 2.

Третя група — п оказники «солідності» підприємства (ваговий коеф. — 3).

1. Коефіцієнт забезпечення кредиту (Кз) характеризує наявність та обсяг забезпечення повернення кредиту:

1 еоретичне значення — не менше і,з від суми наданої позики. Вагове значення — 8.

2. Закриття кредитних договорів (3d) характеризує наявність

або відсутність фактів неповернення чи несвоєчасного повернення

кредитів.

Показник 3d набуває одне із можливих значень:

- кредит погашено без проблем — 1;

- кредит погашено після відстрочки — 0,7;

- кредитна угода прострочена — 0,1;

- позичальник ухиляється від погашення боргу — 0.

Вагове значення — 8.

3. Сплата відсотків за кредит (Вк) характеризує наявність або

відсутність фактів неповернення чи несвоєчасного повернення

відсотків за кредит.

Показник Вк набуває одне із можливих значень:

- нараховані відсотки сплачені своєчасно — 1;

- відсотки сплачені після відстрочки — 0,7;

сплата відсотків прострочена — 0,1;

позичальник ухиляється від сплати відсотків — 0.

Вагове значення — 8.

4. Коефіцієнт рентабельності реалізації продукції (Крп) — ха

рактеризує розмір прибутку на одиницю реалізованої продукції:

Фінанси підприємств

rr Балансовий прибуток

rr Балансовий прибуток

Обсяг реалізації

Теоретичне значення — не менше 0,1. Вагове значення — 6.

5. Наявність бізнес-плану (Нб):

Нб - 1 — при наявності бізнес-плану; Нб = 0 — при відсутності бізнес-плану. Вагове значення — 2.

6. Період функціонування підприємства (Пф) визначає

кількість років з часу державної реєстрації підприємства.

Теоретичне значення — не менше 0,5 року. Вагове значення — 1. Примітки: в разі функціонування підприємства понад п'ять років Π φ набуває значення 5 років.

7. Наявність аудиторських висновків за останній рік діяльності

(На):

На = 1 — при наявності позитивних аудиторських висновків;

На = 0 — при їх відсутності чи негативних висновків.

Вагове значення — 1.

Залежно від стану платоспроможності, фінансової стійкості, «солідності» позичальника та його можливості виконувати свої зобов'язання перед банком у минулому, підприємство-позичальник повинно бути віднесено до одного з п'яти класів, які характеризують надійність позичальника:

клас А — підприємство з дуже стійким фінансовим станом;

клас Б — підприємство зі стійким фінансовим станом;

клас В — підприємство має ознаки фінансових ускладнень;

клас Γ — підприємство підвищеного ризику;

клас Д — підприємство з незадовільним фінансовим станом.

Віднесення позичальника до того чи іншого класу здійснюється банком залежно від величини інтегральної оцінки фінансового стану позичальника.

Інтегральна оцінка фінансового стану позичальника визначається за показниками всіх аналітичних груп. Вагові значення коефіцієнтів визначаються з урахуванням важливості факторів, які впливають на оцінку фінансового стану позичальника.

Таким чином, для визначення величини інтегральної оцінки значення коефіцієнта необхідно помножити на його вагове значення. Одночасно з кожного показника визначається свій внутрішній ваговий коефіцієнт (від 1 до 5 балів). Сумарне значення з кожної групи показників необхідно помножити на ваговий коефіцієнт.

Фінанси підприємств

VII. Юридичні адреси сторін.

I. Загальні положення: найменування сторін, які укладають до

говір; предмет договору — вид кредиту, сума, строк, розмір про

центної ставки, умови забезпечення виконання зобов'язань за кре

дитом (застава, гарантія, поручництво, страхування); порядок ви

дачі і погашення кредиту, а також порядок нарахування і сплати

процентів за кредит.

II. Права і обов'язки позичальника:

2.1. Права позичальника:

а) вимагати від банку надання кредиту в обсягах і в строки,

передбачені договором;

б) достроково погашати заборгованість з позики;

в) розірвати договір при недотриманні банком умов догово

ру чи з власних економічних міркувань;

г) вимагати пролонгації строку договору з об'єктивних при

чин.

2.2. Обов'язки позичальника:

а) використати виданий кредит на цілі, передбачені в дого

ворі;

б) повернути наданий кредит в обумовлений в договорі

строк;

в) своєчасно сплачувати банку проценти за користування

кредитом;

г) своєчасно надавати баланс та інші документи, необхідні

банку для здійснення контролю за позикою;

ґ) забезпечувати достовірність даних, які надаються в банк для отримання кредиту і наступного контролю за його використанням;

д) надання кредитору даних про всі отримані і заплановані

до отримання кредитів у третіх осіб;

є) інформувати банк про зміну своєї організаційно-правової

форми; є) інші.

III. Права і обов'язки банку.

3.1. Права банку:

а) перевіряти забезпечення виданого кредиту і його цільово

го використання, в т.ч. на місці;

б) припиняти видачу нових позик і пред'являти до стягнення

раніше виданих позик при порушенні підприємством умов

кредитного договору, а також при виявленні випадків не-

P.А. Слав'юк

достовірності звітності, запущеності бухгалтерського обліку, неодноразовій затримці сплати процентів за кредит;

достовірності звітності, запущеності бухгалтерського обліку, неодноразовій затримці сплати процентів за кредит;

в) стягувати з підприємства при пролонгації кредиту відпо

відну комісійну винагороду;

г) переглядати в односторонньому порядку процентні став

ки за користування кредитом у випадку зміни рівня про

центної ставки НБУ;

ґ) здійснювати нарахування і стягнення компенсації за невикористаний кредит (у випадку офіційної відмови підприємства від кредиту чи його частини протягом строку дії договору). 3.2. Обов'язки банку:

а) надавати кредит підприємству в обсягах і в строки, перед

бачені в договорі;

б) інформувати підприємство про факти і причини достроко

вого стягнення банком кредиту;

в) інформувати підприємство про зміни в нормативних доку

ментах з питань кредитування і розрахунків, які вносяться

за рішенням Національного банку.

IV. Відповідальність сторін.

Банк за порушення підприємством взятих на себе зобов'язань може:

а) призупинити подальшу видачу кредиту;

б) пред'явити його до дострокового стягнення;

в) скоротити суму кредиту, передбаченого до видачі за дого

вором;

г) збільшити процентну ставку за кредитом;

ґ) за несвоєчасне повернення кредиту і процентів стягнути пеню в розмірі, передбаченому в договорі, але не більше двократного розміру офіційної облікової ставки НБУ. Підприємство може вимагати від банку відшкодування збитків, які виникли внаслідок ненаданих йому зовсім чи надання в неповному обсязі передбаченого договором кредиту. Підприємство-позичальник у випадку неповного виконання виділеного йому банком кредиту має сплатити банку неустойку в розмірі плати банком за залучені банком кредитні ресурси і недо-отриманої маржі в звітному періоді.

Після укладення кредитної угоди банк відкриває підприємству позичковий рахунок, на який зараховується шукана сума кредиту. Підприємства в більшості випадків користуються кредитом того

Фінанси підприємств

банку, в якому відкритий поточний рахунок. Однак підприємство має право отримати кредит і в іншому банку.

банку, в якому відкритий поточний рахунок. Однак підприємство має право отримати кредит і в іншому банку.

|

|

Дата добавления: 2014-11-29; Просмотров: 750; Нарушение авторских прав?; Мы поможем в написании вашей работы!