КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Фінанси підприємств. 14.9. Перспективи поліпшення стану розрахунків підприємств

14.9. Перспективи поліпшення стану розрахунків підприємств

14.9. Перспективи поліпшення стану розрахунків підприємств

Логічним продовженням аналізу стану розрахунків на підприємстві є узагальнення та порівняння результатів проведеного аналізу дебіторської та кредиторської заборгованостей. Не-обхідность такого порівняння випливає із двостороннього відображення розрахунків підприємства, що досліджуються, у фінансовій звітності, — з одного боку, дебіторській та, з другого боку, кредиторській заборгованості. Суть запропонованої оцінки полягає у співставленні загальної величини дебіторської та кредиторської заборгованостей та в розрізі окремих її видів. Крім того, доцільно використати ряд аналітичних фінансових коефіцієнтів, що характеризують взаємне співвідношення дебіторської та кредиторської заборгованості та їх вплив на фінансовий стан підприємства.

Порівняльний аналіз дебіторської та кредиторської заборгованості є важливим елементом контролю за раціональним співвідношенням дебіторської та кредиторської заборгованості підприємства з огляду на дотримання стабільності його фінансового стану та поступального розвитку підприємства. Значне перевищення дебіторської заборгованості над кредиторською завжди створює загрозу фінансовій стійкості підприємств і призводить до необхідності залучення додаткових джерел фінансування.

З метою аналізу стану розрахунків підприємства шляхом порівняльного аналізу дебіторської та кредиторської заборгованості складається аналітична таблиця. В даній таблиці відображені та співставлені балансові статті з розрахунків підприємства у розрізі дебіторів та кредиторів. Складання такої таблиці є зручним інструментом визначення існування перевищення дебіторської заборгованості над кредиторською.

Щоб визначити, як впливає на фінансовий стан підприємства співвідношення дебіторської та кредиторської заборгованості, що склалося на підприємстві, необхідно порівняти дані аналітичних таблиць за кілька років, а також проаналізувати ряд наступних фінансових коефіцієнтів.

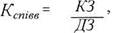

Перш за все, порівняльний аналіз слід доповнити розглядом такого відносного показника, як співвідношення кредиторської та дебіторської заборгованості, що розраховується за формулою

Р.А. Слав'юк

де Καύββ — коефіцієнт співвідношення кредиторської та дебіторської заборгованості;

де Καύββ — коефіцієнт співвідношення кредиторської та дебіторської заборгованості;

ДЗ — загальна сума дебіторської заборгованості, тис. грн.;

КЗ — загальна сума кредиторської заборгованості, тис. грн.

Нормативне значення цього показника визначено в межах 1,5...2. Тобто нормальним вважається стан, коли кредиторська заборгованість перевищує дебіторську не більше, ніж у два рази, але не менше, ніж в 1,5 раза.

Платоспроможність означає наявність у підприємства грошових коштів і еквівалентів, достатніх для розрахунків з кредиторської заборгованості, що вимагає негайного погашення. Ознаками платоспроможності є наявність грошей у касі та на рахунку в банку, а також відсутність простроченої заборгованості. Причому наявність незначних залишків грошей на банківському рахунку ще не означає, що підприємство неплатоспроможне, бо кошти на поточний рахунок підприємства можуть надійти впродовж кількох днів. Для оцінки платоспроможності складається платіжний баланс.

Відомо, що оцінка рівня платоспроможності дається за даними балансу на основі характеристики ліквідності оборотних коштів, тобто з урахуванням часу, необхідного для перетворення їх у готівку. Отже, є три рівні платоспроможності: грошова, розрахункова, ліквідна (див. табл. 11, 12, 13).

Таблиця 11 Грошова платоспроможність

| Засіб платежу | На початок року | На кінець року | Платіжні зобое 'язання продавця | На початок року | На кінець року |

| 1 | 2 | 3 | 4 | 5 | б |

| Каса | Короткострокові кредити | ||||

| Поточний рахунок | Кредити, не погашені в строк | ||||

| Валютний рахунок | Кредитори | ||||

| Інші рахунки | Інші пасиви | ||||

| Короткострокові фінансові вкладення | |||||

| Всього | Всього | ||||

| Коефіцієнт грошової платоспроможності |

P.А. Слав'юк

Яка максимальна (гранична) кредиторська заборгованість може бути погашена за наявної дебіторської заборгованості?

Яка максимальна (гранична) кредиторська заборгованість може бути погашена за наявної дебіторської заборгованості?

Економічний сенс граничної кредиторської заборгованості у цьому випадку полягає у визначенні кредиторської заборгованості, яку погашають тільки за рахунок дебіторської заборгованості, за умовного зупинення виробництва у момент часу, в який здійснюється оцінка. В разі розрахунку величини граничної кредиторської заборгованості приймають, що підприємство не має на рахунку грошових коштів; якщо ж насправді ці кошти є, то на їхню суму зменшують величину кредиторської заборгованості.

При цьому величину шуканої граничної кредиторської заборгованості необхідно визначати з врахуванням того, що за час повернення дебіторами їхнього боргу сума кредиторської заборгованості за рахунок її обслуговування зростає.

За рахунок наявної дебіторської заборгованості, крім основної суми кредиторського боргу, має бути погашена і величина його обслуговування. Цю вимогу можна подати у вигляді такого рівняння:

де Дч —сума чистого доходу, який одержало підприємство за рахунок повернення йому дебіторської заборгованості, після сплати всіх податків;

Крт.н.с. — шукана величина граничної кредиторської заборгованості;

То — момент часу, за який здійснюється оцінка; Тд — момент часу, за який здійснюється повне повернення підприємству дебіторської заборгованості, наявної у момент

0Кг — сума обслуговування кредиторського боргу підприємства у будь-який момент часу t відрізка Тд, То.

Величину КгранмЄг визначають методом ітерації, виходячи із забезпечення перетворення поданого рівняння у рівність.

Знайдені показники використовуються при оцінці фінансової стійкості підприємств, щодо якої розрізняють чотири її рівні — абсолютний, нормальний, допустимо нестійкий, кризовий. Для кожного з цих рівнів пропонуємо визначати відповідну йому граничну величину позичкових коштів. Останню розраховують як суму двох показників: граничної кредиторської заборгованості й обґрунтова-

Фінанси підприємств

ноі за допомогою швестищионго аналізу величини залучених кредитів і прирівняних до них зобов'язань. Оскільки обґрунтування доцільності залучення кредитів, наявних у момент часу, за який здійснюється оцінка, проводиться завжди раніше від цього моменту, то їхню суму під час розрахунків можна прийняти як сталу величину. Отже, розрахунок граничних сум позичкових коштів зводиться до визначення величини граничної кредиторської заборгованості, що відповідає кожному з рівнів стійкості. Вважаємо, що величина граничної кредиторської заборгованості, яку визначають за поданим вище рівнянням, характеризує нормальну стійкість, оскільки кредиторська заборгованість погашається без продажу майна підприємства.

ноі за допомогою швестищионго аналізу величини залучених кредитів і прирівняних до них зобов'язань. Оскільки обґрунтування доцільності залучення кредитів, наявних у момент часу, за який здійснюється оцінка, проводиться завжди раніше від цього моменту, то їхню суму під час розрахунків можна прийняти як сталу величину. Отже, розрахунок граничних сум позичкових коштів зводиться до визначення величини граничної кредиторської заборгованості, що відповідає кожному з рівнів стійкості. Вважаємо, що величина граничної кредиторської заборгованості, яку визначають за поданим вище рівнянням, характеризує нормальну стійкість, оскільки кредиторська заборгованість погашається без продажу майна підприємства.

Абсолютній рівень стійкості характеризується виконанням низки додаткових обмежень, які роблять більш жорсткими умови, за яких фінансову стійкість можна назвати нормальною. Зокрема, щодо кредиторської заборгованості, це може бути вимога її обмеження будь-якою мінімальною величиною або строком погашен-няю.

Особливий інтерес становить гранична кредиторська заборгованість Кгранкс, що відповідає допустимому рівню стійкості. Достатньою умовою забезпечення фінансового становища підприємства як нестійкого є те, що за критерієм співвідношення позичкових коштів і власних коштів фактична кредиторська заборгованість перевищує її граничну величину Кграннс, При розрахунку шуканої величини граничної кредиторської заборгованості Кграннс, що характеризує допустиму нестійкість, враховуємо, що одним із шляхів поліпшення свого фінансового становища для підприємства є рішення про реалізацію частини своїх активів. Природно, з погляду нормального підприємництва, фінансове становище, за якого є потреба у продажу активів, не можна назвати стійким. Це, швидше, передкризовий стан. Проте в перехідний період іноді до цих заходів доводиться вдаватися, і у багатьох випадках вони допомагають підприємству продовжувати свою господарську діяльність.

|

|

Дата добавления: 2014-11-29; Просмотров: 352; Нарушение авторских прав?; Мы поможем в написании вашей работы!