КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Показники оцінки економічної ефективності інвестицій

|

|

|

|

Показники економічної ефективності інвестицій можуть розрізнятися по наступних ознаках: рівень інвесторських цілей, характер і часовий період обліку результатів і витрат, ціль використання показників.

Серед показників економічної ефективності інвестицій у залежності від рівня інвесторських цілей виділяють показники суспільної, бюджетної ікомерційної ефективності.

Показники соціальної ефективності враховують результати і витрати, що виходять за межі прямих фінансових інтересів учасників інвестиційних проектів. Показники соціальної ефективності можуть розраховуватися на загальнонаціональному, регіональному і галузевому рівні.

Так при визначенні соціальної ефективності спорудження транспортних магістралей повинен враховуватися, крім галузевого (транспортного) ефекту, також позагалузевий (позатранспортний) ефект, пов'язаний з освоєнням природних ресурсів, прискоренням розвитку виробництва, поліпшенням соціальної сфери в районі тяжіння залізниці, а також із впливом на природне середовище.

При визначенні показників соціальної ефективності на народногосподарському рівні до складу результатів включаються як результати, що досягаються безпосередньо на транспорті, так і позатранспортні результати реалізації проектів.

При підрахунку витрат враховуються одноразові і поточні витрати всіх учасників реалізації проекту, усі види платежів учасників у держбюджет, відсотки по кредитах комерційних банків, а також інших учасників проекту.

періоду, прийнятого для визначення показників ефективності, залежить Витрати розраховуються по підприємствах-учасниках проекту - без повторного перерахування тих самих витрат, а також без обліку витрат одних учасників у складі витрат інших учасників.

|

|

|

Розрахунки соціальної ефективності здійснюються при включенні до складу результатів приросту виторгу підприємств, а також соціальних і екологічних результатів реалізації проекту.

Розрахунок показників соціальної ефективності здійснюється з обліком прямих, супутніх, сполучених і інших витрат Прямі інвестиції являють собою вкладення, необхідні безпосередньо для реалізації інвестиційного проекту. Так, наприклад, прямі інвестиції містять у собі витрати на будівельно-монтажні роботи, придбання устаткування, інструменту й інвентарю, а також інші роботи і витрати (відвід землі для розміщення споруджень, кошти на виконання проектно-пошукових і науково-дослідницьких робіт і т.д.).

Супутні інвестиції - вкладення в інші об’єкти, будівництво або реконструкція яких необхідні для нормального функціонування основного об'єкта. Ці вкладення можуть бути, наприклад, обумовлені розвитком інфраструктури об'єктів, що споруджуються. Супутні інвестиції можуть знадобитися для будівництва і реконструкції доріг, організації автогосподарства, спорудження ліній електропередач і т.д.

Сполучені інвестиції - інвестиції у суміжні галузі народного господарства, що забезпечують основними й оборотними коштами будівництво (реконструкцію) і наступну експлуатацію об'єктів. Сполучені вкладення можуть вкладатися, наприклад, у збільшення потужностей підприємств будівельної індустрії і промисловості будівельних матеріалів, розвиток енергетичної і сировинної бази, охорону навколишнього середовища і т.п. Потреба в сполучених Інвестиціях у суміжні галузі виникає при нестачі необхідних резервів потужностей діючих підприємств, що забезпечують будівництво і наступну експлуатацію об'єкта, що споруджується, паливом, електроенергією, будівельними матеріалами і конструкціями, рухомим складом і іншою продукцією.

|

|

|

Інші інвестиції - містять у собі витрати на проїзд працівників і їхніх родин на новобудови, витрати на підготовку кадрів будівельників і експлуатаційників, витрати на консервацію основних фондів, що вивільняються, на збільшення оборотних коштів підприємств І інші одноразові витрати.

Показники бюджетної ефективності відбивають фінансові наслідки реалізації інвестиційних проектів для регіонального або місцевого бюджету. Показники бюджетної ефективності визначаються з урахуванням переміщення доходів відповідного бюджету над витратами. У бюджет входить збільшення (зменшення) податкових надходжень, плата за користування природними ресурсами, мито, акцизи, емісійні доходи від випуску цінних паперів і т.д. До Доходів бюджету відносяться також надходження в позабюджетні фонди: пенсійний фонд, фонди зайнятості, медичне та соціальне страхування. Витрати бюджету обумовлюються прямим бюджетним фінансуванням реалізації інвестиційного проекту: виділенням кредитів регіональних і уповноважених банків, Що підлягають компенсації за рахунок бюджету; виплатою допомоги особам, Що залишаються без роботи у зв'язку зі здійсненням проекту; гарантією інвестиційних ризиків і інших факторів.

Показники комерційної ефективності враховують фінансові наслідки реалізації інвестиційних проектів для їхніх безпосередніх учасників. Комерційна ефективність може розраховуватися як для проекту в цілому, так і для окремих учасників. Для капітального будівництва показники комерційної ефективності можуть розраховуватися для підгалузей у цілому і для окремих підприємств і організацій.

Комерційна ефективність на транспорті розраховується на галузевому рівні, на рівні великого регіонального об'єднання з урахуванням аналізу потоку реальних грошей від інвестиційної, операційної і фінансової діяльності.

При розрахунку комерційної ефективності враховуються:

- потік реальних грошей від інвестиційної діяльності враховує витрати на зведення будинків і споруджень, плату за оренду землі, придбання обладнання машин і механізмів, вимір оборотного капіталу, ліквідацію основних фондів і т.п.;

|

|

|

- потік коштів від операційної (виробничої) діяльності включає доходи від реалізації продукції надання послуг, позареалізаційні доходи і витрати, амортизацію будинків і устаткування, податки і т. п.;

- потік коштів від фінансової діяльності враховує короткострокові і довгострокові кредити, акціонерний капітал, виплати дивідендів і т.п.

Для доповнення оцінки комерційної ефективності може бути встановлений термін повного погашення заборгованості і для учасників, що залучають кредитні і позикові засоби. Для кредитної установи проект вважається ефективним, коли термін повного погашення заборгованості за кредитом відповідає вимогам цієї установи. Від'ємне сальдо накопичених реальних грошей виступає обгрунтуванням потреби в позикових коштах у рамках даного інвестиційного проекту.

Комерційна ефективність припускає аналіз потоку реальних грошей і виступає як різниця між надходженням і відтоком коштів від інвестиційної та фінансової діяльності.

За характером результатів, що враховуються, і витрат розрізняють показники економічної, фінансової, ресурсної, соціальної й екологічної ефективності інвестицій.

Показники економічної ефективності співставляють у вартісному вимірі ці види результатів і витрат, обумовлені реалізацією інвестиційного проекту. Результати, що враховуються, і витрати при визначенні показників економічної ефективності виходять за рамки безпосередніх фінансових Інтересів підприємств. Розрахунок показників фінансової ефективності базується тільки на фінансових показниках вкладення інвестицій. Показники ресурсної ефективності відбивають вплив інвестицій на обсяг виробництва і споживання того або іншого виду ресурсу. Показники соціальної ефективності враховують соціальні результати реалізації проекту, показники екологічної ефективності вплив проекту на навколишнє середовище (повітря, вода, земля, флора та фауна).

Таблиця 5

Інформаційно-логічна схема формування основних складових грошових потоків від інвестиційної, операційної і фінансової діяльності

|

|

|

| Показники економічної ефективності | |||||

| соціальної | Комерційної | ||||

| 1. Для оцінки інвестиційних заходів | |||||

| інвестиції з Держбюджету | - | Інвестиції державні | |||

| інвестиції місцевих бюджетів | - | Інвестиції місцевих бюджетів | + | ||

| Інвестиції галузей транспоту | - | .і | Інвестиції галузей транспорту | + - | |

| Власні кошти | - | Власні кошти | - | ||

| Інших інвесторів | - | Інших інвесторів | + | ||

| Сумісні затрати | + | Придбання цінних паперів | - | ||

| Продаж цінних паперів | + | ||||

| її. Для оцінки операційної діяльності аційноі діяльності | |||||

| Доходи за рахунок основної діяльності | + | Доходи; | + | ||

| Експлуатаційні витрати | + | 1.1 | За рахунок основної діяльності | ||

| Продаж чи ліквідація майна | + | 1.2 | За рахунок продажу послуг стороннім організаціям | ||

| Витрати за рахунок прибутку | - | 1.3 | За рахунок природоохоронних заходів | ||

| Екологічний ефект | + | 1.4 | Продаж чи ліквідація майна | ||

| Інші | + | Експлуатаційні витрати | + | ||

| +- | Податки | - | |||

| Інші витрати, у тому числі за рахунок прибутку | |||||

| III. Для оцінки фінансової діяльності | |||||

| І | Кредити та умови кредитування | + | Кредити та умови кредитування | + | |

| Погашення заборгованості та процентів за кредитами | - | Погашення заборгованості та процентів за кредитами | - | ||

| Виплата дивідендів за цінними паперами | - | ||||

| Отримання дивідендів за цінними паперами | + |

Примітки:

1. Знак {+) позначає дохідну частину (приплив); знак(-) - видаткову частину (від

тік) ефективності інвестицій; знак(±) позначає, що показник (наприклад, експлуатаційні

витрати) може бути як у видатковій, так і у дохідній складовій частині.

2. При розрахунку комерційної ефективності експлуатаційні витрати визначають

ся без амортизаційних відрахувань, якщо вони є джерелом фінансування.

3. Оподатковуваний прибуток визначається як різниця між доходом та експлуатаційними витратами (з урахуванням амортизаційних відрахувань) і іншими видами податків і відрахувань.

У залежності від тимчасового періоду обліку результатів і витрат розрізняють показники ефективності, що розраховуються за минулий період, показники річної ефективності і т.д. Тривалість тимчасового від численних факторів: тривалості інвестиційного періоду, терміну служби об'єкта і технічного устаткування, ступеня вірогідності вихідної інформації, вимог інвесторів.

Витрати розраховуються по підприємствах-учасниках проекту без повторного розрахунку тих самих витрат, а також без обліку витрат одних учасників у складі витрат інших учасників.

Показники ефективності інвестиційних проектів підрозділяються також у залежності від мети їхнього використання на показники загальної (абсолютної) і порівняльної (відносної) ефективності. Показники загальної ефективності дозволяють оцінити економічну доцільність інвестиційних вкладень, показники порівняльної ефективності допомагають зробити порівняння різних варіантів інвестиційних проектів і вибрати найбільш економічно раціональний. Показники загальної економічної ефективності визначаються з урахуванням сумарного обсягу інвестиційних витрат. Показники порівняльної економічної ефективності доцільно розраховувати з урахуванням зміни по варіантах частин витрат І витрат, що забезпечують зниження трудових затрат при виборі інвестиційних рішень. Показники загальної та порівняльної економічної ефективності доповнюють один одного, тому що варіант інвестиційних вкладень, встановлений за допомогою показників порівняльної ефективності, повинен мати необхідну абсолютну ефективність.

Оцінка майбутніх витрат і результатів здійснюється в межах розрахункового періоду, тривалість якого (термін розрахунку) залежить від зовнішніх факторів; терміну служби будинків і споруд, основного технологічного устаткування і рухомого складу, характеру заходів щодо поетапного посилення потужності об'єктів, точності техніко-економічної інформації на перспективні роки терміну досягнення очікуваного прибутку, тривалості спорудження об'єктів, вимог інвесторів та Інших.

Розрахунковий період розбивається на визначену кількість кроків. За величину кроку може прийматися квартал, рік. Для дорогих заходів із тривалими термінами служби об'єктів як розрахунковий крок варто приймати рік; для заходів, термін яких 2-3 роки, розрахунковим кроком у перший рік є квартал.

Якщо розрахунковий період перебуває за межами надійного прогнозування результатів і витрат, то як кінець розрахункового періоду варто прийняти момент найбільш віддаленого, досить надійного прогнозу результатів і витрат, але не понад 15-20 років.

Для вартісної оцінки результатів І витрат можуть використовуватися поточні і прогнозні ціни у гривнях або іншій валюті. Поточні ціни приймаються постійними на весь розрахунковий період визначення показників ефективності.

Прогнозні ціни можуть визначатися по формулі:

Цt = Цt x It (37)

Ці- прогнозна ціна;

Ц, - поточна ціна;

It, - прогнозований коефіцієнт (Індекс) зміни цін ресурсів продукції або послуг наприкінці минулого кроку стосовно початкового моменту розрахунку,

По проектах замовлення державного управління значення індексів зміни цін варто установлювати відповідно до прогнозів Мінекономіки, Мінфіну іраціонального банку України. Вибір того або Іншого виду ціни залежить від ствдії розробки Інвестиційного проекту, наявності вихідної інформації, мети

розрахунку.

У даний час, через відсутність надійних прогнозів ціноутворення, розрахунки ефективності інвестиційних проектів для представлення на тендер можуть проводитися в поточних цінах.

Порівняння різночасових витрат, результатів і ефектів здійснюється шляхом приведення їх до початкового періоду (момент часу 1=0). Можливе приведення до іншого фіксованого моменту (наприклад, при порівнянні проектів, що починаються в різні моменти часу).

Приведення різночасових витрат, результатів і ефектів здійснюється за допомогою норми дисконту (Е).

Для розрахунку соціальної ефективності інвестиційних проектів використовується соціальна (суспільна) норма дисконту, а для визначення комерційної ефективності - комерційна норма дисконту.

Для оцінки соціальної ефективності великих проектів з позиції національної економіки величина соціальної норми дисконту встановлюється централізовано державними органами у співставленні з прогнозами економічного і соціального розвитку країни.

Величина комерційної норми дисконту приймається на рівні прийнятної для інвесторів норми доходу на капітал.

Мінімальне значення комерційної норми дисконту відповідає банківському депозитному відсоткові. Якщо інвестиції використовують позикові кошти, величина дисконту повинна бути не нижче процентної ставки, обумовленої Умовами погашення боргів по позиках. При змішаному капіталі, коли інвестуються власні і позикові кошти, нижня норма доходу на капітал визначається як середньозважена величина плат за користування капіталом.

Приведення витрат і результатів до базисного (початкового) моменту часу здійснюється множенням їх на коефіцієнт приведення а, обумовлений для постійно норми дисконту по формулі:

(38)

(38)

Де t- номер кроку розрахунку (t=0, І, 2, 3... 7), а t- межа розрахунку.

До показників загальної ефективності Інвестицій відносяться чистий дисконтний дохід, індекс прибутковості, внутрішня норма прибутковості, строк окупності інвестицій i інші показники, що відбивають інтереси учасників або специфіку проектів.

У більшості випадків основними показниками оцінки загальної економічної ефективності інвестиційних проектів на залізничному транспорті виступають чистий дисконтований дохід і строк окупності інвестицій.

Чистий дисконтований дохід (ЧДД) або інтегральний ефект визначається як сума поточних ефектів за весь розрахунковий період, приведених до початкового кроку, або як перевищення інтегральних результатів над інтегральними витратами.

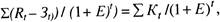

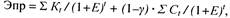

Величина ЧДД при постійній нормі дисконту визначається по формулі:

(39)

(39)

де Rt-результати, що досягаються наї-ому році розрахунку (доходи);

Зt,- витрати (поточні витрати й інвестиції), здійснювані на тому ж кроці;

Т- термін розрахунку;

Эt, = (Rt(- 3t,) - ефект, що досягається на 1-ому кроці.

При невеликих величинах (до 3 років) терміну розрахунку або невеликих норм дисконту (Е~ 0,05) дисконтування результатів і витрат можна не здійснювати. У цьому випадку замість показника "чистий дисконтований дохід" (ЧДД) використовується показник "чистий дохід" (ЧД).

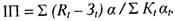

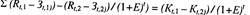

Строк окупності інвестицій, або термін повернення вкладень (Т) - це період часу від початку реалізації проекту, за межами якого інтефальний ефект стає від'ємним. Для визначення строку окупності використовується рівняння:

(40)

(40)

де К- капіталовкладення на t-ом кроці.

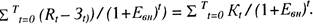

Індекс прибутковості або Індекс рентабельності інвестиції для загального випадку визначається по формулі:

(41)

(41)

Індекс прибутковості (ІП) тісно пов'язаний з чистим дисконтованим доходом (ЧДД). Якщо ЧДД додатне, то ІП > 1, і навпаки, при ІП<1 інвестиційний проект вважається економічно неефективним.

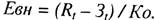

Внутрішня норма прибутковості (Е вн) визначається з рівняння:

Внутрішня норма прибутковості являє собою ту норму дисконту, при якій ведений результат дорівнює приведеним капітальним вкладенням.

При постійних результатах (R-3)=сопst і одноразових капітальних вкладеннях:

(42)

(42)

Як показники порівняльної ефективності інвестиційних проектів використовуються показники, що є модифікаціями названих вище показників ефективності. До них відносяться: порівняльний інтегральний ефект, приведені будівельно-експлуатаційні витрати, строк окупності додаткових інвестицій і Інші.

При розрахунку показників порівняльної ефективності порівняльний інтегральний ефект відрізняється від загальної його величини тим, що не враховує зміни по варіантах. Ефективний варіант відповідає максимумові інтегрального ефекту.

Якщо порівнювані варіанти відрізняються один від одного тільки розмірами необхідних Інвестиційних вкладень, експлуатаційних витрат (поточних витратах), то найбільш ефективне рішення буде відповідати мінімумові приведених витрат (Зпр):

(43)

(43)

де у - частка податкових відрахувань від прибутку (при розрахунку соціальної ефективності варто прийняти у=0);

С, - експлуатаційні витрати (поточні витрати) на 1-ому кроці.

Строк окупності додаткових Інвестицій (Тр) відповідає тимчасовому періоду, за який додаткові інвестиційні витрати в більш дорожчий варіант окупляться за рахунок приросту економічного ефекту, обумовленого реалізацією інвестиції. Строк окупності Т визначається досягненням рівності:

де R1 R2~ результати, що досягаються на 1-му кроці розрахунку по першому і Другому варіантам проекту, що інвестується;

31 32 - витрати (без капіталовкладень) на 1-ому кроці розрахунку по першому і другому варіантах;

Rt2- капітальні вкладення на г-ому кроці в першому і другому варіантах.

Одержуване значення Тр порівнюється з прийнятним для інвестора Т„.

Якщо ТР<ТН, то приймається більш капіталоємний варіант.

Для більш повного аналізу варіантів поряд з перерахованими показниками ефективності інвестицій доцільно враховувати й інші вартісні показники, а "також натуральні показники, включаючи показники надійності, безпеки, екологічності та ін.

Облік інфляції при визначенні показників ефективності інвестиційним проектів може здійснюватися або шляхом індексації цін, або (при використанні не індексованих базисних цін) шляхом коригування норми дисконту.

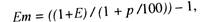

У цьому випадку використовується замість величини Е модифікована норма дисконту Ет, рівна:

(45)

(45)

де р - прогнозований річний рівень інфляції, у%.

При визначенні показників ефективності необхідно враховувати можливість одержання ліквідаційної вартості активів або консервації об'єкта. При цьому чиста ліквідаційна (залишкова) вартість об'єкта визначається як різниця між вартістю матеріальних цінностей, одержуваних при ліквідації, і витратами по ліквідації або консервації об'єкта.

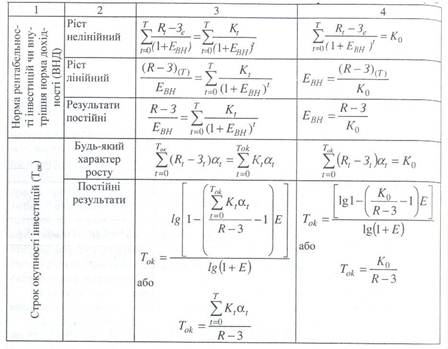

Варто враховувати, що на окремих видах транспорту експлуатаційні витрати протягом реалізації проекту вкладення можуть мати різний характер зміни: нелінійний або постійний, а капітальні можуть бути одноетапнІ або ба-гатоетапні. У цьому зв'язку формули для визначення показників економічної ефективності будуть мати різний вигляд, а саме: більш складний - при багато-етепних капітальних вкладеннях і нелінійному характері економічних результатів і більш простий - при капітальних одностайних вкладеннях і постійних економічних результатах.

З огляду на ці умови, у таблиці приведені різні модифікації формул для визначення основних (чотирьох) показників ефективності інвестиційних проектів.

Для підвищення надійності й обґрунтування ефективності Інвестиційного проекту доцільно перевірити стійкість його ефективності при різних значеннях вихідної інформації в межах можливого діапазону її коливання і найбільш ймовірних несприятливих ситуаціях реалізації проекту.

Несприятливі ситуації, що обумовлюють ризик, можуть простежуватися шляхом програвання можливих сценаріїв.

Несприятливі ситуації, що обумовлюють ризик, можуть простежуватися шляхом програвання можливих сценаріїв.

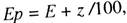

Одним із способів обліку ризику є зміна норми дисконту. Для інвестиційних проектів з підвищеним ступенем ризику повинна прийматися більш висока норма дисконту по формулі:

де і - відсоток коригування на ризик.

Величина може бути прийнята для вкладень інвестицій в інфраструктуру і надійну техніку - 3-5%, у проекти по збільшенню обсягу перевезень і транспортних послуг - 8-10%, для інвестування спорудження нових транспортних комунікацій і великих об'єктів - 13-15%.

Під невизначеністю розуміється неповнота або неточність інформації про умови реалізації проекту, у тому числі - про пов'язані з ними витрати і результати. Невизначеність, пов'язана з можливістю виникнення в ході реалізації проекту несприятливих ситуацій і наслідків, характеризується поняттям ризику.

.

Таблиця 6

Порядок визначення показників загальної економічної ефективності

інвестицій у залежності від характеру вкладень і економічних

результатів від них

|

Продовження таблиці 6

|

Фактори ризику і невизначеності підлягають облікові в розрахунках ефективності, якщо при різних можливих умовах реалізації витрати і результати по проекту різні.

При оцінці проектів найбільш істотними є наступні види невизначеності й інвестиційних ризиків:

- ризик, пов'язаний з нестабільністю економічного законодавства і поточної економічної ситуації, умов інвестування І використання прибутку;

- зовнішньоекономічний ризик (можливість введення обмежень на торгівлю і постачання, закриття кордонів і т.п.);

- невизначеність політичної ситуації, ризик несприятливих соціально-політичних змін у країні або регіоні;

- неповнота або неточність інформації про динаміку техніко-економічних показників, параметри нової техніки і технології;

- коливання ринкової кон'юнктури, цін, валютних курсів і т.п.;

- нестабільність природно-кліматичних умов, ймовірність стихійних лих;

- виробничо-технологічний ризик (аварії і відмовлення устаткування, виробничий брак і т.п.);

_ невизначеність цілей, інтересів і поводження учасників проекту;

- неповнота або неточність інформації про фінансове становище І ділову репутацію підприємств-учасників (можливість неплатежів, банкрутств, зривів договірних зобов'язань).

Організаційно-економічний механізм реалізації проекту, сполученого з ризиком, повинен включати специфічні елементи, що дозволяють знизити ризик або зменшити пов'язані з ним несприятливі наслідки.

У цих цілях використовуються:

- розроблені заздалегідь правила поведінки учасників у визначених "позаштатних" ситуаціях (наприклад, сценарії, що передбачають відповідні дії учасників при тих або інших змінах умов реалізації проекту);

- керуючий (координаційний) центр, що здійснює синхронізацію дій учасників при значних змінах умов реалізації проекту.

У проектах можуть передбачатися також специфічні механізми стабілізації, що забезпечують захист інтересів учасників при несприятливій зміні умов реалізації проекту (у тому числі у випадках, коли цілі проекту будуть досягнуті не повністю або не досягнуті взагалі) і можливі дії учасників, що ставлять під загрозу його успішну реалізацію. В одному випадку може бути знижений ступінь самого ризику (за рахунок додаткових витрат на створення резервів і запасів, удосконалення технологій, зменшення аварійності виробництва, матеріального стимулювання, підвищення якості продукції), в іншому - ризик перерозподіляється між учасниками (індексування цін, надання гарантій, різні форми страхування, застава майна, система взаємних санкцій).

Як правило, застосування в проекті стабілізаційних механізмів вимагає від учасників додаткових витрат, розмір яких залежить від умов реалізації заходу, очікувань та інтересів учасників, їхніх оцінок ступеню можливого ризику. Такі витрати підлягають обов'язковому облікові при визначенні ефективності проекту.

Невизначеність умов реалізації інвестиційного проекту не с заданою. В міру здійснення проекту учасникам надходить додаткова інформація про умови реалізації, і раніше існуюча невизначеність "знімається".

З обліком цього, система управління реалізацією інвестиційного проекту повинна передбачати збір і обробку інформації про мінливі умови його реалізації і відповідне коригування проекту, графіків спільних дій учасників, умов Договорів між ними.

Для обліку факторів невизначеності і ризику при оцінці ефективності проекту використовується вся наявна інформація про умови його реалізації, у тому числі й та, що виражається у формі будь-яких Ймовірнісних законів розподілу. При цьому можуть використовуватися наступні три методи (у порядку підвищення точності):

- перевірка стійкості;

- коригування параметрів проекту й економічних нормативів;

- формалізований опис невизначеності.

Метод перевірки стійкості передбачає розробку сценаріїв реалізації проекту в найбільш ймовірних або найбільш "небезпечних" для будь-яких учасників умовах. По кожному сценарію досліджується, як буде діяти у відповідних умовах організаційно-економічний механізм реалізації проекту, які будуть при цьому доходи, витрати І показники ефективності в окремих учасників, держави і населення. Вплив факторів ризику на норму дисконту при цьому не враховується.

Проект вважається стійким і ефективним, якщо у всіх розглянутих ситуаціях інтереси його учасників дотримуються, а можливі несприятливі наслідки усуваються за рахунок створених запасів і резервів або відшкодовуються страховими виплатами.

Ступінь стійкості проекту стосовно можливих змін умов реалізації може бути охарактеризована показниками граничного рівня обсягів виробництва, цін виробленої продукції й інших параметрів проекту.

Граничне значення параметрів проекту для деякого року його реалізації визначається як таке значення цього параметра в г-ому році, при якому чистий прибуток учасника цього року стає нульовим.

Одним з найбільш важливих показників цього типу є точка беззбитковості, що характеризує обсяг продажу транспортних послуг, при якому дохід від реалізації транспортної продукції збігається з витратами виробництва.

При визначенні цього показника приймається, що витрати на виробництво транспортної продукції можуть бути розділені на умовно-постійні (не змінюються при зміні обсягу перевезень) витрати - Зс і умовно-перемінні, що змінюються прямо пропорційно обсягові перевезень, - Зу.

Точка беззбитковості (Тб) визначається по формулі;

Тб = 3с/(Ц-Зу), (47)

де Ц- ціна реалізації одиниці транспортної продукції (тариф);

Для підтвердження працездатності проектованого виробництва (на даному кроці розрахунку) необхідно, щоб значення беззбитковості було менше значень номінальних обсягів виробництва і продаж (на цьому кроці). Чим далі від них значення точки беззбитковості (у відсоткому відношенні), тим стійкіше проект.

Метод розрахунку ускладнюється, якщо при зміні обсягів виробництва або при зміні рівня використання виробничої потужності транспортних об'єктів величина витрат змінюється нелінійно, хоча алгоритм залишається тим же.

Можлива невизначеність умов реалізації проекту може враховуватися також шляхом коригування параметрів проекту і застосовуваних у розрахунку економічних нормативів, заміни їхніх проектних значень на очікувані. У цих цілях:

. терміни будівництва І виконання Інших робіт збільшуються на середню величину можливих витрат;

. враховується середнє збільшення вартості будівництва, обумовлене помилками проектної організації, переглядом проектних рішень у ході будівництва і безперервних витрат, враховуються запізнювання платежів, неритмічність постачань сировини і матеріалів, позапланові виходи з ладу устаткування, що допускаються персоналом порушення технологій, що враховуються одержувані штрафи й інші санкції за порушення договірних зобов’язань;

- у випадку, якщо проектом не передбачене страхування учасника від визначеного виду інвестиційного ризику, до складу його витрат включаються очікувані втрати від цього ризику.

Аналогічно у складі непрямих фінансових результатів враховується вплив інвестиційних ризиків на сторонні підприємства і населення, для чого збільшується норма дисконту і необхідна ВИД.

Найбільш точним (але і найбільш складним з технічної точки зору) є метод формалізованого опису невизначеності. Стосовно видів невизначеності, що найбільш часто зустрічаються при оцінці інвестиційних проектів, цей метод включає наступні етапи:

1) опис усієї безлічі можливих умов реалізації проекту (або у формі відповідних сценаріїв, або у виді системи обмежень визначення основних технічних, економічних і т.п. параметрів проекту) І витрат, що відповідають цим умовам, включаючи можливі санкції І витрати, пов'язані зі страхуванням і резервуванням результатів і показників ефективності;

2) перетворення вихідної інформації про фактори невизначеності в Інформацію про імовірності окремих умов реалізації і відповідних показників ефективності або про інтервали їхньої зміни;

3) визначення показників ефективності проекту в цілому з урахуванням

невизначеності умов його реалізації - показників очікуваної ефективності.

Основними показниками, використовуваними для порівняння різних інвестиційних проектів (варіантів проекту) і вибору кращого з них є показники очікуваного інтегрального ефекту Зо (економічного - на рівні національної економіки, комерційного - на рівні окремого учасника).

Ці ж показники використовуються для обгрунтування раціональних розмірів і форм резервування і страхування.

Якщо імовірності різних умов реалізації проекту відомі точно, очікуваний інтегральний ефект розраховується по формулі математичного очікування:

Эоч= ∑Эі *Pi (48)

де Эоч - очікуваний інтегральний ефект проекту;

Эi, - інтегральний ефект при тій умові реалізації;

Pi - імовірність реалізації цієї умови.

У загальному випадку розрахунок очікуваного інтегрального ефекту рекомендується робити по формулі:

Эоч= λ*Эmax+(1-λ)*Эmin (49)

де Этах и Этіп - найбільше і найменше з математичних очікувань інтегрального ефекту по припустимих ймовірнісних розподілах;

λ - спеціальний норматив для обліку невизначеності й ефекту, що відображає систему переваг відповідного суб'єкта, що господарює, в умовах невизначеності. При визначенні очікуваного інтегрального економічного ефекту його рекомендується приймати на рівні 0,3.

Методи визначення капітальних вкладень при оцінці ефективності інвестиційних проектів

Під капітальними вкладеннями на транспорті розуміють сукупність витрат, що спрямовуються на створення нових, розширення, реконструкцію, технічне переозброєння діючих об'єктів і створення або придбання технічних засобів.

У складі капітальних вкладень враховується вартість проектно-дослідницьких і будівельно-монтажних робіт; вартість устаткування, інструмента й інвентарю, передбачена кошторисом на будівництво; вартість машин і устаткування, будівництво, що включаються не в кошториси (рухомий склад, підйомно-транспортні машини і механізми, контейнери й ін.) та інші витрати.

За характером зв'язку з проектованими об'єктами і здійснюваними заходами капітальні вкладення поділяються на три групи;

- прямі капітальні вкладення, що спрямовуються безпосередньо на спорудження об'єктів або проведення заходів;

- супутні капітальні вкладення у галузі й об'єкти, які впливають на запровадження в дію даного об'єкта;

- сполучені капітальні вкладення в галузі, що забезпечують оцінюваний об'єкт різного роду ресурсами.

За характером утворених фондів розрізняють капітальні вкладення в постійні пристрої, у рухомий склад і інше устаткування, що не входить у кошторисну вартість.

При розрахунку соціальної ефективності будівництва транспортних об'єктів і інших заходів враховуються одноразові витрати, пов'язані з їхнім здійсненням;

- прямі і супутні капітальні вкладення у спорудження нових і реконструкцію існуючих постійних пристроїв транспорту й інших галузей, на які розглянутий захід робить безпосередній вгатив (утворюють будівельну вартість);

- капітальні вкладення в рухомий склад і інші технічні засоби транспорту - необхідні для забезпечення перевезень у полігоні впливу оцінюваного об'єкта, вартість яких не входить у кошториси, або не передбачена в укрупнених показниках і нормативах капітальних вкладень у постійні пристрої;

- вартість землі, що відводиться під будівництво;

- сполучені капітальні вкладення, що враховуються у випадку істотних

потреб розвитку сполучених галузей;

- одноразові витрати на запобігання негативних екологічних, соціальних наслідків, відновлення і захист навколишнього середовища, відшкодування втрат, викликаних будівництвом;

. витрати на розвиток соціальної інфраструктури (при спорудженні об'єктів у віддалених малоосвоєних районах, а також у випадку істотних розходжень цих витрат по варіантах);

- витрати на проїзд працівників І їхніх родин на нові будівництва, а також

затрати на підготовку додаткових кадрів будівельників і експлуатаційників;

- витрати, пов'язані з вивільненням працівників, відповідно до галузевої

програми зайнятості (компенсаційні виплати, працевлаштування, переїзд на

нове місце проживання);

- витрати на створення (поповнення) оборотних коштів транспорту;

- вартість тимчасово вибулих з обороту оборотних коштів Інших галузей,

тобто вантажної маси, що знаходиться в процесі транспортування І на складах.

При оцінці комерційної ефективності проектів варто враховувати тільки витрати, що виникають у розглянутого об'єкта господарювання (для галузі - витрат залізничного транспорту).

На стадії попереднього проектування капітальні вкладення у постійні пристрої розраховуються на основі техніко-економічних показників (ТЄП), збільшених показників вартості будівництва (ЗПВБ), нормативів питомих капітальних вкладень, договірних (вільних) цін об'єктів-аналогів.

На наступних стадіях, після розробки проектів, величина капітальних вкладень у постійні пристрої приймається на основі кошторисної документації.

При розрахунку капітальних вкладень майбутніх періодів варто враховувати зміни цін у часі. Такий облік здійснюється при наявності даних про динаміку індексів цін на будівельну продукцію.

Ціна на землю залежить від природно-кліматичних, географічних і інших факторів, що визначають її якість, придатність для вирощування сільськогосподарських культур, наявність лісових масивів або корисних копалин, регулюється відповідними законодавчими актами.

Капітальні вкладення у випадку придбання нового рухомого складу й іншої техніки визначаються за допомогою укрупнених показників його потреби на одиницю транспортної роботи і цін одиниці транспортних засобів.

Середні ціни рухомого складу можуть прийматися по звітним даним. При відсутності Цін на нові типи рухомого складу їхня ціна визначається розрахунковим шляхом за методикою визначення цін на нову продукцію виробничо-технічного призначення з урахуванням необхідної серійності її виробництва по аналогах на рівні діючих цін.

Вартість рухомого складу й іншої техніки визначається на основі укладених контрактів.

Сполучені капітальні вкладення розраховуються у тому випадку, коли порівнювані проекти істотно розрізняються потребами розвитку сполучених галузей.

Сполучені капітальні вкладення по виробництвах, що постачають матеріали, паливно-енергетичні ресурси, елементи основних фондів, визначаються на основі річних приростів потужності або обсягу робіт розглянутого транспортного об'єкта, а також відповідних норм витрати продукції і норм капітальних питомих вкладень у суміжні виробництва.

Сполучені капітальні вкладення у сферу будівельного виробництва повинні враховувати капітальні вкладення в розвиток виробничої бази.

Джерелами фінансування інвестиційних проектів можуть бути:

- власні фінансові засоби підприємств;

- залучені засоби;

- позикові засоби.

Визначення поточних витрат

Вихідними даними для визначення поточних витрат є технічні параметри й експлуатаційні показники по розглянутих проектах. Для транспортних об'єктів, технічних засобів, машин і механізмів найважливішими нормативними показниками є потужність, надійність, структура ремонтного циклу І його тривалість, продуктивність, енергоємність І ін.

Необхідний набір показників визначається в залежності від особливостей об'єктів технічних засобів, їхнього призначення, цілей, що повинні бути досягнуті.

Склад поточних витрат визначається відповідно до номенклатури витрат по основній діяльності експлуатаційних підприємств транспорту, промислових підприємств І прийнятим порядком калькуляції собівартості в Україні.

Для практичних цілей експлуатаційні витрати визначаються по системі, що прийнята в Україні. До складу витрат включаються:

- фонд оплати праці (виходячи з розміру штату, зайнятого в проекті, І

встановленого розміру заробітної плати);

- відрахування у фонд оплати праці;

- оплата вартості використаної електроенергії та дизельного палива для тяги поїздів (на основі тягових розрахунків) і нетягових споживачів тепла (якщо водо - і теплопостачання передбачається сторонніми джерелами);

- оплата вартості сировини і матеріалів (рекомендується використовувати звітні дані по залізниці, дирекції, об'єкту, віднесеному до обсягу виконаної роботи; від заново створюваних виробничих фондів);

- амортизаційні відрахування визначаються за діючими нормами амортизації основних виробничих фондів;

- ремонтні фонди (рекомендується використовувати звітні дані по транспортних підприємствах, віднесені до обсягів виконаної роботи);

- інші (тільки безпосередньо стосовно розглянутого об'єкта); плата за викиди відпрацьованих газів тепловозами (тільки при розрахунку комерційної ефективності); витрати, пов'язані з організацією вахтового способу експлуатації об'єкта; охорона перевезених вантажів, споруджень і пристроїв, перестановка

візків вагонів з однієї колії на іншу і т.п.

В окремих випадках при розрахунку експлуатаційних витрат можливе використання так званих "розрахункових ставок", що розраховуються на основі звітних даних по конкретному транспортному комплексу.

Крім експлуатаційних витрат, при оцінці інвестиційних проектів, у залежності від їхнього характеру і виду обумовленої ефективності, можуть враховуватися й інші поточні витрати, що включаються не в собівартість продукції, - податки відповідно до законодавства, платежі і збори, витрати по утриманню організацій невиробничої сфери, витрати по позареалізаційних операціях (якщо у складі результатів враховуються доходи від цих операцій) і т.д.

|

|

|

|

|

Дата добавления: 2014-12-07; Просмотров: 1362; Нарушение авторских прав?; Мы поможем в написании вашей работы!