КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Вопрос №9.Вред ,ущерб- экологический , экономический, социальный

|

|

|

|

Экологический вред

Экологический вред

негативные изменения окружающей среды, вызванные антропогенной деятельностью и создающие реальную угрозу здоровью человека, растительному и животному миру, материальным ценностям. Э.в. рассматривается (с известной мерой условности) в двух аспектах:

1) экономическом - ущемление имущественных интересов в результате уничтожения повреждения, загрязнения и истощения природных объектов;

2) экологическом - ухудшение естественного состояния природных объектов, ослабление их экономических связей и функций, снижение способности природных объектов к самоочищению и самовосстановлению, ослабление защитных свойств природы, а вместе с этим и человека. ------ Экологический ущерб (вред)

фактические и возможные убытки в их количественном выражении, включая упущенную выгоду и дополнительные затраты на ликвидацию неблагоприятных последствий для жизнедеятельности человека, животных, растений и других живых организмов, состояния экологических систем, природных комплексов, ландшафтов и объектов, вызванных нарушением нормативов качества окружающей природной среды, в результате отрицательных воздействий хозяйственной и иной деятельности, а также техногенных аварий и катастроф (проект федерального закона "О внесении изменений и дополнений в закон РСФСР "Об охране окружающей природной среды"" от 11.10.2000.)

Ущерб экономический

материальные потери и затраты, связанные с повреждениями (разрушениями) объектов производственной и непроизводственной сферы экономики, ее инфраструктуры и нарушениями производственно-кооперационных связей; ущерб, измеряется в стоимостном выражении, который наносится хозяйственному объекту, государству в целом, отдельному человеку, а также природе, в результате ошибок и недостатков в хозяйственной деятельности, хозяйственных преступлений и т.п.

|

|

|

Ущерб социальный

ущерб, нанесенный жизни, здоровью и благополучию людей, выражающийся в росте смертности, заболеваемости, утрате трудоспособности, снижении уровня жизнеобеспечения, а также проявлении озабоченности и тревоги у индивидуума по поводу возможного нарушения здоровья; определяется как безвозвратные и санитарные потери людей, материальные потери личной собственности, затраты на лечение пострадавших и на восстановление трудоспособности, морально-психологические издержки и снижение уровня жизни.

Вопрос №10.Риск- измерение,разновидности риска.

Вопрос №10.Риск- измерение,разновидности риска.

Вероятность наступления неблагоприятного события

Риск всегда обозначает вероятностный характер исхода, при этом в основном под словом риск чаще всего понимают вероятность получения неблагоприятного результата (потерь), хотя его можно описать и как вероятность получить результат, отличный от ожидаемого. В этом смысле становится возможным говорить и о риске убытков, и о риске сверхприбыли.

Риск — это неопределённое событие или условие, которое в случае возникновения имеет позитивное или негативное воздействие на репутацию компании, приводит к приобретениям или потерям в денежном выражении.

В финансовых кругах риск — понятие, имеющее отношение к человеческим ожиданиям наступления событий. Здесь оно может обозначать потенциально нежелательное воздействие на актив или его характеристики, которое может явиться результатом некоторого прошлого, настоящего или будущего события. В обыденном использовании, риск часто используется синонимично с вероятностью потери или угрозы.

В профессиональных оценках риска, риск обычно комбинирует вероятность наступающего события с воздействием, которое оно могло бы произвести, а также с обстоятельствами, сопровождающими наступление этого события. Однако там, где активы оцениваются рынком, вероятности и воздействия всех событий интегрально отражаются в рыночной цене, и риск поэтому наступает только от изменения этой цены; это — одно из следствий теории оценивания Блэка-Шоулса. С точки зрения RUP (Rational Unified Process) риск — действующий/развивающийся фактор процесса, обладающий потенциалом негативного влияния на ход процесса.

|

|

|

Исторически теория рисков связана с теорией страхования и актуарными расчётами.

В настоящее время теория рисков рассматривается как часть кризисологии-науки о кризисах.[1]

Виды рисков

Существует множество определений риска, рождённых в различных ситуационных контекстах и различными особенностями применений. С наиболее распространённой точки зрения, каждый риск (мера риска) в определённом смысле пропорционален как ожидаемым потерям, которые могут быть причинены рисковым событием, так и вероятности этого события. Различия в определениях риска зависят от контекста потерь, их оценки и измерения, когда же потери являются ясными и фиксированными, например, «человеческая жизнь», оценка риска фокусируется только на вероятности события (частоте события) и связанных с ним обстоятельств.

Можно выделить две давно сложившиеся точки зрения на риск — первая основана на научных и технических оценках: так называемый теоретический риск, вторая зависит от человеческого восприятия риска: так называемый эффективный риск. Эти две точки зрения непрерывно конфликтуют в социальных, гуманитарных и политических науках. В последние годы в связи с появлением нового направления теории вероятностей — эвентологии — возникло понятие эвентологического риска, которое можно рассматривать как первую серьёзную попытку объединить в одном понятии и теоретический, и эффективный риск.

Эвентологический риск

Эвентология непосредственно вводит человека и разум как эвентологическое распределение в научное и математическое исследование; тем самым предоставляя возможность не только развить эффективные эвентологические модели различных аспектов человеческого восприятия риска, но и дать такое общее математическое определение «эвентологического риска» (как эвентологического распределения некоторого множества прошлых, настоящих и будущих событий), которое, не вступая в противоречие с большинством существующих определений теоретического и эффективного риска, поглощает их в качестве многочисленных частных вариантов

|

|

|

Теоретический риск

Статистический риск часто сводится к вероятности некоторого нежелательного события. Обычно вероятность такого события и некоторая оценка его ожидаемого вреда объединяется в один правдоподобный результат, который комбинирует набор вероятностей риска, сожаления и вознаграждения в ожидаемое значение для данного результата. (См. также Ожидаемая полезность).

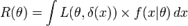

Таким образом, в статистической теории принятия решений, функция риска оценки δ(x) для параметра θ, вычисленная при некоторых наблюдаемых x; определяется как математическое ожидание функции потерь L,

где: δ(x) = оценка, θ = параметр оценки.

Эффективный риск

Хотя обычно невозможно непосредственно измерить эффективный риск, существует много неформальных методов, используемых для его оценки или «измерения». Формальные же методы чаще всего измеряют одну из мер риска: так называемый VaR (Value At Risk — стоимостная мера риска).

Технический риск:

где

— риск;

— риск;

— вероятность одного нежелательного события

— вероятность одного нежелательного события

— количество потерянных денег или жертв в результате одного нежелательного события.

— количество потерянных денег или жертв в результате одного нежелательного события.

Финансовый риск часто определяется как неожиданная изменчивость или волатильность доходов, и таким образом включает и то, что хуже, и то, что лучше, чем ожидаемые доходы. Ссылки на отрицательный риск ниже должны восприниматься лишь по отношению к положительным воздействиям или возможностям (например, «потеря» должна считаться «потерей или выгодой»), если контекст не предполагает иного.

Риск и угроза. В сценарном анализе «риск» отличают от «угрозы». Угроза — это неисследованное негативное событие, которое некоторые аналитики могут быть неспособными оценить при оценке риска, потому что это событие никогда не происходило, и для которого не доступна никакая информация о эффективных профилактических мерах (шаги, предпринимаемые, чтобы уменьшить вероятность или воздействие возможного будущего события). Это различие наиболее ясно иллюстрируется предупредительным принципом, который стремится уменьшить угрозу, требуя от неё быть сведённой к набору хорошо-определённых рисков, чтобы только затем перейти к действиям, проектам, новшествам или экспериментам. Примеры угрозы:

|

|

|

природные катастрофы: землетрясение, наводнение, цунами, извержение вулкана, лесные пожары;

антропогенные катастрофы: ядерная угроза, экологическая угроза.

Пример риска:

природные катастрофы: цунами, по результатам анализа возможно произойдет с вероятностью не более 1 раз в 100 лет. Высота волны в зоне воздействия будет не более 10 баллов по шкале Рихтера, что приведет к разрушению забора предприятия по периметру на расстоянии 15 метров и края левого крыла склада хранения стройматериалов №3 (см. прилагаемую схему). Общий ущерб, с учетом возможного загрязнения окружающей среды, составит не более 173 тыс. рублей в действующих ценах. Потери среди персонала возможны, только при грубом нарушении правил действия в условиях чрезвычайной ситуации. Идентификация чрезвычайной ситуации произойдет минимум за 15 минут, а оповещение персонала за 12 мин. 30 сек. Вероятность потерь личного состава на одного сотрудника Н=1х10-12 … Приложение. План мероприятий по снижению уровня указанного риска и смета затрат.

Информационный риск. В информационной безопасности риск определяется как функция трёх переменных:

Вероятность существования угрозы.

Вероятность существования незащищённости.

Потенциальное воздействие.

Если любая из этих переменных приближается к нулю, полный риск приближается к нулю.

Страховой риск. Управление страховым риском называют риск-менеджментом.

В рамках дисциплины «Управление рисками» рассматривается следующая классификация рисков:

| Субъективный (риск, последствия которого невозможно объективно оценить) | Объективный (риск с точно измеримыми последствиями) | |

| Финансовый (риск, прямые последствия которого заключаются в денежных потерях) | Нефинансовый (риск с неденежными потерями, например потерей здоровья) | |

| Динамический (риск, вероятность и последствия которого изменяются в зависимости от ситуации, например риск экономического кризиса) | Статический (практически не меняющийся во времени риск, например риск пожара) | |

| Фундаментальный (несистематический, недиверсифицированный, риск с тотальными последствиями) | Частный (систематический, диверсифицированный, риск с локальными последствиями) | |

| Чистый (риск, последствиями которого могут быть лишь ущерб или сохранение текущего положения) | Спекулятивный (риск, одним из последствий которого может быть выгода-не существует по определению, а является дуальным случайным событием сочетающим и риск и шанс) |

История разработки понятия

Исследование риска тесно связано с развитием теории вероятностей.

В Средние века развитие математики было обусловлено, в частности, аналитическим интересом к азартным играм — картам, костям.

XX век

Концепция Найта: «Риск против неопределённости»

В своей пионерской работе «Риск, неопределённость и прибыль» (1921) Фрэнк Найт предложил оригинальную точку зрения на различие между риском и неопределённостью.

| … Неопределённость должна быть понята в некотором смысле радикально отличной от знакомого понятия риска, от которого она должным образом никогда не отделялась. … Существенный факт – то, что "риск" означает в определённых случаях количество, полученное из измерения, в то время как в других случаях это – кое-что отчетливо не этого характера; это и есть далеко идущие и критические различия в отношениях явлений, в зависимости от которых одно из этих двух понятий действительно присутствует и работает. … Будет показано, что измеримая неопределённость, или надлежащий "риск", мы будем использовать именно этот термин, отличаются от неизмеримого так, что первый в действительности не является неопределённостью вообще. |

|

Сценарный анализ

В XX веке появился т. н. Сценарный анализ, который вызревал в течение холодной войны, конфронтации между глобальными силами, особенно между США и СССР, но не был широко распространен в страховых кругах до 1970-х, пока не разразился нефтяной кризис, который вызвал бурное развитие методов более всестороннего предвидения.

Очередной виток развития научного подхода к риску порожден главным образом интересами финансов в 1980-х, когда стали распространены так называемые финансовые производные инструменты. Однако большинство профессионалов не принимала научные методы вплоть до 1990-х, когда наконец мощь компьютерных вычислений позволила учесть достаточно широкий круг данных.

Значительный вклад в теорию оценок риска был внесен в ходе разработки оценок радиационного и экологического риска, когда восторжествовала теория «беспороговых рисков».

Правительства разных стран широко используют сложные научные методы оценки риска, чтобы установить наиболее подходящие стандарты, например, экологического регулирования, что уже сделано Агентством защиты окружающей среды, США (см. «анализ путей»).

Риск в бизнесе

Средства измерения и оценки риска изменяются, так как широко захватывают различные профессии, и в действительности означают такие средства, которые могут определяться различными профессиями, например доктор управляет медицинским риском, инженер-строитель управляет риском структурного отказа, и т. д. Профессиональный кодекс этики обычно сосредотачивается на оценке риска и его уменьшении (профессионалом от имени клиента, публики, общества или жизни вообще).

Риско-чувствительные отрасли

Некоторые отрасли промышленности управляют риском высоко-определённым количественным способом. Они включают ядерную и авиапромышленность, где возможный отказ сложного ряда проектируемых систем мог бы привести к очень нежелательным результатам. Обычная мера риска для отдельного класса событий такова

где  — вероятность события, а

— вероятность события, а  — его «последствие». Полный риск — это сумма индивидуальных рисков отдельных классов. В ядерной промышленности, «последствие» часто измеряется уровнем радиологического излучения за пределами излучающего участка, измерение часто объединяется в пять или шесть полос, шириной в десять градаций.

— его «последствие». Полный риск — это сумма индивидуальных рисков отдельных классов. В ядерной промышленности, «последствие» часто измеряется уровнем радиологического излучения за пределами излучающего участка, измерение часто объединяется в пять или шесть полос, шириной в десять градаций.

Риски оцениваются, используя методы дерева событий (см. промышленная безопасность). Там, где эти риски низки, они, как обычно полагаются «широко приемлемыми». Более высокий уровень риска (обычно до 10 — 100 раз, считается широко приемлемым) должен быть оправдан против затрат на его уменьшение и возможных выгод, которые делают его терпимым — эти риски рассматриваются как «терпимые». Риски вне этого уровня классифицируются как «непереносимые».

Уровень риска «широко приемлемый» принят во внимание правительствами различных стран — самая ранняя попытка была сделана британским правительством и академическим исследователем Ф. Р. Фармером, использовавшим пример высокогорной прогулки и других подобных действий, имеющих вполне определимые риски, которые люди, кажется, находят приемлемыми. Это привело к так называемой Кривой Фармера приемлемой вероятности рисковых событий против их последствий.

Финансовые риски

По воле случая фактический доход от инвестиций всегда будет отклоняться от ожидаемого. Отклонение включает возможность потери некоторых или всех первоначальных инвестиций. Оно обычно измеряется вычислением стандартного отклонения исторических доходов или средних доходов от того или иного определённого уровня. Риск в финансах не имеет никакого определения, но некоторые теоретики, особенно Рон Дембо, определили весьма общие методы, чтобы оценить риск как ожидаемый после завершения сделки «уровень сожаления». Такие методы были исключительно успешны при ограничениях риска ставки банковского процента на финансовых рынках. Финансовые рынки, как полагают, являются доказательным основанием для общих методов оценки риска. Однако, эти методы также трудно понять. Математические трудности сталкиваются с другими социальными, типа раскрытие, оценка и прозрачность. В частности часто трудно сказать, должен ли быть тот или иной финансовый инструмент «застрахован» (уменьшение измеримого риска за счёт пренебрежения определённой случайной прибылью) или им можно «сыграть» на рынке (увеличение измеримого риска и демонстрации инвестору катастрофических потерь с обещанием очень высокой прибыли, которая увеличивает ожидаемую ценность инструмента). Так как меры сожаления редко отражают фактическое человеческое неприятие риска, бывает трудно определить, будут ли результаты таких сделок удовлетворительны. Стремление к риску описывает человека, который имеет положительную вторую производную своей функции полезности, охотно (фактически всегда платит премию) оценивает все риски в экономике и, следовательно, вряд ли может существовать. На финансовых рынках может понадобиться измерение кредитного риска, который вероятен в различных сферах финансовой деятельности (прямое кредитование, лизинг, факторинг), информационный выбор моментов действий и исходный риск, вероятность модельного риска и юридический риск, если, конечно, существуют регулирующие или гражданские акты, принятые в итоге ряда сожалений инвестора.

Фундаментальная идея в финансах — это отношение между риском и доходом. Чем больше риск того, что инвестор желает получить, тем больше потенциальный доход. Причина этого в том, что инвесторам нужно дать компенсацию за принятие дополнительного риска. Например, американское казначейские облигации, как полагают, является одними из самых безопасных инвестиций и по сравнению с корпоративными облигациями обеспечивают более низкий процент дохода. Причина этого в том, что корпорация намного более вероятно обанкротится, чем американское правительство. Поскольку риск вложения в корпоративное обязательство выше, инвесторам предлагают более высокий процент дохода.

Риск в охране труда

Риск(R) — количественная характеристика опасности, определяемая частотой реализации опасностей: это отношение числа неблагоприятных последствий (число смертельных случаев, число случаев заболеваний, инвалидности и т.д.. вызванных действием на человека конкретной опасности (n), к их возможному числу за определённый период(N):

R=N(t)/Q(f)

где N(t)- количественный показатель частоты нежелательных событий в единицу времени t;

Q(f)- число объектов риска, подверженных определенному фактору риска f.

Риск — безразмерная величина, его обычно определяют на конкретный период времени.

Оценка риска

Риск в основном оценивают вероятностной характеристикой (безразмерной величиной от 0 до 1), но могут использовать и частоту реализации риска. Частота реализации — это число случаев возможного проявления опасности за определённый период времени.Например, в год, тогда единицы измерения могут быть такими - 1/год или чел/год и т.д.

|

|

|

|

|

Дата добавления: 2015-03-29; Просмотров: 6283; Нарушение авторских прав?; Мы поможем в написании вашей работы!