КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Интегральный финансовый анализ и модель Дюпона

|

|

|

|

Эта модель иллюстрирует движущие факторы рентабельности собственного капитала. Модель представляют собой логическую связь среди трех уровней измерений финансового благополучия (рис. 2):

| ROE% |

| RОА% |

| Леверидж |

| Чистая маржа |

| Оборачиваемость активов |

| Прибыль |

| Выручка |

| Активы |

| Собственный капитал |

Рисунок 2. Движущие факторы ROE.

Интегральный финансовый анализ позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных финансовых показателей. В финансовом менеджменте наибольшее распространение получили следующие системы интегрального финансового анализа:

1. Система интегрального анализа эффективности использования активов предприятия. Эта система финансового анализа, разработанная фирмой «Дюпон» (США), В основе этой системы анализа лежит «Модель Дюпона» (разработанная фирмой «Дюпон», США), суть этой модели выражается следующими формулами:

РА=РРП  КОА

КОА

где РА—коэффициент рентабельности используемых активов;

Ррп — коэффициент рентабельности реализации продукции;

КОА  — коэффициент оборачиваемости (количество оборотов) активов.

— коэффициент оборачиваемости (количество оборотов) активов.

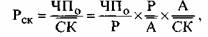

Для интегрального анализа эффективности использования собственного капитала предприятия может быть использована следующая трехфакторная Модель Дюпона:

где Рск — рентабельность собственного капитала;

ЧП0 — сумма чистой прибыли в рассматриваемом периоде, полученная от всех видов хозяйственной деятельности;

— средняя сумма собственного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

— средняя сумма собственного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

|

|

|

— средняя сумма всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); Р — общий объем реализации продукции в рассматриваемом периоде.

— средняя сумма всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); Р — общий объем реализации продукции в рассматриваемом периоде.

Формула «Дюпон» (Du Pont) и ее модификация

На практике метод «Дюпон» называют методом Дюпона, что неверно, так как Эжен дю Пон

де Немур умер в 1834 году, а метод был разработан группой специалистов компании «Дюпон»

значительно позже в 20-е годы прошлого столетия.

Составными элементами формулы «Дюпон» являются коммерческая маржа и коэффициент

трансформации (ЭР = КМ × КТ).

Для более точного выявления влияния факторов необходимо модифицировать эту формулу. В

качестве финансового результата взять чистую прибыль, а в двухфакторную модель ввести значение

акционерного капитала (собственного капитала):

Метод «Дюпон» основан на анализе соотношений, образующих коэффициент доходности

акционерного капитала (Return on Equity – ROE):

ROE = NI / CE × 100 %, (3.9)

где

NI (Net Income) – чистая прибыль;

CE (Common Equity) – акционерный капитал предприятия.

В практике финансового менеджмента могут быть использованы различные версии метода,

отличающиеся степенью детализации:

1. Двухфакторная модель, т.е. в исходную модель вводим соотношение (актив/актив):

ROE = (NI / CE) × 100 % × (TA / TA) =

[(NI / ТА) × 100 %]× (ТА / CE), (3.10)

где

ТА (Total Assets) - суммарные активы

Эту формулу можно записать, как:

ROE = ROA × LR, (3.11)

где

ROA (Return on Assets) – доходность активов или чистая рентабельность активов (чистая

прибыль / акционерный капитал);

LR (Leverage Ratio) – коэффициент финансового рычага (актив / акционерный капитал).

2. Трехфакторная модель, т.е. в формулу ROE (3.10) дополнительно вводим соотношение

(чистый объем продаж / чистый объем продаж):

ROE = NI / CE = (NI / NS) × 100 % × (NS / TA) × (TA / CE), (3.12)

где

NS (Net Sales) – чистый объем продаж (без учета НДС)

Формулу 3.12 можно записать через следующие сомножители:

|

|

|

ROE = NPM × AT × LR (3.13)

NPM (Net Profit Margin) – чистая рентабельность оборота (чистая прибыль / чистый объем

продаж);

AT (Asset Turnover) – оборачиваемость активов (чистый объем продаж / актив).

В экономической литературе [74,с.140] взамен аббревиатуры NPM можно встретить

аббревиатуру ROS и в этом случае формула примет вид:

ROE = ROS × AT × LR, (3.14)

где

ROS (Return of Sales) – чистая рентабельность оборота.

3. Пятифакторная модель, т.е. в формулу 3.12 дополнительно вводим соотношения (прибыль

до уплаты налогов / прибыль до уплаты налогов; прибыль до уплаты процентов и налогов / прибыль

до уплаты процентов и налогов):

ROE = (NI / CE) × 100 % = (NI / EBT) × 100% × (EBT / EBIT) ×

× (EBIT / NS) × (NS / TA) × (TA / CE), (3.15)

где

EBT (Earnings before Taxes) – прибыль до уплаты налогов;

EBIT (Earnings before Interest and Taxes) – прибыль до уплаты процентов и налогов.

Пятифакторную формулу можно записать следующим образом:

ROE = TB × IB × OM × AT × LR, (3.16)

где

TB (Tax Burden) – налоговое бремя (чистая прибыль / прибыль до уплаты налогов) или k

налоговых выплат;

IB (Interest Burden) – процентное _____0셟__бремя (прибыль до уплаты налогов / прибыль до уплаты

процентов и налогов) или k процентных выплат;

OM (Operating Margin) – операционная рентабельность (прибыль до уплаты процентов и

налогов / чистый объем продаж) или рентабельность продаж.

Таким образом, на величину доходности акционерного капитала влияют следующие факторы:

• ставка налогов;

• проценты за кредит;

• операционная рентабельность;

• оборачиваемость активов;

• финансовый рычаг (леверидж).

К основным проблемам применения метода «Дюпон» в российской практике можно отнести:

1. суммарные активы, как правило, не имеют объективной (разумной) оценки или стоимости;

2. показатель «чистая прибыль» в терминологии Министерства Финансов России далеко не

является «чистым», т.к. из этой величины выплачивается целый ряд издержек (выплаты на

социальные нужды; премии сотрудникам и т.п.);

3. в учетной политике не соблюдается принцип постоянства, т.к. изменение учетной и

налоговой политики может происходить по несколько раз в учетном году. В этом случае попытка

провести анализ по методу «Дюпон» имеет много погрешностей, искажающих действительность.

Рассмотрим изученные коэффициенты и их влияние на доходность акционерного капитала

|

|

|

(ROE). Для этого необходимо использовать баланс компании и счет прибылей и убытков (зарубежная

отчетность).__

|

|

|

|

|

Дата добавления: 2015-04-24; Просмотров: 4616; Нарушение авторских прав?; Мы поможем в написании вашей работы!