КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Амортизация - затраты на средства производство которые расходуются в процессе производства благ

|

|

|

|

Коммерческие банки являются юридическими лицами, которым на основании лицензии, выдаваемой Центральным банком, предоставляется право привлекать денежные средства от физических и юридических лиц и от своего имени размещать их на условиях возвратности и платности.

В России ЦБ был создан в 1992 г. на базе Госбанка СССР. В настоящее время ЦБ РФ выполняет традиционные для рыночного хозяйства функции органа государственного управления экономикой.

Кроме этого, банки оказывают некоторые специальные услуги государству, предприятиям и населению. Сюда можно отнести: чековое обслуживание и расчетно-кассовые операции, выдачу денег под заклад имущества, средне- и долгосрочное кредитование специального назначения (например, компаний, разрабатывающих месторождения полезных ископаемых), проектное финансирование модернизации производства, предоставление ссуд в иностранной валюте, финансирование рисковых, венчурных проектов, лизинг оборудования и другие банковские операции и услуги.

Третий элемент банковской системы - специализированные кредитно-финансовые учреждения, которые занимаются кредитованием определенных сфер и отраслей хозяйственной деятельности. В их деятельности можно выделить одну или две основные операции, они доминируют в относительно узких секторах рынка ссудных капиталов и имеют специфическую клиентуру. К их числу относятся инвестиционные банки, сберегательные учреждения, страховые компании, пенсионные фонды и инвестиционные компании и др.

Убедительной иллюстрацией такого положения служит следующий факт. В 1873 г. английскому исследователю Центральной Африки Верни Камерону нужно было приобрести лодку. На рынке в Кавеле, на берегу озера Танганьика, он нашел нужное судно. Но хозяин лодки требовал за нее слоновую кость, которой у Камерона не было. Поэтому ему пришлось совершить ряд сделок. У Камерона была медная проволока, он ее обменял на сукно, затем сукно на слоновую кость. Только после этого он получил лодку.

|

|

|

Такие заторы в обмене сохраняются и до сих пор при бартерной торговле (прямом обмене товара на товар).

Когда же производство и обмен товаров стали регулярными, в каждой стране и в крупных экономических регионах появились на местных рынках общие эквиваленты — наиболее ходовые продукты, на которые можно было обменять другие полезности. У греков и арабов это был скот, у славян — меха, в Монголии — чай, в Китае — соль и др.

В одной из поэм Гомера (2700—2800 лет тому назад) говорится, например, что оружие Диомеда стоило 10 быков, а медный треножник (награда воину) — 12 быков. В Древней Греции молодая рабыня стоила 4 быка, в древней Ирландии — 3 коровы или 12 овец. На Руси вплоть до XIV в. широкое хождение имели меховые шкурки семейства куньих, которые называли куна (шкурка куницы), ногата (шкурка соболя), резана (шкурка горностая) и др. Арабский путешественник и писатель Ибн Даста (X в.) сообщал: «Главное богатство русских составляет куний мех. Чеканной монеты своей у них нет, звонкую монету заменяют куньи меха».

Однако различные местные эквиваленты не соответствовали требованиям международной торговли. В результате выделился один — признанный всеми народами — всеобщий эквивалент: деньги. Так было открыто поистине «волшебное средство», которое было способно превратиться в любую желанную и заманчивую вещь.

Для выполнения роли денег наиболее подошло золото — благородный металл, обладающий большой сохранностью. Золото имеет также другие необходимые для всеобщего эквивалента качества: делимость, портативность (благодаря большому удельному весу золота требовалось меньше по сравнению, например, с медью), наличие в достаточном количестве для обмена (более благородный металл — платина встречается в природе реже), большую стоимость (добыча 1 кг золота требует больших затрат труда).

|

|

|

Итак, деньги — особый товар, который является единствен-* ным всеобщим эквивалентом. С появлением денег все товарное хозяйство перешло в качественно новое состояние. Товарный мир раскололся на два полюса: на одной стороне сосредоточилась вся совокупность полезных вещей и услуг, а на другой — деньги, выражающие суммарную стоимость всех товаров.

Поскольку сами деньги (золото) являются общепризнанным воплощением стоимости, то они выступают своего рода эталоном — измерителем стоимости всех товаров. Иначе говоря, деньги становятся непосредственным выразителем экономических отношений между людьми. Все это придает деньгам такую общественную силу, которая может творить и добро, если деньги обращены на пользу людям, и зло, когда они служат средством угнетения и унижения человека.

То, что деньги — это носитель определенных экономических от-ношений, а сами по себе (вне таких отношений) ничего не значат, остро почувствовал известный герой романа Дефо Робинзон. До того, как он попал на необитаемый остров, и для него золотой телец был кумиром, которому он поклонялся. Но, будучи в полном одиночестве, Робинзон заговорил о деньгах иначе: «Ненужный хлам, зачем ты мне теперь? Ты не стоишь и того, чтобы я нагнулся и поднял тебя с полу».

Денежная система, при которой роль всеобщего эквивалента играет золото, называется золотым стандартом. В обращении используются золотые монеты или денежные знаки, которые можно обменять на золото. Золотой стандарт был установлен в Великобритании еще в конце XVIII в. и широко распространился в последней четверти XIX в. в Германии, во Франции, Японии и России.

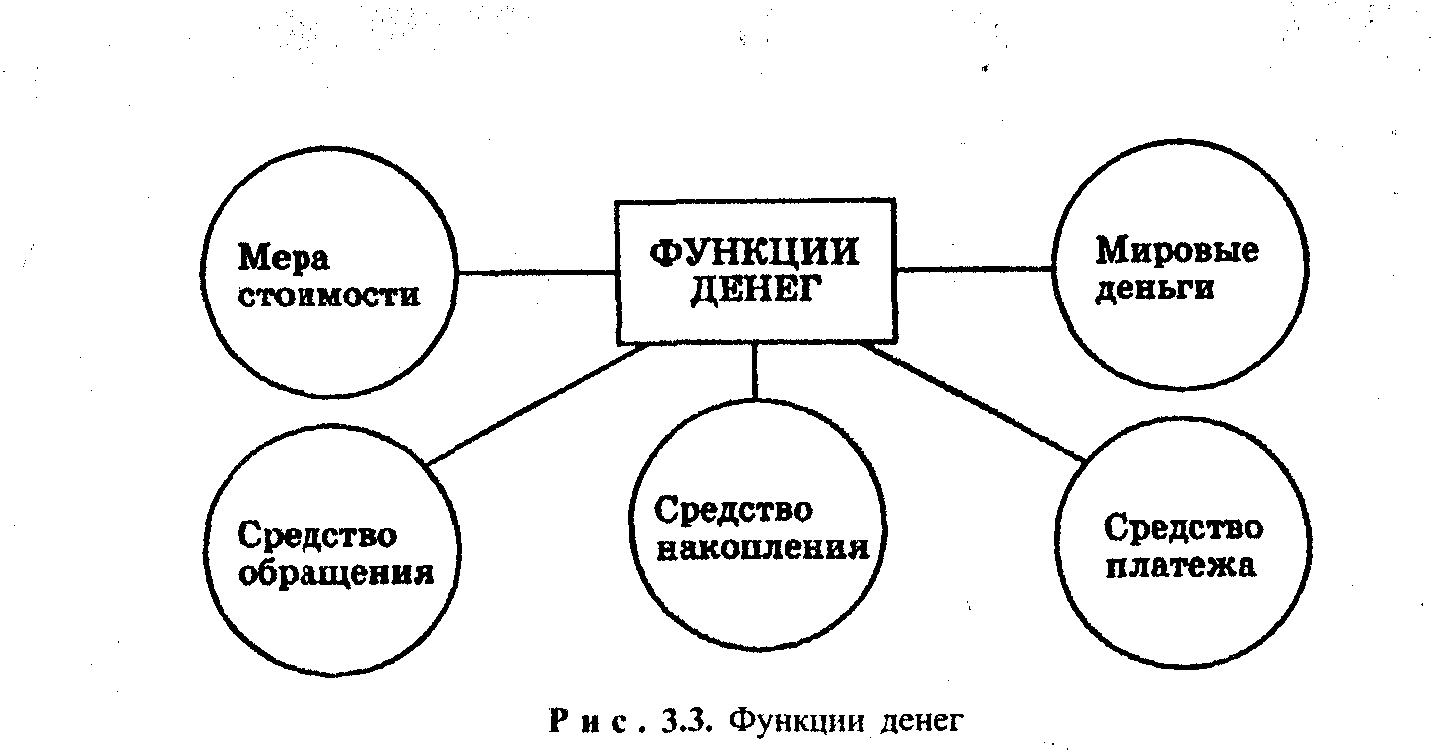

Экономическая сущность и роль денег при золотом стандарте проявляется в следующих их функциях (рис. 3.3). Прежде всего деньги выполняют функцию меры стоимости, т. е. измеряют стоимость всех товаров. Стоимость вещи, выраженная в

деньгах, — это его цена. Для определения цены продуктов сами деньги не требуются, поскольку продавец товара устанавливает его цену мысленно (идеально выражает стоимость в деньгах).

|

|

|

Цены товаров выражаются в известном количестве денежного товара — золота. Количество золота измеряется его весом. Определенное весовое количество золота принимается за единицу измерения его массы. Эта единица устанавливается государством в качестве денежной единицы. Она называется масштабом цен. Масштаб цен и его кратные части служат для измерения массы золота. Все цены товаров выражаются в определенном количестве денежных единиц или, что одно и то же, в определенном количестве весовых единиц золота. Так, в США масштабом цен являлся доллар, который мог обращаться в золото по официальному паритету (равному соотношению денежных единиц разных стран) для центральных банков и иностранных правительств, равному 0,818513 г чистого золота. В России денежной единицей стал рубль, весовое количество золота которого в 1897 г. было определено в 0,774254 г.

Масштаб цен первоначально совпадал с весовым масштабом. В дальнейшем масштаб цен обособился, что было связано в первую очередь с порчей монет, введением в оборот иностранных денег. Денежные единицы (фунт стерлингов, гривна и др.) сохраняли прежнее наименование весовых единиц, однако фактически постепенно стали содержать значительно меньшее количество драгоценного металла.

В функции средства обращения деньги выступают в качестве посредника в обращении, которое совершается по формуле: Т (товар) — Д (деньги) — Т (товар). В данном случае деньги не задерживаются долго в руках покупателей и продавцов и переходят из рук в руки, выполняя эту функцию мимолетно. Это обстоятельство привело в конечном счете к замене полноценных денег неполноценными.

Первоначально функцию средства обращения золото выполняло в слитках. Чтобы не взвешивать золото в каждом акте обмена, сначала отдельные купцы, а потом и государство стали придавать небольшим его слиткам определенную стандартную форму и ставить на них соответствующий штамп. Золото как деньги получило форму монеты.

|

|

|

При обращении монеты постепенно стираются, теряют в весе. Однако на рынке они принимались как полноценные деньги, хотя содержащееся в них количество золота уменьшалось. В итоге реальное содержание золота в монете отделилось от ее номинального (указанного на ней) содержания. Само государство стало заменять полноценную золотую монету на отчеканенные неполноценные серебряные и медные знаки. Эта практика в дальнейшем привела к выпуску чисто номинальных знаков стоимости — бумажных денег в качестве заменителей металлических монет. Этим было доказано, что полноценные деньги при выполнении ими функции средства обращения можно заменять символами стоимости.

Если продавец получил за свой товар деньги, но не стал их сразу же расходовать на покупку нужных ему вещей, то процесс обращения прерывается. Тогда деньги (в виде золотых монет) начинают выполнять функцию средства образования сокровищ: они накапливаются в качестве представителя богатства вообще. Функцию сокровища выполняют не только золотые монеты, но и слитки, изделия из золота, т. е. сам денежный материал во всех его видах.

Обладание деньгами в условиях частнособственнического товарного производства рассматривается как наиболее верный показатель богатства. При этом стремление к накоплению денежных сокровищ по природе своей безмерно. Скупость — вот основная «добродетель» товаровладельца, стремящегося к увеличению сокровищ. Яркие художественные образы людей, предающихся страсти к накоплению денежных богатств, даны в таких произведениях, как «Скупой рыцарь» А.С. Пушкина, «Евгения Гранде» и «Гобсек» О. Бальзака и др.

При продаже товаров в кредит (в долг с отсрочкой платежа) деньги выполняют функцию платежного средства. Ими расплачиваются за ранее приобретенный товар, когда наступает срок погашения задолженности. В такой роли деньги используются и вне сферы товарного обращения: когда выплачивается заработная плата, выполняются всякого рода финансовые обязательства (по займам, налогам, за аренду земли или помещения и т. п.).

Долговые обязательства порождают новую форму денег — кредитную. Производитель, продавший товар в долг, получает от покупателя вексель (долговое обязательство), который можно использовать вместо денег, чтобы расплатиться за вещь, купленную у третьего лица. Однако такие векселя используются ограниченно, поскольку они гарантируются лишь имуществом одного собственника. Прочные гарантии стали обеспечивать банки, которые взамен частных векселей — с определенной выгодой для себя — стали выпускать банкноты (или банковские билеты). В отличие от векселей коммерсантов (торговцев) банкноты выпускались на круглые суммы, имели золотое обеспечение, обладали широкой способностью к обращению. Наряду с банкнотами в обороте участвуют и другие виды кредитных средств обращения — чеки. Чек представляет собой приказ банку, выписанный владельцем денежного вклада, о выдаче со своего счета денег лицу, указанному в чеке. Чеки имеют короткий срок обращения.

Развитие кредитных отношений создает возможность погашать долги путем взаимных зачетов долговых обязательств. Это сокращает потребность в наличных деньгах.

В международной торговле осуществлялась функция мировых денег. Последние стали выступать в роли всеобщего эквивалента в хозяйственных взаимоотношениях всех стран. В торговых сделках между странами товары реализовывались крупными оптовыми партиями и расчеты производились преимущественно путем зачета долгов через банки. Наличное золото перевозилось из одной страны в другую лишь в том случае, если долговые обязательства не погашались взаимными расчетами.

С развитием мировых хозяйственных связей появляются различные международные средства расчетов, заменяющие золото. Однако валюта, представляющая мировые деньги и различные средства расчетов, могла быть свободно обратима в золото. Когда в какой-то стране такая обратимость прекращалась, то наступал кризис платежного оборота.

В начале 70-х годов произошел полный крах золотого стандарта (прекращен обмен денежных знаков на золото), а золото на мировой арене вытеснено бумажными символами кредитных операций. В результате достигла предела искусственность всей денежной системы, нормальный ход ее движения нарушился.

Что же представляют собой современные денежные средства, пришедшие на смену золотому стандарту?

Современные денежные средства

Самое широкое распространение кредитных отношений привело в конечном счете к тому, что сейчас в виде денег выступают, по сути дела, долговые обязательства государства, банков и сберегательных учреждений. Эти обязательства могут выполнять функции денег во многом потому, что государство подтверждает: наличные деньги — это законное платежное средство (бумажные деньги должны приниматься при уплате долга). При этом стоимость денег фактически определяется количеством приобретаемых за деньги товаров и услуг.

Бумажные деньги как номинальный (существующий только по названию, на бумаге) знак стоимости никак не соответствуют затратам на их изготовление.

Отмена золотого стандарта привела к тому, что отпали две функции, которые не могут осуществляться без золота в качестве денег: средство образования сокровищ и мировые деньги.

В итоге сейчас в определенной мере выполняются три функции денег: а) мера стоимости, б) средство обращения и в) средство платежа.

В настоящее время к деньгам относятся разнообразные ценные бумаги (чеки, банковские вклады, облигации государственных займов и т.п.), имеющие разную степень ликвидности — способности быть обращенными в наличные деньги и истраченными на покупку товаров и услуг. Так, наличные деньги ликвидны на 100%, ибо на них можно незамедлительно приобрести различные виды богатства. Гораздо менее ликвидными являются срочные вклады в сберегательном банке, ценные бумаги.

Для подсчета количества современных денежных средств, применяемых для обращения (купли-продажи товаров и услуг с помощью денег) и для уплаты долгов, теперь используются так называемые денежные агрегаты. Они объединяют разные группы ценных бумаг в зависимости от степени и характера их ликвидности.

В разных странах вся масса денежных средств подразделяется на агрегаты в зависимости от уровня развития кредитных отношений и денежного рынка. Наиболее распространены три денежных агрегата: Ml, M2, МЗ. При этом наиболее ликвидными являются денежные средства, входящие в Ml (в первую очередь — наличные деньги). В М2 и МЗ включаются, как говорится, «почти деньги» — финансовые (денежные) средства, предназначенные для сохранения ценности (долгосрочные вклады населения и предприятий в сберегательных банках, облигации государственных займов и др.).

Измерение денежной массы с помощью агрегатов ликвидных средств имеет важное значение для государственного регулирования денежного обращения и предотвращения инфляционного обесценения денег.

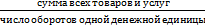

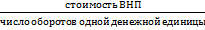

Использование денег обеспечит значительную экономию общественного богатства, которое общество вынуждено было тратить в рамках натурального обмена, следовательно, деньги создают богатство нации (утверждают монетаристы). Чем совершенней денежная система, тем быстрее идёт наращивание общего богатства. Согласно трудовой теории стоимости, количество денег необходимых для обращения определяется как отношение суммы цен товаров, подлежащих продаже, к скорости оборота одной денежной единицы. 1) Д=  ; Д – количество денег; Р – сумма цен товаров; Со – скорость оборота денежной единицы. Существует формула, определяющая количество денег в обращении: Количество денег =

; Д – количество денег; Р – сумма цен товаров; Со – скорость оборота денежной единицы. Существует формула, определяющая количество денег в обращении: Количество денег =  =

=  Из последней формулы видно, что количество необходимых денег зависит от размера произведённого продукта и цен товаров и услуг. С увеличением ВНП и цен количество денег должно возрасти. С другой стороны, при неизменном уровне ВНП увеличение количества денег в обращении приведёт к росту цен и инфляции. С появлением кредитных денег, т.е. с отсрочкой платежа, изменяется и формула. 2) Д=

Из последней формулы видно, что количество необходимых денег зависит от размера произведённого продукта и цен товаров и услуг. С увеличением ВНП и цен количество денег должно возрасти. С другой стороны, при неизменном уровне ВНП увеличение количества денег в обращении приведёт к росту цен и инфляции. С появлением кредитных денег, т.е. с отсрочкой платежа, изменяется и формула. 2) Д=  ; Д – количество денег, необходимых для обращения; Р – сумма цен реализованных товаров; -К – сумма цен товаров, проданных в кредит; +П – сумма цен товаров, под которые настал срок выплаты; ВП – сумма взаимопогошающих платежей; Со – скорость оборота денежной единицы. В Западной экономической науке широкое распространение получило «уравнение обмена» предложил американский экономист И. Фишер. Уравнение обмена 3) MV=PQ; M – денежная масса; V – средняя скорость обращения денежной единицы; P – уровень цен; Q – реальный объём национального продукта. Эта формула в сравнении с предыдущей позволяет лучше отслеживать инфляции.

; Д – количество денег, необходимых для обращения; Р – сумма цен реализованных товаров; -К – сумма цен товаров, проданных в кредит; +П – сумма цен товаров, под которые настал срок выплаты; ВП – сумма взаимопогошающих платежей; Со – скорость оборота денежной единицы. В Западной экономической науке широкое распространение получило «уравнение обмена» предложил американский экономист И. Фишер. Уравнение обмена 3) MV=PQ; M – денежная масса; V – средняя скорость обращения денежной единицы; P – уровень цен; Q – реальный объём национального продукта. Эта формула в сравнении с предыдущей позволяет лучше отслеживать инфляции.

АКЦИОНЕРНОЕ ОБЩЕСТВО – предприятия, денежные средства которого образуются путем продажи акций.

Акции – ценные бумаги, которая свидетельствует о внесении ее владельцам в капитал акционерного общество и приносит ему дивиденд.

Аренда – наем одним лицом у собственников земли, домов и другого имущества во временное пользование за установленную плату.

Банкнота – банковские билеты; беспроцентные обязательства банков, которые выпускаются в обращении; основной вид бумажных денег.

Банк – Учреждение принимающее денежные в клады населения и предприятия на установленный срок под определенный процент, а также выдача кредитов за определенный процент.

Блага – материальные и духовные ценности, удовлетворяющие потребности людей.

Бюджет – роспись денежных доходов и расходов предприятия, госудаства или семьи на определенный срок.

ВВП – сумма всех товаров и услуг произведенных на территории страны за год.

|

|

|

|

|

Дата добавления: 2015-05-10; Просмотров: 830; Нарушение авторских прав?; Мы поможем в написании вашей работы!