КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Відсоток за кредит

|

|

|

|

План викладу матеріалу теми

ПРОЦЕНТНІ СТАВКИ ТА ЇХ СТРУКТУРА

ТЕМА 4

1.Відсоток за кредит

2. Майбутня та поточна вартість фінансових інструментів

3. Вартість капіталу

4. Практичне застосування концепції вартості грошей у часі

Важливим етапом вивчення теми кредиту та його ролі в ринковій економіці є оволодіння теорією процента та напрацюван-ня практичних вмінь і навичок його практичного використання. Студенти мають вірно оцінювати величину процентної ставки як плати за користування кредитом, вивчити джерела формування величини процента, навчитися розрізняти і використовувати різні види процентних ставок, вміти прогнозувати механізм дії тих факторів, які впливають на зміну ринкових ставок процента, розраховувати норму процента в залежності від рівня ризику.

Процент за кредит або позичковий процент (від лат. «pro centum» - на сотню) означає плату позичальника у боргових (кредитних) відносинах за надані в позику гроші чи матеріальні цінності. Процент належить до числа категорій товарного виробництва, яке і визначає суть кредитних відносин. Величина норми процента відображає економічні відносини між власником позичкового капіталу і підприємцем, який прибутково використовує у своєму обороті чужу власність, і становить собою ціну капіталу, що взятий у кредит.

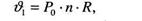

Норма процента (N) розраховується за формулою:

В ринковій економіці суть показника рівня процента тлумачиться, як кількісна характеристика плати за кредит, яка показує міру реалізації власності у формі отриманого доходу від її реалізації. Норма процента - динамічна величина, що залежить насамперед від середньої в даній країні норми прибутку як міри прибутковості калітальних вкладень у виробництво. Величина позичкового процента, за Кейнсом, залежить від двох факторів: 1) прямо пропорційна перевагам ліквідності; 2) обернено пропорційна кількості грошей, що перебувають в обігу.

|

|

|

Реальна динаміка норми позичкового процента визначається дією ринкового механізму і, насамперед, законами попиту і пропозиції кредитних ресурсів та державним грошово-кредитним регулюванням економіки.

Як правило, середня норма процента не перевищує норми прибутку. Зокрема, середня норма прибутку становить максимальну межу норми прибутку. Мінімальної межі норми процента не визначають. Водночас її розмір має покривати витрати кредитора, пов'язані з даною кредитною операцією, і приносити йому хоча б мінімальний дохід. Якби мінімальна межа норми процента становила «0», то кредитні операції втратили б свій економічний сенс. Загалом, розмір процентної стави за кредит на макроекономічно-му рівні залежить:

| Фактори | Наслідки впливу чинників |

| Попит і пропози- ція кредитних ресурсів на кредитному ринку | Підвищення попиту викликає підвищення процентної ставки. Але міжбанківська конкуренція нівелює процентну ставку в країні |

| Рівень інфляції | Підвищення темпів інфляційного процесу викликає збільшен- ня плати за кредит, оскільки зростають ризики втрат кредитора |

| Рівень облікової ставки національного банку | Основу розміру процентної ставки кожного банку складає величина облікової ставки національного банку |

| Розмір кредиту | За великими кредитами розмір процентної ставки має бути меншим, бо питома вага витрат банку за такими кредитами віднос но менша, ніж за малими |

| Термін користування кредитом | Чим довший термін, тим вища процентна ставка за кредит, оскільки зростає фактор ризику і вищою є вартість довгостро- кових ресурсів кредитора |

| Рівень ризику | Позички з вищим ризиком надаються під вищі проценти, щоб компенсувати кредиторові премію за ризик |

Вказані чинники важливо враховувати на макро- і мікро-економічному рівні. Розмір процентної ставки на макроекономіч-ному рівні залежить від попиту і пропозиції, які склалися на кредитному ринку, стабільності монетарного ринку в країні, рівня облікової ставки національного банку. Як правило, комерційні банки за основу позичкового процента беруть облікову ставку національного банку з додачею маржі. Маржа (від франц. marge - край) - різниця між процентною ставкою за наданий банком кредит і ставкою, яку сплачує банк за куплені ресурси. ЇЇ розмір, як правило, не регламентується, але в певних ситуаціях НБУ може це робити, особливо коли кредити комерційними банками надаються за рахунок куплених ресурсів у національному банку.

|

|

|

На розмір процентної ставки на мікроекономічному рівні впливають: мета використання кредитних ресурсів, розмір кредиту, термін його використання та ступінь ризику. Як правило, кредитна ставка за надання кредиту на поточне фінансування виробничих потреб - найнижча і визначається короткостроковим її використанням, а найдорожчою стає процентна ставка, що надається торгово-посередницьким фірмам, операції яких носять спекулятивний характер з підвищеним ризиком. Розмір ставки користування дрібними кредитами вища, ніж за користування великими кредитами, бо останні потребують відносно менших витрат банків і надаються надійним позичальникам. Залежність величини позичкового процента від терміну використання позичкових ресурсів позичальником залежить не тільки від величини ризику неповернення, ай від вірогідності знецінення позичених коштів унаслідок інфляції.

Розрізняють переважно два види норми процента за кредит:

1) ринкову, котра складається під дією кон'юнктури монетарного ринку;

2) середню норму процента, що складається на монетарному ринку за певний період.

Застосовуються процентні ставки фіксовані (постійні), які протягом певного періоду не змінюються, і плаваючі (змінні). Плаваючі процентні ставки набувають все більшого використання, особливо за середньострокові і довгострокові кредити. За цими кредитами розмір ставки на весь строк не фіксується, а переглядається через узгодження строків з урахуванням зміни кон'юнктури грошового ринку, інфляції тощо. Час, впродовж якого процентна ставка залишається незмінною, називають процентним періодом.

|

|

|

Проблема захисту позичкового капіталу особливо актуальна в періоди економічної нестабільності й інфляції, коли реальна кредитна сума, що надавалася в кредит, може виявитися значно меншою від тієї, що була на момент кредитування. Ось чому потрібно відслідковувати номінальну і реальну процентні ставки. Номінальна процентна ставка - це ціна грошової позики, що визначається як відношення річного доходу, отриманого на позичковий капітал, до суми позики без урахування зміни рівня цін під тиском інфляційного процесу. Реальна ставка процента визначається шляхом порівняння між собою товарних еквівалентів з урахуванням інфляційного впливу. Розраховується вона за формулою:

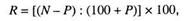

де R - реальна процентна ставка; N- номінальна процентна ставка; Р - річне зростання цін.

Якщо процентна ставка за кредит нараховується частіше, ніж за рік, то річна процентна ставка обчислюється за формулою:

де т - кількість разів нарахування процентів протягом року.

Отже, розмір номінальної процентної ставки відображає фактичну величину процентної ставки, що визначається на базі номінальної ставки за мінусом індексу інфляції.

Здатність кредитних інструментів виконувати функції засобів обігу і платежу так поширилась, що нині дозволяє називати їх кредитними грошима. Студенти мають засвоїти специфіку механізму функціонування видів кредитних знарядь векселів, банкнот і чеків та оволодіти особливостями їх розвитку в Україні.

Важливо оволодіти позичковим процентом як знаряддям плати за кредит, його джерелами, навчитися розрізняти види процентних ставок і зрозуміти механізми дії тих факторів, які впливають на зміну ринкових ставок процента, навчитися розраховувати норму процента, ознайомитися з методикою нарахування процентів за кредитами:

|

|

|

де Н - норма позичкового процента; Д - дохід, отриманий на позичений капітал; К- сума наданого кредиту.

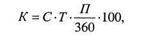

Депозитна ставка на основі простих процентів розраховується так:

де К - розмір плати за користування коштами; С - сума депозиту чи кредиту; Т- термін користування грошима (у днях); Я- процентна ставка.

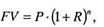

Дана формула ефективно використовується для обрахунків короткострокового депозиту. Для нарахування заощаджуваль-них вкладів довготермінового зберігання вживається формула:

де FV- розмір плати за користування коштами; Р - сума наданих коштів; R - процентна ставка; п - кількість періодів.

Простий процент нараховується за початковим вкладом у кінці одного банківського терміну. Його обчислення виконується на основі такої формули:

де Ро - початкова сума вкладу; п - кількість нарахувань у роках; R - ставка процента.

Складні проценти нараховуються з урахуванням нарощення суми у попередньому періоді.:

За формулою складних процентів депозиторові банк нараховує наступну суму:

Слід звернути увагу на номінальну ставку процента, яка не враховує інфляційного впливу, і реальну ставку процента, що визначається шляхом порівняння товарних еквівалентів у різних інфляційних періодах. Ставка процента реальна (Я) розраховується за формулою:

де N- номінальна річна процентна ставка, %; Р - річне зростання цін, %.

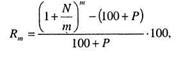

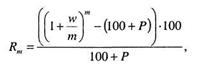

Якщо проценти нараховуються частіше, ніж раз на рік, то ставка процента реальна (/?,„) обчислюється за формулою:

де m - кількість разів нарахування процентів протягом року.

|

|

|

|

|

Дата добавления: 2015-05-26; Просмотров: 661; Нарушение авторских прав?; Мы поможем в написании вашей работы!