КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Вопрос 20. Управление кредиторской задолженностью на предприятии

|

Кредиторская задолженность – это вид обязательств, характеризующих сумму долгов, причитающихся к уплате в пользу других лиц.

Кредиторская задолженность представляет собой задолженность организации другим организациям, индивидуальным предпринимателям, физическим лицам, в том числе собственным работникам, образовавшаяся при расчетах за приобретаемые материально-производственные запасы, работы и услуги, при расчетах с бюджетом, а также при расчетах по оплате труда.

Кредиторская задолженность (или внутренние счета начисления средств) характеризует наиболее краткосрочный вид используемых предприятием заемных средств, формируемых им за счет внутренних источников. Начисления средств по различным видам этих счетов производятся предприятием ежедневно (по мере осуществления текущих хозяйственных операций), а погашение обязательств по этой внутренней задолженности — в определенные (установленные) сроки в диапазоне до одного месяца.

Кредиторская задолженность характеризуется следующими основными особенностями:

1. Внутренняя кредиторская задолженность является для предприятия бесплатным источником используемых заемных средств.

2. Размер внутренней кредиторской задолженности, выраженный в днях ее оборота, оказывает влияние на продолжительность финансового цикла предприятия.

3. Сумма формируемой предприятием внутренней кредиторской задолженности находится в прямой зависимости от объема хозяйственной деятельности предприятия, в первую очередь — от объема производства и реализации продукции.

4. Прогнозируемый размер внутренней кредиторской задолженности по большинству видов носит лишь оценочный характер.

|

|

|

5. Размер внутренней кредиторской задолженности по отдельным ее видам и по предприятию в целом зависит от периодичности выплат (погашения обязательств) начисленных средств.

К кредиторской задолженности относятся:

- задолженность по оплате труда;

- задолженность по отчислениям во внебюджетные социальные фонды;

- задолженность по перечислениям налогов в бюджеты разных уровней;

- задолженность по перечислениям взносов на страхование имущества предприятия;

- задолженность по перечислениям взносов на личное страхование персонала;

- задолженность по расчетам с дочерними организациями и филиалами;

- прочая задолженность.

Основной целью управления кредиторской задолженностью предприятия является обеспечение своевременного начисления и выплаты средств, входящих в ее состав.

С учетом рассмотренной цели управление кредиторской задолженностью предприятия строится по следующим основным этапам:

1. Анализ кредиторской задолженности предприятия в предшествующем периоде. Основной целью анализа является выявление потенциала формирования заемных финансовых средств предприятия за счет этого источника.

На первом этапе анализа исследуется динамика общей суммы кредиторской задолженности предприятия в предшествующем периоде, изменение ее удельного веса в общем объеме привлекаемого заемного капитала.

На втором этапе анализа рассматривается оборачиваемость кредиторской задолженности предприятия, выявляется ее роль в формировании его финансового цикла.

На третьем этапе анализа изучается состав кредиторской задолженности по отдельным ее видам (счетам начислений средств); выявляется динамика удельного веса отдельных ее видов в общей сумме внутренней кредиторской задолженности; проверяется своевременность начисления и выплат средств по отдельным счетам.

На четвертом этапе анализа изучается зависимость изменения отдельных видов кредиторской задолженности от изменения объема реализации продукции.

|

|

|

Результаты анализа используются в процессе прогнозирования суммы кредиторской задолженности предприятия в предстоящем периоде.

2. Определение состава кредиторской задолженности предприятия в предстоящем периоде. В процессе этого этапа устанавливается перечень конкретных видов кредиторской задолженности предприятия с учетом новых видов хозяйственных операций (например, личного страхования персонала), новых видов деятельности, новых внутренних (дочерних) структур предприятия, новых видов обязательных платежей и т.п.

3. Установление периодичности выплат по отдельным видам кредиторской задолженности. На этом этапе по каждому виду кредиторской задолженности устанавливается средний период начисления средств от момента начала этих начислений до осуществления их выплат. В этих целях рассматриваются конкретные сроки уплаты отдельных налогов, сборов и отчислений в бюджет и внебюджетные фонды, периодичность выплат страховых взносов в соответствии с заключенными договорами страхования, сроки выплаты заработной платы в соответствии с заключенными коллективным трудовым договором и индивидуальными трудовыми контрактами и т.п.

4. Прогнозирование средней суммы начисляемых платежей по отдельным видам кредиторской задолженности.

Такое прогнозирование осуществляется двумя основными методами:

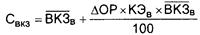

а) методом прямого расчета. Этот метод используется в тех случаях, когда по отдельным видам кредиторской задолженности заранее известны строки и суммы выплат. В этом случае расчет осуществляется по следующей формуле:

Где:

Свкз — прогнозируемая средняя сумма кредиторской задолженности конкретного вида;

СВм— месячная сумма платежей по конкретному виду начислений;

КП — предусмотренное количество выплат ко конкретному виду начислений в течение месяца.

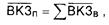

б) статистическим методом на основе коэффициентов эластичности. Этот метод используется в тех случаях, когда сумма выплат по конкретному виду кредиторской задолженности заранее четко не определена. В этом случае расчет осуществляется по следующей формуле:

|

|

|

Где:

Свкз — прогнозируемая средняя сумма кредиторской задолженности конкретного вида;

ВКЗв — средняя сумма кредиторской задолженности конкретного вида в предшествующем периоде;

ΔОР — прогнозируемый темп прироста объема реализации продукции в предстоящем периоде, %;

КЭв — коэффициент эластичности конкретного вида кредиторской задолженности от объема реализации продукции, %.

5. Прогнозирование средней суммы и размера прироста кредиторской задолженности по предприятию в целом.

Средняя сумма кредиторской задолженности по предприятию в целом определяется путем суммирования прогнозируемого среднего его размера по отдельным видам этой задолженности:

Где:

ВКЗп — прогнозируемая средняя сумма кредиторской задолженности по предприятию в целом;

ВКЗв— прогнозируемая средняя сумма кредиторской задолженности по конкретным ее видам.

Прирост Внутренней кредиторской задолженности в предстоящем периоде по предприятию в целом определяется по следующей формуле:

ΔВКЗп = ВКЗп – ВКЗф,

Где:

ΔВКЗп — прогнозируемый прирост средней суммы кредиторской задолженности по предприятию в целом в предстоящем периоде;

ВКЗп — прогнозируемая средняя сумма кредиторской задолженности по предприятию в целом;

ВКЗф — средняя сумма кредиторской задолженности предприятия в аналогичном предшествующем периоде.

6. Оценка эффекта прироста кредиторской задолженности предприятия в предстоящем периоде. Этот эффект заключается в сокращении потребности предприятия в привлечении кредита и расходов, связанных с его обслуживанием. Расчет этого эффекта осуществляется по следующей формуле:

Где:

Эвкз — эффект от прироста средней суммы кредиторской задолженности предприятия в предстоящем периоде;

ΔВКЗп — прогнозируемый прирост средней суммы кредиторской задолженности по предприятию в целом;

ПКб — среднегодовая ставка процента за краткосрочный кредит, привлекаемый предприятием.

7. Обеспечение контроля за своевременностью начисления и выплаты средств в разрезе отдельных видов кредиторской задолженности. Начисление этих средств контролирует бухгалтерия по результатам осуществления отдельных хозяйственных операций предприятия. Выплата этих средств включается в разрабатываемый платежный календарь и контролируется в процессе мониторинга текущей финансовой деятельности предприятия.

|

|

|

С учетом прогнозируемого прироста кредиторской задолженности на предприятии формируется общая структура заемных средств, привлекаемых из различных источников.

|

|

|

|

|

Дата добавления: 2015-06-04; Просмотров: 3523; Нарушение авторских прав?; Мы поможем в написании вашей работы!