КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Теории структуры капитала

Среди проблем, с которыми сталкивается финансовый менеджер, одной из основных является выбор оптимальной структуры капитала, то есть такого сочетания собственных и заемных средств, которое максимизирует стоимость фирмы для владельцев.

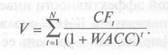

Предположим, что средняя стоимость капитала фирмы существенно не меняется на протяжении определенного периода времени t = [1. N]. Тогда ее стоимость V формально может быть определена как

CFt – денежный поток (как правило аннуитет) = чистая прибыль + % за кредит

Как следует из этой формулы, при прочих равных условиях минимизация WACC приводит к максимизации стоимости фирмы.

Таким образом, под оптимальной структурой капитала понимается такое сочетание различных источников финансирования, при котором его средняя стоимость WACC становится минимальной.

В настоящее время существуют различные теории структуры капитала, включающие взгляды на роль и влияние структуры капитала на стоимость фирмы:

§ теория Модильяни – Миллера (ММ);

§ традиционный подход;

§ компромиссные модели (теория статистического равновесия);

§ модели ассиметричной информации;

§ модели агентских издержек и др.

Теория Модильяни – Миллера. Основоположниками теории структуры капитала считаются американские ученые Ф. Модильяни и М. Миллер. Результаты их исследований в этой области лежат в основе многих положений современной финансовой науки, за развитие которой они удостоены Нобелевской премии в области экономики.

Теорема 1. Согласно теории ММ в идеальной экономической среде структура капитала не влияет на стоимость предприятия, которая зависит только от рентабельности его деятельности и связанных с ней рисками.

Другими словами должно выполняться условие:

Vu = VL = D + E = EBIT/r,

где Vu, VL – стоимость финансово независимой (отсутствие займов) и финансово зависимой (использующей займы) фирмы соответственно;

D – объем привлеченных займов,

E – величина собственного капитала,

EBIT – прибыль фирм от операций,

r – норма доходности инвесторов с учетом риска фирм данного класса (ставка капитализации дохода).

«Как пирог не дели, его больше не станет» (устно).

Таким образом, стоимость фирмы определяется ее активами (инвестициями) и эффективностью их использования, а не источниками финансирования.

Из теоремы 1 следует, что средняя стоимость капитала не зависит от его структуры для всех фирм одной группы риска и равна стоимости акционерного капитала финансово независимой фирмы.

Теорема 2. Стоимость (ставка доходности) собственного капитала финансово зависимой фирмы является линейной функцией от стоимости капитала (ставки капитализации) независимой фирмы и финансового рычага.

Наращивание долга как более дешевого источника финансирования будет приводить к пропорциональному росту стоимости собственного капитала, поскольку собственники будут требовать более высокую норму доходности в качестве компенсации за увеличение финансового риска. При этом средняя стоимость капитала не зависит от уровня финансового рычага и будет оставаться неизменной, поскольку любое изменение отношения заемного и собственного капитала будет в точности компенсироваться изменениями стоимости собственного капитала.

Теорема 3. Если фирма, принадлежащая к определенному классу риска, действует в интересах собственников, то она должна использовать только те инвестиционные возможности, уровень доходности которых не ниже стоимости используемого капитала (ставки капитализации).

Традиционный подход (прямо противоположный теории ММ).

Этот подход предполагает прямую зависимость средней стоимости капитала от его структуры и возможности ее оптимизации в течение определенного периода развития фирмы. Критерий оптимизации – минимизация цены капитала, которая приводит при прочих равных условиях к увеличению рыночной стоимости фирмы.

Несмотря на рациональные предпосылки, традиционный подход не находит должного подтверждения на практике. Из него следует, что фирмам надлежит использовать максимально возможную долю займов в финансировании. Кроме того, предприятия одной отрасли либо близкие по роду деятельности должны иметь примерно одинаковую структуру капитала.

Поиск «золотой» середины между двумя рассмотренными крайними точками зрения привели к созданию компромиссных моделей.

Компромиссная модель (теория статистического равновесия).

Сторонники компромиссного подхода исходят из реальных условий ведения бизнеса. Принятие управленческого решения требует поиска баланса между доходностью и риском. Введение в структуру капитала заемных средств снижает общие издержки финансирования из-за более низкой стоимости, способствуя росту рентабельности бизнеса. Однако увеличение долговых обязательств повышает рискованность ожидаемой прибыли и денежных потоков, а также вероятность неисполнения обязательств перед кредиторами, ведущего к возникновению финансовых затруднений и в конечном итоге – к банкротству.

Возникновение финансовых затруднений связано с существенными издержками – издержками банкротства. Их можно разделить на прямые и косвенные. Прямые – порождает сама процедура банкротства. Косвенные – являются угрозой начала банкротства.

В соответствии с компромиссной моделью, оптимальная структура капитала – это такое сочетание собственных и заемных средств, при котором стоимость налоговых щитов полностью покрывает ожидаемую стоимость издержек банкротства.

(налоговый щит = ставка налога на прибыль* сумма кредитных ресурсов)

При невысокой доле займа вероятность банкротства незначительна и эффект от налоговых выгод превосходит возможнее издержки финансовых затруднений. Но при достижении определенного уровня долга вероятность возникновения банкротства начинает быстро расти и его издержки снижают стоимость зависимого предприятия. Максимальная стоимость предприятия соответствует оптимальной структуре капитала, при которой стоимость налоговых выгод равна ожидаемой стоимости банкротства.

Так, предприятию с высоким уровнем риска, у которого выше вероятность финансовых затруднений и выше соответствующие им затраты, следует использовать заемный капитал в меньшем объеме, чем низкорисковым предприятиям, которые могут привлекать заемный капитал в больших объемах. Естественным ограничителем здесь является величина налоговой экономии.

При использовании компромиссных моделей необходимо также учитывать тот факт, что фирмы, имеющие материальные активы, имеют больше возможностей привлекать заемные средства, чем компании, у которых преобладают нематериальные активы. Это связано с тем, что величина затрат на преодоление финансовых затруднений зависит не только от вероятности их наступления, но и от возможного ущерба, который определяется ценой активов предприятия (нематериальные активы обесцениваются быстрее, чем материальные).

Важное значение при выборе источников финансового обеспечения имеет размер ставки налогообложения предприятия. Предприятия с высокой налоговой ставкой имеют и больший размер экономии при использовании заемного капитала, чем предприятия с небольшой ставкой, поэтому могут привлекать больше заемных средств.

Несмотря на свою привлекательность, компромиссные модели не всегда находят практическое применение для достижения целевой структуры капитала. Профессор Г. Дональдсон в 1960-е гг. на основе исследования практики формирования структуры капитала сделал вывод о том, что фирмы предпочитают финансировать свою деятельность преимущественно за счет нераспределенной прибыли и акционерного капитала. В случае нехватки средств для финансирования новых проектов фирма в первую очередь прибегает к займам и выпуску конвертируемых долговых обязательств, не выпуская новые обыкновенные акции. Таким образом, источники собственного капитала Г. Дональдсон разделил на две неравнозначные части: нераспределенная прибыль и новые обыкновенные акции, что противоречит компромиссным моделям.

Дальнейшее развитие компромиссные модели получили в труда профессора С. Майерса, объединенных в теорию ассимметричной информации структуры капитала. Суть данной теории Майерса (теории иерархии) заключается в том, что менеджеры компании лучше осведомлены о реальном состоянии дел и перспективах развития фирмы, чем ее акционеры и другие инвесторы, т.е. имеют больше информации. Это необходимо учитывать при разработке оптимальной структуры капитала фирмы. На практике эта теория реализуется путем ограничения выпуска новых обыкновенных акций по пониженным ценам и сохранения резервного заемного потенциала фирмы за счет высокой доли акционерного капитала и низкого уровня задолженности. Этот резервный потенциал может использоваться дополнительно для привлечения заемных средств в случае крайней необходимости.

Другой популярной разновидностью моделей асимметричной информации являются сигн альные теори и (signalling theory). К числу наиболее известных из них следует отнести модель С. Росса (S. Ross).

Сущность модели Росса заключается в следующем. Привлечение займов при определенных условиях будет рассматриваться потенциальными инвесторами как сигнал об устойчивом положении фирмы, ее способности обслуживать текущие выплаты по обязательствам и уверенности в их своевременном погашении. В свою очередь, это предполагает достаточность денежных потоков, генерируемых как текущей деятельностью, так и ожидаемых от реализации будущих проектов. Отсюда следует, что решение о привлечении заемных средств, например о выпуске облигаций, должно положительно восприниматься инвесторами и приводить к росту цен на акции фирмы, т. е. к увеличению ее стоимости.

Агентские отношения и связанные с ними издержки возникают в случае, когда владельцы капитала передают права на принятие и реализацию управленческих решений наемным менеджерам (агентам).

Можно выделить следующие типы агентских отношений и вытекающих из них потенциальных конфликтов:

• между собственниками (акционерами) и менеджерами;

• между кредиторами и менеджерами;

• между собственниками и кредиторами.

Несмотря на то что менеджеры призваны управлять бизнесом в целях и на благо его владельцев, в реальности их интересы могут не совпадать или даже идти вразрез. Основная цель владельцев — максимизация собственного благосостояния посредством увеличения ценности принадлежащего им бизнеса. Однако для менеджеров, не имеющих значительной или вообще никакой доли в бизнесе, в качестве основной цели могут выступать собственные интересы: получение высокой заработной платы, различных льгот и привилегий, сохранение должности, закрепление статуса, карьерный рост, укрепление личной власти и т. д. /

Вместе с тем, обобщив положения различных теорий, можем получить ряд полезных выводов:

1. Существуют вполне определенные выгоды заемного финансирования, к наиболее значимым из которых следует отнести: более низкую стоимость, создание налогового щита, повышение рентабельности собственного капитала (воздействие финансового рычага), возможность подачи положительных сигналов инвесторам, дисциплинирующее воздействие на менеджмент, экономичный способ разрешения агентских конфликтов, возможность применения в качестве защиты от поглощений и др. Поэтому фирмы предпочитают иметь определенную долю заемных средств.

2. Однако вероятность финансовых затруднений и повышения агентских затрат ограничивают использование займов. С определенного уровня финансового рычага эти факторы сводят на нет налоговые преимущества заемного финансирования и выгоды от снижения агентских издержек.

3. Поскольку информация асимметрична, фирмы предпочитают сохранять резервный заемный потенциал для того, чтобы при необходимости воспользоваться хорошими инвестиционными возможностями, не прибегая к выпуску собственного капитала по заниженным ценам. Привлечение займов может также использоваться в качестве сигнала рынку, что фирма осуществляет эффективную деятельность и имеет хорошие перспективы в будущем.

4. Управленческие решения по формированию структуры капитала, посредством которых менеджеры могут оказывать влияние на стоимость бизнеса, сводятся к снижению расходов или влияния обременительных положений законодательства и вероятности возникновения потенциально дорогостоящих в своем разрешении противоречий между интересами различных сторон (менеджерами и акционерами, акционерами и кредиторами и др.), а также к повышению гибкости управления и обеспечению потенциальных инвесторов финансовыми активами, недоступными для них при других обстоятельствах и извлечения из этого дополнительных доходов.

|

|

Дата добавления: 2015-06-04; Просмотров: 1065; Нарушение авторских прав?; Мы поможем в написании вашей работы!