КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Введение. Затраты на ДТП могут исчисляться в миллионах

|

|

|

|

Условия страхования

Затраты на ДТП могут исчисляться в миллионах. Это относится, например, к происшествиям, когда человек получает опасные для жизни ранения и выбывает из профессиональной жизни. Лишь немногие имеют в своем распоряжении средства, чтобы оплатить эти расходы. Страхование распределяет затраты на ДТП на всех страхователей, так что каждый будет защищен от личного экономического разорения в случае участия в ДТП, в котором он сам или другие участники получат ранения. Если бы не было страхования, ДТП могли бы привести к огромным расходам по возмещению убытков других и покрытию собственных убытков.

Таким образом страхование защищает от наиболее серьезных экономических последствий ДТП. Такая защита может привести к тому, что ДТП будут казаться менее серьезными, чем они есть на самом деле, и участники движения будут менее осторожными. На основании этого утверждалось, что наличие страхования моторных транспортных средств само по себе является неблагоприятным для безопасности дорожного движения (Wilde, 1991). В целях противодействия такому возможному неблагоприятному влиянию страховые общества устанавливают премии на основании риска ранения клиента. В дополнение к этому применяется порядок вознаграждения, который означает, что страховой взнос сокращается на определенный процент за каждый год безаварийной езды, но увеличивается, если заявляется об ДТП, которая оплачивается за счет страховки.

Страхование механических транспортных средств имеет двоякую цель. Во-первых, страхование должно защищать каждого от больших экономических потерь, вызванных ДТП. Во-вторых, условия страхования должны устанавливаться таким образом, чтобы они в наибольшей возможной степени способствовали безаварийному вождению и приобретению надежных транспортных средств и оборудования безопасности для транспортного средства. Эти две цели находятся в противоречивом отношении друг к другу, так что каждая система страхования должна быть компромиссной между ними.

|

|

|

Описание мероприятий

Система страхования механических транспортных средств в Норвегии

В Норвегии предписано страхование гражданской ответственности относительно механического транспортного средства. Закон о страховании автомобилей требует, чтобы каждое транспортное средство, которое зарегистрировано, должно быть застраховано. Страхование гражданской ответственности покрывает все ранения и материальный ущерб, причиненные другим участникам. При столкновении двух автомобилей страховка гражданской ответственности покрывает все ранения, полученные при происшествии (для обеих сторон), а также материальный ущерб той стороны в столкновении, которая не считается виновной в происшествии. Повреждения автомобиля виновной стороны не покрываются страховкой гражданской ответственности. Однако есть основание застраховать автомобиль со всем оборудованием. Такой вид страхования покрывает расходы на повреждения собственного транспортного средства при происшествиях, в которых виновен этот водитель.

Закон о страховании автомобилей и относящиеся к нему предписания устанавливают правила относительно того, какие повреждения должны или могут покрываться за счет страховки и какие не подпадают под действие закона. Эти правила здесь не рассматриваются подробно. Условия страхования механических транспортных средств определяются каждым обществом и могут изменяться от общества к обществу. В общих чертах они одинаковы. Страховой взнос состоит из основного взноса и части, которая изменяется в зависимости от премии страхователя. При расчете основного взноса страхователь заносится в определенный класс риска. Между классами риска взнос изменяется. Все страховые общества дифференцируют основной взнос на основе:

|

|

|

- типа автомобиля (легковой, автофургон, грузовой, автобус);

- ежегодного пробега (установленные уровни: до 8000 км, 12000 км и т.д.);

- места жительства;

- добровольной собственной доли возмещения (только для страхования автомобиля со всем оборудованием).

Кроме того, отдельные страховые общества дифференцируют основной взнос, исходя из:

- возраста автомобиля;

- того, кто ездит на автомобиле (только страхователь или другие лица);

- возраста и пола водителя;

- применяется ли автомобиль в профессиональных целях;

- воздерживается или не воздерживается водитель от употребления алкоголя.

Изменения в основном взносе могут быть очень большими. Пример расчета, составленный рабочей группой, созданной министерством транспорта (Оstvik, 1990), для автомобиля "Форд Сиерра" модели 1989 г. показал, что основной взнос в 1990 г. мог изменяться от 4560 крон в год для наименьшего ежегодного пробега в самом дешевом обществе до 25100 крон в год для наибольшего ежегодного пробега в самом дорогом страховом обществе. Предполагалось, что страхователь не имел премии.

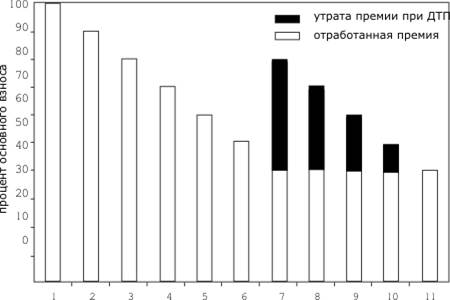

Ежегодный страховой взнос устанавливается на основе основного взноса и отработанной премии страхователя. Система премий, так сказать, находится на вершине основного взноса и строится на нем. Принцип системы премий показан на рис. 8.11.1. Первый год страхователь не получает премии и выплачивает 100% основного взноса. Второй год взнос сокращается до 90% основного взноса, третий год - до 80% основного взноса и т.д. при условии, что не будет заявлений об ДТП.

Если страхователь заявит об ДТП на шестой год, взнос на седьмой год увеличится на 40%, и составит 80% основного взноса. Потеря премии представлена на рис. 8.11.1 черным полем. Только через 4 года страхователь имел такой же взнос, как перед ДТП. Подробное оформление системы премий изменяется от общества к обществу. Максимальная достижимая премия составляет 75-80%.

Рис. 8.11.1. Система премий в страховании механических транспортных средств в Норвегии

Условия страхования механических транспортных средств содержат определения о собственной доле возмещения, утрате премии, регрессе и снижении аварийности. Собственная доля - это часть стоимости повреждений, которую должен покрывать сам страхователь. Утрата премии при ДТП изменяется от 10 до 40% в зависимости от того, какую премию страхователь отработал заранее и как долго он имел эту премию. Под регрессом понимается то, что страховое общество пытается получить обратно возмещение, выплаченное в связи с ДТП. Требование о регрессии выдвигается, если ДТП произошло из-за грубой неосторожности виновника ДТП. Снижение означает, что водитель не получает полного возмещения. Если, например, водитель проезжает 15000 км в год, а застрахован на расстояние до 12000 км, он получит возмещение только за ту долю расходов на ДТП, которую покрывает страховой взнос на 12000 км в год.

|

|

|

Исследовательские аспекты страхования

Знания о взаимосвязи условий страхования и безопасностью дорожного движения являются недостаточными. Аспекты страхования, подвергавшиеся исследованиям, включают следующее:

- ужесточение предписания о страховании гражданской ответственности;

- введение объективной ответственности и нижних пределов возмещения (система "без аварий");

- введение системы премий;

- выплата отработанной премии наличными;

- имеет ли страхователь страховку на автомобиль со всем оборудованием или не имеет.

Страхование гражданской ответственности предписано во всех странах с высоким уровнем автомобилизации. Однако степень соблюдения этих предписаний различна. Имеются исследования относительно ужесточения предписания о страховании гражданской ответственности.

Система страхования в Норвегии строится на так называемой объективной ответственности, т.е. пострадавший требует возмещения независимо от того, признает ли виновник происшествия свою вину или нет. Однако урегулирование вопроса о возмещении ответственности за расходы распределяется, исходя из распределения вины каждой стороны. В американском праве о возмещении обычной является так называемая система "вины". Это означает, что для получения возмещения необходимо доказать, что виновник происшествия поступил неосторожно ("был виновен"). Многие штаты в США ввели так называемую систему "без вины" для страхования механических транспортных средств, которая на практике действует как установленный законом принцип распределения вины. При такой системе требование о возмещении предъявляют, хотя причинивший ущерб был неосторожным или виновным в происшествии. Обычно эту систему комбинируют с нижними пределами суммы возмещения, например, правилом о том, что медицинские расходы меньше 10000 крон не возмещаются.

|

|

|

Не во всех странах имеется или имелась система премий при страховании автомобилей. Имеющиеся в настоящее время системы премий также не являются в одинаковой степени строгими во всех странах. Проще говоря, под строгостью системы премий понимается, каков разрыв (в пересчете на кроны) между максимальной премией и худшим значением и насколько строго система наказывает за ДТП в виде утраты премии (какую премию теряют и в какое время) (Lemaize, 1995).

В сегодняшней системе премий премия выражается в виде сокращения взносов. Другой способ организации системы премий дать возможность страхователю платить основной взнос без скидок в течение определенного количества лет, чтобы получить отработанную премию в конце периода в виде наличных денег. Это делает премию более видимой по сравнению с сегодняшней системой и таким образом может усилить влияние системы премий.

Страхование автомобиля со всем оборудованием является добровольным. Однако можно предположить, что те, кто получает такую страховку, являются менее осторожными, чем другие, поскольку они знают, что могут покрыть повреждения собственного автомобиля, если даже они являются виновными происшествия. Следовательно, интересно установить, имеют ли страхователи со страховкой автомобиля со всем оборудованием более высокий или более низкий риск происшествий, чем страхователи без такой страховки.

Влияние на аварийность

Исследования, которые подтверждают цифрами влияние различных аспектов страхования на происшествия, включают работы следующих авторов:

Landes, 1982 (США; объективная ответственность и нижние пределы возмещения).

Zador, Lund, 1986 (США; объективная ответственность и нижние пределы возмещения).

Gaudry, 1987 (Канада; ужесточение предписания о страховании гражданской ответственности; объективная ответственность).

Ingebrigtsen, Fosser, 1991 (Норвегия; страхование автомобиля со всем оборудованием).

Vaaje, 1991 (Норвегия; выплата премии наличными).

Vaaje, 1992 (Норвегия; выплата премии наличными).

Bjоrnskau, 1994 (Норвегия; страхование автомобиля со всем оборудованием).

Lemaire, 1995 (несколько стран; строгость системы премий).

Negrin, 1995 (Несколько стран; введение системы премий).

Табл. 8.11.1 на основе этих исследований дает лучшую оценку влияния различных элементов страхования на происшествия.

Таблица 8.11.3. Влияние на происшествия различных элементов страхования

| Тяжесть последствий ДТП | Процентное изменение количества происшествий | ||

| Типы происшествий, на которые оказывается влияние | Лучшая оценка | Разброс влияния | |

| Ужесточение предписания о страховании гражданской ответственности | |||

| Происшествия со смертельным исходом | Все типы происшествий | +17 | (-23; +78) |

| Происшествия с травматизмом | Все типы происшествий | +15 | (-3; +36) |

| Происшествия с материальным ущербом | Все типы происшествий | +30 | (+25; +36) |

| Введение объективной ответственности и нижних пределов возмещения | |||

| Происшествия со смертельным исходом | Все типы происшествий | +2 | (0; +3) |

| Происшествия с травматизмом | Все типы происшествий | +26 | (+19; +33) |

| Происшествия с материальным ущербом | Все типы происшествий | +10 | (+7; +13) |

| Введение системы премий | |||

| Происшествия со смертельным исходом | Все типы происшествий | +1 | (-3; +6) |

| Происшествия с травматизмом | Все типы происшествий | -3 | (-4; -2) |

| Выплата отработанной премии наличными | |||

| Неопределенная степень аварии | Происшествия с молодыми водителями | -22 | (-24; -20) |

| Страхование автомобиля со всем оборудованием (страхователи с такой страховкой; без нее) | |||

| Неопределенная степень аварии | Все происшествия | (-15; +18) |

В 1961 г. в Квебеке (Канада) страхование гражданской ответственности сделали обязательным (Gaudry, 1987). Доля транспортных средств со страховкой гражданской ответственности увеличилась с 70 до 85%. Одновременно был создан государственный фонд для покрытия незастрахованных ДТП. Исследование ежемесячного количества происшествий в Квебеке в период с 1956 по 1982 гг. показало, что количество происшествий со смертельным исходом увеличилось на 17%, количество происшествий с травматизмом - на 15%, а количество происшествий с материальным ущербом - на 30%. Только изменение количества происшествий с материальным ущербом было статистически надежным. Результаты исследования могут говорить в пользу того, что наличие страхования само по себе является неблагоприятным для безопасности дорожного движения.

Введение объективной ответственности приводит к меньшему изменению расходов страхователя в результате того, что он несет ответственность только за определенную долю расходов при происшествии, а не всех расходов, которые виновная сторона несет в случае системы с субъективной ответственностью. Как можно ожидать, исходя из экономической теории (см., в частности, Abraham, 1986; Elvik, 1995; Lemaize, 1995), объективная ответственность приводит к определенному увеличению количества происшествий.

Системы премий ввели в Швейцарии в 1963 г., в Германии - в 1968 г., в Бельгии, Франции и Австрии - в 1971 г., в Италии и Нидерландах в 1982 г. (Negrin, 1995). Negrin (1995) утверждает, основываясь на обзоре частоты ДТП за год до введения системы премий и частоты ДТП в тех же странах в 1993 г., что это привело к меньшему количеству ДТП в упомянутых выше странах. Во всех странах частота ДТП сократилась с момента введения системы вознаграждений в 1993 г. Однако весьма сомнительно, чтобы материал, на котором основывается Negrin, обосновывал сделанный им вывод.

Во-первых, система премий может повлиять на регистрацию ДТП в страховых обществах. Возможность потерять премию дает повод не заявлять в страховые общества о небольших повреждениях. Во-вторых, длительность периода, который сравнивает Negrin, сильно изменяется от страны к стране. Для Швейцарии он сравнивает частоту ДТП в 1962 г. (год до введения системы вознаграждений) с частотой аварий в 1993 г. Таким образом, период после введения системы вознаграждений изменяется от 30 лет для Швейцарии до 11 лет для Нидерландов. В этот период на частоту ДТП могли повлиять ряд других факторов, чем система премий. Было бы лучше сравнивать частоту ДТП за год (или количество за год) до введения системы вознаграждений с частотой ДТП за год после (или количество после) введения системы.

Сведения Negrin о годах введения системы премий в различных странах использованы в качестве основы для отдельного исследования, проведенного специально для справочника по безопасности дорожного движения на основе базы данных IRTAD. Исследование построено следующим образом:

1. Для каждой страны, которая ввела систему премий, выбрали одну или несколько других стран, образовавших контрольную группу. Страны, образующие контрольную группу, имели схожесть со страной, введшей систему премий, в отношении развития происшествий в пятилетний период до введения системы вознаграждений.

2. Страны контрольной группы имели неизменные системы премий за весь период, охватываемый исследованием.

3. Исследование построено на сведениях о количестве раненых и погибших в ДТП за год до введения и за год после введения системы вознаграждений. Год, в который введена система вознаграждений, в исследование не включался.

Имея эти расчеты, можно было исследовать влияние введения системы премий в Бельгии (с Нидерландами в качестве контрольной группы), Австрии (со Швейцарией в качестве контрольной группы) и в Нидерландах (со скандинавскими странами в качестве контрольной группы). Исследование показывает, что количество раненых в первый год с системой премий сократилось примерно на 3%. Изменение количества погибших было статистически ненадежным.

Взаимное страхование ввело новую систему премий для страхователей в возрасте 18-22 лет. Вместо обычной скидки со взноса эти страхователи получают премию наличными за каждый год безаварийной езды в период с 18 до 22 лет. Если в течение этого пятилетнего периода не заявляется о ДТП, выплачивается заслуженная премия в сумме 6000 крон. Исследование (Vaaje, 1991, 1992) указывает на то, что это привело к сокращению частоты ДТП в данной возрастной группе на 20%.

Скандинавские исследования (Ingebrigtsen, Fosser, 1991; Bjоrnskau, 1994) не свидетельствуют о том, что страхователи со страховкой автомобиля со всем оборудованием имеют более высокую или более низкую частоту ДТП, чем страхователи без такой страховки. В обоих исследованиях контролировали целый ряд факторов, которые влияют на риск происшествий водителей.

Системы премий в различных странах не являются одинаково строгими. Lemaize (1995) ввел индекс строгости систем премий. Если строгая система премий способствует проявлению осторожности в дорожном движении в большей степени, чем мягкая система премий, страны, имеющие самую строгую систему премий, должны также иметь самый низкий уровень риска в дорожном движении. На рис. 8.11.2 показана взаимосвязь между строгостью системы премий и риском гибели в дорожном движении в 15 странах с высоким уровнем автомобилизации. Страны ранжированы от 1 до 15 по строгости системы премий. Цифра 1 обозначает самую строгую систему премий, цифра 15 наименее строгую. Рисунок составлен с обратной шкалой, чтобы было проще понять взаимосвязь между строгостью системы премий и риском гибели в дорожном движении. Риск гибели в дорожном движении измеряется количеством погибших на 100 миллионов авткм, взятом из базы данных IRTAD. Для большинства стран цифры риска относятся к 1994 г.

Рис. 8.11.2. Взаимосвязь между строгостью системы премирования и риском гибели в дорожном движении. Ранжированы 15 стран

Страны, указанные на рис. 8.11.2, ранжированы также по риску гибели (1 - наименьший риск, 15 - наивысший риск). Рисунок показывает взаимосвязь между строгостью системы премирования и уровнем риска в дорожном движении. Чем строже система премирований, тем ниже риск гибели. Поскольку не контролировались другие аспекты, которые могут объяснить изменения в риске между различными странами, толковать рисунок следует с осторожностью. Он показывает лишь статистическую взаимосвязь, но не причинную взаимосвязь.

Влияние на пропускную способность дорог

Отсутствуют исследования, которые показывали бы, как условия страхования влияют на пропускную способность автомобильных дорог. Требование о том, чтобы транспортное средство было застраховано, может влиять ограничительно на количество транспортных средств и таким образом косвенно влиять на пропускную способность. Фактическое влияние документально не подтверждено.

Влияние на окружающую среду

Не установлены исследования, которые показывали бы, как системы страхования влияют на окружающую среду.

Затраты

Всего в 1995 г. при страховании механических транспортных средств было уплачено страховых взносов на сумму 7373 млн. крон в Норвегии (Opplysningsradet for veitrafikken, 1996). Это охватывает все покрытия по такому страхованию, т.е. страхование от краж и нанесения ущерба, а не только страхование, связанное с дорожным движением. Выплаты возмещений по страховкам транспортных средств в 1995 г. составили 4882 млн. крон (Norges forsikringsforbund, 1996). В среднем страховые взносы на зарегистрированное транспортное средство составляли примерно 2380 крон в год. При этом учитывались и прицепы.

Страховщики в Норвегии оценивают, что примерно 0,5% полученных страховых взносов идут на работы, которые страховые общества рассматривают как меры, направленные на предотвращение аварий (Pihl, Hamre, 1989). В 1995 г. эта цифра составила примерно 37 млн. крон.

Эффект от средств, вложенных на реализацию мероприятий

Не установлено каких-либо оценок выгоды и затрат различных сторон условий страхования механических транспортных средств. С частно-экономической точки зрения страхование является убыточным, поскольку страхователь уплачивает взносы, которые в конце концов будут стоить больше, чем повреждения, которые они страхуют. Взносы покрывают также административные расходы и доходы общества. Однако если для многих страхование рассматривается как выгодное дело, то это потому, что оно возмещает большие и непредсказуемые расходы изредка наряду с более равномерным потоком предсказуемых расходов. Главным обоснованием предписания страхования гражданской ответственности является также защита пострадавшего от крупных экономических потерь, а не влияние на количество дорожно-транспортных происшествий.

Изменения условия страхования, сокращающих частоту ДТП без увеличения административных расходов, часто бывают выгодными для страховых обществ. Общественно-экономическая выгода таких мер зависит от того, будет ли сокращено общее количество ДТП или ДТП будут переходить из одного общества в другое. В последнем случае клиентам с высоким риском отказывают в одном обществе и вынуждают их обращаться в другие общества. В первом случае безопасность в целом улучшается.

|

|

|

|

|

Дата добавления: 2015-06-27; Просмотров: 177; Нарушение авторских прав?; Мы поможем в написании вашей работы!