КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оцінка ефективності реальних інвестиційних проектів

|

|

|

|

Показники ефективності інвестиційного проекту за моделлю простих та складних процентів

Тема 7. ОБҐРУНТУВАННЯ ДОЦІЛЬНОСТІ ІНВЕСТУВАННЯ

7.1. Оцінка ефективності реальних інвестиційних проектів

7.1.1. Вартість грошових потоків та інфляція

7.2. Методи оцінки інвестиційних проектів

7.2.1. Оцінка чутливості інвестиційного проекту

Оцінка ефективності реальних інвестицій — відповідальний етап у процесі прийняття рішень. Від того, наскільки неупереджено та різносторонньо проведена ця оцінка, залежать строки повернення вкладеного капіталу, варіанти альтернативного його використання. Розглянемо базові принципи й методичні підходи щодо оцінки ефективності реальних інвестицій.

Перший принцип — оцінка повернення інвестованого капіталу на основі показника "чистий грошовий потік", сформованого за рахунок суми чистого прибутку та амортизаційних відрахувань у процесі експлуатації інвестиційного проекту.

Другий принцип — обов'язкове приведення до дійсної вартості як інвестованого капіталу, так і суми чистого грошового потоку. Процес інвестування здійснюється у кілька етапів. Тому, за винятком першого етапу, всі наступні суми, що інвестуються, повинні приводитись до дійсної вартості диференційовано з кожним етапом наступного інвестування. Сума чистого грошового потоку теж корегується.

Третій принцип — вибір диференційованої ставки відсотка (дисконтна ставка) у процесі дисконтування грошового потоку для різних інвестиційних проектів. Обсяг доходу від інвестицій формується з обліком таких факторів: середньої реальної депозитної ставки; темпу інфляції (премії); премії за ризик; премії за низьку ліквідність та інших з урахуванням особливостей інвестиційних проектів. При порівнянні двох інвестиційних проектів з різними загальними періодами інвестування (ліквідністю інвестицій) більш висока ставка відсотка повинна братися за проектом з більшою тривалістю реалізації.

|

|

|

Четвертий принцип — варіація форм ставки відсотка, що використовується для дисконтування залежно від цілей оцінки. Можуть бути використані такі ставки відсотка: середня депозитна ставка, середня кредитна ставка, індивідуальна норма прибутковості інвестицій з урахуванням рівня інфляції (рівня ризику, рівня ліквідності інвестицій), норма прибутковості за іншими можливими видами інвестицій.

З урахуванням розглянутих принципів формуються методи оцінки ефективності інвестиційних проектів на основі показників (рис. 7.1).

Рис. 7.1. Система основних показників оцінки інвестиційних проектів

Детально розглянемо методи оцінки ефективності інвестиційних проектів.

Метод розрахунку чистого приведеного ефекту (NPV) заснований на порівнянні величини вихідних інвестицій із загальною сумою дисконтованих грошових надходжень, які генеруються величиною вихідних інвестицій протягом прогнозованого терміну.

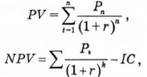

Наприклад, прогноз вихідних інвестицій буде генерувати протягом п років: річні доходи Р1, Р2, Р3, …, Р п. Загальна накопичена величина дисконтованих доходів (PV) і чистий приведений ефект (NPV) розраховуються за формулами:

де Рk — прогнозування доходів за роками, тис. грн;

r — дисконтна ставка;

IС — величина вихідних інвестицій, тис. грн.

Якщо проект припускає не одноразову інвестицію, а послідовне інвестування фінансових ресурсів протягом т років, то формула розрахунку NPV модифікується таким чином:

де і — прогнозований середній рівень інфляції.

Рівень інфляції доходів може відрізнятися від рівня інфляції витрат (ціни на ресурси, заробітної плати та інше).

|

|

|

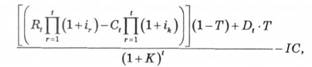

Ця формула дозволяє це врахувати при розрахунку NPV.

Універсальна формула розрахунку чистої теперішньої вартості (NPV) проекту дозволяє оцінити цю величину у разі неоднакового інфляційного перекручування доходів і витрат. Формула дає змогу одночасно робити інфляційну корекцію грошових потоків і дисконтування на основі середньозваженої вартості капіталу, що включає інфляційну премію:

де Rt — номінальний виторг t-го року, що оцінюється для без інфляційної ситуації, тобто в цінах базового періоду;

ir— темпи інфляції доходу r-го року;

Сt — номінальні грошові витрати t- го року в цінах базового року;

ir — темпи інфляції витрат г-го року;

Т — ставка оподаткування прибутку;

Dt — амортизаційні відрахування і-го року;

IС — первісні інвестиції;

К — середньозважена вартість капіталу, що включає інфляційну премію.

Якщо NPV > 0, то проект варто прийняти. У цьому разі інвестор отримає бажані прибутки.

Якщо NPV < 0, то проект варто відхилити. Інвестор буде мати збитки від цього проекту.

Якщо NPV = 0, то проект не прибутковий і не збитковий. У цьому разі інвестор не отримає прибутку та й не матиме збитків від здійснення цього проекту, але водночас обсяги виробництва зростуть і фірма збільшиться за своїми масштабами.

Критерій NPV відображає прогнозну оцінку зміни економічного потенціалу підприємства у разі прийняття певного проекту. NPV різних проектів можна використовувати для підсумовування щодо визначення загального ефекту. Критерій NPV передбачає дисконтування грошового потоку за ставкою IRR. Чиста теперішня вартість (це абсолютний показник — основний його недолік) — найбільш універсальний і найбільш досконалий показник для аналізу та вибору інвестиційного проекту.

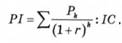

Метод розрахунку індексу прибутковості (рентабельності) інвестицій (РІ) є, за суттю, наслідком NPV. Показник (РІ) зручний при виборі одного проекту з кількох альтернативних, що мають приблизно однакове значення NPV, або при комплектуванні портфеля інвестицій з максимальним сумарним значенням NPV.

Індекс рентабельності розраховується за формулою:

Якщо РІ > 1, то проект слід прийняти;

РІ < 1 — проект слід відхилити;

РІ = 1 — проект не прибутковий і не збитковий.

|

|

|

Індекс рентабельності характеризує дохід на одиницю витрат (грн/грн). Саме цей критерій найкращий, якщо потрібно упорядкувати незалежні проекти для формування оптимального портфеля у разі обмеженості (є межа) загального обсягу інвестицій.

Метод розрахунку норми рентабельності інвестицій (IRE). Під нормою рентабельності інвестицій розуміють значення коефіцієнта дисконтування, при якому NPV= 0.

IRR = r, при якому NPV = f(r) = 0.

Зміст розрахунку цього коефіцієнта при аналізі інвестицій, які плануються, полягає в такому: IRR показує максимально припустимий відносний рівень витрат, що можуть бути асоційовані з цим проектом.

Наприклад, якщо проект повністю фінансується за рахунок позики комерційного банку, тоді значення IRR показує верхню межу припустимого рівня відсоткової ставки, перевищення якої робить проект збитковим.

На практиці підприємство використовує різні джерела фінансування. Витрати з цих джерел визначаються за допомогою показника — середньозважена вартість капіталу, або ціна авансованого капіталу, (СВК). Це мінімум повернення коштів на вкладений капітал (як середньозважена величина) з урахуванням частки всіх джерел у пасиві балансу.

Економічний зміст показника норми рентабельності інвестицій полягає в такому: підприємство може прийняти будь-яке рішення щодо інвестиційного проекту, але IRR не може бути нижче поточного значення СВК (ціна джерела коштів для певного проекту). Ось тому показник СВК порівнюють з IRR кожного проекту, тобто між ними існує такий зв'язок:

IRR > СВК — проект варто прийняти;

IRR < СВК — проект варто відхилити;

IRR = СВК — проект не прибутковий, не збитковий.

Якщо немає можливості провести розрахунки певних показників та визначити норму рентабельності графічним методом на персональному комп'ютері, то для визначення IRR застосовується інший метод — метод послідовних ітерацій з використанням табульованих значень множників, що дисконтуються, Для цього за допомогою таблиць обираються два значення коефіцієнта дисконтування r1, < r2 таким чином, щоб в інтервалі r1, …, r2, функція NPV= f(r) змінювала своє значення з “+” на “-“ чи з “-“ на “+”.

|

|

|

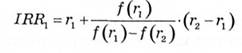

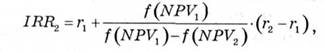

Далі для розрахунку використовуються формули:

або

де r1 — значення табульованого коефіцієнта дисконтування, при якому f(r1)>0(f(r1)<0);

r 2 — значення табульованого коефіцієнта дисконтування, при якому f(r2)<0(f (r2)>0);

r1 — значення табульованого коефіцієнта дисконтування, які мінімізують позитивне значення показника NPV, то f(r1)= min{f(r1)>0};

r2 — значення табульованого коефіцієнта дисконтування, які максимізують позитивне значення показника NPV, то f(r2) = max{f(r2)<0}.

Після проведення розрахунку норми рентабельності інвестицій (IRR1), або (IRR2), необхідно уточнити отримане значення (IRR3) за допомогою декількох ітерацій. Спочатку потрібно визначити найближчі цільові значення коефіцієнта дисконтування, при яких NPV змінює знак з "+" на "-". Точність обчислень обернено пропорційна інтервалу (г., г.), а найкраща апроксимація з використанням табульованих значень досягається у разі, якщо довжина інтервалу мінімальна (дорівнює 1 %), тоді r1 і r2 — найближчі одне до іншого значення коефіцієнта дисконтування, що задовольняють умови (зміна знака функції з "+" на "-"). Шляхом взаємної заміни коефіцієнтів r1 і r2 аналогічні умови застосовуються для ситуацій, коли функція змінює знак з "- " на "+".

Логіка критерію IRR така, що норма рентабельності інвестицій показує максимальний рівень витрат, який може бути асоційований за певним проектом, тобто якщо ціна капіталу, що залучається для фінансування, більше IRR> то проект призведе до збитків і його треба відхилити.

Якщо IRR двох альтернативних проектів більший, ніж ціна коштів усіх джерел, залучених з реалізації цих проектів, то вибір кращого з проектів відповідно до критерію IRR неможливий.

Існує більш досконала модифікація методу — внутрішня ставка рентабельності (MIRK). Цей показник становить коефіцієнт дисконтування, що зрівнює приведену вартість відпливів коштів і нарощений розмір припливів. Операції дисконтування відпливів і нарощення припливів здійснюється з використанням капіталу проекту.

Усі грошові потоки доходів приводяться до майбутньої (кінцевої) вартості за середньозваженою вартістю капіталу й підсумовуються. Сума приводиться до теперішньої вартості за ставкою внутрішньої рентабельності. З теперішньої вартості доходів віднімається теперішня вартість грошових витрат і визначається чиста дійсна вартість проекту, що зіставляється з теперішньою вартістю витрат. MIRR характеризує ефективність проекту.

Порівняння NPV та ІRR-методів свідчать про те, що вони можуть "конфліктувати" один з одним. Це можна розглянути на прикладі*22.

*22: {Савчук В.П., Прилипко С.И. Величко Е.Г. Анализ и разработка инвестиционных проектов: Учеб. пособие. – К.: Абсолют-В: Эльга, 1999. – 304 с. }

Приклад. Необхідно провести оцінку порівняльної ефективності двох проектів з однаковими вихідними інвестиціями, але з різними грошовими потоками. Дані для розрахунку показано в табл. 7.1.

Для подальшого аналізу використовується так званий NPV-профіль, що є залежністю показника NPV від вартості капіталу проекту.

Таблиця 7.1.

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 836; Нарушение авторских прав?; Мы поможем в написании вашей работы!