КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Закон денежного обращения. 2 страница

Количественная теория и уравнение И. Фишера дают связь объема денежной массы и номинальной ставки процента: рост денежной массы вызывает рост инфляции, а последняя приводит к увеличению номинальной ставки процента. Эту связь инфляции и номинальной ставки процента называют эффектом И. Фишера.

На базе двух основных подходов в послевоенный период появилось множество современных денежных теорий, акцентирующих внимание на разных аспектах спроса на деньги. В частности, весомый вклад в развитие теории спроса на деньги внесли представители Чикагской школы, лидером которой был М. Фридмен. Известность получили портфельный подход и модель Баумоля – Тобина.

Модель денежного рынка объединяет предложение денег и спрос на них. Поскольку механизм любого рынка – движение к равновесию, то необходимо дать определение равновесного состояния рынка денег (равновесия на рынке денег).

Равновесие рынка денег – ситуация, когда величина спроса на деньги в точности равна величине предложения денег, т.е. когда экономические агенты желают хранить в виде кассовых остатков ровно столько денег, сколько их имеется в экономике.

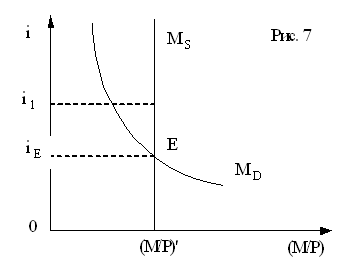

Предположим, что предложение денег контролируется из вне (задается центральным банком) и фиксировано на некотором уровне М'. Уровень цен также рассматривается как стабильный (корректное допущение для краткосрочного периода). В этом случае реальное предложение денег будет фиксировано на уровне (М/Р)' и на графике представлено вертикальной прямой MS.

Спрос на деньги (кривая MD) является убывающей функцией процентной ставки для заданного уровня дохода (при неизменном уровне цен номинальные и реальные процентные ставки равны). В точке равновесия (E) спрос на деньги равен их предложению (см. рис. 7).

Гибкая процентная ставка удерживает денежный рынок в равновесии. Экономические агенты меняют структуру своих активов в зависимости от изменения процентной ставки.

Например, если процентная ставка i 1 окажется выше равновесной, то предложение денег превысит спрос на них. Экономические агенты (домашние хозяйства, фирмы), у которых накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов (акции, облигации, срочные депозиты).

Высокая процентная ставка соответствует низкому курсу облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем при снижении i. Банки и другие финансовые учреждения при превышении предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменение экономическими агентами структуры активов и понижение банками процентных ставок равновесие на рынке восстановится.

При низкой процентной ставке процессы пойдут в обратном направлении.

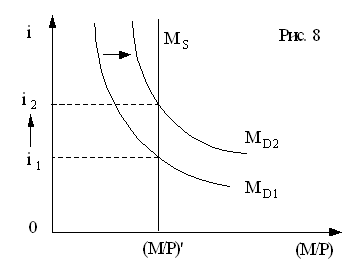

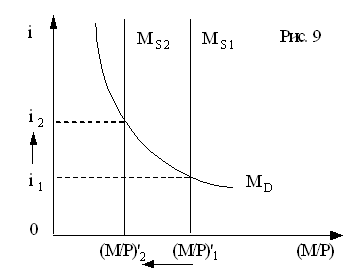

Колебания равновесных значений процентной ставки и денежной массы могут быть связаны с изменением экзогенных переменных денежного рынка – уровня дохода или предложения денег. На графиках это будет отражаться сдвигом кривых спроса и предложения денег вправо или влево.

Таким образом, совокупный спрос на деньги – это функция дохода и процентной ставки:

MD = f [Y (+); i (–)]

Например, увеличение уровня дохода повышает спрос на деньги (сдвиг вправо кривой спроса на деньги) и процентную ставку от i1 до i2 (см. рис. 8). Сокращение предложения денег также ведет к росту процентной ставки (см. рис. 9).

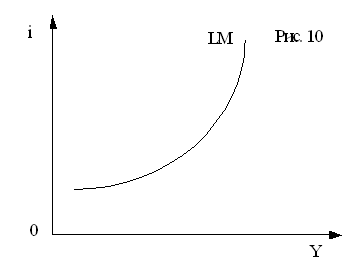

В первой ситуации (рис. 8) при увеличении совокупного дохода спрос на деньги возрастает. В результате денежный рынок достигает нового состояния равновесия с более высокой процентной ставкой i2. Таким образом, вместе с увеличением дохода возрастает и процентная ставка i. Если отразить два фактора (доход и процентная ставка) на графике, то получим кривую «ликвидность – деньги» (LM), известную как модель Хансена (см. рис. 10).

Модель Хансена наглядно показывает, что для достижения равновесия на денежном рынке должно соблюдаться следующее условие: при данном предложении денег с ростом доходов должна возрастать процентная ставка. В этом случае будут увеличиваться альтернативные издержки хранения денег и снижаться курс облигаций. Это приведет к уменьшению спекулятивного спроса на деньги и увеличению покупок финансовых активов, поддерживая денежный рынок в равновесном состоянии.

Политика систематического нарушения равновесия денежного рынка для оказания влияния на уровень процентной ставки, а через него – на инвестиции и другие макроэкономические переменные, называется кейнсианской денежной политикой. Она получила широкое распространение в послевоенный период во многих западных странах.

Вместе с тем активное использование кейнсианской денежной политики может загнать экономику в ликвидную ловушку, т.е. в ситуацию, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния. В результате происходит разрыв между товарным и денежным рынками, растет спрос на деньги, усиливается инфляция. Выход из ликвидной ловушки возможен при проведении определенной финансовой политики, поскольку денежная политика оказывается неэффективной.

Следует отметить, что государство может использовать денежный рынок не только в краткосрочном, но и в долгосрочном периоде. Если в краткосрочном периоде, регулируя процентные ставки, оно воздействует на товарные рынки, то целью долгосрочной денежной политики является антиинфляционное регулирование.

4. Совместное равновесие рынка товаров и рынка денег. ISLM – модель

Кривые макроэкономического равновесия товарного рынка (см. первый вопрос) и денежного рынка (см. второй вопрос) построены в координатах «доход – норма процента» (Y, i). Соединяя оба графика (кривые IS, LM), получим интерпретацию совместного макроэкономического равновесия рынка товаров и денег – модель IS-LM (см. рис.11).

Модель IS-LM впервые была предложена в 1937 г. Дж. Хиксом («крест Хикса») в качестве интерпретации сути макроэкономической теории Дж. М. Кейнса и является конкретизацией модели AD-AS, так как она позволяет найти такие сочетания рыночной ставки процента (i) и дохода (Y), при которых одновременно достигается равновесие на товарном и денежном рынках.

Основной целью анализа экономики с помощью этой модели является объединение товарного и денежного рынков в единую систему. В результате рыночная ставка процента превращается во внутреннюю (эндогенную) переменную. Ее равновесная величина отражает динамику экономических процессов, протекающих не только на денежном, но и на товарном рынках.

Широкое распространение IS-LM – модель получила после выхода книги А. Хансена «Монетарная теория и фискальная политика» в 1949 г., после чего ее стали также называть моделью Хикса – Хансена.

Одновременное равновесие товарного и денежного рынка достигается в точке Е1, которой соответствуют значения равновесных норма процента (i1) и дохода (Y1).

ISLM – модель («инвестиции – сбережения – предпочтения ликвидности – деньги») имеет важное значение для анализа взаимодействия рынков товаров и денег.

Кривая IS отражает соотношения процентной ставки i и уровня национального дохода Y, при которых обеспечивается равновесие на товарном рынке. Хотя внешне кривая IS выглядит как отражение некоторой зависимости, в действительности она отражает множество равновесных состояний на товарном рынке, достигаемых при условии соблюдения равенства сбережений и инвестиций.

Кривая IS имеет отрицательный наклон, так как снижение процентной ставки увеличивает объем инвестиций и, как следствие, совокупный спрос, вызывая рост равновесного значения дохода.

Легко заметить, что, изменяя предложение денег, центральный банк может воздействовать на уровень процентной ставки. Например, сокращая предложение денег, он способен повысить процентную ставку и, как следствие, замедлить инвестиционный процесс, сократить занятость и объем национального производства. В случае увеличения предложения денег в экономике произойдут противоположные эффекты.

Сдвиг кривой IS возможен тогда, когда меняются другие (отличные от процентной ставки) факторы:

· уровень потребительских расходов

· уровень государственных закупок

· чистые налоги

· изменение объемов инвестиций (при заданной процентной ставке).

По аналогии, кривая LM является характеристикой множества равновесных состояний на рынке денег, т.е. она представляет собой набор парных значений национального дохода и ставки процента, при которых на рынке денег устанавливается равновесие.

Положительный наклон линии LM объясняется тем, что при заданном предложении денег рост национального дохода вызывает рост трансакционного спроса на деньги. Следовательно, для сохранения равновесия на денежном рынке нужно сокращение спроса на деньги как на имущество, что возможно при повышении ставки процента и снижении спекулятивного спроса на деньги.

Линия LM имеет три ярко выраженных участка: кейнсианский (горизонтальный), промежуточный (пологий) и классический (вертикальный). Такая конфигурация определяется характером кривой спекулятивного спроса на деньги.

При приближении ставки процента к значению i max число людей, предъявляющий спрос на деньги как на имущество резко уменьшается, соответственно эластичность спекулятивного спроса по ставке процента снижается. При превышении процентной ставкой этого значения даже самые консервативные субъекты избавляются от денег как имущества, т.е. равновесие на денежном рынке определяется только трансакционным спросом.

При приближении ставки процента к значению i min число людей, предъявляющих спрос на деньги как на имущество, резко увеличивается, соответственно повышается эластичность спекулятивного спроса по ставке процента, а при снижении процентной ставки ниже указанного значения любое изменение денежного предложения поглощается спекулятивным спросом на деньги.

Сдвиг кривой LM будет иметь место при изменении предложения денег или изменении уровня цен.

Главное достоинство модели IS - LM в том, что она позволяет представить механизм краткосрочного действия рынка в системе взаимосвязей «инвестиции – производство – сбережения – процентные ставки».

Предположим, что рыночная система изначально находилась в состоянии равновесия. Если в экономике произошло улучшение инвестиционного климата (например, в период массового освоения новых технологий, определенной деятельности государства и т.д.) предприниматели станут более оптимистично оценивать перспективы производства и, ориентируясь на существующую норму процента, увеличат инвестиции, используя в этих целях имеющиеся запасы сбережений. В этом случае равновесие товарных рынков будет описываться новой кривой IS ', которая пройдет правее и выше прежней кривой IS.

Рост инвестиций вызовет расширение производства, что приведет к повышению объема совокупного дохода. Это, в свою очередь, отразится и на денежном рынке. Поскольку предложение денег остается постоянным, а часть прироста дохода превратится в дополнительный спрос на деньги, он отреагирует повышением нормы процента от i 1 до i 2.

Повышение нормы процента отразится на механизме рынка товаров. Оценивая будущую норму прибыли в условиях постепенного удорожания кредита, производители начнут уменьшать инвестиционный спрос. Произойдет торможение роста инвестиций, производства и совокупного дохода. Процессы, развернувшиеся на товарном и денежном рынках, будут постепенно успокаиваться, затухать. При этом чем стабильнее размеры совокупного дохода, а значит и спроса на деньги, тем устойчивее уровни процентных ставок.

Таким образом, в рыночной системе установится новое равновесие. Отсюда следует общий вывод, что рыночная система способна воспринимать импульсы извне (например, рост инвестиций) и перемещаться из одного состояния равновесия в другое.

5. Банковская система: организационное устройство, функции и роль в экономике. Центральный банк и коммерческие банки

Кредитно-финансовая (кредитная) система понимается двояко:

как совокупность кредитных (финансовых) отношений, форм и методов кредитования;

как совокупность кредитно-финансовых учреждений, создающих, аккумулирующих и предоставляющих денежные средства на условиях срочности, платности и возвратности.

Кредитно-финансовая система состоит из банковской системы и небанковской (парабанковской) систем.

Банковская система – совокупность банковских учреждений, функционирующих на территории страны во взаимосвязи между собой.

В настоящий момент в большинстве стран существует двухуровневая банковская система, включающая – центральный (эмиссионный) банк (в США функцию Центрального банка фактически выполняет Федеральная Резервная Система (ФРС).

Второй уровень – коммерческие (депозитные) и специализированные (инвестиционные, сберегательные, ипотечные, внешнеторговые и т.д.) банки.

Банковская система выполняет в экономике следующие основные функции:

· аккумуляция временно свободных денежных средств;

· предоставление свободных денежных средств во временное распоряжение;

· создание кредитных денег;

· кредитное регулирование;

· денежная эмиссия;

· эмиссия (выпуск в обращение) ценных бумаг.

Центральный банк – главное звено банковской системы. Он играет ключевую роль в управлении денежной массой, валютным курсом и хранении золотовалютных резервов.

Основные задачи центрального банка:

обеспечение стабильности денежного обращения и банковской системы;

осуществление государственной политики в области кредита, денежного обращения и валютных отношений.

Основные функции центрального банка:

· монопольная эмиссия денег и организация их обращения;

· аккумуляция и хранение кассовых резервов кредитных организаций;

· кредитование коммерческих банков и контроль над их деятельностью.

Центральный банк не может полностью контролировать предложение денег, ибо коммерческие банки сами определяют величину избыточных резервов, что влияет на норму банковских резервов и, соответственно, на мультипликатор, вместе с тем он оказывает на предложение денег наибольшее влияние.

Коммерческие банки – кредитные учреждения, осуществляющие на договорных условиях кредитно-расчетное и другое банковское обслуживание юридических и физических лиц посредством совершения банковских операций и оказания услуг.

Административно коммерческие банки не подчиняются центральному банку, но дейсвтуют в соответствии с законодательством, Инструкциями Центральных банков и являются объектом контроля и регулирования со стороны ЦБ.

Коммерческие банки выполняют следующие основные функции:

· принимают денежные средства во вклады и размещают их;

· привлекают и предоставляют кредиты;

· проводят расчеты по поручению клиентов и банков-корреспондентов и их кассовое обслуживание.

Осуществляют брокерские, дилерские и иные операции на рынке ценных бумаг (в случае наличия соответствующих лицензий), операции на валютном рынке как обслуживая своих клиентов, действуя по их поручению, так и осуществляя собственные операции на свой страх и риск

Осуществляемые коммерческими банками операции подразделяются следующие группы:

Пассивные операции – привлечение денежных ресурсов путем приема депозитов от организаций, предприятий и вкладов от граждан, размещения (продажи) собственных акций, облигаций, векселей и других ценных бумаг.

Активные операции – размещение денежных ресурсов путем предоставления кредитов клиентам, операций на рынке ценных бумаг, в частности покупки векселей, облигаций, акций и т.д. Назначение активных операций – использование банковских ресурсов, аккумулированных за счет пассивных операций, а также собственных средств банка на приобретение вышеуказанных активов, приносящих доход в виде процента, дисконта, иногда в виде пени и штрафов.

Посреднические операции – прочие банковские услуги, связанные с выполнением дополнительных услуг в интересах и по поручению клиентов (инкассирование и другие элементы операций с наличными деньгами клиентов, доверительное управление денежными средствами, ценными бумагами и имуществом, лизинговые, факторинговые операции).

В составе парабанковской системы (небанковских кредитно-финансовых институтов) выделяются: инвестиционные, страховые, финансовые компании, пенсионные фонды, ломбарды, учреждения кредитной кооперации.

6. Денежно-кредитная политика государства: содержание, цели, инструменты. Политика «дорогих» и «дешевых» денег и ее эффективность

Денежно-кредитная (монетарная) политика – составная часть макроэкономической политики государства, нацеленная на решение ряда общеэкономических задач.

В широком понимании денежно-кредитная политика направлена на обеспечение устойчивого экономического роста, поддержание высокого уровня занятости при низкой инфляции, активизацию инвестиционной активности и т.д. Это – конечные цели денежно-кредитной политики.

Денежно-кредитная политика – совокупность монетарных мероприятий, с помощью которых государство воздействует на параметры равновесия денежного рынка – предложение денег и процентную ставку. Это – промежуточные цели денежно-кредитной политики.

При проведении стабилизационной экономической политики государства денежно-кредитная политика направлена, прежде всего, на предотвращение экономических спадов, безработицы и инфляции.

Государство воздействует на такие показатели и рычаги, как денежная масса (предложение денег), совокупные расходы, учетная ставка (ставка рефинансирования) и др.

Денежно-кредитную политику государство проводит через центральный банк и систему коммерческих банков, которые в совокупности образуют банковскую систему.

Цели денежно-кредитной политики достигаются посредством определенных инструментов. Они различаются по ряду критериев:

· по форме (прямые и косвенные);

· по объектам воздействия (предложение и спрос на деньги);

· по характеру параметров (количественные и качественные);

· по срокам воздействия (кратко- и долгосрочные).

Более подробно рассмотрим инструменты первой группы (прямые и косвенные).

Прямые инструменты:

· лимиты кредитования;

· прямое регулирование процентной ставки.

· Косвенные инструменты денежно-кредитной политики:

· норма обязательного резервирования;

· официальная учетная ставка (ставка рефинансирования);

· операции на открытом рынке.

Таким образом, все перечисленные инструменты воздействуют либо на количество денег в обращении, либо на уровень процентных ставок.

(1) Изменение нормы обязательного резервирования – один из старейших инструментов денежно-кредитной политики. Он выполняет две основные функции:

создает условия для текущего регулирования банковской ликвидности;

является ограничителем кредитной эмиссии.

Норма обязательных резервов устанавливается центральным банков в процентах от величины депозитов. Как правило, нормы резервирования дифференцируются в зависимости от характера компонентов денежной массы: на вклады до востребования устанавливается более высокая норма резервирования по сравнению с нормами по срочным и сберегательным депозитам. В настоящий момент в РФ данное правило не действует и норматив обязательных резервов является единым, различаясь по валюте привлеченных средств. Так по состоянию на 1.06.2004 г. в РФ для валютных пассивов вне зависисмости от срока привлечения дейсвтует номратив 10 %, а для рублевых – 7 %.

При сокращении нормы обязательного резервирования вкладов часть фонда обязательных резервов возвращается обратно в коммерческие банки, превращаясь в дополнительные избыточные резервы. Денежная база при этом не изменяется, но предложение денег увеличивается за счет двух факторов:

Высвободившиеся из обязательного резервного фонда средства могут быть использованы банками для выдачи дополнительных ссуд.

Дополнительные ссуды приведут к мультипликационному расширению вкладов.

При повышении нормы обязательного резервирования вкладов банки обязаны увеличить объем своего фонда обязательных резервов за счет сокращения избыточных резервов. Денежная база при этом не изменяется, но предложение денег сократится за счет двух факторов:

Дополнительные средства для перечисления в фонд обязательных резервов банки, скорее всего, возьмут из фонда избыточных резервов. Следовательно, при возврате очередной ссуды банк не станет снова выдавать эти деньги в кредит, а использует их для пополнения своих избыточных резервов. Банки также могут прибегнуть к досрочному отзыву части выданных ссуд для пополнения своего резервного фонда. В результате резервный фонд банковской системы возрастет за счет сокращения объема выдаваемых ссуд.

Снижение объема ссуд приведет к мультипликативному сокращению вкладов, поскольку средства, предназначенные для погашения взятых кредитов, лишь частично хранятся заемщиками в наличной форме, а большей частью аккумулируются на банковских счетах. Размер этих накоплений определяется коэффициентом «наличность – депозиты».

(2) Учетная ставка – это процент, под который центральный банк предоставляет ссуды коммерческим банкам. Официальная учетная ставка – ориентир для банковских ставок по кредитам. Посредством манипулирования учетной ставкой центральный банк воздействует на состояние не только денежного, но и финансового рынка.

В российской практике учетная ставка именуется ставкой рефинансирования, в Великобритании – банковской ставкой, в Германии – ломбардной ставкой.

При понижении ставки рефинансирования кредиты Центрального Банка становятся дешевле и делаются более доступными для коммерческих банков. Объем займов по ставке рефинансирования в центральном банке увеличивается, приводя к росту избыточных резервов коммерческих банков. Это означает рост денежной базы. Занятые у центрального банка средства могут быть использованы коммерческими банками для выдачи дополнительных ссуд, а дополнительные ссуды вызовут мультипликативное расширение вкладов. Денежная масса увеличится.

Следовательно, снижение ставки рефинансирования центрального банка ведет к росту денежной базы в форме увеличения избыточных резервов коммерческих банков за счет дополнительных заимствований у центрального банка. Ссудный потенциал банковской системы увеличивается и приводит к мультипликационному расширению вкладов и росту предложения денег

При повышении ставки рефинансирования ссуды центрального банка становятся дороже, и часть возвращенных коммерческими банками кредитов не будут снова отданы в ссуду. Объем займов по ставке рефинансирования в центральном банке сократится, и часть банков не получит запланированных средств для пополнения избыточных резервов. Тогда банкам придется пополнять избыточные резервы за счет внутренних источников. С этой целью часть ссуд будет отозвана или по возвращении не выдана снова в кредит. Это приведет к мультипликативному сокращению вкладов банковской системой и уменьшению предложения денег.

Следовательно, повышение ставки рефинансирования центрального банка ведет к сокращению той части избыточных резервов коммерческих банков, которая поддерживается за счет заимствований у центрального банка. Ссудный потенциал банковской системы снизится, объем выдаваемых коммерческими банками ссуд сократится и приведет к мультипликативному сокращению вкладов и уменьшению предложения денег.

(3) Операции на открытом рынке – это купля-продажа центральным банком государственных ценных бумаг (долговых обязательств правительства) или первоклассных коммерческих векселей. Посредством таких операций центральный банк воздействует на ликвидность банковской системы и процентные ставки. Продажа векселей и облигаций уменьшает денежную массу и снижает процентные ставки, покупка дает противоположный эффект.

Операции на открытом рынке – наиболее действенный инструмент денежно-кредитной политики, обеспечивающий эффективное воздействие на денежный рынок и банковский кредит и тем самым – на экономику в целом. В странах с развитой рыночной экономикой это основной инструмент денежно-кредитной политики. Операции на открытом рынке позволяют быстро изменить объем денежной массы, в отличие от прочих инструментов, которые носят скорее среднесрочный характер.

При покупке пакета государственных ценных бумаг центральный банк предъявляет на них дополнительный спрос. При этом текущая рыночная цена этих облигаций увеличивается, а их текущая доходность снижается, так что центральному банку будет нетрудно найти желающих их продать. В результате такой операции денежная база увеличивается на величину рыночной стоимости купленного центральным банком пакета долговых обязательств. Связанных с этим рост же избыточных резервов коммерческих банков позволит им увеличить объем выдаваемых ссуд и вызовет мультипликационное расширение вкладов и рост денежной массы.

При продаже дополнительного пакета государственных ценных бумаг центральный банк предлагает их на вторичном рынке, тем самым увеличивая их предложение. При этом текущая рыночная цена данных облигаций снижается, а их текущая доходность увеличивается. Привлекательность этих ценных бумаг повышается, и центральному банку нетрудно будет найти желающих их купить. Полученные центральным банком деньги выводятся им из обращения, и, таким образом, денежная база уменьшается на величину рыночной стоимости проданного пакета государственных облигаций. Сокращение же избыточных резервов коммерческих банков приводит к уменьшению объемов выдаваемых ими ссуд и вызывает мультипликационное сжатие денежной массы.

Помимо рассмотренных выше основных инструментов могут использоваться и другие инструменты денежно-кредитного регулирования. Так, эмиссия наличных денег приводит к расширению денежной массы и мультипликационному расширению денежной массы. Обратное влияние на денежную базу и денежную массу оказывает принудительное изъятие центральным банком наличных денег из обращения.

Можно назвать следующие способы принудительного изъятия денег из обращения:

· замена денежных знаков в ограниченных масштабах;

· прекращение хождения денежных знаков с ограниченным обменом их на новые;

· деноминация денежных знаков, не сопровождающаяся адекватным снижением цен, и т.п.

Эти инструменты используются современными центральными банками сравнительно редко.

С точки зрения целей и результатов разливают стимулирующую и сдерживающую денежно-кредитную политику.

Стимулирующая денежно-кредитная политика («кредитная экспансия») – это денежно-кредитная политика, направленная на увеличение денежной массы.

Сдерживающая денежно-кредитная политика («кредитная рестрикция») – это денежно-кредитная политика, направленная на сокращение денежной массы.

Стимулирующая и сдерживающая денежно-кредитная политика поводится с помощью изменения нормы обязательных резервов и ставки рефинансирования, а также посредством операций на открытом рынке:

| Политика | Изменение нормы обязательных резервов | Изменение ставки рефинансирования | Операции на открытом рынке |

| Стимулирующая | Снижение | Снижение | Покупка ценных бумаг |

| Сдерживающая | Увеличение | Увеличение | Продажа ценных бумаг |

Характер денежно-кредитной политики зависит от фазы экономического цикла:

· Во время экономического спада она направлена на увеличение предложения денег в целях стимулирования расходов экономических агентов.

· Во время экономического роста она направлена на ограничение предложения денег для ограничения расходов.

В конечном итоге, денежно-кредитное регулирование осуществляется посредством политики «дешевых» и «дорогих» денег.

Политика «дешевых» денег характерна экономическому кризису, сопровождающемуся большой безработицей. Она делает кредит дешевым и доступным, увеличивает предложение денег, снижает процентную ставку, стимулируя рост инвестиций и ВВП.

Политика «дорогих» денег сокращает или ограничивает доступность кредита, в результате чего сокращаются инвестиции, совокупные расходы и уменьшается инфляция.

|

|

Дата добавления: 2017-01-14; Просмотров: 493; Нарушение авторских прав?; Мы поможем в написании вашей работы!