КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Касовий план

|

|

|

|

Крім того, підприємство складає касовий план, тобто план обороту наявних коштів, в якому відображаються їх надходження і витрачання. Упорядкування і виконання касового плану забезпечують суворий контроль за спрямуванням наявних коштів, своєчасне їх одержання й ефективне використання.

Касовий план – це план обігу готівки підприємства, який необхідний для контролю за її надходженням і витрачанням. Він розробляється на квартал і у встановлений строк представляється до комерційного банку, з яким підприємство уклало договір про розрахунково-касове обслуговування.

Касовий план складається за типовою формою і містить чотири розділи.

Перший розділ відображає надходження готівки (крім грошей, отриманих в банку) на підприємство в плановому кварталі за конкретними джерелами надходження (торгова виручка, виручка залізничного, повітряного транспорту, комунальні платежі, квартплата, виручка підприємств побутового обслуговування, інші надходження). Із загальної суми надходжень необхідно зазначити суми, які витрачаються на місці з виручки і здаються до каси банку.

В другому розділі показують види видатків підприємства готівкою (на заробітну плату, стипендії, постійні надбавки та інші види оплати праці, на виплату пенсій і допомог по соціальному страхуванню, на господарські витрати та витрати на відрядження).

Третій розділ містить розрахунок виплат заробітної плати та інших видів оплати праці на плановий квартал з врахуванням всіх можливих утримань (податків, платежів за спецодяг, погашення позик тощо). Якщо заробітна плата працівників перераховується до банків платіжним дорученням, то ці види перерахувань також відображаються у третьому розділі. Всі види утримань і перерахувань, вартість натуральних видач і пільг, що обліковуються у фонді оплати праці, вираховуються із загального фонду оплати праці.

|

|

|

В четвертому розділі заповнюється календар видач заробітної плати працівникам і службовцям, де у встановлені строки (конкретні числа місяця) вказуються суми виплат підприємству готівкою. Ці суми відповідно до договору розрахунково-касового обслуговування банк видає підприємству за встановлену в договорі плату. Якщо фактично касова заявка в конкретні місяці перевищує суму, вказану в касовому плані, то банк, як правило, стягує підвищений відсоток за видачу готівки, що заздалегідь фіксується у договорі розрахунково-касового обслуговування.

Касовий план необхідний підприємству, щоб більш точно представити розмір зобов’язань перед працівниками підприємства по заробітній платі і розмір інших виплат. Банку, що обслуговує підприємство, також необхідний касовий план, щоб скласти зведений касовий план на обслуговування своїх клієнтів у встановлені строки.

Якщо підприємство має потребу в короткостроковому кредиті, то необхідні документи представляють в банк у відповідності до його вимог, в результаті чого і укладається договір про кредитне обслуговування. Однак потрібно, щоб цьому передував обгрунтований розрахунок розміру кредиту, а також тієї суми, яку необхідно повернути банку. Ефективність заходу, що кредитується, чи очікувана виручка від реалізації продукції повинна забезпечити своєчасне повернення кредиту і виключити штрафні санкції.

Таблиця 5.1

Приблизна форма касового плану на І кв.

Найменування організації _________ Поточний рахунок_________

Вид діяльності __________________________

І. НАДХОДЖЕННЯ

| Джерела надходження готівки | Факт І кв. попереднього року | План І кв. поточного року |

| 1. Торгова виручка від продажу споживчих товарів по всіх каналах реалізації | ||

| 2.Виручка пасажирського транспорту | ||

| 3. Квартирна плата і комунальні платежі | ||

| 4. Виручка видовищних підприємств | ||

| 5. Виручка підприємств, що надають інші послуги | ||

| 6. Надходження від реалізації нерухомості | ||

| 7. Надходження від реалізації державних та інших цінних паперів | ||

| 8. Інші надходження | ||

| 9. Всього | ||

| З загальної суми надходжень: 9.1. Витрачається на місці із виручки 9.2. Здається до каси банку 9.3. Здається до каси інших банків |

ІІ. ВИТРАТИ

|

|

|

| Види витрат готівкою | Факт І кв. попереднього року | План витрат |

| 1. На заробітну плату, виплати соціального характеру і ін. | ||

| 2. На виплату пенсій і допомог по соцстраху | ||

| 3. На виплату за договорами страхування | ||

| 4. На погашення і виплату доходу за цінними паперами | ||

| 5. На купівлю державних та інших цінних паперів | ||

| 6. На видачу позик співробітникам | ||

| 7. На витрати по відрядженнях | ||

| 8. На господарські витрати, в тому числі на представницькі витрати, паливно-мастильні матеріали | ||

| 9. На закупівлю сільськогосподарських продуктів у населення | ||

| 10. Всього |

ІІІ. РОЗРАХУНОК ВИПЛАТ ЗАРОБІТНОЇ ПЛАТИ, ВИПЛАТ СОЦІАЛЬНОГО ХАРАКТЕРУ ТА ІН.

| Показник | Планове значення |

| 1. Фонд заробітної плати 1.1. Оплата за відпрацьований час 1.2. Заохочувальні та інші виплати | |

| 2. Виплати соціального характеру | |

| 3. Надбавки до заробітної плати | |

| 4. Авторські винагороди | |

| 5. Стипендії | |

| 6. Всього | |

| 7. Всього утримань, в тому числі: 7.1. податків; 7.2. за товари, куплені в кредит; 7.3. за харчування; 7.4. платежів за добровільними видами страхування; 7.5. за квартплату і комунальні платежі; 7.6. інші утримання | |

| 8. Всього перерахувань, в тому числі перерахування: 8.1. у вклади; 8.2. по акцептованих платіжних дорученнях; 8.3. для видач по кредитних картах | |

| 9. Підлягає видачі готівкою – всього, в тому числі: 9.1. зі своїх касових надходжень; 9.2. із готівки, що одержують в банку |

IV. КАЛЕНДАР ВИДАЧІ ЗАРОБІТНОЇ ПЛАТИ РОБІТНИКАМ І СЛУЖБОВЦЯМ ПО ВСТАНОВЛЕНИХ СТРОКАХ

|

|

|

(суми виплат готівкою)

| Числа | |||||||||||

| … | |||||||||||

| Січень | |||||||||||

| Лютий | |||||||||||

| Березень |

Керівник підприємства ____________________________________

Головний бухгалтер _______________________________________

М.П.

Тема 6. Методика розрахунку фінансових показників і фінансових планів

Лекція 9

1.Розрахунок показників дохідної частини фінансового плану.

2.Розрахунок показників видаткової частини фінансового плану.

1.Розрахунок показників дохідної частини фінансового плану.

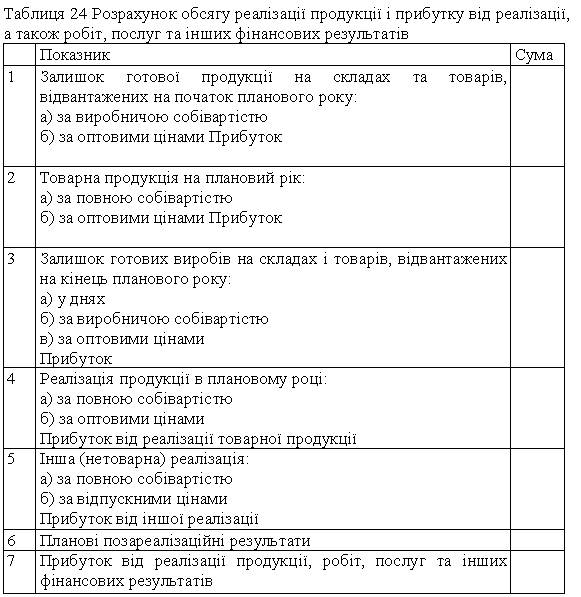

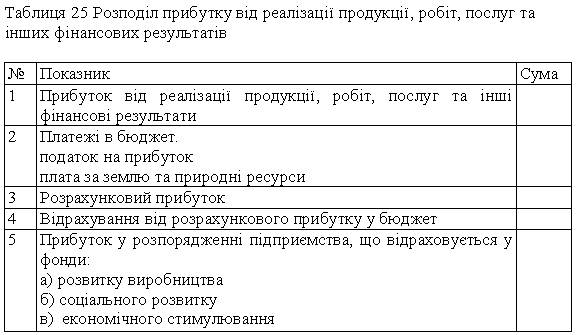

Розробка фінансового плану розпочинається з розрахунку показників дохідної його частини (див. табл. 6.1), а потім видаткової його частини та порядку розподілу прибутку (див. табл. 6.2).

2.Розрахунок показників видаткової частини фінансового плану

В процесі складання кошторису доходів і видатків варто перевірити взаємовідповідальність планових сум доходів і відрахувань з джерелами покриття їх відповідними доходами та надходженнями коштів, передбачених у першому розділі балансу доходів і витрат. Витрати на реалізацію продукції, які передбачені у другому розділі кошторису доходів і витрат, повинні покриватись виручкою від реалізації продукції та послуг (за вирахуванням ПДВ і акцизного збору). Якщо виручка від реалізації продукції та послуг (за вирахуванням податків) менша за витрати на продукцію, що реалізується, тоді не буде прибутку в першому розділі. В другому розділі з'являються збитки у сумі перевищення витрат над виручкою.

Якщо на плановий рік капітальні вкладення не передбачені чи їх намічений розмір менший від передбачених у І розділі кошторису доходів та видатків сум амортизації, то вільний залишок коштів, який не використовується за прямим призначенням, з'являється у II розділі кошторису у статті "Залишок коштів", які призначені на інвестиції. Після визначення усіх статей кошторису доходів та витрат і підбиття підсумку по кожному розділу перевіряється ступінь збалансованості між ними. Для цього підсумки І розділу порівнюються з підсумками II розділу кошторису доходів і витрат. При цьому ці підсумки повинні бути рівними. Якщо немає рівності між ними, то необхідно переглянути витрати та відрахування у сторону зменшення чи виявити додаткові джерела доходів і надходжень коштів.

|

|

|

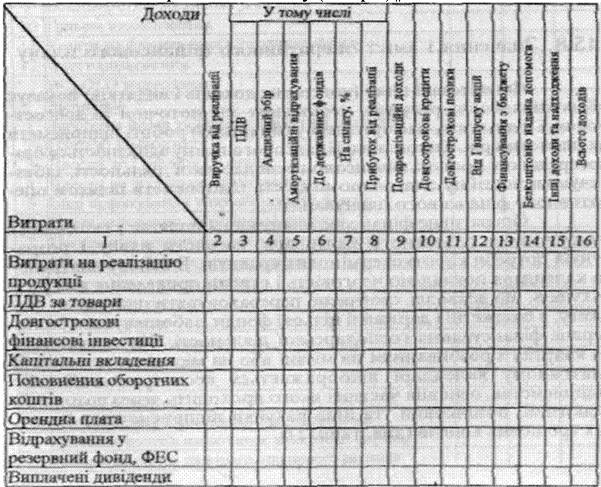

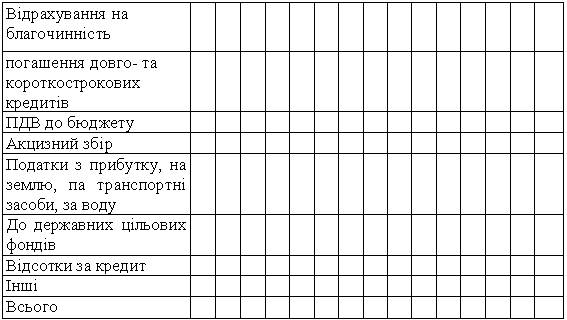

Таким чином, у процесі фінансового планування проводиться конкретна ув'язка кожного виду витрат і відрахувань з джерелом фінансування. З метою перевірки правильності складання кошторису доходів і витрат складається шахова таблиця до фінансового плану, де по горизонталі подаються напрями використання коштів, а по вертикалі - джерела (тобто витрати і надходження). Таблиця складається шляхом заповнення підсумкових показників з видатків і доходів. Потім по кожній статті видатків вказуються відповідні джерела фінансування. Така таблиця дає можливість збалансувати доходи і витрати по статтях, виявити цільовий характер використання доходів і надходжень, знайти резерви отримання грошових коштів.

Таблиця 6.3

Продовження табл.6.3.

Лекція 10

3.Розрахунок потреби в матеріальних ресурсах при складанні фінансового плану

4. Розрахунок суми амортизаційних відрахувань

3.Розрахунок потреби в матеріальних ресурсах при складанні фінансового плану

При складанні бізнес-плану і фінансового плану підприємства стоїть мета обґрунтувати найоптимальніше використання активів фірми з метою отримання можливого прибутку. При цьому неминучим є складання плану виробництва. Зазначимо, що при всіх недоліках планової системи ведення господарства у нас нагромаджено значний досвід фінансового планування, яке базувалось на плануванні виробництва.

При складанні фінансового плану в першу чергу розраховують вартість сировини й матеріалів, необхідних для забезпечення випуску запланованої кількості продукції. Для цього потрібно скористатись: нормами витрат на одиницю продукції; планом випуску; потребами в матеріалах, сировині;

ціною сировини. Дані відображено у табл. 6.4.

Аналогічно використовуються дані для розрахунку вартості напівфабрикатів, комплектуючих виробів (див. табл. 6.5, 6.6).

Всі розрахунки виконуються окремо за видами матеріальних ресурсів. Це необхідно для подальших розрахунків.

4.Розрахунок суми амортизаційних відрахувань

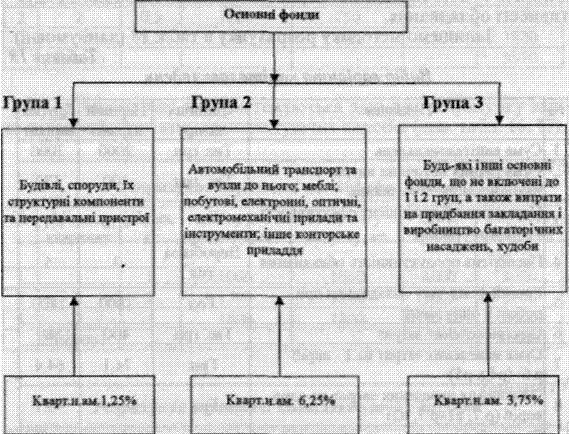

Для підрахунку амортизаційних відрахувань об'єкти і засоби групують за нормами амортизації. Норми амортизації встановлюються у відсотках до балансової вартості кожної з груп основних фондів на початок звітного (податкового) періоду в такому розмірі (у розрахунку на календарний квартал) (див. рис. 14):

Підприємства мають право протягом звітного року віднести до валових витрат будь-які витрати, пов'язані з поліпшенням основних фондів, у сумі, що не перевищує п'яти відсотків сукупної балансової вартості груп основних фондів на початок звітного року.

Витрати, що перевищують зазначену суму, відносяться на збільшення балансової вартості груп 2 і 3 (балансової вартості окремого об'єкта основних фондів групи 1) та підлягають амортизації за нормами, передбаченими для відповідних основних фондів (див. табл. 19).

Для нематеріальних активів сума амортизації визначається на основі лінійного методу, за яким кожен окремий вид нематеріального активу амортизується рівними частинами відповідно до його первісної вартості з врахуванням індексації протягом року, який визначається підприємством самостійно, враховуючи строк корисного використання таких нематеріальних активів або строк діяльності підприємства, але не більше 10 років.

Тема 7. Економіко-математичні моделі у фінансовому плануванні підприємства

Лекція 11

1. Економічна суть моделювання в прогнозуванні показників діяльності підприємства

2.Система методів прогнозування

3. Економічні моделі та їх класифікація

4.Застосування економічних моделей при прогнозуванні результатів господарської діяльності

1. Економічна суть моделювання в прогнозуванні показників діяльності підприємства

Прогноз (від гр. prognōsis - передбачення) - це спроба визначити стан якогось явища чи процесу в майбутньому. Процес складання (розробки) прогнозу називають прогнозуванням. Прогнозування розвитку (стану) підприємства або організації-це наукове обґрунтування можливих кількісних та якісних змін його (її) стану (рівня розвитку в цілому, окремих напрямків діяльності) в майбутньому, а також альтернативних способів і строків досягнення очікуваного стану.

Процес прогнозування завжди базується на певних принципах. Головними з них є такі:

цілеспрямованість - змістовий опис поставлених дослідницьких завдань;

системність - побудова прогнозу на підставі системи методів і моделей, що характеризуються певною ієрархією та послідовністю;

наукова обґрунтованість - усебічне врахування вимог об'єктивних законів розвитку суспільства, використання світового досвіду;

багаторівневий опис - опис об’єкта як цілісного явища і водночас як елемента складнішої системи;

інформаційна єдність - використання інформації на однаковому рівні узагальнення й цілісності ознак;

адекватність об'єктивним закономірностям розвитку - виявлення та оцінка стійких взаємозв'язків і тенденцій розвитку об'єкта;

послідовне вирішення невизначеності - ітеративна процедура просування від виявлення цілей та умов, що склалися, до визначення можливих напрямків розвитку;

альтернативність - виявлення можливості розвитку об'єкта за умови різних траєкторій, різноманітних взаємозв'язків і структурних співвідношень.

2.Система методів прогнозування

Система методів прогнозування формується через фіксацію можливих і структурованих за певними ознаками методів розробки прогнозів майбутнього стану того чи того суб’єкта господарювання. Залежно від джерел інформації, технології її обробки та одержаних результатів економічні методи прогнозування поділяються на дві порівняно великі групи:

1) фактографічні;

2) евристичні.

Фактографічні методи прогнозування базуються на використанні фактичних матеріалів, що детально характеризують зміни в часі всієї сукупності чи окремих ознак (показників) об'єкта прогнозування.

Основними в цій групі є методи: екстраполяції, функцій, кореляційно-регресійних моделей.

Метод екстраполяції є одним з основних для прогнозування розвитку складних виробничих систем; у його основу покладається припущення про незмінність чинників, що визначають розвиток об'єкта дослідження. Відтак сутність методу екстраполяції полягає в поширенні закономірностей розвитку об'єкта в минулому на його майбутнє.

Метод функцій належить до математико-статистичних методів прогнозування, що базуються на використанні так званих автокореляційних функцій (автокореляція - вираження взаємного зв'язку між сусідніми членами часового ряду). Процес прогнозування з використанням автокореляційних функцій полягає у виконанні двох послідовних дій. Спочатку формулюють завдання прогнозування й визначають критерій його вирішення, а потім, використовуючи часовий ряд, який відображає процес розвитку параметрів виробничої системи в часі, визначають прогнозовану величину на перспективний період за умови мінімізації середньоквадратичних похибок передбачення.

Методи кореляційних і регресійних моделей також порівняно широко застосовуються в економічному прогнозуванні. Прогнозування з використанням кореляційних моделей (методів) полягає в пошуку математичних формул, що характеризують статистичний зв'язок одного показника з іншим (парна кореляція) або з групою інших (множинна кореляція). Обов'язковою умовою можливості та доцільності застосування таких методів є встановлення ступеня надійності кореляційних формул на підставі логічного аналізу достатності статистичної вибірки (масиву даних).

Форму взаємозв'язку прогнозованих явищ з іншими явищами та процесами можна зобразити у вигляді регресійного рівняння типу (7.1)

y= f (x1, x2, …, xn) (7.1)

Значення прогнозованого показника визначається способом підстановки в таке рівняння значення ознак (чинників) та оцінки очікуваного середнього значення результативної ознаки.

У процесі розв'язання кореляційних і регресійних рівнянь здійснюється пошук кількісних значень параметрів вихідних залежностей, що їх можна визначити за допомогою способу найменших квадратів. Сутність цього способу полягає в тім, щоб мінімізувати суми квадратичних відхилень між величинами, що спостерігаються, та відповідними величинами, розрахованими за підібраними рівнями зв'язку.

Евристичні методи прогнозування передбачають здійснення прогнозних розробок за допомогою логічних прийомів і методичних правил теоретичних досліджень. Конкретні методи прогнозування цієї групи охоплюють дві підгрупи - інтуїтивні та аналітичні. З-поміж основних методів першої підгрупи виокремлюють методи експертної оцінки й "мозкової атаки", а другої - методи морфологічного аналізу, побудови "дерева цілей", інформаційного моделювання, оптимізації.

За браком достатньої статистичної інформації або за її непридатності для прогнозування певних явищ доводиться користуватися методом експертних оцінок. В його основу покладено спосіб збирання необхідної інформації переважно шляхом анкетування. При цьому експертну анкету треба скласти в такий спосіб, щоб можна було одержати:

1) кількісно однозначні відповіді на запитання, що пропонуються експерту;

2) формалізовані відомості щодо характеру джерел аргументації, ступеня впливу кожного із джерел на відповідь експерта;

3) кількісно визначену експертом оцінку рівня його знання предмета, що пропонується для аналізу та висновків.

Метод морфологічного аналізу ґрунтується на використанні комбінаторики, тобто дослідженні всіх можливих варіантів, виходячи із закономірностей побудови (морфології) об'єкта прогнозування, що вивчається та аналізується. Прогнозна оцінка розвитку підприємства (організації) здійснюється комбінуванням можливих варіантів розвитку об'єкта.

Метод побудови "дерева цілей" застосовується в прогнозуванні з метою поділу основних завдань на підзавдання і створення системи "виважених" за експертними оцінками зв'язків. Для відбору чинників до прогностичної моделі та побудови системи зв'язків широко використовуються матриці взаємовпливу і теорія графів.

Специфічним методом прогнозування є метод інформаційного моделювання. Він базується на тім, що характерні особливості масових потоків інформації створюють умови для прогнозування розвитку конкретних об'єктів на підставі таких джерел інформації, які містять необхідні, логічно впорядковані документи в певній послідовності.

Одним з типових способів прогнозування є метод оптимізації рядів параметрів конкретних об'єктів на засаді аналізу максимально можливої кількості чинників, що зв'язані з виробництвом і фінансово-економічними показниками та враховують міру їхньої взаємодії.

Можливі й інші методи прогнозування розвитку підприємств та організацій. У групі фактографічних методів можна назвати наприклад, випереджаючі методи, до яких, зокрема, належать методи патентної експертизи. У підгрупі статистичних можливі ще й такі методи прогнозування, як методи інтерполяції, кривих зростання та огинаючих кривих, а в підгрупі аналітичних - методи аналогій, формування сценаріїв тощо.

Моделювання є важливим засобом розв’язання багатьох економічних завдань і, зокрема, проведення аналітичного дослідження. Модель -це умовний об’єкт дослідження, тобто матеріальне чи образне відображення реального об’єкта, процесу його функціонування в конкретному середовищі. При цьому слід враховувати той факт, що вихідні результати моделі до певної міри спрощено відображають сутність глибинних процесів економічного розвитку внаслідок застосування специфічних принципів, притаманних характеру моделювання. Отже, метод моделювання - це конструювання моделі на основі попереднього вивчення об’єкта, визначення його найбільш суттєвих характеристик, експериментальний і теоретичний аналіз створеної моделі, а також необхідне коригування на підставі одержаної інформації.

Моделювання господарської діяльності підприємства як об’єкта дослідження передбачає розробку певних економіко-математичних моделей для найбільш повного і достовірного відображення процесу функціонування як суб’єкта господарювання в цілому, так і окремих його структурних підрозділів. Щодо системи управління підприємством, то реалізація найважливіших її функцій може бути формалізована через показники планування, нормування, обліку, контролю та економічного аналізу ресурсів (трудових, матеріальних, засобів виробництва), які споживаються, для одержання певних фінансових результатів. У свою чергу, загальна модель реалізації функціональної підсистеми економічного аналізу полягає в перетворенні економічної інформації в аналітичну, яка має бути використана для прийняття відповідних науково обґрунтованих управлінських рішень. Процес такого роду перетворення передбачає розв’язання комплексу стандартних аналітичних завдань за певними аспектами економічної діяльності: характер використання виробничих ресурсів, собівартість товарної продукції, фінансовий стан підприємства.

Ці завдання розв’язують для визначення напрямків підвищення ефективності виробництва на підприємстві, підготовки проектів відповідних управлінських рішень. Розв’язання конкретного завдання аналітичного дослідження передбачає використання відповідної економіко-математичної моделі.

Загальний порядок (послідовність) розробки імітаційної моделі включає виконання таких робіт:

1) визначення змісту господарського завдання;

2) збирання і систематизація необхідної інформації;

3) побудова імітаційної моделі;

4) перевірка функціонування моделі;

5) уточнення моделі;

6) використання моделі для розв’язання завдання.

У процесі розробки моделі можливі певні зміни відповідно до конкретних обставин, сезонних і циклічних коливань тощо. Характер досліджень, що виконуються за допомогою моделювання, є суто ймовірнісним.

Ефективний автоматизований процес розв’язання аналітичних завдань передбачає оптимальний варіант поєднання трьох найважливіших його елементів:

1) економічної інформації;

2) формалізованої постановки завдання;

3) математичної моделі розв’язання завдання.

Найбільш поширеним є застосування моделювання для встановлення зв’язку між узагальнюючими результатними показниками ефективності діяльності підприємства і зовнішніми факторами, що обумовлюють певні їх значення. За способом поєднання факторів-аргументів у моделі останні поділяються на чотири типи.

До першого типу належать адитивні моделі, що в них результативний показник визначається як алгебраїчна сума кількох факторних показників. Другий тип є так званим мультиплікативним. У цьому разі результативний узагальнюючий показник визначається як добуток певної кількості факторів. Третій тип - це кратні моделі. Вони застосовуються, якщо значення функціонального показника розраховується як співвідношення факторних показників. І нарешті, четвертий тип є комбінованим, тобто таким, що поєднує в певний спосіб попередні моделі.

Змістом будь-якої економіко-математичної моделі є виражена у формально-математичних співвідношеннях економічна сутність умов задачі й поставленої мети. У моделі економічна величина представляється математичним співвідношенням, але не завжди математичне співвідношення є економічним. Опис економічних умов математичними співвідношеннями - результат того, що модель установлює зв'язки й залежності між економічними параметрами або величинами.

По змісту розрізняють економіко-математичні й економіко-статистичні моделі. Розходження між ними складається в характері функціональних залежностей, що зв'язують їхні величини. Так, економіко-статистичні моделі пов'язані з показниками, згрупованими різними способами. Статистичні моделі встановлюють залежність між показниками й визначальними їхніми факторами у вигляді лінійної й нелінійної функції. Економіко-математичні моделі містять у собі систему обмежень, цільову функцію.

Система обмежень складається з окремих математичних рівнянь або нерівностей, називаних балансовими рівняннями або нерівностями.

Цільова функція зв'язує між собою різні величини моделі. Як правило, як мета вибирається економічний показник (прибуток, рентабельність, собівартість, валова продукція й т.д.). Тому цільову функцію іноді називають економічною, критеріальною. Цільова функція - функція багатьох змінних величин і може мати вільний член.

Критерії оптимальності - економічний показник, що виражається за допомогою цільової функції через інші економічні показники. Тому самому критерію оптимальності можуть відповідати трохи різних, але еквівалентних цільових функцій. Моделі з однієї й тією же системою обмежень можуть мати різні критерії оптимальності й різні цільові функції.

Рішенням економіко-математичної моделі, або припустимим планом називається набір значень невідомих, котрий задовольняє її системі обмежень. Модель має множину рішень, або множину припустимих планів, і серед них потрібно знайти єдиній, задовольняючій системі обмежень і цільової функції. Припустимий план, що задовольняє цільової функції, називається оптимальним. Серед припустимих планів, що задовольняють цільової функції, як правило, є єдиний план, для якого цільова функція й критерій оптимальності мають максимальне або мінімальне значення. Якщо модель задачі має множину оптимальних планів, то для кожного з них значення цільової функції однаково.

Якщо економіко-математична модель задачі лінійна, то оптимальний план досягається в крайній крапці області зміни змінних величин системи обмежень. У випадку нелінійної моделі оптимальних планів і оптимальних значень цільової функції може бути кілька. Тому необхідно визначати екстремальні плани й екстремальні значення цільової функції. План, для якого цільова функція моделі має екстремальне значення, називають екстремальним планом, або екстремальним рішенням.

Для нелінійних моделей іноді існують екстремальні значення цільової функції, а для лінійних моделей екстремальних планів і екстремальних значень цільової функції бути не може.

Таким чином, для ухвалення оптимального рішення будь-якої економічної задачі необхідно побудувати її економіко-математичну модель, за структурою системи, що включає в собі, обмежень, цільову функцію, критерій оптимальності й рішення.

3. Економічні моделі та їх класифікація

Моделлю називається об'єкт-замінник, що у певних умовах може заміняти об'єкт-оригінал, відтворюючи властивості, які цікавлять нас, і характеристики оригіналу, причому має істотні переваги:

дешевизна;

наочність;

легкість оперування й т.п.

У теорії моделей моделюванням називається результат відображення однієї абстрактної математичної структури на іншу - теж абстрактну, або як результат інтерпретації першої моделі в термінах і образах другої.

Pозвиток поняття моделі вийшло за межі математичних моделей і стало ставитися до будь-яких знань і подань про світ. Оскільки моделі грають надзвичайно важливу роль в організації будь-якої діяльності людини їх можна розділити на пізнавальні (когницитівні) і прагматичні, що відповідає розподілу цілей на теоретичні й практичні.

Пізнавальна модель орієнтована на наближенні моделі до реальності, яку ця модель відображає. Пізнавальні моделі є формою організації й подання знань, засобами з'єднання нових знань із наявними. Тому при виявленні розбіжності між моделлю й реальністю встає завдання усунення цієї розбіжності за допомогою зміни моделі.

Прагматичні моделі є засобами керування, засобами організації практичних дій, способом подання зразково правильних дій або їхнього результату, тобто є робочим поданням цілей. Тому при виявленні розбіжності між моделлю й реальністю треба направити зусилля на зміну реальності так, щоб наблизити реальність до моделі. Таким чином, прагматичні моделі носять нормативний характер, відіграють роль зразка, під який підганяється дійсність.

Іншим принципом класифікації цілей моделювання може служити розподіл моделей на статичні й динамічні.

Для одних цілей може знадобитися модель конкретного стану об'єкта в певний момент часу, свого роду "моментальна фотографія" об'єкта. Такі моделі називаються статичними.

У тих же випадках, коли виникає необхідністъ у відображенні процесу зміни станів, потрібні динамічні моделі систем.

4.Застосування економічних моделей при прогнозуванні результатів господарської діяльності

Застосування економічних моделей при прогнозуванні результатів господарської діяльності засновано на результатах проведення фінансового аналізу діяльності підприємств.

У традиційному розумінні фінансовий аналіз являє собою метод оцінки фінансового стану підприємства на основі його бухгалтерської звітності. Такого роду аналіз може виконуватися як управлінським персоналом даного підприємства, так і будь-яким зовнішнім аналітиком, оскільки в основному базується на загальнодоступній інформації. Проте ухвалене виділяти два види фінансового аналізу: внутрішній і зовнішній. Внутрішній аналіз здійснює робітниками підприємства. Інформаційна база такого аналізу набагато ширше і включає будь-яку інформацію, що циркулює внутрішній. Відповідно розширюються і можливості аналізу. Зовнішній фінансовий аналіз проводиться аналітиками, що є сторонніми особами для підприємства і тому немаючі доступу до внутрішньої інформаційної бази підприємства. Зовнішній аналіз менше деталізований і більш формалізований. У процесі фінансового аналізу застосовуються різноманітні прийоми, методи і моделі.

Аналіз фінансового стану проводять за допомогою наступних основних прийомів: порівняння й групування, ланцюгових підстановок, різниць. В окремих випадках можуть бути використані методи економіко-математичного моделювання (регресивний аналіз, кореляційний аналіз).

Предмет фінансового аналізу, тобто те, що вивчається в рамках даної науки, - фінансові ресурси і їхні потоки. Утримання й основна цільова настанова фінансового аналізу - оцінка фінансового стана і виявлення можливостей підвищення ефективності функціонування суб'єкта, що господарює, за допомогою раціонального фінансової політики. Досягнення цієї мети здійснюється за допомогою властивій даній науці методу. Метод фінансового аналізу - це система теоретико-пізнавальних категорій, наукового інструментарію і регулятивних принципів дослідження фінансової діяльності суб'єктів господарювання, тобто тріада (7.2):

М= (ДО,І,Р) (7.2)

де ДО - система категорій;

І - науковий інструментарій;

Р - система регулятивних принципів.

Перші два елементи характеризують статистичну компоненту методу, останній елемент - його динаміку.

Фінансовий аналіз здійснюється за допомогою різноманітного типу моделей, що дозволяють структурувати і ідентифікувати взаємозв'язки між основними показниками. Можна виділити трьох основних типу моделей: дескриптивні, предикативні і нормативні.

Дескриптивні моделі відомі так само, як моделі описового характеру, є основними для оцінки фінансового стана підприємства. До них відносять: побудову системи звітних балансів, представлення фінансової звітності в різноманітних аналітичних розрізах, вертикальний і горизонтальний аналіз звітності, систему аналітичних коефіцієнтів, аналітичні записки до звітності. Всі ці моделі засновані на використанні інформації бухгалтерської звітності.

У основі вертикального аналізу лежить інше представлення бухгалтерської звітності - у вигляді відносних величин, що характеризують структуру підсумкових показників, що узагальнюють. Обов'язковим елементом аналізу служать динамічні ряди цих величин, що дозволяє відслідковувати і прогнозувати структурні зрушення в складі господарських засобів і джерела їхній покриття.

Горизонтальний аналіз дозволяє виявити тенденції зміни окремих статей або їхніх груп, що входять до складу бухгалтерської звітності. У основі цього аналізу лежить числення базисних темпів зростання балансових статей або статей звіту про прибутки і збитки.

Система аналітичних коефіцієнтів - ведучий елемент аналізу фінансового стана, застосовуваний різноманітними групами користувачів: менеджери, аналітики, акціонери, інвестори, кредитори і т.д.

Відомі десятки цих показників, тому для зручності вони підрозділяються на декілька груп. Частіше усього виділяють п'ять груп проаналізувати здібність підприємства відповідати по своїх поточних зобов'язаннях. У основу алгоритму розрахунку цих показників закладена ідея зіставлення поточних активів із короткостроковою кредиторською заборгованістю у результаті показників по наступних напрямках фінансового аналізу:

1. Аналіз ліквідності. Показники цієї групи дозволяють описати і розрахунку встановлюється, у чи достатньому ступені забезпечене підприємство оборотними коштами, необхідними для розрахунків із кредиторами по поточних операціях.

Оскільки різноманітні види оборотних коштів мають різноманітний ступінь ліквідності розраховують декілька коефіцієнтів ліквідності.

2. Аналіз поточної діяльності. З позиції кругообігу коштів діяльність будь-якого підприємства являє собою процес безупинної трансформації одних видів активів в інші (7.3):

... ДС → СС → НП → ГП → СР → ДС →... (7.3)

де ДС - кошти;

СС - сировина на складі;

НП - незавершене виробництво;

ГП - готова продукція;

СР - кошти в розрахунках.

Ефективність поточної фінансово-господарської діяльності може бути оцінена протягом операційного циклу, що залежить від обігу коштів у різних видах активів. За інших рівних умов прискорення оборотності свідчить про підвищення ефективності. Тому основними показниками цієї групи є показники ефективності використання матеріальних, трудових і фінансових ресурсів: виробка, фондовіддача, коефіцієнти оборотності коштів у запасах і розрахунках.

3. Аналіз фінансової стійкості. За допомогою цих показників оцінюються состав джерел фінансування і динаміка співвідношення між ними. Аналіз ґрунтується на тому, що джерела коштів розрізняються рівнем собівартості, ступенем доступності, рівнем надійності, ступенем ризику і т.д.

4. Аналіз рентабельності. Показники цей групи призначені для оцінки загальної ефективності вкладення коштів у дане підприємство. На відміну від показників другої групи тут абстрагуються від конкретних видів активів, а аналізують рентабельність капіталу в цілому. Основними показниками тому є рентабельність авансованого капіталу і рентабельність власного капіталу.

5. Аналіз становища і діяльності на ринку капіталів. У рамках зіставлення показників, що характеризують положення цього аналізу виконуються просторово-тимчасові підприємства на ринку цінних паперів: дивідендний вихід, прибуток на акцію, цінність акції й ін. Цей фрагмент аналізу виконується головним чином у компаніях, зареєстрованих на біржах цінних паперів і реалізуючих там свої акції. Будь-яке підприємство, що має тимчасово вільні грошові кошти і бажаюче вкласти їх у цінні папери, також орієнтуються на показники даної групи.

Предикативні моделі - це моделі передбачуваного, прогностичного характеру. Вони використовуються для прогнозування прибутків підприємства і його майбутнього фінансового стана. Найбільше поширеними з них є: розрахунок точки критичного обсягу продажів, побудова прогностичних фінансових звітів, моделі динамічного аналізу, моделі ситуаційного аналізу.

Нормативні моделі. Моделі цього типу дозволяють порівняти фактичні результати діяльності підприємств з очікуваними, розраховані по бюджету. Ці моделі використовуються в основному у внутрішньому фінансовому аналізі, їхня сутність зводиться в основному у внутрішньому фінансовому аналізі, до встановлення нормативів по кожній статті витрат по технологічних процесах, видам виробів, центрам відповідальності т.п. і до аналізу відхилень фактичних даних від цих нормативів. Аналіз у значної ступені базується на застосуванні жорстко детермінованих факторних моделей.

Таблиця 1.1

Економіко-математичні методи побудови економічних моделей прогнозування характеристик діяльності підприємства

| Клас методів аналізу та прогнозування | Види створюваних економіко-математичних моделей діяльності підприємства |

| 1. Класичні методи математичного аналізу | 1.1 Диференціальне та інтегральне числення 1.2 Варіаційні обчислення |

| 2. Методи математичної статистики | 2.1 методи вимірювання одновимірних статистичних сукупностей 2.2 Методи вимірювання багатовимірних статистичних сукупностей |

| 3. Економічні методи | 3.1 Виробничі методи 3.2 Метод „витрати-випуск" (міжгалузевий баланс) |

| 4. Методи математичного програмування | 4.1 Невласні задачі лінійного і випуклого програмування 4.2 Блочне програмування 4.3 Динамічне програмування |

| 5. Методи дослідження операцій | 5.1. Управління запасами 5.2. Матричні методи аналізу 5.3. Математична теорія ігор 5.4. Теорія розкладу 5.5. Сітьові методи планування і управління 5.6. Теорія масового обслуговування |

| 6. Методи економічної кібернетики | 6.1. Системний аналіз 6.2. Методи імітації 6.3. Методи моделювання 6.4. Методи навчання, ділових ігор 6.5. Методи розпізнавання образів |

| 7. Математична теорія оптимальних процесів | 7.1. Максимум Понтрягіна для управління техніко - економічними процесами 7.2. Максимум Понтрягіна для управління ресурсами |

| 8. Еврістичні методи |

Рекомендована література

|

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 2464; Нарушение авторских прав?; Мы поможем в написании вашей работы!