КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Акредитивні розрахунки

|

Міжнародні валютні розрахунки

Міжнародні розрахунки являють собою систему регулювання платежів за грошовими вимогами, які виникають між державами, організаціями, громадянами різних країн. Міжнародні валютні розрахунки здійснюються в основному через банки. Найпоширеніші умови міжнародних розрахунків:

безпосередній (повний) розрахунок, тобто повна оплата товару до моменту чи в момент переходу товару або товаророзпорядних документів у розпорядження покупця;

розрахунок у кредит (з розстроченням), тобто спосіб надання експортером імпортеру кредиту в комерційній формі.

Зауваження: при експорті вигідно відразу брати гроші, а кредит є більш вигідним для імпортера.

Форми міжнародних розрахунків (подаються у напрямку спаду вигідності для експортера):

1. 100% аванс або авансові платежі (так звана передоплата). Це дуже рідкісне явище у нормальних міжнародних валютних розрахунках.

Ця форма міжнародних розрахунків має вигляд доручення банку, (клієнтом якого є імпортер) одному або декільком банкам здійснити платежі фізичній чи юридичній особі в межах визначеної суми на умовах, указаних в акредитиві. Акредитив – це платіжний документ, за яким кредитна установа (банк, тощо) дає розпорядження іншій кредитній установі за рахунок спеціально заброньованих коштів оплатити товарно-транспортні документи за відвантажений товар чи виплатити пред'явникові акредитиву визначену суму грошей.

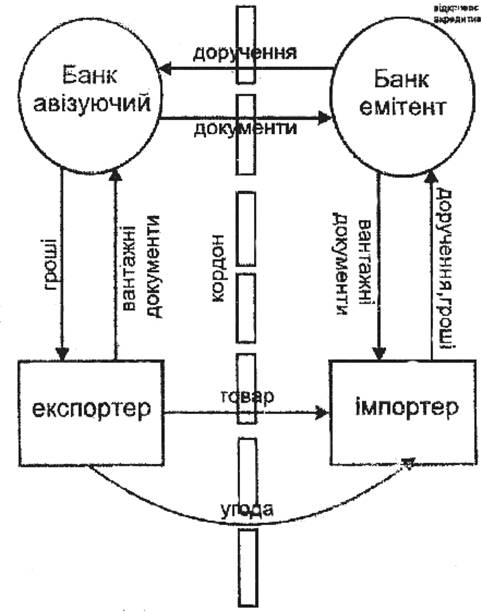

Механізм здійснення акредитивних розрахунків (схематично показаний на рис. 12.2.):

експортер та імпортер домовляються про здійснення платежу за посередництвом акредитиву;

іноземний покупець дає доручення банку, клієнтом якого він є, відкрити акредитив на користь експортера (якого називають беніфіціаром) на визначених умовах;

|

|

|

банк імпортера (банк-емітент) домовляється з банком експортера (авізуючим банком) про надання експортеру грошей після подання тим транспортних документів;

експортер відправляє товар і передає вантажні документи у свій банк, котрий переказує відповідну суму на рахунок експортера;

авізуючий банк передає документи в банк-емітент, котрий передає їх імпортеру.

Рис. 12.2. Схема акредитивних розрахунків

Акредитиви бувають грошовими і товарними (документарними).

Грошовий акредитив – це іменний грошовий документ, в якому зазначено розпорядження банку про виплату власнику вказаної суми повністю або частинами. При міжнародних розрахунках грошові акредитиви оплачуються або у зазначеній у них валюті, або у валюті країни, де акредитиви пред'являються, за курсом на день платежу.

Документарний акредитив передбачає, що покупець дає доручення банку, який його обслуговує, відкрити такий товарний акредитив. У даному документі вказуються:

назва й адреса постачальника;

сума акредитиву;

термін його дії;

рід товарів, які потрібно оплатити;

документи, які повинні бути пред'явлені постачальником для отримання платежу (транспортні документи, страхові поліси, сертифікати про якість товарів тощо).

Акредитив є вигідним для експортера, бо забезпечує надійність платежу і швидке його отримання, захищає експортера від валютних і політичних ризиків. Імпортеру ж акредитив не є таким вигідним, бо передбачає іммобілізацію на акредитивному ринку, а це гальмує оборотність його коштів.

Види товарного акредитиву:

відкличний (покупець має право в довільний час анулювати його або змінити умови);

безвідкличний (протягом встановленого терміну дія акредитиву не може бути анульованою без згоди постачальника);

підтверджений (авізуючий банк гарантує бенефіциару оплату відвантажених ним товарів; або є ще інший варіант: крім відповідальності банку експортера передбачається відповідальність ще й іншого банку, але для імпортера це не вигідно, оскільки виникають додаткові витрати);

|

|

|

непідтверджений (банк імпортера повідомляє про відкриття акредитиву, але робить застереження, що дане повідомлення не є підтвердженням; таке робиться тоді, коли хочуть зекономити на підтвердженні, але для експортера це є дуже невигідний спосіб фінансування);

покритий (банк-емітент переказує валюту в сумі акредитиву авізуючому банку; застосовується при розрахунках з фірмами окремих країн або при відкритті акредитивів банками, які не мають кореспондентських відносин з даним банком);

непокритий (банк-емітент не переказує валюти авізуючому банку на користь беніфіциара; цей вид акредитиву використовується частіше, ніж покритий);

трансферабельний (переказний) – це такий акредитив, який може бути переданий цілком або частково первісним бенефіциаром другому бенефіциару (чи декільком другим бенефіциарам); трансферабельний акредитив може переказуватись тільки один раз і не може переказуватись від другого бенефіциара до третього бенефіциара;

револьверний, роловерний, відновлювальний (сума акридитиву в міру виплати коштів автоматично відновлюється в межах установленого ліміту й терміну дії акредитиву).

Акредитивна форма розрахунків є досить складною й дорогою, оскільки за виконання акредитивних операцій (авізування, підтвердження, перевірку документів, платежі) банки стягують вищу комісію, ніж за операції при інших формах розрахунків. До того ж, для відкриття акредитиву імпортер бере банківський кредит, а сплата відсотків призводить до подорожчання форми розрахунків.

3. Інкасо – це банківська операція, згідно з якою банк за дорученням свого клієнта і на основі розрахункових документів отримує грошові суми від покупця з подальшим зарахуванням цих сум на рахунок свого клієнта. Розрахунки при інкасо здійснюються у відповідності до «Уніфікованих правил з інкасо», прийнятих Міжнародною торговою палатою.

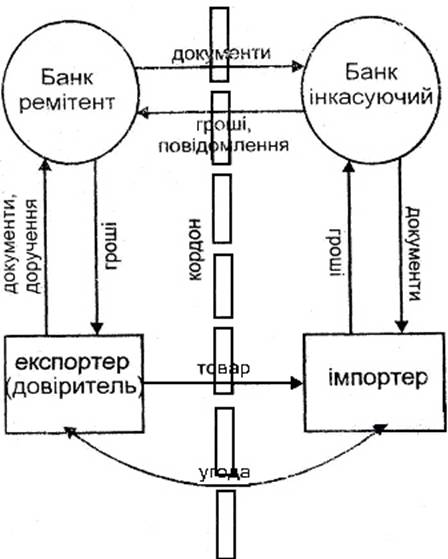

Механізм міжнародних розрахунків при інкасо (рис.12.3.):

відвантаживши товар, експортер оформляє документи і передає їх у свій банк, доручаючи йому проведення інкасової операції;

|

|

|

банк-ремітент (банк експортера, довірителя) пересилає документи в банк імпортера (інкасуючий банк);

інкасуючий банк передає документи імпортеру, одночасно отримуючи від клієнта суму чи право на суму (якщо платежі здійснюються на умовах кредиту, банк забирає термінову тратту);

інкасуючий банк нараховує на кореспондентський рахунок банку-ремітента суму платежу й повідомляє його про це;

банк експортера розраховується з довірителем (експортером).

Рис. 12.3. Схема міжнародних розрахунків при інкасо

За характером документів інкасо поділяється на просте і документарне.

Просте (чисте) інкасо – це інкасо переказних і простих векселів, чеків, інших подібних платіжних документів, тобто це стягування платежу за фінансовими документами, які не супроводжуються комерційними документами.

Документарне ( комерційне) інкасо – це інкасо фінансових документів, які супроводжуються комерційними документами, або це інкасо тільки комерційних документів (вантажних і страхових документів, рахунків, різноманітних сертифікатів). Іншими словами, документарне інкасо – це доручення експортера банку отримати від імпортера платіж напроти товарних документів з наступним перечисленням сум платежу експортеру.

Інкасо з негайною оплатою – це вид інкасо, при якому банк-ремітент, одержавши від клієнта платіжну вимогу та документи про відвантаження, без попередньої згоди імпортера негайно виплачує необхідну суму експортерові, а товарні документи направляє банку імпортера, котрий їх негайно передає своєму клієнту, стягуючи з його рахунку необхідну суму і переказуючи її на кореспондентський рахунок банку-ремітента, а якщо на рахунку покупця необхідних коштів немає, то інкасуючий банк надає імпортеру позику.

Телеграфне інкасо – це операція, при якій переказ суми платежу на рахунок експортера здійснюється негайно, як тільки отримується телеграфне повідомлення інкасуючого банку про прийняття товарних документів на інкасо.

|

|

|

Для експортера інкасо є вигідною формою розрахунків, оскільки такі операції до певної міри гарантують оплату до того, як імпортер отримає товар. Але при інкасо існує певний ризик, бо між відвантаженням товару, передачею документів банку і оплатою завжди буває перерва, під час якої може відбутися зміна кон'юнктури ринку чи платоспроможності імпортера.

Імпортери погоджуються на інкасові операції частіше, ніж на акредитивну форму розрахунку, і віддають перевагу документарному інкасо. А банки за виконання інкасо стягують комісійні.

|

|

|

|

|

Дата добавления: 2013-12-13; Просмотров: 501; Нарушение авторских прав?; Мы поможем в написании вашей работы!