КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 4.1 Основи банківських інформаційних технологій

|

|

|

|

Особливості застосування інформаційних технологій в різних сферах фінансової галузі

Розділ 4

Питання 1. Стан банківських систем і технологій в Україні і світі [1, с.136; 3, с.337; 5; 6; 9]

Важко уявити собі більш благодатний ґрунт для впровадження нових комп'ютерних технологій, ніж банківська діяльність. У принципі майже всі завдання, які виникають у ході роботи банку досить легко піддаються автоматизації шляхом створення автоматизованих банківських систем (АБС). Швидка і безперебійна обробка значних потоків інформації є однією з головних завдань будь-якої великої фінансової організації.

В автоматизації банківської діяльності на сьогодні левова частка належить обліковим задачам в реальному часі на певній території, що належать за міжнародною класифікацією до класу OLTP - Online Transaction Processing. Дещо менша частка задач належить аналітичним задачам, які призначені для аналізу ресурсної бази, активів, результатів фінансово-господарської діяльності, оцінки фінансових ринків.

На сучасному етапі автоматизації банківської діяльності, і зокрема створення автоматизованих банківських систем, розвиток надається пріоритетним напрямкам:

- використання технології клієнт/сервер з використанням професійних реляційних СУБД;

- забезпечення надійності та збереження даних, цілісності та узгодженості з допомогою механізму транзакцій;

- забезпечення роботи в реальному часі з територіально-розподіленою базою даних;

- використання сучасних засобів розроблення та проектування програмного забезпечення АБС, СУБД, таких, як об'єктно-орієнтовані мови, SQL-технологія тощо;

- забезпечення вимог безпеки обробки банківської інформації шляхом розмежування доступу та повноважень, протоколювання всіх операцій в системі, накладання електронних цифрових підписів, криптозахисту тощо;

|

|

|

- відсутність обмежень щодо зростання обсягів БД і швидкості обробки даних.

Питання 2. Схеми побудови автоматизованих банківських систем (АБС) [1, с.142; 3, с.344; 5; 6; 9]

Автоматизована банківська система сучасного банку має задовольняти наступним вимогам, що слідують з принципів проектування та функціонування автоматизованих систем взагалі, а також рівня розвитку банківської справи в Україні. Однією з найголовніших вимог до АБС, є функціональна повнота та інтегрованість, що забезпечує виконання всіх банківських операцій і взаємозв'язок всіх інформаційно та функціонально пов'язаних компонентів. Очевидно, що чим більше проблем банківської діяльності автоматизовано, тим повніша система і якщо автоматизовані всі напрямки банківської діяльності, що взаємно пов'язані між собою, то можна говорити про інтегровану АБС. Як правило, банківська справа в Україні знаходиться в постійному розвитку, ставляться нові завдання та вдосконалюється нормативно-правова база тощо. Тому не менш важливою є вимога гнучкості АБС.

Залежно від структури, величини, завдань та технічних і технологічних можливостей банку АБС може бути побудована за однією із схем: централізованою, консолідованою, реплікаційною та розподіленою. Загалом вибір схеми побудови банківської системи є питанням компромісним, не простим і має бути зваженим. Особливе значення має правильний вибір схеми побудови АБС для багатофіліальних банків, тобто системних з багаторівневою системою управління.

При централізованій схемі побудови АБС, для ведення всіх баз даних використовується єдиний обчислювальний комплекс, що знаходиться в головному офісі банку. Доступ до нього з філій здійснюється в режимі "файл-сервер", а обробка інформації в цілому робиться центральним комп'ютером.

|

|

|

Раціональне зерно такої схеми полягає в тому, що вона в будь-який момент гарантує актуальність даних, тому що всі користувачі в реальному часі працюють з єдиною базою даних на центральному комп'ютері. Основним недоліком даної схеми є велике навантаження на центральний комп'ютер і високі вимоги до телекомунікацій.

Централізована схема зручна для банків з дворівневою структурою управління (головний банк - філії) із відносно невеликою кількістю установ (до декількох десятків) і непридатна для великих банків.

При консолідованій схемі побудови, кожна філія має власні обчислювальні потужності і практично автономна. Для ведення баз даних використовується обчислювальний комплекс філії, де виконуються всі банківські операції. Розрахунки між банківськими філіями здійснюються за кліринговою схемою шляхом підключення робочих станцій філій, у визначений час до центрального комп'ютера головної установи для клірінгу і консолідації балансу. Переваги такої схеми - низькі вимоги до телекомунікацій і необмежене число рівнів ієрархії в структурі банку. Негативні сторони теж очевидні:

- по-перше, банк не має оперативного представлення ні про поточний стан своїх активів, ні про їх рух у зв'язку з тим, що операції виконуються не в реальному часі, а з деяким запізненням;

- по-друге, клієнти не можуть розраховувати на одержання у всіх установах банку однакового набору послуг, тому що повний доступ до особового рахунку є тільки в тому відділенні, де рахунок був відкритий;

- по-третє, консолідована схема вирішує тільки завдання об'єднання початкових потоків інформації. Спадні (від головної установи до філій) і горизонтальні (між філіями) потоки в ній не передбачаються (за винятком клірингової інформації).

У реплікаційній схемі, як і в консолідованій, кожна установа банку має свій обчислювальний комплекс, що працює в автономному режимі. Періодично виконуються сеанси зв'язку між філіями і головним банком. Однак на відміну від попередньої схеми під час такого сеансу робиться не просто консолідація балансу, а повна актуалізація баз даних. При цьому їх поточний стан у всіх установах стає однаковим. Іншими словами, кожна філія банку працює з повною версією баз даних, у якій міститься інформація всіх інших установ.

|

|

|

Розподілена схема побудови АБС відповідає усьому комплексу вимог до децентралізованої обробки даних. Для коректної роботи такій АБС необхідно використання монітора (менеджера) транзакцій, що ізолює "клієнтську" частину від "серверної". З боку клієнта монітор транзакцій виглядає як звичайний сервер, із боку сервера - як звичайний клієнт.

Таким чином, розподілена схема є ідеальною у всіх відношеннях побудови АБС, адже саме вона задовольняє всі вимоги до банківських систем і не має обмежень щодо структури управління банком та кількості філій. Однак й інші схеми побудови досить корисні залежно від можливостей та завдань банку і можуть давати непоганий ефект при вкладенні менших витрат. Одне очевидно, що вибір схеми побудови АБС справа індивідуальна для кожного банку.

Питання 3. Структура та характеристика складових частин АБС [1, с.144; 3, с.344; 6; 9]

АБС, як будь-яка автоматизована система, складається з функціональної та забезпечувальної частин, які в свою чергу діляться на підсистеми, комплекси програм чи АРМи. Забезпечувальна частина має надати всі види ресурсів, що необхідні для експлуатації системи. До складу забезпечувальної частини АБС належать підсистеми технічного, математичного, інформаційного, організаційно-правового та лінгвістичного забезпечення.

Підсистема технічного забезпечення - це комплекс апаратно-технічних засобів обчислювальної техніки та телекомунікаційного обладнання для збору, обробки та обміну інформацією з внутрішніми та зовнішніми користувачами.

Сьогодні технічне забезпечення банку складається з потужних комп'ютерів з серверною архітектурою та ПК для робочих станцій користувачів, модемів, маршрутизаторів, мультиплексорів, каналів зв'язку, пристроїв безперебійного живлення, сканерів, друкуючих засобів, мережевих адаптерів і концентраторів тощо.

Підсистема математичного забезпечення - це комплекс алгоритмів економіко-математичних методів для обробки даних та автоматизації складання форм бухгалтерської і статистичної звітності.

|

|

|

Підсистема інформаційного забезпечення - це сукупність типових форм первинних документів і форм звітності, систем класифікації та кодування інформації, файлів даних, що складають базу даних і використовуються для автоматизованого розв'язання задач банківської діяльності.

Підсистема організаційно-правового забезпечення - сукупність нормативно-правових актів, інструктивних і методичних матеріалів, що встановлюють технологію функціонування АБС та права й обов'язки персоналу, що обслуговує АБС.

Підсистема лінгвістичного забезпечення складається із засобів ведення діалогу системи з людиною, та сукупності мовних засобів програмування, опису даних, запитів для пошуку інформації в БД тощо.

Якщо брати до уваги функціональну частину АБС, то сьогодні не існує стандарту щодо функціональних підсистем чи АРМів. Однак існує перелік банківських функцій, які можуть бути в повному обсязі або частково автоматизовані. Кожен розробник АБС разом із замовником інформаційної банківської системи фактично і визначають функціональну частину на стадії розроблення та впровадження.

Питання 4. Критерії вибору АБС [1, с.157; 2, с.345; 5; 6; 9]

Для вибору найбільш вдалого рішення інформаційної банківської технології необхідно враховувати:

Вартість АБС. Тут варто звернути увагу на вибір обчислювальної платформи, мережного обладнання і програмного забезпечення. Немаловажна і вартість обслуговування і супроводу системи.

Можливість масштабування. У випадку зростання банку вартість модернізації при невдалому виборі різко зростає. Необхідно, щоб вибрана обчислювальна платформа припускала б поступове нарощування ресурсів у тих частинах системи, де це потрібно.

Використання існуючих ресурсів. Від ефективності використання вже наявних комп'ютерів, мереж і каналів зв'язку істотно залежать і витрати на побудову АБС.

Наявність системи захисту інформації. Безпека даних є однією з головних вимог до АБС. Повинна бути передбачена як стійкість роботи при неправильних діях персоналу, так і спеціалізовані системи захисту від навмисного злому АБС із корисливими або іншими цілями.

Надійність системи. Відмови окремих елементів АБС не повинні приводити до її повного виходу з ладу. Крім того, необхідно забезпечити високу стійкість роботи АБС в умовах дестабілізуючих факторів (наприклад, перешкод у лініях зв'язку або помилкових дій персоналу банку).

Наявність засобів відновлення при збоях. У БС повинні бути передбачені засоби для прогнозу, фіксації і локалізації різних позаштатних ситуацій і відмов устаткування (таких, як ушкоджень і перевантажень каналів зв'язку; перевантажень пристроїв зовнішньої пам'яті; порушення цілісності БД; спроб несанкціонованого доступу в систему і т.п.)

Можливість адаптації до змін фінансового законодавства або структури банку.

Можливість роботи в режимі реального часу. У цей час системи типу OLTP (On-lіne Transactіon Processіng) стають усе більше поширеними при створенні АБС.

Наявність додаткових функціональних можливостей. Наприклад, у найбільш сучасних АБС реалізоване автоматизоване введення фінансової документації на основі методів оптичного розпізнавання образів.

Питання 5. Системи електронних платежів в Україні і світі. Система S.W.I.F.T. [1, с.276; 5; 6; 9]

У своїй повсякденній роботі будь-який банк постійно має справи з іншими банками. Виникає необхідність у надійних системах для обміну фінансовою інформацією і здійснення взаєморозрахунків.

Існують два підходи до побудови таких систем:

1) побудова системи передачі міжбанківських повідомлень і фінансової інформації на основі загальнодоступних комп'ютерних мереж;

2) організація спеціалізованої системи на основі спеціальних корпоративних комп'ютерних мереж.

Очевидною перевагою другого підходу є підвищення надійності і безпеки передачі даних. Однак, якщо питанню безпеки приділено досить уваги, то можливо і використання загальнодоступних мереж.

Клієнти комерційних банків не є безпосередніми учасниками системи електронних платежів (СЕП). Клієнти виконують свої платежі лише через комерційні банки, які їх обслуговують, і які є абонентами СЕП найнижчого рівня.

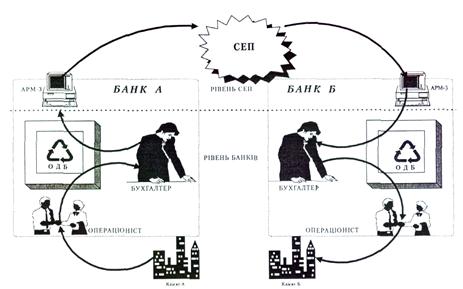

Рисунок 4.1- Схема роботи СЕП

Комерційний банк готує початкові платіжні документи одним із способів:

- операціоніст банку отримує паперові документи від клієнтів і створює на їх основі електронні документи за допомогою програми «Операційний день банку» (ОДБ);

- банк отримує електронні платіжні документи від філій засобами внутрішньобанківської платіжної системи;

- банк отримує електронні документи засобами системи «клієнт-банк» від клієнта-відправника.

Усі ці способи передбачають проходження платіжних документів через ОДБ банку - учасника СЕП. (рис. 4.1).

У більшості країн є свої власні системи міжбанківських комунікацій. Поряд із цим існує глобальна міжнародна система S.W.І.F.T.

У всіх великих країнах існують національні системи для здійснення міжбанківських операцій великих країн. У США використаються Fedwіre - мережа федеральної резервної банківської системи, CHІPS - міжбанківська платіжна мережа, Bankwіre. У Франції міжбанківські розрахунки засновані на системі SІ. У Великобританії застосовуються системи CHAPS (Clearіng Houses Automated Payment System) і BAС (Bankers Automated Clearіng Ser-vіces).

Розглянемо особливості деяких із цих систем.

Fedwіre - мережа федеральної резервної банківської системи США.

Системою Fedwіre володіє і керує Федеральна резервна система банків (ФРС) США. Ця система використовується для перекладу коштів між 6 тис. банків, об'єднаних у 12 резервних округів з 12 центральними регіональними банками (ЦРБ).

ЦРБ і деякі інші великі банки - члени ФРС мають власні сервери, що працюють у режимі OLTP. Більш малі банки мають термінали системи Fedwіre. Третя група банків - так звані "незалежні" учасники системи Fedwіre працюють у режимі off-lіne і здійснюють міжбанківські операції по телефонних лініях, що комутують з ЦРБ або передають інформацію безпосередньо через інший банк ФРС.

CHІPS (Clearіng House Іnterbank Payment System)

Телекомунікаційна система CHІPS створена в 1970 р. у США для заміни паперової системи розрахунків чеками на електронну систему розрахунків між Нью-Йоркськими банками та іноземними клієнтами. Всі банки розмежовуються на головні банки, розрахункові банки і банки - учасники системи CHІPS. Всього до системи приєднано 140 банків при цьому вона працює приблизно з 10 тис. рахунків. Система CHІPS працює в режимі off-lіne. Передбачено накопичення і наступне відправлення повідомлень при цьому забезпечується збереження цілісності даних у центральній БД.

У цей час системи Fedwіre і CHІPS обслуговують до 90 % міжбанківських внутрішніх розрахунків США.

Bankwіre - мережа для обслуговування приватного комерційного сектора.

Система Bankwіre була організована в 1952 р. десятьма банками США. Після ряду реорганізацій була створена система Bankwіre-ІІ, послугами якої користується система кредитних карт - MasterCard.

Дана система здійснює нагромадження і наступне відправлення повідомлень. При відправленні повідомлення передаються в спеціалізовані потужні комп'ютерні центри по швидкісних виділених каналах, а потім попадають до адресатів.

Система S.W.І.F.T.

У травні 1973 року відповідно до бельгійського законодавства 239 банків з 15 країн Європи і Північної Америки створили компанію S.W.І.F.T. (Socіety for Worldwіde Іnterbank Fіnancіal Telecommunіcatіon – Суспільство Всесвітніх міжбанківських і фінансових телекомунікацій).

Один із основних напрямків діяльності суспільства SWІFT полягає в розробленні уніфікованих засобів обміну фінансовою інформацією. З цією метою створена і продовжує вдосконалюватися структурована система фінансових повідомлень, за допомогою якої можна здійснювати практично весь спектр банківських та інших фінансових операцій, враховуючи операції на валютних і фондових біржах.

На рис. 4.2 показані шляхи руху повідомлень і платежів з використанням S.W.І.F.T. Формати стандартизованих повідомлень розроблені таким чином, щоб зробити їх найбільш незалежними від національних особливостей банківської сфери в кожній конкретній країні. У той самий час уніфіковані формати, використовувані для передачі інформації в мережі S.W.І.F.T., поряд із привласненими суспільством банківськими ідентифікаційними кодами, рекомендовані ІSO як міжнародні стандарти.

Уніфікація форматів значно полегшує контроль коректності повідомлення, що відправляються з одного боку, забезпечує захист від випадкових помилок і, з іншого боку, підвищує пропускну здатність системи для правильно сформульованих повідомлень. Процеси підготовки і обробки повідомлень повністю піддаються автоматизації, що значно підвищує ефективність і рентабельність банківської діяльності.

Рисунок 4.2 - Схема інформаційних потоків у системі S.W.І.F.T

Робота в мережі S.W.І.F.T. дає користувачам ряд переваг:

- надійність передачі повідомлень, що забезпечується побудовою мережі, спеціальним порядком передачі та прийому повідомлень;

- мережа гарантує повну безпеку багаторівневою комбінацією фізичних, технічних і організаційних методів захисту, забезпечує повну схоронність і таємність переданих відомостей;

- скорочення операційних витрат;

- швидкий спосіб передачі повідомлень. Повідомлення досягає адресата значно швидше за рахунок скорочення проміжних етапів у мережі;

- можливість автоматизації обробки даних, тому що всі платіжні документи надходять у систему в стандартизованому вигляді;

- у зв'язку з тим, що міжнародний і кредитний обороти все більше концентруються на користувачах S.W.І.F.T., підвищується конкурентоспроможність банків-членів S.W.І.F.T.

Головним недоліком S.W.І.F.T., з погляду користувачів, є дорожнеча вступу. Витрати банку з вступу до S.W.І.F.T. становлять 160-200 тис. дол. Це створює проблеми для дрібних і середніх банків. Також існує сильна залежність внутрішньої організації від дуже складної технічної системи (небезпека збоїв та інші технічні проблеми). Як ще один недолік можна назвати скорочення можливостей з користування платіжним кредитом (на час переказу документа), тобто скорочується період між дебетом і кредитом рахунків, на яких відбивається даний переказ.

Питання 6. Особливості застосування технології "Клієнт-банк" [1, с.271; 5; 6; 9]

Комплекс "Клієнт-Банк" є системою, яка реалізує електронне розрахункове обслуговування клієнтів банку - юридичних осіб безпосередньо з їх власного офісу за допомогою засобів електронної пошти. Наявність такої системи дає змогу клієнту, не виходячи з офісу, відправити до банку платіжне доручення, оперативно отримати інформацію щодо проходження платежу, стану поточного рахунку, а також документів, проведених за рахунком в будь-який момент часу. "Клієнт-банк" належить до систем віддаленого банківського обслуговування.

Система "Клієнт-банк" надає можливість клієнту виконувати такі функції:

- вводити та передавати в банк платіжні документи, отримувати з банку виписки про стан поточного рахунку та квитанції про отримання платіжних документів;

- надавати оперативну інформацію про стан поточного рахунку на запит клієнта;

- після завершення операційного дня надавати клієнту заключну виписку про рух коштів на поточному рахунку;

- авторизація документів: накладання цифрових підписів головного бухгалтера та директора на електронні платіжні документи;

- виконувати подвійну перевірку повноважень розрахунків за поточним рахунком: при формуванні цифрових підписів перед відправкою до банку та при перевірці підписів при отриманні в банку;

- здійснювати захист електронних платіжних документів від підробки, несанкціонованої зміни або ознайомлення з ними;

- інформаційно-довідникове забезпечення - ведення баз даних класифікаторів та довідників;

- архівація та збереження архівів захищених електронних документів;

- генерація ключів цифрового підпису та призначення повноважень підпису посадовим особам на документах, формування електронної картки клієнта зі "зразками підписів".

Після заповнення та підготовки платіжного електронного документа на нього накладаються електронні цифрові підписи (ЕЦП) директора та головного бухгалтера і він передається засобами електронної пошти в банк. Операціоніст банку отримує від підприємства готовий електронний документ, що може далі бути відправлений засобами СЕП НБУ. Слід зазначити, що в даному випадку документ на паперовому носії інформації не подається, тобто система забезпечує безпаперову технологію обробки даних. Загалом система "Клієнт-банк" має такі переваги: зручність, оперативність, мобільність, безпека. Засоби захисту інформації в системі "Клієнт-банк" гарантують надійний захист від несанкціонованого доступу та модифікації інформації.

Недоліки системи "Клієнт-банк" такі:

- переказ коштів з використанням системи потребує постійної присутності посадових осіб з правом накладання ЕЦП - директора та головного бухгалтера;

- ланка "Клієнт-банк" - АБС є автоматизованою і оперативність та достовірність виконання операцій на цій стадії залежать від операціоніста, тобто є наявність суб'єктивного фактора.

Система "Клієнт-банк" розрахована на експлуатацію працівниками організації клієнта і не вимагає спеціальних знань з комп'ютерних технологій, тобто розрахована на кінцевого користувача. Програмне забезпечення дозволяє підтримувати в постійному актуальному стані необхідні в роботі довідники та класифікатори інформації, як наприклад:

- довідник контрагентів підприємства;

- довідник призначень платежу;

- довідник кодів платежів;

- довідник банків - учасників СЕП НБУ.

Система "Клієнт-банк" має відкритий інтерфейс користувача для взаємодії з програмним забезпеченням бухгалтерії підприємства та можливість здійснювати контроль можливості існування поточного рахунку контрагента за кодом МФО банку. Банки також можуть пропонувати клієнту три варіанти віддаленого доступу до власного поточного рахунку:

- "Клієнт-банк" - забезпечення доступу до рахунку з робочого місця клієнта та надання можливості дистанційного управління рахунком з комп'ютера клієнта.

- "Інтернет-Клієнт-Банк" - забезпечення можливості клієнту управляти поточним рахунком з будь-якого комп'ютера, що підключений до мережі Інтернет.

- "Локальний Клієнт-банк" - можливість доступу клієнта до власного рахунку з спеціально встановленого робочого місця в операційному залі.

Питання 7. Особливості розрахунків за допомогою пластикових карток [1, с.206; 5; 6; 9]

Пластикова платіжна картка - це персоніфікований платіжний інструмент, що надає клієнту можливість здійснення безготівкових платежів за куплені товари чи надані послуги і за необхідності отримувати чи поповнювати готівковими коштами поточний картковий рахунок. Карта може бути пропуском у будинок, засобом доступу до комп'ютера, засобом оплати переговорів, водійським посвідченням і т.д.

Сучасна пластикова картка являє собою пластину стандартних розмірів (85,6 мм х 53,9 мм х 0,76 мм), виготовлену зі спеціальної, стійкої до механічних і термічних впливів, пластмаси. У сфері грошового обігу пластикові карти є одним із прогресивних засобів організації безготівкових розрахунків. У системі безготівкових розрахунків вони становлять особливий клас знарядь платежу, які можуть мати якості як дебетових, так і кредитних інструментів.

Існує багато ознак, за якими можна класифікувати пластикові картки.

1 На підставі механізму розрахунків:

- двосторонні системи, за якими власники карток можуть використати їх для купівлі товарів у замкнутих мережах, контрольованих емітентом карток (універмаги, бензоколонки і т.д.);

- багатосторонні системи - надають власникам карток можливість здійснення розрахунків із різноманітними підприємствами та організаціями, які визнають ці картки як платіжний засіб.

2 За видами розрахунків:

- кредитні картки, які пов'язані з відкриттям кредитної лінії в банку, що дає можливість власникові користуватися кредитом при купівлі товарів і при одержанні касових позичок;

- дебетові карти призначені для одержання готівки в банківських автоматах або для одержання товарів з розрахунком через електронні термінали. Гроші при цьому списуються з рахунку власника картки в банку. Дебетові картки не дозволяють оплачувати покупки при відсутності грошей на рахунку. Перевага дебетової картки перед кредитною складається у відсутності обмежень на розмір одного платежу.

3 За характером використання:

- індивідуальна картка, що видається окремим клієнтам банку. Вона може бути "стандартною" або "золотою". Остання видається особам з високою кредитоспроможністю і передбачає пільги для користувачів;

- сімейна картка, яка видається членам родини особи, що уклала контракт та несе відповідальність за рахунком. Дана картка фактично є анонімною і виконує роль електронного гаманця;

- корпоративна картка, що видається організації (фірмі), на основі якої можуть надаватись індивідуальні картки обраним особам. Відповідальність перед банком за корпоративний рахунок несе організація, а не клієнти, що є користувачами індивідуальних корпоративних карток.

Також існують картки туризму і розваг (travel and entertaіnment cards). Вони випускаються компаніями, що спеціалізуються на обслуговуванні зазначеної сфери, наприклад, Amerіcan Express. Картки приймаються сотнями тисяч торговельних і сервісних підприємств в усьому світі для оплати товарів і послуг, а також надають власникам різні пільги з бронювання авіаквитків, номерів у готелях, страхування життя, знижки на товари тощо.

4 За способом запису інформації на картку:

- графічний запис;

- ембосування;

- штрих-кодування;

- кодування на магнітній смузі;

- чип;

- лазерний запис (оптичні карти).

5 За належністю до установи-емітента:

- банківські картки, емітентом яких є банк або консорціум банків;

- комерційні картки, що випускаються комерційними фірмами чи групою комерційних фірм;

- картки, випущені організаціями, діяльністю яких є емісія пластикових карток і створення інфраструктури з їх обслуговування.

6 За сферою використання:

- універсальні картки, які служать для оплати будь-яких товарів та послуг;

- приватні комерційні картки, які служать для оплати заздалегідь визначеної послуги (наприклад, картки готельних мереж, автозаправних станцій, супермаркетів).

7 За територіальною приналежністю:

- міжнародні, діючі в більшості країн;

- національні, діючі в межах якої-небудь держави;

- локальні, діючі в окремому регіоні держави;

- картки, що діють в одній конкретній установі.

Особливістю безготівкових розрахунків за пластиковими платіжними картками є фактичний продаж товарів торговими точками в борг. Адже товари та послуги надаються клієнтам відразу, а кошти на поточні рахунки суб'єктів, що надають послуги чи товар будуть зараховані дещо пізніше. Тому гарантом здійснення таких операцій виступає банк, який випустив або емітував платіжну картку. Банк, який випускає платіжну картку для обслуговування відповідного карткового рахунку свого контрагента, називають банком-емітентом (issuing bank). Саме тому всі картки, які надає в користування банк-емітент своїм клієнтам є його власністю. Клієнти (cardholder), що отримали платіжні картки в користування є фактично орендарями карток на час їх терміну дії.

При видачі картки клієнтові здійснюється її персоніфікація - на неї заносяться дані, що дозволяють ідентифікувати картку та її власника, а також здійснити перевірку платоспроможності картки при прийомі її до оплати або видачі готівки.

Звичайно, клієнт може використовувати свою картку для отримання послуг в мережі й інших банків, які теж можуть обслуговувати платіжні картки, хоча не є їх емітентами. Такі банки називають еквайрами (acquiring bank, acquirer).

Банк-еквайр - це банк, що обслуговує рахунки підприємств торгівлі та сфери послуг і виконує операції видачі готівкових коштів за платіжними картками банків-емітентів.

Процес здійснення купівлі чи продажу товарів або видачі чи приймання готівки за допомогою пластикових карток, називається авторизацією. Для проведення авторизації торгова точка, в якій обслуговується клієнт, робить запит платіжній системі про підтвердження повноважень пред'явника картки та його фінансових можливостей.

Технологія авторизації залежить від побудови платіжної системи, типу картки та технічних засобів обслуговування в торговій точці. У наш час для авторизації в торговій точці використовується POS-термінал (POS -Point Of Sale) - пристрій, що забезпечує зчитування даних з картки, введення касиром суми платежу та авторизацію з платіжною системою.

У випадку видачі готівкових коштів процес має аналогічний характер, але гроші видаються спеціалізованим пристроєм - банкоматом, який працює в автоматичному режимі реального часу і сам проводить авторизацію.

Банкомат - автономний стаціонарний пристрій, призначений для видачі та інкасації готівки в автоматичному режимі за допомогою платіжних карт з магнітною смугою або чіпом.

До складу банкомата належать:

- власний персональний комп'ютер, що здійснює управління банкоматом та постійний контроль його стану;

- дисплей, тобто монітор з клавіатурою, що призначені для спілкування з клієнтом;

- ПІН-клавіатура, яка містить в основному набір цифр і призначена для введення ПІН-коду;

- картрідер - пристрій для читання платіжних пластикових карток;

- диспенсер - пристрій автоматичного перерахунку та видачі готівки, що призначений для правильного перерахунку заявленої суми та видачі користувачу картки;

- друкуючий пристрій, що призначений для друку чека чи балансу стану карткового рахунку;

- сейф, що складається з набору касет для різних номіналів банкнот і призначений для збереження коштів;

- модем, призначений для зв'язку банкомату з процесінговим центром за допомогою телекомунікаційних ліній передачі даних.

Банкомати можуть працювати у двох режимах: off-lіne і on-lіne.

При роботі в off-lіne режимі банкомати, не пов'язані із центральною БС у режимі реального часу і працюють незалежно (реалізується режим відстрочених платежів). Банкомат, що працює в режимі off-lіne, обслуговує спеціальний співробітник - касир банку, що періодично вручну заповнює банкомат готівкою, а також вносить дані про прострочені платежі, рахунки, загублені картки та інше.

Інший режим роботи банкомата - on-lіne. У цьому випадку банкомати зв'язані із БС за допомогою виділених каналів із використанням різних протоколів. Якщо банкомат працює в цьому режимі, він може видавати клієнтові довідки про поточний стан його рахунку. Використання банкоматів у даному режимі вимагає надійного телекомунікаційного середовища і значних обчислювальних ресурсів БС.

3 1 січня 2004, в банківській системі України, НБУ прийняв рішення використовувати лише POS-термінали з можливістю роботи в on-line режимі та обов'язковим введенням таємного ПІН - коду.

Практика створення телекомунікаційного середовища із застосуванням банкоматів показує, що більш вигідним для банків є побудова загальних мереж банкоматів і об'єднання вже існуючих мереж. Результатом цього стає стандартизація кредитних карток, від якої виграють в остаточному підсумку всі - і банк і його клієнти.

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 833; Нарушение авторских прав?; Мы поможем в написании вашей работы!