КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Транспортный налог

Транспортный налог является целевым и поступает в территориальные дорожные фонды.

Плательщиками транспортного налога являются организации, физические лица, иностранные граждане и лица без гражданства, на которых зарегистрированы транспортные средства.

Объектами налогообложения признаются:

1. Наземные ТС (автомобили, мотоциклы, мотороллеры, автобусы снегоходы и мотосани, другие самоходные машины и механизмы на пневматическом и гусеничном ходу авто, мотоциклы, мотороллеры, автобусы,),

2. Воздушные ТС (самолеты, вертолеты и т.д.).

3. Водные ТС (теплоходы, яхты, парусные суда, катера моторные лодки, гидроциклы, несамоходные (буксируемые суда))

Из объектов обложения исключаются:

- Весельные лодки, а также моторные лодки с двигателем мощностью не более 5 л.с.

- Легковые автомобили, специально оборудованные для использования инвалидами, а также легковые авто с мощностью до 100 л.с., полученные через органы соц. защиты,

- Промысловые морские и речные суда,

- Пассажирские грузовые, морские и речные суда, организаций, основная деятельность которых – осуществление грузовых и пассажирских перевозок,

- тракторы, самоходные комбайны, специальные автомашины (молоковозы, скотовозы, машины для перевозки птицы, перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах;

- ТС, принадлежащие федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- ТС, находящиеся в розыске,

- Самолеты и вертолеты санитарной авиации и медицинской службы.

Налоговая база определяется:

1. В отношении транспортных средств, имеющих двигатели, - как мощность двигателя в л.с.,

2. Для водных несамоходных ТС - как валовая вместимость в регистровых тоннах,

3. В отношении воздушных ТС – как тяга реактивного двигателя на взлетном режиме в земных условиях, в кг силы,

4. В отношении других водных и воздушных ТС – как единица ТС.

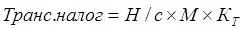

Сумма налога определяется отдельно по каждому ТС, по следующей формуле:

- коэффициент, определяющий продолжительность времени нахождения ТС у налогоплательщика,

- коэффициент, определяющий продолжительность времени нахождения ТС у налогоплательщика,

Н/с – налоговые ставки,

М – мощность ТС.

Налоговые ставки устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства. В РТ для автомобилей легковых с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно, установлены ставки (с каждой лошадиной силы): для организаций - 25 руб., для физ.лиц. – 10 руб.

Налоговым периодом является календарный год. В РТ отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

Налоговые льготы. Освобождаются от налогообложения транспортные средства, зарегистрированные на:

1) категории граждан, подвергшихся воздействию радиации вследствие чернобыльской катастрофы, в соответствии с Законом РФ "О социальной защите граждан, подвергшихся радиации вследствие катастрофы на Чернобыльской АЭС", а также приравненные к ним категории граждан;

2) Героев Советского Союза, Героев Социалистического Труда, Героев Российской Федерации, граждан, награжденных орденом Славы трех степеней, и граждан, награжденных орденом Трудовой Славы трех степеней;

3) участников и инвалидов Великой Отечественной войны, имеющих в собственности автомобили с мощностью двигателя до 110 л. сил (до 80,91 кВт);

4) инвалидов I и II групп, имеющих в собственности автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт).

Освобождаются от налогообложения водно-воздушные транспортные средства, зарегистрированные на категории граждан, подвергшихся воздействию радиации в соответствии с Федеральным законом "О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча".

Освобождаются от налогообложения налогоплательщики, реализующие инвестиционные проекты по договорам, заключенным до 1 января 2005 года, в соответствии с Законом Республики Татарстан "Об инвестиционной деятельности в Республике Татарстан".

Освобождаются от налогообложения организации-резиденты особой экономической зоны промышленно-производственного типа, созданной на территории Елабужского района Республики Татарстан, в течение 10 лет с момента постановки транспортного средства на учет.

Устанавливается льгота в размере 50 процентов от налоговых ставок, в отношении грузовых автомобилей, автобусов, произведенных в Российской Федерации и оснащенных двигателями, соответствующими экологическим нормам не менее ЕВРО-2, находящихся на балансе лизингодателя и переданных в лизинг на срок не менее 1 года, с мощностью двигателя свыше 150 лошадиных сил.

Для физических лиц, на которых зарегистрированы два и более транспортных средств, льгота предоставляется по выбору на одно транспортное средство.

При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право.

Налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму налогового платежа по налогу самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Республики Татарстан.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки, если иное не предусмотрено настоящей статьей.

Сумма налога, подлежащая уплате в бюджет налогоплательщиками, являющимися организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода.

Налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки. Налогоплательщики, являющиеся организациями, производят уплату авансовых платежей по налогу не позднее 10 числа второго месяца, следующего за отчетным периодом. Налог, подлежащий уплате по истечении налогового периода налогоплательщиками, являющимися организациями, уплачивается не позднее 10 февраля года, следующего за истекшим налоговым периодом.

Налогоплательщики - физические лица производят уплату налога в размере трех четвертых годовой суммы налога в срок не позднее 15 июля текущего налогового периода.

Разница между суммой налога, подлежащей уплате по итогам налогового периода, и суммой налога, уплаченной в течение налогового периода, подлежит уплате не позднее 15 июля следующего налогового периода либо зачету в счет предстоящих платежей по налогу и возврату налогоплательщику

|

Дата добавления: 2014-01-05; Просмотров: 333; Нарушение авторских прав?; Мы поможем в написании вашей работы!