КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Труд как ресурс рыночной экономики. Теории труда

|

|

|

|

Одним из определяющих факторов производства является труд.

Носитель труда, т. е. рабочая сила человека, называется человеческим фактором.

Часть населения страны, обладающая способностями и возможностями участвовать в труде, образует трудовые ресурсы.

Близким к трудовым ресурсам, но более широким понятием является «трудовой потенциал».

Трудовой потенциал – это часть населения страны, образующая трудовые ресурсы, с учетом тех лиц, которые потенциально могут изменить трудовые ресурсы в ту или иную сторону.

Перечисленные три категории, вместе взятые, обрисовывают с разных сторон трудовой фактор страны.

В отличие от других факторов производства труд имеет особенности. Главная из них состоит в том, что труд неотделим от человека, от его рабочей силы и поэтому имеет социальный и политический аспект. Именно это обстоятельство определяет разные подходы экономистов к его исследованию. Так, в западной экономической литературе труд считается товаром в отличие от марксистской теории, где товаром является не труд, а способность человека к труду, его рабочая сила.

Из этой посылки следует для марксизма важный вывод: поскольку товаром является не труд, а рабочая сила, то и оплачивается в форме заработной платы не весь продукт труда, а лишь часть его, необходимая для воспроизводства стоимости рабочей силы. Другая часть продукта труда безвозмездно присваивается капиталистом.

В отличие от марксистского классового подхода в западных теориях труд рассматривается в основном с точки зрения его организации и управления им.

Так, некоторые исследователи выделяют ремесленный, технократический, инновационный виды управления трудом, соответствующие доиндустриальному, индустриальному и научно-техническому вариантам экономического роста (табл. 17.1).

|

|

|

Таблица 17.1 Виды управления трудом

РЕМЕСЛЕННОЕ УПРАВЛЕНИЕ характеризуется ручным производством (манус – рука, фактура – производство), наличием разделения труда (например, производство кареты требовало разделить труд между столярами, плотниками и т. д.), подчинением прежде самостоятельного рабочего единой команде и дисциплине.

ТЕХНОКРАТИЧЕСКОЕ УПРАВЛЕНИЕ предполагает переход от ручного труда к машинному, углубление разделения труда, жесткие формы экономического принуждения, выделение управленческого труда в самостоятельный вид деятельности. В ходе изменения своей материальной базы (совершенствование техники) этот вид управления прошел несколько этапов. Переход к технократическому управлению осуществился в конце XIX и начале ХХ в. и связан с именем Ф. Тейлора.

Тейлоризм включает в себя методы, основанные на хронометраже каждой операции, которую выполняет рабочий. В соответствии с ним устраняются бесполезные движения рабочего и отбираются наиболее совершенные. Эти принципы работы легли в основу «научной организации труда».

Следующий этап технократического управления связан с именем Г. Форда.

Фордизм основан на поточно-конвейерном производстве, которое задает темп работы, снижает издержки, повышает выработку и тем самым – производительность труда.

30-40-е гг. ХХ в. отмечены включением в технократическое управление психических и социальных компонентов: социального обеспечения, установления минимального уровня оплаты труда, оплаты сверхурочных работ, введения техники безопасности и др. В значительной мере это было сделано под влиянием социальных достижений Советского Союза.

В 50-60-е гг. в технократическое управление внедряется теория «человеческих отношений», в которой доказывается, что людям нравятся самостоятельность в принятии решений, отсутствие мелочной опеки, уважение к ним и их труду. В соответствии с этим пересматривается режим работы, усиливается зависимость вознаграждения от результата работы, внедряются формы «участия рабочих в прибылях» и др.

|

|

|

Теория «человеческого капитала» появилась в 60-е гг. ХХ в. в связи с возрастанием роли человеческого фактора в условиях НТР. Ее разработали представители неоклассического направления Г. Беккер, Дж. Минцер, Т. Шульц и др. По их мнению, в производстве взаимодействуют два фактора – «физический капитал», в который включаются средства производства, и «человеческий капитал», к которому относятся приобретенные знания, навыки, энергия. Величина «человеческого капитала» оценивается потенциальным доходом, который он способен приносить.

Человеческий капитал создается тогда, когда индивид осуществляет инвестиции в самого себя, оплачивая образование и приобретение квалификации, которое постепенно утрачивается и должно возмещаться. Выделяют три типа «амортизации образовательного потенциала»:

• потеря накопленных знаний, особенно тех, которые редко применяются в повседневной деятельности специалиста;

• моральное старение знаний как следствие прогресса науки и увеличения потока информации. Оно связано с переходом от обслуживания одного поколения техники к другому, более сложному (от пишущей машинки к компьютеру и т. д.);

• функциональное старение знаний, требующее полной смены специальности.

ИННОВАЦИОННОЕ УПРАВЛЕНИЕ связано с переходом к новому технологическому способу производства, который потребовал привлечения высококвалифицированного «человеческого ресурса», способного самостоятельно принимать решения, быть лояльным фирме и обеспечивать высокую производительность и качество работы. Методы его применения находятся в состоянии развития.

17.2. Рынок труда: функции и механизм действия. Кривые спроса и предложения труда

Рынок труда – это система экономических механизмов, норм и институтов, обеспечивающих воспроизводство рабочей силы и использование труда.

Как на всяком рынке, на рынке труда формируются предложения труда и спрос на труд определенного вида. Рынок труда может функционировать в любых условиях. Простейшими являются условия совершенной конкуренции.

|

|

|

Для такого рынка характерно:

• наличие большого количества предприятий, конкурирующих между собой за то, чтобы нанять нужных работников;

• наличие многочисленных обученных рабочих нужной квалификации;

• отсутствие сильного влияния отдельного предприятия или рабочего на рынке труда.

Совокупный спрос на труд на рынке совершенной конкуренции определяется путем суммирования спроса на труд индивидуальных фирм. А фирма, решая вопрос о том, какое количество рабочих ей нужно нанять, должна определить цену спроса на труд, т. е. заработную плату. Цена же спроса на труд зависит от предельной производительности труда, т. е. прироста продукции, полученного в результате найма дополнительной единицы труда.

Дополнительная продукция, полученная в результате найма дополнительных работников, называется предельным продуктом. Доход от предельного продукта можно определить, умножив предельный продукт на цену единицы продукции. Этот доход называется предельным доходом от предельного продукта.

Предельный продукт показывает, как изменяется объем выпуска продукции в результате найма каждого дополнительного работника. До тех пор, пока доход от предельного продукта больше выплачиваемой заработной платы, есть смысл нанимать дополнительных работников. Таким образом, спрос на труд на рынке совершенной конкуренции определяется двумя показателями: заработной платой и стоимостью предельного продукта. Зависимость между величиной заработной платы и размером спроса на рабочую силу выражается в виде кривой спроса на труд – монопольно убывающей линии (рис. 17.1).

Совокупное предложение труда определяется численностью населения, долей в нем трудоспособного населения, средним числом часов, отработанных рабочим за год, качеством труда и квалификацией рабочих.

Предложение труда, так же как и спрос, зависит от величины заработной платы. Но зависимость здесь иная. Кривая предложения показывает, что при повышении заработной платы предложение труда возрастает, а при ее снижении – падает. На графике – восходящая линия (рис. 17.2).

|

|

|

Для предложения труда характерны два явления – «эффект замещения» и «эффект дохода». Они проявляются, когда мы выясняем реакцию отдельных работников на повышение ставок заработной платы. До определенного момента рост заработной платы увеличивает предложение труда, но после достижения максимального уровня оно начинает сокращаться по причине дальнейшего роста заработной платы. Одна и та же причина, а именно увеличение заработной платы, приводит и к росту, и к сокращению предложения труда.

Дело в том, что при найме на работу человек выбирает между трудом и досугом. Работа дает возможность получить доход. Но тогда придется пожертвовать досугом. При повышении зарплаты есть стимул пожертвовать досугом в пользу высокооплачиваемой работы. В результате предложение труда растет. Здесь проявляется «эффект замещения». При дальнейшем росте заработной платы преобладает «эффект дохода», т. е. высокие доходы стимулируют досуг, а не труд, который в этом случае рассматривается как низший товар. Поэтому с ростом доходов предложение труда сокращается. Пересечение кривых спроса и предложения дает равновесный уровень заработной платы. При данном уровне заработной платы в экономике устанавливается полная занятость – спрос на труд равен предложению труда (рис. 17.3).

Если заработная плата низкая и равна W1, то в этом случае спрос превышает предложение и на предприятиях не хватает работников.

С целью привлечь рабочую силу предприятия увеличивают заработную плату. При этом все большее число людей будет стремиться получить работу (движение по линии предложения). Однако возросшая заработная плата заставит работодателей нанимать меньшее

число работников (движение по линии спроса). Если заработная плата достигает уровня W2, тогда предложение превысит спрос. Поэтому предприниматели смогут заполнить вакантные места, предлагая более низкую заработную плату. Количество желающих работать уменьшится (движение по линии предложения). Кроме того, за меньшую заработную плату предприниматели смогут нанять большее число работников (движение по линии спроса). Тогда заработная плата установится на уровне W0: все предприниматели сумеют заполнить свои вакансии, а все желающие получить работу смогут сделать это. Между спросом и предложением труда установится равновесие (точка О).

На рынок труда в условиях несовершенной конкуренции влияют профсоюзы (ставки заработной платы) и правительство. Их воздействие рассмотрено в лекции 12.

17.3. Занятость и безработица: причины, основные черты, виды и последствия

Дисбаланс рынка труда, как правило, имеет хронический характер. Поэтому проблемы занятости рассматриваются всеми экономическими школами.

1. Английский священник Мальтус сформулировал закон народонаселения, согласно которому производство продуктов питания увеличивается в арифметической прогрессии (1, 2, 3, 4, 5…), а прирост населения – в геометрической (2, 4, 8, 16, 32…). В наличии этой зависимости мальтузианство видело основную причину безработицы и оправдывало «естественные» методы регулирования численности населения: войны, эпидемии, стихийные бедствия и т. д.

2. Классическая политическая экономия считала рынок саморегулирующейся системой, где нет места вынужденной безработице, а добровольная означает, что работник не хочет работать за низкую заработную плату и, пока ищет работу с высокой оплатой, добровольно не работает.

3. В марксистской теории безработица рассматривается как внутреннее присущее капитализму явление, вызванное ростом органического строения капитала[3] и вытеснением из производства личного фактора, который образует резервную армию труда, или безработицу. Согласно этой концепции, безработица существует в форме текущей, застойной и скрытой (аграрной). Вывод из марксистской экономической теории состоит в необходимости замены капитализма новым общественным строем.

4. Родоначальником современной теории занятости принято считать Кейнса. Он утверждает, что:

рынок свободной конкуренции не является саморегулирующимся;

равновесие рынка не гарантирует полную занятость.

5. В настоящее время растет число сторонников классических идей (неоклассическое направление), которые считают, что должен существовать «естественный уровень безработицы», а избавиться от нее вообще – невозможно.

Занятость населения – важнейшая характеристика макроэкономики.

Под занятостью понимается численность взрослого трудоспособного населения, обеспеченного работой.

Та часть взрослого трудоспособного населения, которая не имеет или ищет работу, образует безработицу.

Суммарная численность занятых и безработных составляет общие ресурсы труда в экономике, или рабочую силу.

Нереальной является ситуация, при которой в каждый данный момент все трудоспособное население было бы занято. Тому есть объективные причины.

Во-первых, люди всегда будут переезжать из одной местности в другую, переходить с одного места службы на другое, искать и ожидать работу.

Люди, не имеющие работы по этим причинам, образуют фрикционную безработицу.

Фрикционная безработица – это безработица, связанная с объективно необходимым движением рабочей силы.

Во-вторых, технологические изменения в производстве вызывают структурные изменения в спросе на рабочую силу. Новой структуре рабочих мест не соответствует сложившаяся структура рабочей силы, что вызывает вытеснение из производства части работников, которые формируют структурную безработицу.

Структурная безработица – это безработица, вызванная несоответствием структуры рабочей силы структуре рабочих мест.

Фрикционный и структурный виды безработицы неизбежны, поэтому занятость населения при наличии в стране такой безработицы считается полной.

Полная занятость населения – это занятость при наличии в экономике фрикционной и структурной безработицы.

Значит, «полная занятость» не означает абсолютного отсутствия безработицы.

Существует вид безработицы, связанный с циклическим характером рыночного хозяйства, – циклическая безработица.

Циклическая безработица – это безработица, вызываемая экономическим спадом.

Занятость считается полной при отсутствии циклической безработицы.

Уровень безработицы при полной занятости называется «естественным уровнем безработицы».

В мировой практике для подсчета экономических потерь от безработицы используется закон Оукена, согласно которому превышение текущего уровня безработицы на 1 % над уровнем естественной безработицы вызывает падение валового национального продукта на 2,5 % в сравнении с потенциальным валовым национальным продуктом. 2,5 % – коэффициент Оукена.

Уровень безработицы характеризуется нормой, которая рассчитывается как отношение общего числа безработных к численности рабочей силы в процентах:

Безработица имеет экономические и социальные последствия.

Происходит отставание объема ВНП по сравнению с тем объемом, который общество могло бы иметь при своих потенциальных возможностях.

Происходит неравномерное распределение издержек безработицы среди различных социальных групп населения.

Теряется квалификация работников.

Государственное регулирование рынка труда осуществляется по трем направлениям.

Трудоустройство незанятого населения и оказание помощи в профподготовке и переподготовке через биржи труда.

Стимулирование образования гибкого рынка труда, суть которого – в более полном учете особенностей разных социальных групп (женщины, пенсионеры, молодежь). Правовое обеспечение трудовых отношений.

Социальная защита пострадавших от безработицы людей.

Таким образом, рыночной системе в равной мере противопоказаны и «полная занятость», и слишком высокий уровень безработицы.

При «естественном уровне безработицы» говорят об эффективной полной занятости, означающей определенное соотношение между занятостью и безработицей.

Лекция 18 Тема: ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА. ЭКОНОМИЧЕСКАЯ НЕСТАБИЛЬНОСТЬ НА ДЕНЕЖНОМ РЫНКЕ: ИНФЛЯЦИЯ

Макроэкономическая нестабильность наряду с кризисами и безработицей проявляется еще в одной форме, в форме инфляции, которая образуется в сфере денежно-кредитного обращения. Пониманию этой сферы национальной экономики помогает изучение следующих вопросов:

• денежная масса и ее измерение;

• денежно-кредитная система;

• сущность, виды и цикл жизни ценных бумаг;

• причины, сущность и формы инфляции.

18.1. Денежная масса и ее измерение: общее и различия в монетаристском и кейнсианском подходах

Денежная масса – это совокупность всех денежных средств, находящихся в хозяйстве в наличной и безналичной формах, выполняющих функции средства обращения, платежа и накопления.

На денежном рынке, как на всяком другом, существует спрос на деньги и их предложение.

Под предложением понимается денежная масса в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент.

Для характеристики денежного предложения применяются денежные агрегаты, которые представляют собой различные группы ликвидных активов: М1, М2, М3, L и др.

Агрегат М1 (деньги для сделок) включает в себя: монеты, бумажные деньги, деньги на текущих счетах.

Агрегат М2 включает в себя: монеты, бумажные деньги, текущие счета, т. е. агрегат М1 плюс деньги на сберегательных и срочных вкладах.

Агрегат М3 включает в себя агрегат М2 плюс вклады в специализированных учреждениях и особые виды накоплений.

Существуют еще агрегаты L – группа ценных бумаг, Х – иностранная валюта и др.

Предложение денег исчисляется с помощью денежного мультипликатора.

Денежный мультипликатор (monetary multiplier) – это часть избыточного резерва, которую система коммерческих банков может использовать для увеличения массы денег в обращении и суммы бессрочных вкладов путем предоставления новых займов (или скупки ценных бумаг). Он равен единице, деленной на обязательную норму резерва. Денежный мультипликатор показывает, во сколько раз изменится объем денежной массы в случае изменения денежной базы (денег Центрального банка).

Таким образом, денежная масса – это взаимодействие денежной базы и мультипликатора.

Денежный мультипликатор используется для прогнозирования предложения денег и регулирования денежной массы. Главную роль в этом процессе играет Центральный банк.

Соотношение денежной массы и массы товаров и услуг на рынке определяет покупательную способность денег.

Покупательная способность денег – это количество товаров и услуг, которые можно купить на денежную единицу. При повышении уровня цен покупательная способность денег снижается, и наоборот.

Вторым компонентом денежного рынка является спрос. Существуют различные теоретические подходы при анализе спроса на деньги.

Рассмотрим сначала монетаристский подход.

Монетаризм (англ. money – деньги) – экономическая концепция, рассматривающая деньги, находящиеся в обращении, в качестве главного инструмента макроэкономического анализа.

Монетаризм возник в середине 50-х гг. ХХ в., а сам термин впервые появился в работе К. Бруннера «Роль денег в монетарной политике».

Родоначальником этого направления является Ирвинг Фишер. Широкое распространение монетаризм получил с начала 70-х гг. На Западе лидером современного монетаризма является М. Фридман (США – чикагская школа), в Украины – Егор Гайдар и др.

Упрощенно говоря, суть монетаризма сводится к двум тезисам:

Деньги играют основную роль в экономике.

Центральный банк может воздействовать на денежное предложение, т. е. на количество обращающихся денег.

Монетаризм основывается на количественной теории денег, корни которой уходят в XVII в. Затем эта теория развивалась в работах Ри-кардо, Кантильона, Маршалла и др.

В рамках количественной теории денег спрос на деньги определяли в соответствии с уравнением (моделью) И. Фишера:

M х V = P х Q,

где M – количество денег в обращении; V – скорость обращения денег; Q – количество проданных товаров; P – средняя цена товаров и услуг. Преобразуя уравнение, получали:

где MD – величина спроса на деньги.

Если предположить, что все сделки учитываются в ВНП, то P х Q равно номинальному ВНП.

ВНП

Отсюда: MV = ВНП и далее:

Современное толкование количественной теории денег М. Фридманом учитывает спрос на деньги не только общества в целом, но и отдельного лица, который ограничен суммой имеющегося у этого лица «портфеля ресурсов», т. е. денег и других активов:

MD = Pf (Rb, Re, p, h, y, u),

где MD – величина спроса на деньги; P – абсолютный уровень цен; Rb – номинальная норма процента по облигациям; Re – рыночная стоимость дохода по акциям; p – темп изменения уровня в процентах; h – отношение между человеческим богатством (труд) и всеми другими формами богатства; y – общий объем богатства; u – величина, отражающая возможное изменение вкусов и предпочтений.

У современного монетаризма есть соперничающая теория денег в лице кейнсианства и неокейнсианства.

Кейнсианская теория пытается определить спрос на деньги исходя из мотивов экономического субъекта, побуждающих его хранить часть своего богатства в форме ликвидных денежных активов. Д. Кейнс выделяет такие мотивы: трансакционный, спекулятивный, мотив предосторожности.

Важно отметить, что субъект не всегда может определить, какими именно мотивами он руководствуется в своем спросе на деньги.

Трансакционный – это мотив хранения денег, основанный на удобстве их использования в качестве средства платежа.

Предосторожность – это мотив хранения денег с целью иметь в будущем возможность осуществлять незапланированные расходы.

Спекулятивный – это мотив хранения денег, который возникает из неизвестности будущей рыночной стоимости финансовых активов и желания избежать потерь.

Кейнс считал, что спрос на деньги зависит от номинального дохода и нормы ссудного процента: номинальный доход прямо пропорционально влияет на денежный спрос, а норма ссудного процента – обратно пропорционально.

Основные различия между монетаризмом и кейнсианством сводятся к следующему.

В отличие от кейнсианцев, которые ориентируются на регулирующую роль государства, монетаристы стоят ближе к старой классической школе и часто отвергают вмешательство государства в регулирование денежной массы.

Кейнсианцы отводят деньгам второстепенную роль, монетаристы считают, что именно денежное обращение определяет уровень производства, занятости и цен.

Различны их позиции и в толковании обращения денежной массы. Монетаристы полагают, что скорость (V) стабильна. Но если скорость обращения денег (V) стабильна, то из уравнения обмена (M х V = = P х Q и далее M х V = ВНП) действительно следует, что между денежным предложением М и ВНП существует непосредственная и предсказуемая зависимость.

Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем – инвестиционный спрос и только через мультипликатор вызывает изменение номинального ВНП.

Монетаристы считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (ΔМ).

В отличие от монетаристов кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, спрос на них падает, сокращается и цена кредита, т. е. процентная ставка, она перестает реагировать на рост предложения денег. В результате экономика попадает в «ликвидную ловушку» и рвется цепь причинно-следственных связей между количеством денег и номинальным ВНП.

Разобраться в «ликвидной ловушке» помогает равновесная модель IS-LM английского ученого Дж. Хикса, разработанная на базе кейн-сианской теории (рис. 18.1).

Кривая IS (Investment-Saving) соединяет множество точек, представляющих собой комбинации ставки процента r и уровня реального дохода y, при которых рынок товаров находится в равновесии.

Кривая LM (Liguidity-Money) характеризует равновесие в денежном секторе экономики и проходит через точки, представляющие такие комбинации ставки процента и уровня реального дохода, при которых денежный рынок находится в равновесии, т. е. существует равенство спроса на деньги и их предложения. Общее равновесие рынка устанавливается в точке пересечения кривых IS и LM. Кривая IS может пересечь кривую LM в любой ее части, поэтому возникают различные варианты равновесия. Существует особый случай, когда увеличение предложения денег не вызывает изменения национального дохода. Это происходит тогда, когда IS пересекает LM на ее горизонтальном участке (отрезок аЬ). Этот случай называется ликвидной ловушкой. При такой ситуации большинство хозяйственных субъектов, предполагая в будущем рост ставки процента, будет предъявлять спекулятивный спрос на деньги. В результате денежный рынок будет находиться в состоянии равновесия при любом уровне дохода, а норма процента не будет изменяться. Это делает неэффективной монетарную политику правительства.

Поэтому в отличие от монетаристов кейнсианцы основным средством стабилизации экономики считают фискальную политику, а не денежную. Следует отметить, что постепенно и те и другие отказываются от своих крайних позиций, поэтому противоречия между ними сглаживаются и в области теории денег возникает кейнсианско-нео-классический синтез, который в настоящее время в среде экономистов становится доминирующим.

18.2. Кредит: сущность, функции, формы

Логика производства такова, что деньги постоянно должны находиться в обороте. При этом у одних фирм в какой-то момент денежные средства временно высвобождаются, а в это же время другие фирмы испытывают потребность в деньгах, которых не имеют.

Это противоречие разрешается с помощью кредита. Основу кредита составляет особый тип сделки, называемый ссудой.

В широком смысле кредит (лат. creditum – ссуда, долг) – это сделка между экономическими партнерами, принимающая форму ссуды, т. е. предоставления имущества или денег другому лицу (физическому или юридическому) на условиях отсрочки возврата и с уплатой процента.

Следует обратить внимание на то, что широкое понимание кредита предполагает не только денежную, но и имущественную ссуду.

Кредит возник в период упадка первобытной общины. Первоначально он предоставлялся в натуральной форме (зерно, скот и т. д.), а по мере развития обмена – в денежной. Долгое время кредит выступал в форме ростовщического, процент которого был очень велик. Нарождавшаяся торгово-промышленная буржуазия вела борьбу против ростовщичества и высокого процента, который поглощал значительную часть ее прибылей. Капитализм победил ростовщичество, когда создал свою систему кредита.

Кредит в узком смысле слова – это движение ссудного капитала, осуществляемое на началах срочности, возвратности и платности.

Узкое понимание кредита предполагает только денежную ссуду. Плата за ссуду является ценой ссуды и имеет форму процента.

Источниками кредита являются внутренние средства фирмы, высвобождаемые в процессе кругооборота.

Рассмотрим их.

В процессе кругооборота основного капитала происходит постепенное накопление его стоимости в амортизационный фонд. До приобретения новых средств производства он может быть предоставлен в кредит.

Часть оборотного капитала высвобождается в денежной форме в связи с несовпадением времени продажи изготовленной продукции и покупки нового сырья. Она тоже может быть использована в качестве ссуды.

Временно свободным денежным капиталом могут стать деньги, предназначенные для выплаты заработной платы, пока срок выплаты не наступил.

Для расширения производства, т. е. капитализации прибыли, нужно накопить ее в достаточном количестве, а до этого она может быть отдана в ссуду.

Кредит выполняет две важные функции.

При помощи кредита происходит перераспределение денежных средств между фирмами, районами и отраслями. Реализация этой функции позволяет продуктивно использовать временно свободные денежные средства.

Кредит дает возможность заменить в обращении действительные деньги кредитными деньгами (банкнотами) и кредитными операциями (безналичными расчетами) и этим сократить издержки обращения.

В зависимости от способа кредитования, а также пространственно-временных характеристик процесса кредитования кредит классифицируют по разнообразным формам.

По способу кредитования различают натуральный и денежный кредиты.

При натуральном кредите объектами кредита могут быть инвестиционные товары, потребительские товары, сырье, ресурсы, предметы производственного потребления.

Объектами денежного кредита выступают денежные покупательные средства, денежный капитал, акции, векселя, облигации и другие долговые обязательства.

По сроку кредитования различают:

краткосрочный кредит, при котором ссуда выдается на срок до 1 года;

среднесрочный со сроком от 2 до 5 лет;

долгосрочный – от 6 до 10 лет;

долгосрочный специальный – от 20 до 40 лет.

По характеру кредитного пространства кредит может быть межгосударственным, государственным, банковским, коммерческим, потребительским, ипотечным.

Межгосударственный (международный) кредит – это движение ссудного капитала в сфере международных экономических отношений. Он имеет либо товарную, либо денежную (валютную) форму. Кредиторами и заемщиками могут быть правительства, банки, частные фирмы.

Государственный кредит предполагает ссуду, которую предоставляет государство населению и частному бизнесу. Источником средств государственного кредита являются облигации госзаймов.

Банковский кредит предоставляют кредитно-финансовые учреждения (банки, фонды и т. д.) любым хозяйствующим субъектам (фирмам, частным предпринимателям и т. д.) в виде денежных ссуд. Это кредит судного капитала, его объект – деньги.

Коммерческий кредит – это кредит, предоставляемый одними хозяйствующими субъектами (фирмами, организациями и т. д.) другим в виде продажи товаров с отсрочкой платежа. Это кредит товарами. Его объект – товарный капитал. Он ускоряет процесс товарного обращения, сокращает денежную массу, необходимую для обращения.

Потребительский кредит – это кредит, который предоставляется частным лицам на определенный срок (от 1 года до 3 лет) под определенный, чаще всего высокий, процент (до 30 %). Этот кредит выступает или в форме продажи товаров с отсрочкой платежа через розничные магазины, или в форме предоставления банковской ссуды.

Ипотечный кредит предоставляется в форме ипотеки, т. е. денежной ссуды, выдаваемой банками частным лицам под залог недвижимости. Источником для этого кредита служат ипотечные облигации, выпускаемые банками и предприятиями.

Субъектами кредитных отношений выступают и государства, и предприятия, и домашние хозяйства, и банки, и страховые компании, и различные фонды, и церковь, и т. д. Между ними складываются кредитные отношения. Они могут быть эффективными лишь на основе материальной заинтересованности всех участников кредита, которая предполагает высокие проценты и по ссуде и по депозитам.

18.3. Денежно-кредитная система: структура и функции

Кредитная система – это комплекс валютно-финансовыхучреждений, призванных регулировать экономику посредством изменения количества находящихся в обращении денег.

Современная денежно-кредитная система состоит из трех звеньев: Центральный банк, коммерческие банки, специализированные кредитно-финансовые институты.

На каждом из трех уровней выполняются соответствующие функции.

Денежно-хозяйственные функции (работа с деньгами вкладчиков, сделки по хранению, предоставление кредита, предоставление информации, консультирование и др.) осуществляются кредитными институтами (банками).

Регулирующие функции (установление учетной ставки, установление резервов и т. п.) осуществляются Центральным банком и ведомствами по надзору.

Регламентирующие функции (контроль над частными банками и т. п.) осуществляются Центральным банком и Министерством финансов.

Первый уровень кредитной системы представлен Центральным банком (ЦБ).

В его функции входят: эмиссия (выпуск) банкнот; хранение государственных золотовалютных резервов; хранение резервного фонда других кредитных учреждений, главным образом коммерческих банков; денежно-кредитное регулирование экономики, кредитование коммерческих банков и осуществление кассового обслуживания государственных учреждений; проведение расчетов и переводных операций; контроль над деятельностью кредитных учреждений.

Конечной целью всех этих функций является проведение денежной политики.

Денежная политика – это политика управления уровнем процента, величиной денежной массы и кредитов.

Управление уровнем процента осуществляется определением уровня учетной ставки процента.

Учетная ставка процента – это норма процента, по которой ЦБ предоставляет краткосрочные кредиты коммерческим банкам.

Коммерческие банки для осуществления своей деятельности берут кредит у ЦБ под определенный процент, т. е. учетную ставку (скажем, 80 %). Банки предоставляют полученные средства своим клиентам под процент, который выше учетного (скажем, 100 %). Если ЦБ повысит учетную ставку процента, то коммерческие банки поднимут ставку процента своим клиентам. Если ЦБ снизит учетную ставку, то же самое сделают коммерческие банки. Таким образом, ЦБ воздействует на экономику, проводя политику «дешевых» или «дорогих» денег, чтобы стимулировать или охладить деловую активность.

Управление величиной денежной массы осуществляется посредством определения нормы обязательных резервов. В соответствии с законом коммерческие банки часть своих средств обязаны хранить в виде резерва в ЦБ. Размер этого резерва устанавливает ЦБ. При уменьшении его величины у коммерческих банков возрастает возможность размещать деньги среди своих клиентов и денежная масса в стране растет. С увеличением резерва предложение денег уменьшается, цена на них, т. е. уровень процента, растет, деньги становятся «дорогими». Политика резервов, проводимая ЦБ, является наиболее жестким инструментом денежно-кредитного регулирования. Она применяется как средство для быстрого сжатия или расширения кредитной массы в стране.

Управление кредитами осуществляется методом «операции на открытом рынке», когда ЦБ проводит куплю-продажу ценных бумаг. Если ЦБ продает ценные бумаги, то он получает взамен денежные средства, количество денег в обращении падает, процент растет и деньги опять становятся «дорогими». Если же ЦБ покупает ценные бумаги, то это приводит к падению нормы процента и «удешевлению» денег. Этот метод применяется для проведения либо экспансивной (покупка), либо рестрикционной (продажа) политики ЦБ в отношении денежной массы.

Второй уровень кредитной системы представлен коммерческими банками, которые непосредственно работают с клиентами: физическими или юридическими лицами.

Благодаря развитой системе кредита банки обладают способностью порождать новые деньги.

Рассмотрим пример:

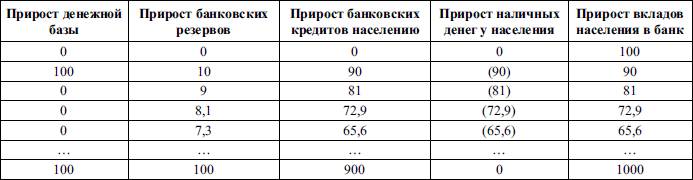

Таблица 18.1

Схема создания банковских депозитов

Допустим, что население хранит все свои деньги в банках, а банки не держат излишних резервов, а норма банковского резерва равна 1 /10.

Если доходы населения увеличатся на 100 единиц, то на столько же вырастут вклады населения в банки. Тогда прирост банковских вкладов составит 10 (1/10 от 100). Значит, 90 единиц банк выделит в качестве кредита населению. Получив эти деньги, население опять вложит их в банк. Дополнительный прирост банковских вкладов населению составит 90 единиц, из которых 9 останутся в форме банковских резервов, а 81 будет предоставлена населению в виде кредита, и т. д. В результате общий прирост кредитов населению составит 900 единиц, а прирост вкладов – 1000.

Чтобы подсчитать, во сколько раз банки увеличивают размер денежной массы в обращении, используется депозитный мультипликатор (т): т = 1/г, где г – обязательные банковские резервы, здесь они равны 10 (табл. 18.1).

Связь предложения денег (Ms) с денежной базой (В) выражается равенством:

ΔMs = mΔB,

где ΔMs – прирост предложения денег; ΔВ – прирост денежной базы.

Среди услуг коммерческих банков, важных для макроанализа, выделяют следующие виды:

Прямое кредитование, т. е. выдача ссуды на условиях возвратности, платности, срочности.

Банковские инвестиции, т. е. приобретение банком акций и облигаций.

Лизинг, т. е. опосредованная банком аренда различных видов имущества и оборудования.

Факторинг, т. е. инкассирование дебиторской задолженности клиента с выплатой суммы счетов немедленно или по мере погашения задолженности.

Трастовые операции, т. е. операции по управлению капиталом клиентов.

Третий уровень кредитной системы представлен специализированными кредитно-финансовыми институтами: пенсионными фондами, страховыми компаниями, инвестиционными и ипотечными банками, ссудно-сберегательными ассоциациями и т. д. Они сосредоточивают у себя громадные денежные ресурсы и поэтому оказывают большое воздействие на денежную политику.

Для нормального функционирования экономики важно, чтобы банковская система была стабильна.

К причинам, вызывающим нарушения в функционировании банковской системы, относятся:

• нестабильность курса национальной валюты;

• неудачная денежно-кредитная политика ЦБ;

• неразумная фискальная (налоговая) политика;

• отсутствие системы страхования депозитов.

К мерам по стабилизации кредитно-банковской системы относятся:

• совершенствование банковского законодательства;

• приведение в соответствие уровня минимальных банковских резервов и уровня учетной ставки;

• развитие новых форм кредитно-банковских услуг и регулирование емкости кредитного рынка.

|

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 1058; Нарушение авторских прав?; Мы поможем в написании вашей работы!