КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Лекція 2. 1. Необхідність, суть та інформаційна база пруденційного (щоденного) нагляду

|

|

|

|

Тема: ВСТАНОВЛЕННЯ НАЦІОНАЛЬНИМ БАНКОМ УКРАЇНИ ОБОВЯЗКОВИХ ЕКОНОМІЧНИХ НОРМАТИВІВ БАНКАМ ТА КОНТРОЛЬ ЗА ЇХ ДОТРИМАННЯМ

1. Необхідність, суть та інформаційна база пруденційного (щоденного) нагляду

2. Порядок розрахунку та мінімальний розмір регулятивного капіталу банку

3. Нормативи капіталу, ліквідності та платоспроможності банку

4. Нормативи кредитного ризику банку

1. Необхідність, суть та інформаційна база пруденційного (щоденного) нагляду

Другим етапом наглядової діяльності НБУ є попередній (пруденційний / документарний) нагляд, мета якого – забезпечити перевірку дотримання банками встановлених вимог, розумне (з оптимальним ризиком) ведення ними власних справ. Водночас при його проведенні реалізується заборона або обмеження Національного банку України щодо деяких видів банківської діяльності, здійснюється контроль за відрахуванням коштів до резервів для відшкодування можливих втрат за активними операціями банків, запроваджуються штрафні санкції щодо банків, які порушують економічні нормативи тощо.

Термін "пруденційний" запозичений із західної практики і в перекладі означає "обережний, м'який, щоденний". На цьому етапі нагляд за діяльністю комерційних банків здійснюється на підставі статистичної і звітності, яку Національний банк отримує від банків.

Як свідчить досвід роботи банків, прийняття адекватного та зваженого рішення залежить не лише від оперативного аналізу поточної ситуації, що склалася в банку, а й від системного аналізу основних показників за (тривалий час, виявлення тенденцій, проблем, банківських ризиків та чинників, які їх зумовлюють, за допомогою побудови аналітичних трендів, факторних моделей, прогнозування як основних показників діяльності банків, так і наслідків управлінських рішень.

|

|

|

До вимог пруденційного (попереднього) контролю належить:

Ø встановлення контролю з боку НБУ за визначеними для банків обмеженнями та вимогами відповідно до розроблених періодичних форм звітності;

Ø проведення комплексного аналізу звітності банків та розрахунків економічних нормативів;

Ø створення інформаційної бази з метою використання її даних для прогнозування банківської діяльності та планування поточного контролю.

Попередній контроль є прерогативою Департаменту банківського регулювання і нагляду, діяльність якого спрямована на впровадження інструментів документального нагляду та механізмів управління банківськими ризиками, економічний аналіз та регулювання роботи банків чи допомогою контролю використання ними нормативних та оцінних показників, виявлення на ранньому етапі (за результатами проведеного аналізу й прогнозу на майбутнє) можливої кризи банків та усунення її причин за допомогою упереджувальних заходів, створення організаційної та методологічної бази для виконання контрольно-наглядових функцій регіональними управліннями Національного банку України.

Мета та завдання Департаменту банківського регулювання і нагляду втілені у його головних функціях (рис. 1).

Основні завдання Департаменту банківського регулювання і нагляду визначаються основною метою і завданнями Національного банку України у проведенні єдиної державної грошово-кредитної політики, зміцненні грошової одиниці, організації міжбанківських розрахунків, координації діяльності і підтримання стабільності банківської системи України. Департамент здійснює нагляд та регулювання діяльності банків на підставі економічного аналізу діяльності банків та науково обґрунтованого механізму впливу на їх роботу через регулювання стандартів та нормативних показників, прогнозування ситуації на кредитних ринках країни, умов стійкості і надійності як окремих банків, так і банківської системи у цілому, а також надає інформацію іншим підрозділам банківського нагляду і керівництву Національного банку України. Департамент забезпечує методичну та методологічну базу для проведення регіональними управліннями Національного банку України роботи з нагляду і регулюванню діяльності банків на основі надання ними необхідної інформації за підсумками аналізу щодо стану банків та здійснення контролю за ефективністю діяльності відповідних підрозділів регіональних управлінь.

|

|

|

Основними об'єктами аналітичної роботи Департаменту є комерційна діяльність кожного окремого банку, робота відповідних підрозділів банківського нагляду регіональних управлінь Національного банку України, аудиторські фірми.

При попередньому контролі Департаментом проводиться робота щодо:

· вивчення діяльності банків на основі балансів, довідок і спеціальних форм статистичної звітності, розробка економічних нормативів та оціночних показників діяльності банків та контроль за їх дотриманням;

· внесення пропозицій та проектів постанов НБУ про вжиття санкцій до банків, які систематично порушують чинне законодавство України, не виконують умови рекомендації Національного банку України щодо дотримання встановлених стандартів і нормативів, поліпшення їх фінансового стану, несвоєчасно надають звіти і інформацію, допускають недостовірність статистичної звітності;

· представлення інтересів служб банківського нагляду в інших структурах Національного банку України щодо розробки та внесення змін та доповнень до нормативних актів НБУ в межах своєї компетенції;

· здійснення контролю за виконанням банками вимог Національного банку України щодо створення та формування капіталів страхування;

· здійснення контролю за виконанням регіональними управліннями Національного банку України та банками постанов Правління Національного банку України;

· забезпечення методичної та методологічної бази для проведення регіональними управліннями НБУ та Департаментами банківського нагляду роботи по здійсненню нагляду і регулюванню діяльності банків;

|

|

|

· разом з іншими управліннями і структурними підрозділами банку вивчення і узагальнення практики застосування в банківській системі діючого законодавства України і нормативних актів НБУ, внесення пропозицій до їх вдосконалення;

· виявлення банків, у яких мають місце погіршення встановлених стандартів і нормативів, наявність платіжного дефіциту, нестача власних коштів та розробка системи упереджувальних заходів і методики раннього реагування на діяльність банків для використання іншими Департаментами банківського нагляду і регіональними управліннями Національного банку України у практичній роботі;

· створення інформаційного банку даних, аналітичних картотек про діяльність банків, картотеки "великих кредитів", "інсайдерів", застав, статутних капіталів і розробка нормативних документів та методик управління ризиками;

· надання консультацій і роз'яснень підрозділам банківського нагляду регіональних управлінь НБУ з питань упереджувальних заходів до кожного конкретного банку, механізму та інструментарію фінансової стабілізації і недопущення операційного дефіциту платіжного балансу;

· розробка комп'ютеризованого звіту банків та підрозділів банківського нагляду регіональних управлінь НБУ для безвиїзного аналізу діяльності комерційних банків та використання в роботі іншими підрозділами банківського нагляду;

· підготовка аналітичних таблиць фінансового стану комерційних банків за звітний період, узагальнення результатів аналізу для інформування Правління Національного банку України і підготовка рекомендацій для прийняття управлінських рішень іншими підрозділами банківського нагляду, структурами банку, керівними особами НБУ;

· підготовка загального аналізу діяльності і тенденцій розвитку банківської системи та кожного банку окремо для інформування Правління Національного банку України та використання в роботі підрозділів банківського нагляду;

|

|

|

· вивчення і впровадження досвіду центральних банків зарубіжних країн з питань створення національної банківської системи, банківського нагляду, організації економічного аналізу та контролю за дотриманням економічних нормативів діяльності банків.

Попередній контроль базується на перевірці та аналізі звітності, що подають банки до НБУ (документальна ревізія).

У Національному банку України створена інформаційна система банківського нагляду, яка містить:

- статистичну звітність, отриману за допомогою системи "New-stat";

- автоматизовану інформаційну систему "Досьє банків" (АІС "Досьє банків");

- реєстр кореспондентських рахунків;

- єдину інформаційну систему обліку позичальників (боржників), які мають прострочену заборгованість за банківськими кредитами (ЄІС "Реєстр позичальників").

Статистична звітність надходить до Національного банку за допомогою системи "New-stat", яка дає змогу користувачам одночасно отримувати інформацію.

Службою банківського нагляду впроваджено біля ЗО форм статистичної звітності, які всебічно відображають діяльність банків, а саме:

• стан кредитного портфеля;

• регулювання діяльності банків;

• застосування заходів впливу;

• формування резервів;

• валютні операції;

• активи й пасиви за строками погашення;

• дані щодо акціонерів, афілійованих осіб, власників істотної участі;

• зобов'язання банків;

• інформація про роботу ліквідатора (ліквідаційної комісії) банку.

Подальшому розвитку автоматизованих систем обробки інформації сприяє застосування "клієнт-серверних систем". Крім файл-сервера, вони містять спеціальний сервер бази даних, який працює з ними за запитом користувача. Запити повністю обробляються сервером бази даних. Ще одним плюсом таких систем є вмонтований механізм захисту інформації. В НБУ за цим принципом побудовано автоматизовану інформаційну систему "Досьє банків".

Упровадження АІС "Досьє банків" дає змогу:

· організувати накопичення і зберігання даних у єдиному інформаційному середовищі з використанням однакових засобів захисту, механізму доступу до даних, адміністрування бази даних, технології архівування тощо;

· забезпечити користувачів - працівників центрального апарату повно функціональними АРМами - клієнтськими місцями АІС "Досьє банків" для введення й отримання даних безпосередньо на сервер та із сервера. Це дає змогу об'єднати інформацію з локальних баз даних у різних підрозділах банківського нагляду та уникнути її дублювання на кожному робочому місці, створити в кожному підрозділі своє програмне забезпечення для вирішення внутрішніх завдань інформаційного забезпечення.

АІС "Досьє банків" почали розробляти в 1995-1996 роках, коли постало питання щодо поліпшення інформаційного забезпечення системи банківського нагляду. Із 1998 року в НБУ почалася дослідна експлуатація АІС "Досьє банків", підготовленої на СУБД Informix.

У складі АІС "Досьє банків" у повному обсязі функціонує п'ять модулів:

1. “Реєстрація банків”;

2. "Ліцензування банків ";

3. "Інспектування банків";

4. "Узагальнена інформація по системі банків ";

5. "Моніторинг банків ".

Останній модуль включає такі блоки:

» "Фінансовий стан банку",

» "Найбільші кредитори банку",

» "Картотека великих кредитів, інсайдерських позик, кредитних ліній". Цей модуль створено для забезпечення щоденного контролю за максимальними розмірами великих кредитних ризиків і ризику на одного позичальника, а також ефективного розподілу кредитних ресурсів та запобігання кримінальному використанню кредитів і їх неповерненню. Він розроблений на основі системи "New-stat".

Блок "Фінансовий стан" містить основні показники діяльності банків у динаміці, обов'язкові економічні нормативи, показники раннього реагування та передбачає графічне зображення даних. Це сприяє здійсненню оперативного та стратегічного аналізу діяльності банків, формуванню ефективної політики нагляду за ними, вчасному застосуванню заходів впливу.

Основними завданнями щодо функціонування та розвитку АІС "Досьє банків" є створення нових модулів, розширення обсягів інформації, деталізація показників і застосування їх для виявлення системних ризиків, ефективності (результативності) діяльності банків, забезпечення доступу територіальних управлінь до інформаційних ресурсів АІС "Досьє банків" та інші.

2. Порядок розрахунку та мінімальний розмір регулятивного капіталу банку

Базою для розрахунку економічних нормативів є регулятивний капітал банку. Регулятивний капітал є одним з найважливіших показників діяльності банків, основним призначенням якого є покриття негативних наслідків різноманітних ризиків, які банки беруть на себе в процесі своєї діяльності та забезпечення захисту вкладників, фінансової стійкості й стабільної діяльності банків.

Така ситуація пов'язана з тим, що усі операції банку за їх розміщенням у балансі поділяють на активні та пасивні. Активом (А) банку вважається будь-який об'єкт, котрий або сам по собі приносить банку дохід, або може бути обмінений на інший об'єкт, котрий, у свою чергу, даватиме дохід. Для придбання активів банк використовує кошти його власників, вкладників, кредиторів та інвесторів.Це створює тотожний за сумою обсяг претензій (П) власників цих коштів на активи банку та на дохід, який вони приносять:

А = П. Усі претензії поділяють на дві категорії:

1. контрактні претензії, тобто зобов'язання банку (З) за залученими депозитами, отриманими кредитами та випущеними власними незабезпеченими борговими цінними паперами;

2. залишкові претензії — це фінансовий капітал (К) банку, сплати за залишковими претензіями банк проводить після нового задоволення контрактних претензій.

Виходячи з такого розподілу претензій до банку тотожність банківського балансу матиме вигляд: А = К + 3. Звідси К = А - 3. Отже, фінансовий капітал банку відображає залишковий інтерес банку в його активах за вирахуванням зобов'язань. Фінансовий капітал - величина, залежна від обсягу активів та зобов'язань. Він потрібен банку на випадок знецінення частини його активів з метою захисту від ситуацій, коли активів не вистачатиме для задоволення контрактних претензій.

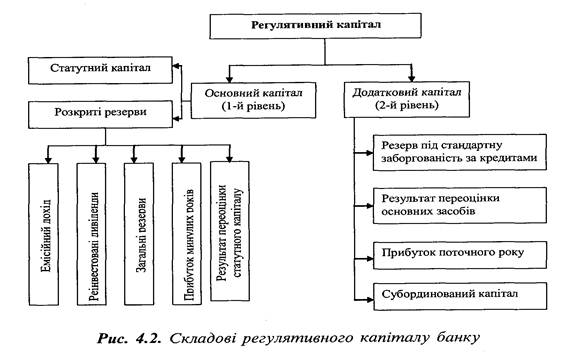

Регулювання банківської діяльності за допомогою економічних нормативів передбачає врахування під час розрахунку цих нормативів найбільш стійкої частини фінансового капіталу, яка найменше підлягає змінам і може гарантувати покриття негативних наслідків різноманітних ризиків та забезпечення захисту інтересів вкладників, фінансової стійкості і стабільності діяльності банків. З цією метою складові фінансового капіталу залежно від їх здатності змінювати обсяг ділять на дві частини: основний капітал або капітал 1-го рівня, та додатковий капітал або капітал 2-го рівня (рис. 2).

За методикою НБУ і основний, і додатковий капітал коригуються з метою виділення найбільш стійкої частини. Відкоригована частина фінансового капіталу має назву регулятивного капіталу, величина якого розраховується за формулою:

Регулятивний капітал (РК) = Основний капітал (ОК) + Додатковий капітал (ДК) - Відвернені кошти (КВ).

Отже, регулятивний капітал складається з основного (1-го рівня) капіталу та додаткового (2-го рівня) капіталу.

Основний капітал уважається більш незмінним і таким, що не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки.

Додатковий капітал немає стійкого характеру, а його розмір піддається змінам.

Основний капітал (капітал 1-го рівня) складається з таких елементів:

1. Фактично сплачений зареєстрований статутний капітал. За підсумками року на основі фінансової звітності розмір статутного капіталу коригується на індекс девальвації чи ревальвації гривні за рахунок і в межах валових доходів або валових витрат банку відповідно до методики, визначеної Національним банком України.

2. Розкриті резерви, що створені або збільшені за рахунок нерозподіленого прибутку (резерви, що оприлюднені банком у фінансовій звітності):

· дивіденди, що направлені на збільшення статутного капіталу;

· емісійні різниці.

Емісійні різниці (емісійний дохід) - сума перевищення доходів, отриманих банком від первинної емісії (випуску) власних акцій та інших корпоративних прав над номіналом таких акцій (інших корпоративних прав);

· резервні фонди, що створюються згідно із законами України;

· загальні резерви, що створюються під невизначений ризик при проведенні банківських операцій;

· прибуток минулих років;

· прибуток минулих років, що очікує затвердження;

· результат переоцінки статутного капіталу -з урахуванням індексу девальвації чи ревальвації гривні.

Названі складові частини включаються до капіталу 1 -го рівня лише за умови, що вони відповідають таким критеріям:

• відрахування до резервів і фондів здійснено з прибутку після оподаткування або з прибутку до оподаткування, скоригованого на всі потенційні податкові зобов'язання;

• призначення резервів та фондів і рух коштів цих резервів і фондів окремо розкрито в оприлюднених звітах банку;

• фонди мають бути в розпорядженні банку з метою необмеженого і негайного їх використання для покриття збитків;

• будь-яке покриття збитків за рахунок резервів та фондів проводиться лише через рахунок прибутків та збитків.

3. За методикою НБУ загальний розмір основного капіталу визначається з урахуванням розміру очікуваних (можливих) збитків за невиконаними зобов'язаннями контрагентів та зменшується на суму:

- недосформованих резервів під можливі збитки за: кредитними операціями, операціями з цінними паперами, дебіторською заборгованістю, простроченими понад ЗО днів та сумнівними до отримання нарахованими доходами за активними операціями;

- коштів, розміщених на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах;

- нематеріальних активів за мінусом суми зносу;

- капітальних вкладень у нематеріальні активи;

- збитків минулих років і збитків минулих років, що очікують затвердження;

- збитків поточного року.

Додатковий капітал (капітал 2-го рівня) складається з таких елементів:

· резерви під стандартну заборгованість інших банків;

· резерви під стандартну заборгованість клієнтів за кредитними операціями банків;

· результат переоцінки основних засобів;

· прибуток поточного року;

· субординований борг, що враховується до капіталу (субординований

капітал).

Субординований капітал включає кошти, що залучені від юридичних осіб-резидентів і нерезидентів, як у національній, так і в іноземній валюті на умовах субординованого боргу.

Субординований борг - це звичайні незабезпечені боргові капітальні інструменти (складові елементи капіталу), які відповідно до угоди не можуть бути взяті з банку раніше п'яти років, а у випадку банкрутства чи ліквідації повертаються інвестору після погашення претензій усіх інших кредиторів.

При цьому сума таких коштів, включених до капіталу, не може перевищувати 50 відсотків розміру основного капіталу з щорічним зменшенням на 20 відсотків від його первинної вартості протягом п'яти останніх років дії угоди.

Кошти, залучені на умовах субординованого боргу, можуть включатися до капіталу банку після отримання дозволу Національного банку України в разі їх відповідності таким критеріям:

· є незабезпеченими, субординованими і повністю сплаченими;

· не можуть бути погашені за ініціативою власника;

· можуть вільно брати участь у покритті збитків без пред'явлення банку вимоги щодо припинення торговельних операцій;

· дозволяють відстрочення обслуговування зобов'язань щодо сплати відсотків, якщо рівень прибутковості не дозволяє банку здійснити такі виплати.

При розрахунку загального розміру регулятивного капіталу банку на капітал 2-го рівня (додатковий (ДК) та субординований капітал (СК)) накладаються такі обмеження:

1. Загальний розмір додаткового капіталу не може бути більше ніж 100 відсотків основного капіталу:

ДК не більше ОК.

2. Розмір субординованого капіталу не може перевищувати 50 відсотків розміру основного капіталу, тобто враховується у розмірі, що не перевищує половини основного капіталу:

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 384; Нарушение авторских прав?; Мы поможем в написании вашей работы!