КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Банківський переказ

|

|

|

|

Форми міжнародних розрахунків

Форми міжнародних розрахунків – це сформовані у міжнародній комерційній та банківській практиці і врегульовані законодавством країни-учасника розрахунків способи оформлення, передачі та оплати товаророзпорядчих та платіжних документів, що виконується через банк.

Вибір форми міжнародних розрахунків у міжнародній торгівлі залежить від ряду чинників:

- фінансової надійності експортера - імпортера;

- взаємовідносин: продавець – покупець (агент із продажу, дочірнє підприємство, перша угода);

- політичної та економічної стабільності країн;

- виду товарів;

- традицій та звичаїв в міжнародної торгівлі даними товарами;

- суми угоди.

До форм міжнародних розрахунків належать:

1. Банківський переказ, у т.ч.:

- Авансовий платіж;

- Відкритий рахунок

2. Інкасо.

3. Акредитив.

Ці форми відрізняються за ступенем вмісту заходів проти ризиків неплатежу, швидкістю отримання валютного виторгу, вартістю розрахунків, наявністю додаткових важелів, що спонукають обидві сторони до сумлінного виконання контракту. Тому вибір правильної форми платежу відіграє значну роль у визначенні ефективності угоди купівлі-продажу.

Авансовий платіж є найбільш ризикованим для імпортера та найменш ризикованим - для експортера; відкритий рахунок, навпаки, є найбільш ризикованим для експортера і найменш ризикованим - для імпортера. Це пояснюється тим, що ці форми надають однобічні вигоди або покупцю, або продавцю. Крім того, вони порівняно із акредитивом та інкасо передбачають роль банку лише як провідника грошових коштів.

Банківський переказ – просте доручення банку своєму банку-кореспонденту виплатити певну суму грошей на прохання і за рахунок переказодавця іноземному отримувачу (бенефіціару) з визначенням способу відшкодування банку-платнику виплаченої ним суми.

|

|

|

Банківські перекази здійснюються в безготівковій формі шляхом платіжних доручень, що адресуються одним банком іншому (іноді з використання банківських чеків або інших платіжних документів). Але комерційні або товаросупроводжувальні документи (рахунки - фактури, транспортні та інші документи) спрямовуються при цій формі розрахунків від експортера імпортеру напряму, минаючи банки).

Банк виконує тільки платіжні доручення іноземних банків чи оплачує у відповідності з умовами кореспондентських угод виставлені на нього банківські чеки з грошовими (контрактними) зобов’язаннями іноземних імпортерів, а також виставляє платіжні доручення і банківські чеки на іноземні банки за грошовими зобов’язаннями вітчизняних імпортерів.

Ініціатором банківського переказує виступає імпортер. При використанні банківського переказу в розрахунках за експортовані товари та надані послуги банк виконує платіжні доручення іноземних банків-кореспондентів з виплати коштів на користь переказоотримувачів як клієнтів свого банку, так і клієнтів своїх банків-кореспондентів при умові зазначення в платіжному дорученні одного з наступних способів відшкодування виплачених сум:

- зарахування суми переказу на рахунок «лоро» в банку імпортера;

- застосування кореспондентських рахунків «лоро» чи «ностро» в третьому банку;

- надання права дебетувати суму переказу рахунку «ностро» банка імпортера в банку експортера.

При використанні банківського переказу в розрахунках за імпортовані товари та отримані послуги, банк виконує доручення клієнтів, які мають в банку поточний валютний рахунок на:

1) переказ валюти за кордон в оплату вартості імпортованих товарів, товарних документів чи документів про надання послуг;

|

|

|

2) в якості авансових платежів, передбачених умовами зовнішньоторговельних контрактів;

3) в оплату простих та переказних векселів за придбані в кредит товари;

4) в погашення заборгованості, що утворилася в результаті перерахунків, та на інші цілі, що не суперечать діючому законодавству в межах залишку коштів на валютному рахунку клієнта.

Використання банківського переказу як форми розрахунків за контрактом повинно бути обумовлено при укладанні зовнішньоторговельної угоди, при цьому в розділі “Умови платежу” повинно бути визначено:

- детальний перелік документів, що спрямовується від експортера імпортеру (за видом та кількістю);

- банківські реквізити переказоотримувача (номер рахунку, назва банку експортера, його адреса);

- строки, в які повинен бути здійснений платіж.

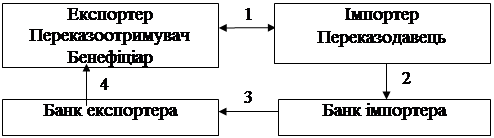

Схема розрахунків з використанням банківського переказу представлена на рисунку 3.

Рисунок 3 - Порядок розрахунків з використанням банківського переказу

1 – укладання зовнішньоекономічного контракту

2 – заповнення імпортером заяви на переказ та подання її в банк

3 – проведення розрахунку банком імпортера на підставі платіжного доручення

4 – зарахування банком експортера коштів на рахунок експортера

Банк переказодавця керується конкретними вказівками, що містяться в платіжному дорученні.

Банки приймають участь в даній формі розрахунків при отриманні в банку експортера відповідного доручення на оплату контракту. Вони не несуть ніякої відповідальності за платіж: поставка товару, передача документів, а також сам платіж не входять в функції банку до моменту представлення платіжного доручення.

Таким чином, банки несуть мінімальну відповідальність при банківському переказі і стягують при цій формі розрахунків мінімальну комісію. Комісія, як правило, стягується банком експортера з переказодавця у відповідності з тарифами комісійної винагороди банка по роботі з клієнтами. Розмір комісії визначається самим банком і є або фіксованим або виражається у відсотках.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 1032; Нарушение авторских прав?; Мы поможем в написании вашей работы!