КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Комплекс маркетингу - це продукт, ціна, просування і збут - для досягнення встановленої мети проекту

|

|

|

|

Маркетингової концепції - це всі види діяльності, які дозволяють реалізувати стратегію проекту шляхом розробки маркетингової стратегії та комплексу маркетингу.

Маркетингові дослідження - це систематизована та оброблена інформація стосовно ринку і ринкового середовища, яка містять аналіз ринків, конкуренції, каналів розподілу і поставок.

При формуванні маркетингової стратегії насамперед необхідно враховувати, на якій стадії життєвого циклу знаходиться галузь, структуру галузі, суть і потужності п'яти конкурентних сил, масштаби діяльності конкурентів.

План маркетингу - документ, в якому подається детальна оцінка продукції та стратегії маркетингу за такою схемою: продукція, що зараз продається; споживачі, що купують дану продукцію; конкуренти, присутні на ринку даного продукту; встановлена маркетингова мета проекту; тактичні засоби маркетингу; детальний план стимулювання; вплив проекту на існуючі групи товарів.

У процесі самостійного вивчення даного питання студентам необхідно зосередити свою увагу на технічному аналізі [6,16,77].

Проведення технічного аналізу має на меті обґрунтування технічної здійснюваності проекту та встановлення рівня капітальних і поточних витрат за ним (рис.7.5).

Виконання технічного аналізу проекту передбачає проведення обґрунтування місцезнаходження проекту та його допоміжних виробництв, визначення масштабу, строків здійснення проекту з урахуванням можливих змін на ринку продукції, розробку проекту, підготовку проектної схеми підприємства та графіка виконання проекту, встановлення стандартів і норм виробництва, процедур запуску нового виробництва, проектування матеріально-технічного забезпечення проекту та його технічної інфраструктури, визначення умов експлуатації та ремонту обладнання.

|

|

|

Порядок проведення технічного аналізу проекту:

o визначення місцезнаходження проекту та об'єкта будівництва;

o обґрунтування вибору масштабу підприємства та проектних обсягів виробництва;

o вибір технології виробництва та устаткування;

o ідентифікація інфраструктури об'єкта проектування;

o розробка проектної документації;

o підготовка графіка здійснення проекту;

o підготовка, освоєння та забезпечення якості виробництва, встановлення стандартів і норм виробництва;

o оцінка витрат на здійснення та експлуатацію проекту;

o проектування матеріально-технічного постачання проекту;

o розрахунок витрат виробництва та збуту продукції проекту.

Рис. 7.5. Основні аспекти технічного аналізу проекту

Таблиця 7.3. Зміст робіт на різних етапах проведення технічного аналізу проекту [6]

| Етап технічного аналізу | Зміст робіт, які виконують на даному етапі | ||

| Визначення місцезнаходження проекту та об'єкта будівництва проекту | Аналіз різних варіантів місця реалізації об'єкта будівництва проекту з урахуванням критеріїв наявності та розташування: o земельної ділянки; o сировини; o ринків збуту; o комунальних послуг; o транспортної та комунальної інфраструктури, робочої сили | ||

| Обґрунтування вибору масштабу проекту | Характеристика проекту з точки зору ефективного обсягу виробництва підприємства: o оцінка місткості внутрішніх і зовнішніх ринків збуту та їх очікуваний зріст; o розрахунок витрат на будівництво та експлуатацію альтернативних варіантів підприємства з різною виробничою потужністю; o оцінка економії на масштабах при збільшенні обсягу випуску продукції; o встановлення можливих екологічних і соціальних обмежень та оцінка їх впливу на масштаб проекту o оцінка ризиків великомасштабних виробництв | ||

| Вибір технології виробництва та устаткування | Обґрунтування вибору технологічного процесу, виходячи з його адекватності: * наявності та вартості сировинних ресурсів, що застосовуються; * якості кінцевого продукту; * відпрацьованості застосовуваної технології; * можливості розширення виробництва; * вимог екологічних стандартів; * рівня операційних витрат Вивчення можливості та умов купівлі устаткування: * строки та умови виготовлення і постачання устаткування; * умови транспортування, монтажу, налагодження устаткування; * обслуговування, ремонт та експлуатація устаткування; розробка заходів, необхідних для підтримки визначеної якості продуктивної праці устаткування (якість сировини, рівень кваліфікації робочої сили) | ||

| Ідентифікація інфраструктури об'єкта проектування | Характеристика вимог проекту до інфраструктури: * наявність основних і допоміжних приміщень; * відповідність ступеня розвитку комунікацій вимогам технології проекту; * необхідний обсяг та якість комунальних послуг (електроенергія, водопостачання, каналізація); * забезпечення транспортними комунікаціями; * рівень розвинутості соціальної інфраструктури (житло, магазини, об'єкти охорони здоров'я, освіти, культури) | ||

| Розробка проектної документації | Команда, яка здійснює підготовку проекту, повинна: o розробити чи придбати необхідну робочу документацію для проектування, будівництва та запуску об'єкта в експлуатацію; o оголосити та провести тендери, обрати підрядників виконання проекту. Розробка проектної документації включає техніко-економічне обґрунтування проекту будівництва та підготовку робочої документації | ||

| Підготовка графіка здійснення проекту | Планування здійснення проекту відображає інжинірингові заходи, що сприяють реалізації проекту: o придбання та підготовка земельної ділянки; o спорудження об'єкта та необхідних інфраструктурних комунікацій; o порядок оснащення устаткуванням; o запуск в експлуатацію; o організацію контролю на всіх стадіях здійснення проекту. | ||

| Підготовка, освоєння та забезпечення якості виробництва | Розробка заходів, які забезпечують: o підготовку робочої сили необхідної кваліфікації та кількості; o наявність і рівень якості сировини, матеріалів, запасних частин; o розробку виробничих стандартів, що сприятиме контролю за їх виконанням на всіх етапах реалізації проекту. | ||

| Оцінка витратна здійснення та експлуатацію проекту | Розрахунок капітальних і поточних витрат, які плануються для реалізації проекту та включають витрати на: o придбання земельної ділянки та її підготовку; o будівництво будівель та споруд; o придбання, поставку та обслуговування устаткування; o купівлю ліцензій; o підготовку виробництва; o виплату процентів по кредитах. | ||

| Проектування матеріально-технічного постачання проекту | Організація постачання містить: o планування та організацію процесу закупівлі; o визначення видів, кількості товарів і послуг, що необхідно придбати; o визначення постачальників, розміщення замовлень та укладання угод; o здійснення контролю за поставками. | ||

| Розрахунок витрат виробництва та збуту продукції проекту | Розрахунок витрат на виробництво продукції проекту та її збут включає: o вартість сировини, матеріалів і комплектуючих; o основну та додаткову заробітну плату; o комунальні витрати; o страхові внески; o цехові та заводські накладні витрати; o збутові витрати. | ||

Слід зважати і на те, що у разі розробки проекту будівництва нового підприємства, виникає проблема пошуку та вибору оптимального місце розташування об'єкта.

|

|

|

|

|

|

Далі слід звернути увагу студентів на інституційний аналіз [6,16,77].

Інституційний аналіз має на меті визначення впливу всього спектра зовнішніх і внутрішніх факторів на успішність виконання проекту (рис. 7.6.).

Важливо підкреслити що аналіз внутрішніх факторів містить оцінку рівня менеджменту команди проекту, можливість ефективного управління проектним циклом. Цей етап підготовки передбачає розгляд відповідності рівня кваліфікації та досвіду управлінської команди, ступінь її мотивації, спільність їх корпоративної культури з цілями та цінностями проекту і компанії, що його реалізує. Важливим також є аналіз трудового потенціалу персоналу, який планується залучити для реалізації проекту, та організаційної структури управління.

|

|

|

Рис. 7.6. Елементи інституційного аналізу

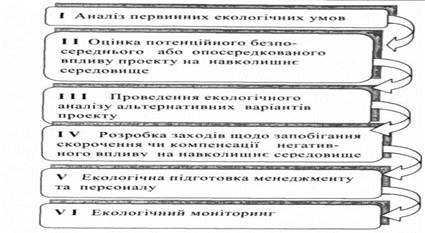

Дуже важливим у вивченні теми є розуміння екологічного аналізу [6,16,77]. Практика аналізу проектів підтвердила той факт що, екологічний аналіз є важливою частиною розробки проекту, в якому визначаються типи впливу проекту на навколишнє середовище, оцінюються всі вигоди і витрати, які будуть понесені внаслідок цього впливу, та здійснюється розробка заходів, необхідних для пом'якшення або запобігання шкоди навколишньому середовищу під час реалізації та експлуатації проекту.

Рис. 7.7. Етапи проведення екологічного аналізу проекту

Слід зазначити, що елементи екологічного аналізу проекту присутні на кожній стадії його життєвого циклу. На етапі генерації ідеї проекту здійснюється оцінка категорії проекту та масштабів робіт з екологічного аналізу, якісного та кількісного складу команди з екологічного аналізу проекту. Залежно від ступеня негативного впливу на навколишнє середовище розрізняють: проекти, що рідко мають негативний вплив на навколишнє середовище; проекти зі значним негативним впливом на довкілля, але до яких можна швидко застосувати заходи, спрямовані на пом'якшення цього негативного впливу; проекти зі значним негативним впливом на навколишнє середовище, які потребують детальної оцінки довкілля; проекти, спрямовані на зміну навколишнього середовища [в].

Студенти вивчаючи дане питання повинні зрозуміти що для визначення ступеня впливу проекту на навколишнє середовище необхідно встановити, які типи впливів супроводжуватимуть проект. Ці впливи можна класифікувати: за часом дії; за можливістю усунення; за способом впливу; за охопленням території, за походженням; за можливістю акумулювання наслідків.

Дуже важливо зрозуміти, що на стадії формулювання проекту, коли підприємство ще не функціонує, використовують кілька методів оцінки впливу проекту на навколишнє середовище: метод контрольних списків; метод матриць; метод діаграми потоків; метод сумісного аналізу карт. Сучасна міжнародна практика оцінки екологічних наслідків проектів найчастіше застосовує методи, побудовані на визначенні ринкової ціни виробництва товарів і послуг (відповідно до таких трьох підходів: визначення продуктивності ресурсів, принцип втраченої вигод (доходу), альтернативна вартість) та безпосередніх витрат, пов'язаних: реалізацією проекту, до яких насамперед належать методи аналізу ефективності витрат та оцінки превентивних витрат.

У процесі подальшого вивчення даної теми слід зупинитися на розгляді соціального аналізу [6,16,77]. Метою соціального аналізу є визначення прийнятності варіантів реалізації проекту з погляду користувачів, населення регіону, де здійснюється проект, розробка стратегії реалізації проекту, що дає змогу отримати підтримку населення, досягти цілей проекту та поліпшити характеристики його соціального середовища.

Аналіз проекту передбачає визначення впливу проекту на людей, що беруть у ньому участь, користуються його результатами, одержують відповідні вигоди, на виробників, постачальників та інших учасників проекту (рис. 7.8.).

Рис. 7.8. Елементи соціального аналізу проекту

Слід зважати і на те, що основними компонентами соціального аналізує: оцінка населення, що проживає в зоні реалізації проекту, з погляду етнічно-демографічних та соціокультурних особливостей, умов проживання, зайнятості, відпочинку та визначення ступеня впливу проекту на ці параметри; встановлення рівня адекватності проекту культурі та організації населення в районі його здійснення; розробка стратегії забезпечення підтримки проекту на всіх стадіях підготовки, реалізації та експлуатації з боку населення району.

Таким чином при проведенні соціального аналізу проекту аналітики повинні прогнозувати соціальний розвиток регіонів, яких стосується проект. На підставі вивчення державної політики, пріоритетних напрямів розвитку регіонів та критеріїв підтримки проектів соціологи проектують соціальне оточення проекту.

Фінансовий аналіз проекту здійснюється з метою визначення фінансової життєздатності проекту для прийняття рішення про доцільність його інвестування та фінансування [6,46].

Підготовка прогнозних балансу і звіту про прибутки необхідна для оцінки рівня прибутковості проекту, величини витрат з виплати податків та погашення зобов'язань. Ці дані дозволяють акціонерам, інвесторам і фінансовим організаціям отримати необхідні відомості для прийняття рішення про участь у проекті.

Прогноз звіту про прибутки (план прибутків проекту) базується на прогнозах продажу та розрахунку витрат за проектом. Відповідно до основних правил визначення витрат за проектом при підготовці його фінансового обґрунтування необхідно ігнорувати попередні витрати, а вартість ресурсів проекту розраховувати на основі витрат втрачених можливостей.

Підготовка фінансового аналізу проекту обов'язково містить у собі блок з визначення умов фінансування, вибору та раціоналізації джерел фінансування та розробки плану узгодження фінансових надходжень. Фінансування проектів спрямоване на забезпечення потоку інвестицій, необхідного для планомірного виконання проекту; зниження капітальних витрат і ризику проекту за рахунок раціональної структури інвестицій і отримання податкових пільг; забезпечення балансу між обсягом залучених фінансових ресурсів і величиною отриманого прибутку.

Усі джерела формування інвестиційних ресурсів поділяються на три основні групи:

o власні, які характеризуються простотою залучення, високим рівнем прибутковості інвестованого капіталу, зменшенням ризику неплатоспроможності і банкрутства під час їх використання, але в той же час мають обмежений обсяг залучених коштів і відсутній зовнішній контроль;

o залучені, що відзначаються високими обсягами їх можливого залучення, зовнішнім контролем за використанням ресурсів, певною складністю залучення, частковою втратою управління компанією (при емісії акцій);

o позичкові, які за сучасних умов стали основним джерелом фінансування проектів. Вони в основному використовуються для кредитування проектів з низьким рівнем ризику та чітко визначеними шляхами успішної реалізації проекту.

Останнім кроком етапу фінансування проекту є узгодження у часі припливу коштів (оплачений акціонерний капітал, довгострокові та короткострокові позички, надходження від реалізації продукції, кредиторська заборгованість) та їх відтоку (витрати, пов'язані з інвестиціями та експлуатацією підприємства).

У процесі подальшого вивчення даної теми слід зупинитися на розгляді економічного аналізу [6,16,77]. Економічний аналіз проекту проводиться з метою встановлення його національної привабливості, оцінки економічної ефективності на підставі альтернативної вартості ресурсів, які використовуються у проекті, і продукції проекту та визначення можливості сприяння проекту національному добробуту країни (рис. 7.9).

Рис. 7.9. Фактори, які впливають на економічну цінність проекту

Слід зазначити, що під час проведення економічного аналізу належить коригувати фінансові показники, які значною мірою викривляють реальну вартість товарів. Для цього необхідно уникнути впливу трансфертних платежів на формування вартості ресурсів проекту.

Необхідно зазначити, що показники ефективності проекту відбивають співвідношення витрат і результатів щодо інтересів сторін, які беруть участь у реалізації проекту. Для оцінки ефективності інвестиційного проекту застосовують показники комерційної (фінансової) ефективності, які враховують фінансові наслідки реалізації проекту для його учасників, і показники економічної ефективності, які враховують не прямі фінансові інтереси учасників проекту, а наслідки його реалізації для державного чи місцевого бюджету [47].

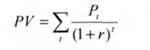

Міжнародна практика оцінки ефективності інвестицій базується на розглянутій концепції оцінки вартості грошей у часі. Порівнювати різні проекти або варіанти одного проекту й вибирати кращий з них рекомендується за допомогою таких основних показників [47]: приведеного прибутку (Present Value) - PV; чистого приведеного інтегрального прибутку (Net Present Value)-NPV; індексу рентабельності інвестицій (Profitability Index) - PI; внутрішньої норми прибутковості (Internal Rate of Return)-IRR; модифікованої внутрішньої норми прибутковості (Modified Internal Rate of Return) - MIRR; терміну окупності (Payback Period) - PP; дисконтованого терміну окупності (Discoun-ted Payback Period) - DPP; коефіцієнта ефективності інвестицій (Accounting Rate of Return) - ARR.

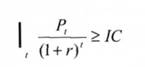

Приведений прибуток (PV) розраховують для постійної норми дисконту за формулою

де: Pt-грошові надходження за періоді.

Чистий приведений прибуток (ПРУ) визначають як суму потокових ефектів (тобто перевищення результатів над витратами) за весь розрахунковий період існування проекту, при ведених до початкового періоду:

де: 1С - інвестиції (витрати), зроблені за період/.

Якщо значення ИРУ за заданої норми дисконту додатне (ИРУ> 0), можна вважати проект ефективним і розглядати питання про його прийняття чи подальший аналіз. Що більше значення ЫРУ, то ефективніший проект. Якщо ЫРУ< 0, то проект вважається неефективним [47].

Для визначення ЛТК можна застосовувати модифіковану методику. Використання модифікованого показника ЫР ^базується на порівнянні витрачених дисконтованих інвестицій /Сіз загальними дисконтованими грошовими надходженнями. У цьому разі ЛРК розраховують для постійної норми дисконту за формулою

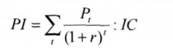

Індекс рентабельності інвестицій (РІ) є відношенням суми приведених ефектів до розміру капіталовкладень, тобто

Індекс рентабельності інвестицій (прибутковості) тісно пов'язаний із NPV: якщо значення ЛЯК додатне, то РІ> 1, і навпаки. Таким чином, якщо РІ> 1, то проект вважається ефективним, а якщо РІ< 1 - неефективним [47].

Індекс Pi є відносним показником, який можна застосовувати для вибору одного з альтернативних проектів, що мають приблизно однакові значення NPV чи комплектування портфеля інвестицій з максимальним значенням NPV.

Внутрішня норма прибутковості (IRR) є нормою дисконту гпрн NPV- 0 (тобто розмір зведених ефектів дорівнює зведеним капіталовкладенням), яку визначають за формулою

Якщо значення NPК інвестиційного проекту дає відповідь на питання про його ефективність за певної заданої норми дисконту г, то IRR визначають методом послідовних наближень і порівнюють з необхідною інвестору нормою прибутку на вкладений капітал. Якщо значення IRRm менше від потрібної норми прибутку на капітал, інвестиції виправдані. У противному разі проект відхиляють [47].

За допомогою показника IRR можна визначити максимальний відносний рівень витрат, припустимий для аналізованого проекту. Наприклад, якщо проект цілком фінансується за рахунок позички комерційного банку, то значення IRR показує верхню межу припустимого рівня банківської процентної ставки, перевищення якої перетворює проектна збитковий.

На практиці будь-яке підприємство фінансує свою діяльність, утому числі й інвестиційну, із різних джерел. За використання авансованих у його діяльність запозичених фінансових ресурсів підприємство платить відсотки, тобто несе обґрунтовані витрати для підтримки свого економічного стану. Показник, що характеризує відносний рівень цих витрат, називають "ціною" авансованого капіталу (Weighted Average Cost of Capital) - WACC. Показник IRR порівнюють з гг^СС проекту. Якщо IRR > WA СС, проект варто прийняти; якщо IRR < IVA СС, його варто відхилити; якщо IRR - WA СС, проект ні прибутковий, ні збитковий.

Для полегшення розрахунку NPV, РІі IRR застосовують спеціальні статистичні таблиці, які містять значення складних відсотків. Із трьох розглянутих показників (NPV, PI, IRR)тільки перший адитивний за часом, тобто УУУТ різних проектів можна підсумувати. Це дуже важлива властивість, яка робить цей показник основним під час аналізу оптимальності інвестиційного портфеля [47].

Термін окупності РР- це мінімальний часовий інтервал (від початку здійснення проекту), за межами якого інтегральний дохід від проекту стає позитивним і залишається таким. Іншими словами, це період часу, починаючи з якого початкові вкладення та інші пов'язані з проектом витрати покриваються результатами його здійснення. Послідовність розрахунку терміну окупності залежить від рівномірності розподілу прогнозованих прибутків від інвестиції. Якщо прибуток

розподілений за роками рівномірно, то пропонується використовувати формулу

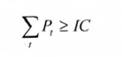

Якщо прибуток розподілений зароками нерівномірно, то РР розраховують безпосередньо як період, протягом якого інвестицію буде погашено за рахунок кумулятивного прибутку, тобто

Окремі фахівці рекомендують у процесі розрахунку ЯЯ ураховувати чинник часу. У цьому разі грошові потоки дисконтують за показником WA СС і замість терміну окупності РР розраховують дисконтований термін окупності DPP- мінімальний часовий інтервал, за межами якого

Із визначень двох останніх показників випливає, що дисконтований термін окупності ^РР перевищує термін окупності PP. Показник РР розрахувати легше, проте він не дає змоги враховувати прибутки останніх періодів; різницю між проектами з однаковими кумулятивними прибутками, але різним розподілом у часі; адитивність проектів [47].

Слід зазначити, що вибирати проекти за показником РР доцільно тоді, коли замовник більшою мірою стурбований проблемами ліквідності, ніж прибутками. Для замовника головне, щоб ін вести ції окупились якомога швидше. Так трапляється тоді, коли інвестиції пов'язані з високим ступенем ризику, переважно в галузях і видах діяльності, де відбуваються швидкі зміни. Що коротший термін окупності, то менший ступінь ризикованості проекту.

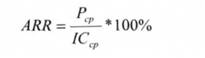

Коефіцієнт ефективності інвестицій (ARR)-uq відношення середньорічного чистого прибутку проекту Рс (балансового прибутку за мінусом відрахувань у бюджет) до середньорічного обсягу інвестицій 1С (без залишкової або ліквідаційної вартості):

Показник A RR визначається без дисконтування витрат і прибутків, тому він не дає змоги враховувати різницю між проектами з однаковими середньорічними прибутками, але такими, що варіюються в часі.

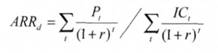

Можна також застосовувати дисконтований коефіцієнт ефективності інвестицій, який визначають за формулою

Застосування жодного з перелічених показників недостатнє для прийняття рішення щодо реалізації проекту. Рішення про інвестування проекту треба приймати з урахуванням усіх розглянутих показників та інтересів усіх учасників інвестиційного проекту [77]. У кожному конкретному випадку необхідно орієнтуватися на критерії, які, на думку керівництва проекту, є важливішими, чи брати до уваги додаткові об'єктивні та суб'єктивні чинники.

Аналіз альтернативних проектів. Під час аналізу проектів часто постає потреба вибрати з кількох інвестиційних проектів найкращий. Найчастіше такий вибір визначається наявними фінансовими ресурсами [77]. Як зазначалося, залежно від прийнятого критерію оцінки рішення може бути різним незважаючи на тісний зв'язок між показниками NPV, і RR і PI (NPV>0toui й тільки тоді, коли IRR > 1 РІ>).

Необхідно зазначити, що методи, що базуються на дисконтованих оцінках, об'єктивніші, бо враховують часовий компонент грошових потоків. Хоча вони трудомісткі, можливості ЕОМ дають змогу подолати ці труднощі.

4. Фінансування, кошторис і бюджет проекту

Важливо розрізняти наступні засоби фінансування проектів [17,58,99,117,118,160]:

Акціонерні інвестиції (внески коштів, устаткування, технологій); фінансування з державних джерел (безпосередньо за рахунок інвестиційних програм через пряме субсидування на платних або безоплатних умовах); лізингове фінансування (на основі довгострокової оренди майна зі зберіганням права власності за орендодавцем); іпотека (застава нерухомого майна з метою одержання грошової позички); боргове фінансування (за рахунок кредитів банків і боргових зобов'язань юридичних або фізичних осіб). Кожна з цих форм має певні переваги та недоліки, тому правильно оцінити наслідки застосування різних засобів фінансування можна тільки після порівняння альтернативних варіантів.

Студентам варто звернути увагу і на існуючі джерела фінансування проектів [21]:

o власні фінансові кошти (прибуток, амортизаційні відрахування, кошти, які виплачують страхові органи як відшкодування), а також інші види активів (основні фонди, земельні ділянки тощо) і залучених коштів (кошти від продажу акцій, добродійні чи інші внески, кошти, які виділяють вищі за рівнем холдингові чи акціонерні компанії, промислово-фінансові групи на безоплатній або пільговій основі);

* асигнування з державного, регіональних і місцевих бюджетів, фонду підтримки підприємництва, надані на безоплатній основі;

o іноземні інвестиції, надані у формі фінансової чи іншої участі у статутному капіталі спільних підприємств, а також у формі прямих грошових внесків міжнародних організацій і фінансових установ, держав, підприємств та організацій різних форм власності;

* різні форми позикових коштів, зокрема кредити, надані державою на зворотній основі; кредити іноземних інвесторів; облігаційні позики; кредити банків, інвестиційних фондів і компаній, страхових товариств, пенсійних фондів; векселі тощо.

Слід зазначити, що планування витрат на проект - найважливіша складова успішної його реалізації. Усі учасники проекту - постачальники, банки, підрядчики-повинні враховувати вартісні показники проекту при плануванні власної діяльності.

Кошторис - це комплекс документальних розрахунків, необхідних для визначення розміру витрат на проект. Кошторис має подвійне значення: це документ, що визначає вартість проекту; це інструмент для контролю й аналізу витрат коштів і ресурсів на проект.

Варто звернути увагу студентів на призначення кошторисів. На основі кошторисів визначають обсяг капіталовкладень, до яких входять витрати на придбання технологічного, енергетичного, прийомно-транспортного та іншого устаткування, приладів, інструменту та виробничого інвентарю, необхідних для функціонування підприємства; на будівельні роботи; на роботи з монтажу устаткування (монтажні роботи); на здійснення технічного й авторського нагляду; на розробку проектної документації та ін.

Правильне визначення кошторисної вартості проекту має дуже велике значення. Від того, як точно кошторис відбиває рівень необхідних витрат, залежать оцінка економічності проекту, планування капіталовкладень і фінансування. Точність кошторису залежить від точності визначення комплексу робіт, пов'язаних з проектом. Кошториси складають у процесі проектування на основі графічних матеріалів, специфікацій до них і пояснювальних записок. Потім визначають витрати, пов'язані з реалізацією проекту. На основі кошторисної вартості проекту визначають договірні ціни і укладають контракти (договори) між замовниками та підрядчиками, генеральним підрядчиком і субпідрядчика ми [591.

Окрім того, усі витрати за проектом, які мають бути відображені в кошторисі проекту, як правило, можна зарахувати до однієї з таких категорій:

o основні витрати, пов'язані з інвестиційним проектом; резервні фонди на випадок збільшення витрат;

o витрати, пов'язані зі створенням початкового оборотного капіталу;

o відсотки за прийнятими на період реалізації проекту зобов'язаннями (наприклад, банківськими позичками).

До основних належать витрати на придбання земельних ділянок і нерухомості, будівництво, придбання інших основних засобів (з урахуванням можливих податків, миті ПДВ).

Заслуговують на увагу методи визначення кошторисної вартості. Для визначення кошторисної вартості проекту і окремих його етапів та робіт застосовують ресурсний і базисно-компенсаційний методи ¡75,76). Базисно-компенсаційний метод зводиться до впорядкування кошторисної документації за допомогою наявних кошторисних норм. Вартість проекту й окремих його етапів при цьому формується з огляду на фактичні витрати і остаточно може бути визначена тільки після завершення проекту. Ресурсний метод визначення вартості полягає в калькулюванні в поточних або прогнозованих цінах і тарифах елементів витрат (ресурсів), необхідних для реалізації проекту. Собівартість (майбутні витрати виробництва) калькулюють на основі виражених у натуральних вимірниках потреби в обладнанні, матеріалах, виробах і конструкціях, даних про їх місцезнаходження і засоби їх доставки, витрати енергоносіїв на технологічні цілі, час експлуатації обладнання і машин, їх складу, витрат праці робітників.

Вивчаючи дану тему обов'язково слід розглянути типи кошторисів.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 480; Нарушение авторских прав?; Мы поможем в написании вашей работы!