КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ портфеля продукции

|

|

|

|

Анализ портфеля продукции ориентирован на оценку целесообразности осуществления тех или иных направлений деятельности организации и позволяет выявлять наиболее эффективные сферы реализации стратегии.

Анализ портфеля продукции может быть представлен в виде последовательности следующих действий:

1) Выбор уровней в организации для проведения анализа портфеля продукции. Фирма не может осуществлять анализ только на фирменном микроуровне. Необходимо определить иерархию уровней анализа портфеля бизнесов, которая должна начинаться на уровне отдельного продукта и завершаться на верхнем уровне организации.

2) Фиксация единиц анализа, называемых стратегическими зонами хозяйствования, для построения матриц анализа портфеля продукции. При этом необходимо учитывать, что часто СЗХ отличаются от производственных единиц. СЗХ могут охватывать один продукт, а также несколько продуктов, удовлетворяющих схожие потребности, некоторые фирмы могут рассматривать СЗХ как продуктово-рыночные сегменты.

3) Определение параметров матриц анализа портфеля продукции, для того чтобы иметь ясность в отношении сбора необходимой информации, а также для выбора переменных, по которым будет проводиться анализ портфеля.

4) Сбор и анализ данных, который производится по четырем основным направлениям:

– привлекательность отрасли с позиции наличия позитивных и негативных аспектов, характера и степени риска и т.п.;

– конкурентная позиция фирмы в отрасли, а также общая конкурентная позиция фирмы;

– возможности и угрозы фирме, которые оцениваются применительно к фирме, а не к отрасли, как это делается в случае оценки привлекательности отрасли;

|

|

|

– ресурсы и квалификация кадров, рассматриваемые с позиции наличия у фирмы потенциала для конкурентной борьбы в каждой конкретной отрасли.

5) Построение и анализ матриц портфеля продукции, которые должны дать представление о текущем состоянии портфеля, на основе чего руководство сможет прогнозировать будущее состояние матриц и, соответственно, ожидаемого портфеля бизнесов фирмы. При этом руководство должно разрабатывать четыре возможных сценария динамики изменения матриц. Первый сценарий базируется на экстраполяции существующих тенденций, второй – на том, что состояние окружения будет благоприятным, третий сценарий рассматривает, что будет в случае катастрофы, и, наконец, четвертый сценарий отражает наиболее желательное для фирмы развитие.

В рамках реализации данного этапа применяются методы портфельного анализа (матрица BCG, модель «Дженерал Электрик – Мак-Кинси», матрица Ансоффа, матрица баланса жизненных циклов и др.).

6) Определение желаемого портфеля продукции осуществляется в соответствии с тем, какой из вариантов может лучшим образом способствовать достижению фирмой своих целей.

Рассмотрим типовой жизненный цикл товаров (ЖЦТ), т.е. концепцию сбыта продукции, прибыли, потребителей, конкурентов с момента поступления товара на рынок и до его снятия с рынка (рис.7.2). На каждой стадии ЖЦТ ставятся разные задачи, которые тесно увязываются с общей стратегией организации:

|

Рисунок 7.2 – Стадии жизненного цикла товара

1) На стадии зарождения: создать клиентуру, а это зависит от новизны, оригинальности товара и от готовности покупателя приобрести его. Конкуренция слабая, организация несёт повышенные расходы на доработку, производство и маркетинг, доля прибыли на единицу продукции низкая.

2) На стадии быстрого роста: укрепить позиции организации и расширить сбыт. Быстро растёт число предлагаемых модификаций товара с определённым разбросом цен. Реклама носит убеждающий характер, растут конкуренция и доходы, но организация несёт повышенные расходы из-за увеличения объёмов производства.

|

|

|

3) На стадии замедленного роста: цель организации – сохранить лидерство или усилить позиции, конкуренция наивысшая, предложения начинает опережать спрос.

4) На стадии насыщения: цель организации – как можно дольше сохранить позиции на рынке. Прибыль значительна, затраты стабилизированы, реклама напоминающая. Объём продаж поддерживается за счёт выпуска новых модификаций товара, совершенствования сервиса и т.д. Организация начинает покидать стабилизированный рынок.

5) На стадии спада: у организации имеются три альтернативы, каждой из которых соответствует своя стратегия поведения:

1 – прекратить выпуск продукта и покинуть рынок;

2 – ограничить маркетинговые усилия, постепенно снижая объёмы продаж и производства, перспектива – уход с рынка;

3 – попытаться оживить продукт, изменив его упаковку, положение на рынке, сбывая его по новому, найти специальные рынки.

Модель GE/McKinseу. В начале 1970-х гг. появилась аналитическая модель, предложенная совместно корпорацией General Electric и консалтинговой компанией McKinsey & Co и получившая название «модель GE/McKinsey». Эту модель можно встретить в литературе по стратегическому управлению и планированию под разными названиями, например, «матрица рыночной привлекательности и конкурентных позиций» или «пузырьковая диаграмма».

Модель GE/McKinsey представляет собой матрицу, состоящую из девяти ячеек (3х3) для представления стратегических позиций направлений хозяйственной деятельности организации (рис. 7.3).

|

В центре ее внимания находится будущая прибыль, или будущая отдача капиталовложений, которая может быть получена организацией. Иными словами, основной упор сделан на то, чтобы проанализировать, какое влияние на прибыль могут оказать дополнительные инвестиции в конкретный вид бизнеса в краткосрочной перспективе.

Все рассматриваемые виды бизнеса организации ранжируются в качестве кандидатов на получение дополнительных инвестиций как по количественным, так и по качественным параметрам. Для того чтобы отдельный вид бизнеса «выиграл» хорошие инвестиции в будущем, рассматриваются не только текущие объемы продаж, прибыль и капиталоотдача (т. е. строго количественные параметры), но и другие разнообразные факторы, например изменчивость доли рынка и технологии, лояльность персонала, уровень конкуренции, общественная потребность (т. е. параметры, которые достаточно трудно выражаются количественно). В качестве одного из основных достоинств модели GE/McKinsey можно отметить то, что различным факторам (оси X и Y) могут даваться различные весовые коэффициенты в зависимости от их относительной важности для того или иного вида бизнеса в той или иной отрасли, что, безусловно, делает оценку каждого бизнеса более точной.

|

|

|

По осям Y и X выставляются интегральные оценки соответственно привлекательности рынка (или отрасли бизнеса) и относительного преимущества организации на рынке (или сильных сторон бизнеса организации). В отличие от матрицы в модели GE/McKinsey каждая ось координат рассматривается как ось многофакторного, многоаспектного измерения. Это делает данную модель более богатой в аналитическом плане по сравнению с матрицей БКГ и одновременно более реалистичной с точки зрения позиционирования видов бизнеса.

Параметры, с помощью которых оценивается положение бизнеса по оси Y, практически не подконтрольны организации. Их значение можно лишь зафиксировать, но оказывать влияние на них практически невозможно. Позиционирование же бизнеса организации по оси Х находится под контролем самой организации и при желании может быть изменено.

Анализируемые виды бизнеса отображаются на сетке матрицы GE/McKinsey в виде кружков, или «пузырьков», центры которых однозначно задаются оценками привлекательности рынка (ось Y) и относительного преимущества организации на рынке (ось X), Каждый кружок соответствует общему объему продаж на некотором рынке, а доля бизнеса организации в этом объеме продаж показывается сегментом в этом кружке.

|

|

|

В матрице выделяются три области стратегических позиций:

- область победителей;

- область проигравших;

- средняя область, в которую входят позиции, в которых стабильно генерируется прибыль от бизнеса, средние позиции бизнеса и сомнительные виды бизнеса.

Для позиции, которая условно названа Победитель-1, характерны наивысшая степень привлекательности рынка и относительно сильные преимущества организации на нем. Организация, скорее всего, будет безусловным лидером или одним из лидеров на данном рынке. Угрожать ей может только возможное усиление позиций отдельных конкурентов. Поэтому стратегия организации, находящейся в такой позиции, должна быть нацелена на защиту своего положения преимущественно с помощью дополнительных инвестиций.

Для позиции с условным названием Победитель-2 характерны высшая степень привлекательности рынка и средний уровень относительных преимуществ организации. Такая организация явно не является лидером в своей отрасли, но и в то же время не отстает от него слишком далеко. Стратегическая задача организации в этом случае — прежде всего определение своих слабых и сильных сторон, а затем осуществление необходимых инвестиций с целью, извлечения максимальной выгоды из сильных сторон и улучшения слабых.

Позицию Победитель-3 занимают организации с такими видами бизнеса, у которых рыночная привлекательность держится на среднем уровне, но при этом преимущества организации на данном рынке очевидны и сильны. Для такой организации необходимо прежде всего определить наиболее привлекательные рыночные сегменты и инвестировать именно в них; развивать способности противостоять воздействию конкурентов; увеличивать объемы производства и через это добиваться увеличения прибыльности.

Виды бизнеса, попадающие в три клетки в нижнем правом углу матрицы, называют проигравшими. Это такие виды, которые обладают по крайней мере одним из низших и не обладают ни одним из высших параметров, откладываемых на осях X и Y. Дополнительные инвестиции организации в эти виды бизнеса, как правило, должны быть ограниченны или прекращены вовсе, поскольку связь между такими инвестициями и массой прибыли организации отсутствует.

Для Проигравшего-1 характерны средняя привлекательность рынка и низкий уровень относительных преимуществ на рынке (средняя клетка в правом ряду).

Для вида бизнеса в данной позиции целесообразно рекомендовать постараться отыскать возможности улучшения положения в областях с низким уровнем риска. Необходимо развивать те области, в которых данный бизнес имеет явно низкий уровень риска, стремиться по возможности превращать его отдельные сильные стороны в прибыль, а если это невозможно, просто покинуть данную бизнес-область.

Для Проигравшего-2 характерны низкая привлекательность рынка и средний уровень относительных преимуществ на нем (средняя клетка в нижнем ряду). Для данной позиции нехарактерны какие-либо сильные стороны или возможности. Отрасль бизнеса скорее можно назвать непривлекательной. Организация явно не является лидером в данном виде бизнеса, хотя ее можно рассматривать как серьезного конкурента для остальных. В таком положении организации целесообразно сконцентрировать усилия на снижении риска, защите своего бизнеса в наиболее прибыльных областях рынка, а если конкуренты стремятся его выкупить и предлагают хорошую цену, лучше согласиться.

Позиции Проигравшего-3 определяются низкой привлекательностью рынка и низким уровнем относительных преимуществ организации в данном виде бизнеса. В таком положении можно только стремиться получать максимальную из возможных прибыль, воздержаться от каких-либо инвестиций либо выходить из этого вида бизнеса вообще.

Виды бизнеса, попадающие в три клетки, расположенные вдоль диагонали, идущей от нижнего левого к верхнему правому краю матрицы, называют пограничными. Это такие виды бизнеса, которые могут как расти при определенных условиях, так и, наоборот, сокращаться.

Если бизнес относится к сомнительным видам (верхний левый угол), возможны следующие стратегические решения:

• развитие организации в направлении усиления тех ее преимуществ, которые обещают превратиться в сильные стороны;

• выделение организацией своей ниши на рынке и инвестирование в ее развитие;

• если ни первое, ни второе невозможны, лучше прекратить данный вид бизнеса.

Бизнес, относящийся к средним позициям, характеризуется отсутствием каких-либо особенных качеств: средний уровень привлекательности рынка, средний уровень относительных преимуществ организации в данном виде бизнеса. Такое положение определяет и осторожную стратегическую линию поведения: инвестировать выборочно и только в очень прибыльные и наименее рискованные мероприятия.

Виды бизнеса организации, чье положение определяется низким уровнем привлекательности рынка и высоким уровнем относительных преимуществ самой организации в данной отрасли, называют производителями прибыли. В таком положении управлять инвестициями следует с точки зрения получения эффекта в краткосрочной перспективе, ибо в любое время может наступить коллапс отрасли. При этом инвестиции должны концентрироваться вокруг наиболее привлекательных рыночных сегментов.

Первоначально для построения модели GE/McKinsey использовались 40 переменных для каждого вида бизнеса. Позже их число сокращалось, и к 1980 г. набор переменных, определяющих координаты бизнеса по осям Х и Y, стал иметь вид, приведенный в табл. 7.1.

Таблица 7.1 – Характеристика переменных сильных сторон организации и привлекательности рынка, используемых в модели GE/McKinsey

| Характеристики относительных преимуществ на рынке (ось Х) | Характеристики привлекательности рынка (ось Y) |

| Относительная доля рынка Рост доли рынка Охват дистрибьюторской сети Эффективность сети дистрибьюции Квалификация персонала Преданность потребителя продукции организации Технологические преимущества Патенты, ноу-хау Маркетинговые преимущества Гибкость | Темпы роста рынка Дифференциация продукции Особенности конкуренции Норма прибыли в отрасли Ценность потребителя Преданность потребителя торговой марке |

Основное внимание в модели GE/McKinsey сосредотачивается на балансировании инвестициями. При определении позиции каждого отдельного вида бизнеса в пространстве стратегических позиций матрицы GE/McKinsey выявляется ожидаемый вклад каждого из них в экономическую эффективность организации в целом в ближайшем будущем.

Однако данная модель не позволяет получить вразумительного ответа на вопрос о том, как следует перестроить структуру бизнес-портфеля организации. Поиск ответа на него лежит за границами аналитических возможностей данной модели. В большинстве случаев она может предложить определенные стратегические путеводители в форме общих стратегий.

Результаты зависят от оценок и используемых весовых коэффициентов. Манипулируя значениями весовых коэффициентов, можно занять необходимую позицию в матрице. Соответственно следует проверять, насколько восприимчивы результаты к применению альтернативных систем взвешивания.

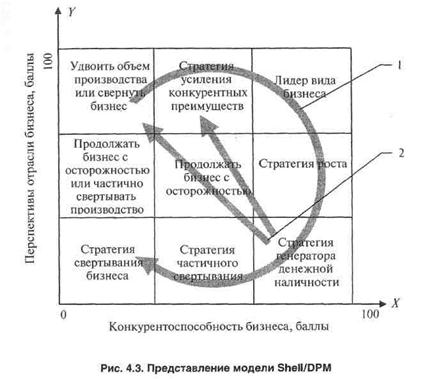

Модель Shell /DPM. В 1975 г. британско-голландская химическая компания Shell разработала и внедрила в практику стратегического анализа и планирования собственную модель, получившую название «матрица направленной политики».

В таких вертикально-интегрированных корпоративных структурах, к которым относятся компания Shell и большинство других нефтяных компаний, требуется принятие решений в отношении как финансирования отдельных нефтеперерабатывающих заводов и других хозяйственных подразделений, так и размещения имеющихся объемов сырой нефти. Это условие затрудняет прямое использование моделей стратегического анализа и планирования типа матрицы БКГ. Кроме того, сложностью является то, что весь бизнес в таких корпорациях строится вокруг одной технологической линии, на которой отдельные хозяйственные подразделения делят между собой одно и то же производственное оборудование; все множество продуктов, ориентированных на различные сегменты рынка, является выходом одного и того же нефтеперерабатывающего завода, и, таким образом, соответствующие объемы и стоимость производства (равно как и прибыль) оказываются полностью взаимозависимыми. К этому следует добавить, что очень часто выходящие с одного подобного завода продукты просто-напросто конкурируют между собой на рынке.

Матрица Shell/DPM внешне похожа на матрицу GE/McKinsey и также является своеобразным развитием идеи стратегического позиционирования бизнеса, заложенной в основу модели БКГ. Вместе с тем между ними имеются принципиальные различия. По сравнению с однофакторной матрицей БКГ 2х2 матрица Shell/DPM, (как и матрица GE/McKinsey), является двухфактор-ной матрицей размерности 3x3, базирующейся на множественных оценках качественных и количественных параметров бизнеса. В модели Shell/DPM по сравнению с моделью GE/McKinsey сделан еще больший упор на количественные параметры бизнеса.

В модели Shell/DPM основополагающей выступает идея, заимствованная из модели БКГ и состоящая в том, что общая стратегия фирмы должна обеспечивать поддержание баланса между денежным излишком и его дефицитом. Баланс поддерживается путем регулярного создания новых, перспективных видов бизнеса основанных на последних научно-технических разработках, которые будут поглощать излишки денежной массы, порождаемые видами бизнеса, находящимися в фазе зрелости жизненного цикла. Модель Shell/DPM ориентирует менеджеров на перераспределение определенных финансовых потоков из бизнес-областей, порождающих денежную массу, в бизнес-области с высоким потенциалом отдачи инвестиций в будущем.

Но, несмотря на видимые преимущества модели Shell/DPM как матрицы многопараметрического стратегического анализа, ее популярность оказалась ограниченной рамками ряда очень капиталоемких отраслей промышленности — химической, нефтепереработке, металлургии.

Как и все прочие классические модели стратегического планирования, модель Shell/DPM представляет двухфакторную таблицу, где оси Х и У отражают соответственно сильные стороны предприятия (конкурентная позиция) и отраслевую (продукт—рынок) привлекательность (рис. 7.4).

|

Точнее, ось Х отражает конкурентоспособность бизнес-сектора компании (или его способность извлекать преимущества из тех возможностей, которые имеются в соответствующей бизнес-области). Ось Y, таким образом, является общим измерением состояния и перспектив отрасли.

Разбиение модели Shell/DPM на девять клеток (в виде матрицы 3х3) не случайно. Каждая из девяти клеток соответствует определенной позиции, а следовательно, и специфической стратегии.

Позиция «Лидер вида бизнеса». Отрасль привлекательна, и предприятие имеет в ней сильные позиции, являясь лидером; потенциальный рынок велик, темпы роста рынка высокие; слабых сторон предприятия, а также явных угроз со стороны конкурентов не отмечается.

Позиция «Стратегия роста». Отрасль умеренно привлекательна, но предприятие занимает в ней сильные позиции. Такая организация является одним из лидеров, находящимся в зрелом возрасте жизненного цикла данного бизнеса. Рынок умеренно растущий или стабильный с хорошей нормой прибыли и без присутствия на нем какого-либо другого сильного конкурента.

Позиция «Стратегия генератора денежной наличности». Предприятие занимает достаточно сильные позиции в непривлекательной отрасли. Оно если не лидер, то один из лидеров здесь. Рынок стабильный, но сокращающийся, норма прибыли в отрасли снижающаяся. Существует определенная угроза и со стороны конкурентов, хотя продуктивность предприятия высока, а издержки низки.

Позиция «Стратегия усиления конкурентных преимуществ». Предприятие занимает среднее положение в привлекательной отрасли. Поскольку доля рынка, качество продукции и репутация предприятия достаточно высоки (почти такие же, как и у отраслевого лидера), предприятие может превратиться в лидера, если разместит свои ресурсы надлежащим образом. В данном случае перед тем как нести какие-либо издержки, необходимо тщательно проанализировать зависимость экономического эффекта от капиталовложений в данной отрасли.

Позиция «Продолжать бизнес с осторожностью». Предприятие занимает средние позиции в отрасли со средней привлекательностью. Никаких особых сильных сторон или возможностей дополнительного развития у него не существует; рынок растет медленно; среднеотраслевая норма прибыли постепенно снижается.

Позиция «Стратегия частичного свертывания». Предприятие занимает средние позиции в непривлекательной отрасли. Никаких особо сильных сторон и фактически никаких возможностей к развитию у него нет; рынок непривлекателен (низкая норма прибыли, потенциальные излишки производственных мощностей, высокая плотность капитала в отрасли).

Позиция «Удвоить объем производства или свернуть бизнес». Предприятие занимает слабые позиции в привлекательной отрасли.

Позиция «Продолжать бизнес с осторожностью или частично свертывать производство». Предприятие занимает слабые позиции в умеренно привлекательной отрасли.

Позиция «Стратегия свертывания бизнеса». Предприятие занимает слабые позиции в непривлекательной отрасли.

Для характеристики конкурентоспособности предприятия и привлекательности отрасли в модели Shell/DPM могут быть использованы следующие переменные, представленные в табл. 7.2.

Таблица 7.2 – Переменные для характеристики конкурентоспособности предприятия и привлекательности отрасли, используемые в модели Shell/DPM

| Переменные, характеризующие конкурентоспособность бизнеса (ось Х) | Переменные, характеризующие перспективы отрасли бизнеса (ось Y) |

| Относительная доля рынка Охват дистрибьюторской сети Эффективность сети дистрибьюции Технологические навыки Ширина и глубина товарной линии Оборудование и месторасположение Эффективность производства Кривая опыта Производственные запасы Качество продукции Научно-исследовательский потенциал Экономия масштаба производства Послепродажное обслуживание | Темпы роста отрасли Относительная отраслевая норма прибыли Цена покупателя Приверженность покупателя торговой марке Значимость конкурентного упреждения Относительная стабильность отраслевой нормы прибыли Технологические барьеры для входа в отрасль Значение договорной дисциплины в отрасли Влияние поставщиков в отрасли Влияние государства в отрасли Уровень использования отраслевых производственных мощностей Заменяемость продукта Имидж отрасли в обществе |

Принимаемые на основе модели Shell/DPM стратегические решения зависят от того, что находится в центре внимания менеджера — жизненный цикл вида бизнеса или поток денежной наличности компании. В первом случае (рис. 7.4, направление 1) оптимальной считается следующая траектория развития позиций компании: удвоение объема производства или свертывание бизнеса -- стратегия усиления конкурентных преимуществ - стратегия лидера вида бизнеса - стратегия роста - стратегия генератора денежной наличности - стратегия частичного свертывания - стратегия свертывания (выхода из бизнеса).

Приведем краткую характеристику стадий такого движения.

Стадия удвоения объема производства или свертывания бизнеса. Выбирается новая область бизнеса, которая, естественно, нуждается в развитии как часть общей корпоративной стратегии. Рынок привлекателен, но, поскольку область бизнеса нова для предприятия, конкурентная позиция компании в этом бизнесе пока слаба. Стратегия — инвестирование.

Стратегия усиления конкурентных преимуществ. С инвестированием позиция компании в бизнес-области улучшается, что является причиной горизонтального продвижения к правому краю матрицы. Рынок при этом продолжает расти. Стратегия — продолжать инвестировать.

Стратегия лидера вида бизнеса. С продолжающимся инвестированием позиция компании в бизнес-области все более улучшается, что является причиной дальнейшего горизонтального движения вправо. Рынок растет, и инвестиции продолжаются.

Стратегия роста. Темпы роста рынка начинают уменьшаться. Это становится причиной начала вертикального движения позиции компании вниз. Доходность ее бизнеc-области растет на том же уровне, что b в среднем по отрасли.

Стратегия генератора денежной наличности. Развитие рынка прекращается, вызывая дальнейшее вертикальное движение позиции компании вниз. Стратегия — инвестирование только на уровне, необходимом для того, чтобы поддержать достигнутые позиции и обеспечить доходность бизнеса.

Стратегия частичного свертывания. Рынок начинает сокращаться, прибыльность отрасли снижается, и позиция компании, естественно, также начинает ослабевать. Дальнейшее инвестирование в этот бизнес может быть полностью прекращено, а затем и принято решение о свертывании его вообще.

В случае усиленного внимания к потоку денежной наличности (рис. 7.4, направление 2) оптимальной считается траектория развития позиций компании из нижних правых клеток матрицы Shell/DPM к верхним левым. Это означает, что денежная наличность, порожденная компанией при стратегиях генератора денежной наличности и частичного свертывания, используется для инвестиций в такие бизнес-области, которым соответствуют позиции удвоения объема производства и усиления конкурентных преимуществ.

Стратегический баланс предполагает, прежде всего, баланс усилий компании в каждой из областей бизнеса в зависимости от стадии жизненного цикла, в которой те находятся. Такое балансирование дает уверенность, что на стадии зрелости того или иного бизнеса всегда будет достаточное количество финансовых ресурсов для того, чтобы поддерживать воспроизводственный цикл компании посредством инвестирования в новые, перспективные виды бизнеса. Финансовый баланс означает, что порождающие доход виды бизнеса имеют такой объем продаж, который достаточен для финансирования развивающегося бизнеса.

При использовании модели Shell/DPM на практике распространены две основные ошибки, которые по сути те же, что и для модели GE/McKinsey. Во-первых, зачастую менеджеры очень буквально понимают рекомендуемые ею стратегии. Во-вторых, также часто встречаются попытки оценить как можно больше факторов, подразумевая, что это приведет к более объективной картине. На самом деле получается обратный эффект, и компания, чьи позиции оцениваются таким образом, как правило, всегда оказываются в центре матрицы.

Модель ADL/LC. Согласно концепции жизненного цикла отрасли, которой придерживаются специалисты консалтинговой компании ADL, она в своем развитии проходит, как правило, последовательно четыре стадии: зарождение, рост (или развитие), зрелость, старение. Основное теоретическое положение модели ADL/LC состоит в том, что и отдельно взятый вид бизнеса любой компании может находиться на одной из указанных стадий жизненного цикла и, следовательно, его нужно анализировать в соответствии именно с этой стадией. Помимо последовательных смен стадий жизненного цикла отрасли может меняться и конкурентное положение одних видов бизнеса относительно других.

Вид бизнеса может занимать одну из пяти конкурентных позиций: ведущую, сильную, заметную, прочную или слабую. Иногда называют еще одну позицию (шестую) — нежизнеспособную, которая, правда, чаще все го не рассматривается. Каждый вид бизнеса анализируется отдельно, для того чтобы определить стадию развития соответствующей отрасли и его конкурентное положение внутри ее.

Сочетание двух параметров — стадий жизненного цикла производства и конкурентных позиций — представляет собой так называемую матрицу ADL/LC, состоящую из 20 ячеек (рис. 7.5).

|

Положение конкретного вида бизнеса указывается на матрице наряду с другими видами бизнеса компании. В зависимости от положения вида бизнеса на матрице предлагается тщательно продуманный набор стратегических решений.

Процесс стратегического планирования выполняется в три этапа. На первом этапе, который называется «простой (естественный) выбор», стратегия для вида бизнеса определяется исключительно в соответствии с его позицией на матрице ADL/LC. Область «естественного выбора» охватывает несколько ячеек.

На втором этапе в рамках каждого «естественного выбора» сама точечная позиция вида бизнеса подсказывает характер «специфического выбора». Однако «специфический выбор» также является скорее общим стратегическим руководством, например, «избирательно инвестируйте в рост вида бизнеса».

На третьем этапе, предложение которого уже само по себе явилось уникальным вкладом ADL/LC в развитие методики стратегического планирования, осуществляется выбор уточненной стратегии. По-существу, выбор такой стратегии — это шаг от стратегического к оперативному планированию. ADL/LC предлагает набор из 24 так называемых уточненных стратегий, соответствующих каждому «специфическому выбору». Уточненные стратегии сформулированы в терминах хозяйственных операций, например, «развивайте бизнес за рубежом».

Базовая концепция модели ADL/LC состоит в том, что бизнес-портфель, определяемый стадией жизненного цикла и конкурентным положением, должен быть сбалансированным. Согласно концепции модели ADL/LC сбалансированный портфель имеет следующие особенности:

• виды бизнеса находятся на различных стадиях жизненного цикла;

• поток денежной наличности положителен или, по крайней мере, таков, что обеспечивает равенство суммы денежной наличности, генерируемой зрелыми или стареющими видами бизнеса, и суммы, расходуемой на развитие зарождающихся и растущих видов бизнеса;

• средневзвешенная норма прибыли на чистые активы по всем видам бизнеса удовлетворяет целям;

• чем больше видов бизнеса, занимающих ведущее, сильное или благоприятное (заметное) положение, тем лучше бизнес-портфель.

Портфель, состоящий только из зрелых и стареющих видов бизнеса с жизнеспособными конкурентными позициями, вероятно будет на каком-то этапе давать положительный поток денежной наличности и высокую норму прибыли, но перспективным в более длительной перспективе его назвать нельзя. Портфель, объединяющий только зарождающиеся и растущие виды бизнеса, имеет хорошие перспективы, но может в данный момент иметь отрицательный поток денежной наличности.

Для различных стадий жизненного цикла отрасли характерны изменения во времени в объемах продаж, движении наличности и прибыли производства в целом.

Четыре стадии жизненного цикла отрасли можно описать следующим образом.

Отрасль, находящаяся на стадии рождение, — это молодая отрасль, возникшая в результате осознания существования некоторой неудовлетворенной потребности группы потребителей или путем развития рынков товаров, основанных на новых технологиях, ранее не существовавших или не использовавшихся, для удовлетворения определенных запросов потребителя. Основными характеристиками такой отрасли являются изменения в технологии, энергичный поиск новых потребителей и фрагментарность предложений на быстро меняющемся рынке. Объем продаж быстро растет, прибыли, как правило, нет, а скорее, наоборот, только инвестиции. Поэтому поток денежной наличности здесь пока отрицателен. Идет поглощение денежной наличности для развития отрасли.

На стадии рост продукция отрасли пользуется спросом у все большего числа покупателей и конкуренты начинают бороться за получение все больших долей «увеличивающегося доходного пирога». Покупатели, доли и технологии становятся известны гораздо лучше, и вхождение в отрасль новых «игроков» оказывается гораздо более трудным делом. Объем продаж быстро увеличивается, появляется прибыль, объемы которой быстро нарастают, хотя поток денежной наличности все еще может быть отрицательным.

На стадии зрелость происходит полное насыщение рынка. Все или большинство потенциальных покупателей приобретают продукцию достаточно регулярно. Зрелость характеризуется стабильностью известных покупателей, технологий, распределения долей на рынке, хотя конкуренция на рынке за его перераспределение все еще может продолжаться. Объем продаж достигает предельно высокого уровня, после чего наступает замедление роста и затем полная остановка, прибыли достигают предельно высокого уровня и остаются на этом уровне или начинают немного снижаться, в то время как движение наличности становится или остается позитивным.

На стадии старость покупатели постепенно теряют интерес к продукции либо потому, что ее начинают вытеснять новые и более качественные заменители, либо потому, что меняются потребительские предпочтения или вкусы. Главные характеристики этой стадии — падение спроса, уменьшение числа конкурентов и сужение ассортимента товаров. Объем продаж резко сокращается, прибыли снижаются, движение наличности замедляется; все параметры сходятся к нулю.

Конкурентные позиции вида бизнеса (ось X) можно охарактеризовать следующим образом.

Ведущую позицию в отрасли может занимать только один представитель бизнеса, если такой вообще есть. Позиция зачастую является результатом квазимонополии или сильно защищенного технологического лидерства. Такой представитель бизнеса устанавливает стандарт для отрасли и контролирует поведение конкурентов. Ведущий бизнес имеет широкий выбор стратегических вариантов, которыми он может воспользоваться по собственному усмотрению.

Сильный бизнес обычно выбирает стратегии сам независимо от поведения конкурентов и имеет определенные преимущества перед ними. Относительная доля на рынке в 1,5 раза больше, чем у самого крупного ближайшего конкурента, но абсолютного преимущества у такого вида бизнеса нет.

Заметная позиция в бизнесе имеет определенные особенности и преимущества. Ее занимает, как правило, один из лидеров в слабоконцентрированных отраслях, где все конкуренты находятся примерно на одном уровне и ни один из них не доминирует. Если у него есть своя ниша, этот вид бизнеса находится в относительной безопасности и обычно ему удается вскоре значительно улучшить свое конкурентное положение.

В прочной позиции вид бизнеса добивается прибыли, специализируясь на небольшой части большого рынка или на определенном подтипе продукции, т.е. занимая узкую и относительно защищенную нишу. Прочный бизнес может долго сохранять такое положение, но практически не имеет шансов его улучшить.

Слабая позиция может означать, что вид бизнеса имеет ряд критически слабых сторон, мешающих ему в конечном счете стать центром генерации прибыли для компании. Слабость может объясняться самим видом бизнеса (он может быть слишком маленьким или могут отсутствовать важные ресурсы для его поддержания) либо ошибками, допущенными при его развитии. В любом случае такой бизнес не может выжить самостоятельно в условиях сложившейся в отрасли конкуренции.

Как отмечалось, есть еще одна позиция, которая не отображается моделью, — нежизнеспособная. Ее может занимать такой вид бизнеса, который не будет иметь сильных сторон ни в настоящем, ни в будущем. Единственный возможный стратегический отклик для подобного положения бизнеса помимо деинвестиции — попытаться на некоторое время продлить его существование. Из-за отсутствия каких-либо вариантов рассматривать эту позицию в дальнейшем не имеет смысла.

По структуре модель ADL/LC — это матрица размерностью 5х4, где все виды бизнеса компании расположены в соответствии со стадиями жизненного цикла отрасли и их конкурентными позициями.

Матрица выполняет несколько функций. Помимо отображения позиции всех видов бизнеса компании каждой клетке матрицы соответствуют определенные значения: любая клетка ассоциируется со степенью прибыльности и объемом потока денежной наличности и подразумевает некоторое стратегическое решение в отношении получения доли на рынке, стратегического положения и необходимых инвестиций.

Каждая клетка входит в определенную область «естественного выбора», который в свою очередь указывает на возможности «специфического выбора», а также на ряд «уточненных стратегий», которые могут быть применены в данном случае для данного вида бизнеса.

Все ячейки матрицы, через которые по диагонали проходит граница, будут иметь два (или более) «естественных выбора». Например, для ячейки матрицы с координатами «Сильная/Старение» двумя «естественными выборами» будут стратегии естественного и избирательного развития (рис. 7.5). Менеджер после детального анализа может выбрать любой вариант, который больше подходит к конкретному виду бизнеса.

Чтобы использовать модель ADL/LC, необходимо определить значение переменных, представленных в табл. 7.3.

Таблица 7.3 – Переменные, используемые в модели ADL/LC

| Переменные, характеризующие относительное положение на рынке (ось Х) | Переменные, характеризующие стадии жизненного цикла отрасли (ось Y) |

| Общая конкурентоспособность Патенты Эффективность производства Гарантийное обслуживание Вертикальная интеграция Отношение менеджмента к риску | Стадия жизненного цикла Темпы роста рынка Характеристики конкуренции Приверженность клиента торговой марке Стабильность доли на рынке Препятствие на входе нетехнологического плана Широта производственных линий Развитие технологий |

Оценить стадию жизненного цикла отрасли можно следующим образом:

• зарождение —еще не растет или растет очень слабо;

• рост — растет быстро, экспоненциально;

• зрелость — рост замедляется и прекращается;

• старение — отрицательный рост.

Сбалансированный портфель должен иметь виды бизнеса на всех четырех типичных стадиях.

Концепция модели ADL/LC состоит в том, что каждый вид бизнеса требует своего собственного стратегического планирования, определения позиции и, следовательно, отдельного анализа.

Характеристики позиций бизнеса в модели ADL/LC:

1. Ведущая

2. Сильная

3. Заметная

4. Прочная

5. Слабая

В традиционных отраслях стадия зрелости может длиться десятилетиями, в то время как в некоторых отраслях высоких технологий весь жизненный цикл может быть пройден за несколько лет или даже месяцев. Практика показывает, что производство на стадиях зарождения и роста является типичным потребителем денежной наличности, а на стадии зрелости и старения — типичным ее генератором. Также следует отметить, что молодые и слабые виды бизнеса подвержены большей степени риска, чем более зрелые и сильные.

Согласно концепции ADL/LC зрелые отрасли включают небольшое число сконцентрированных конкурентов, тогда как отрасли на стадии зарождения фрагментарны и имеют много конкурентов.

Если проводить анализ в соответствии с моделью ADL/LC, выгоды очевидны, поскольку можно:

• получить характеристику этапа жизненного цикла, рынка положения и вклада каждого вида бизнеса в корпоративный бизнес - портфель;

• сформировать общую картину бизнес-портфеля, в которой не упускается из виду ни одна из конкретных стратегий, выработанных для каждого вида бизнеса.

Так как модель ADL/LC использует подход, основанный на концепции жизненного цикла отрасли от начала до конца, ее можно применять к различным типам бизнеса. Однако если по результатам анализа вид бизнеса помещают на определенную стадию жизненного цикла, рекомендации модели будут пригодны именно для этой конкретной стадии.

Один из самых распространенных недостатков других классических моделей состоит в том, что, игнорируя стадию жизненного цикла, они дают «усредненный» анализ для всех видов бизнеса независимо от того, на каком рынке — новом или стареющем — они находятся. Вклад ADL/LC состоит в том, что широко признаваемая концепция жизненного цикла была поднята на должную высоту в стратегическом планировании, открыв, таким образом, путь более конкретному стратегическому планированию, а не «усредненному».

Подход ADL/LC особенно полезен для высокотехнологичных отраслей, где жизненный цикл продукта непродолжителен и где бизнес может не достичь своих целей, если вовремя не применить необходимую стратегию.

Важно отметить, что модель ADL/LC ограничена только теми стратегиями, в которых не предпринимаются попытки изменить жизненный цикл. Однако, например, зрелые рынки могут превратиться в растущие (так называемое Новое использование велосипеда). Механическое следование модели ADL/LC не дает возможности разработать стратегию, учитывающую подобные перемены.

Как отмечалось, основной недостаток модели ADL/LC состоит в том, что она очень схематична и может привести неопытных менеджеров к механическим, нетворческим решениям.

Матрица Hoffer&Shendel. До 1987 г. не многие исследователи в области стратегического анализа и планирования различали корпоративную стратегию и бизнес-стратегию. Этот недостаток помогла устранить модель Hoffer - Schendel, которая опирается на четкое разграничение различных уровней стратегического планирования. Авторы модели Хофер и Шендель выделяют три уровня формулирования стратегии: корпоративный, бизнес-уровень и функциональный.

Несомненной заслугой авторов модели является попытка сформулировать определенные принципы, на которых, по их мнению, должен строиться процесс стратегического планирования. Они выделяют пять таких принципов:

• отделение целеполагания от стратегического планирования;

• разделение процесса стратегического планирования между двумя уровнями: бизнес-уровнем и корпоративным;

• включение социального и политического анализа в процесс стратегического планирования;

• обязательное планирование нежелательных ситуаций;

• исключение стадий бюджетного планирования и плана разработки конкретных мероприятий из процесса стратегического планирования.

Основное внимание модель Hofer—Schendel сосредоточивает на позиционировании существующих видов бизнеса на матрице развития рынка товаров, определении идеального набора из этих видов бизнеса и разработке путей формирования такого идеального набора. В широком смысле есть только два оптимальных бизнес-набора на уровне компании: а) покупка нового и/или усиление существующего вида бизнеса и 2) продажа и/или ослабление существующего вида бизнеса.

Положение каждого вида бизнеса определяется соответственно степенью развития его рынка и эффективностью относительно конкурентов. В зависимости от стадии развития рынка товаров могут быть выбраны различные стратегии.

В своей модели Хофер и Шендель предлагают три типа «идеального» бизнес-набора на уровне компании:

• набор роста;

• набор прибыли;

- уравновешенный набор роста и прибыли.

Корпорации могут стремиться к достижению одного «идеального» набора из трех. Цели, задачи и ресурсы, требуемые для каждого из них, различны, и это может привести к различному развитию сценария в будущем.

Набор роста может включать много видов бизнеса, чей рынок находится на ранних стадиях жизненного цикла. В надежде на достижение успеха и извлечение большой прибыли в будущем в такие виды бизнеса будут делаться значительные инвестиции. Это может привести к кратковременным проблемам с денежной наличностью.

Набор прибыли состоит, как правило, из видов бизнеса, чей рынок находится на высокой стадии развития. Эти виды бизнеса порождают значительную массу прибыли, и, если ее не использовать для реинвестиций, могут возникнуть проблемы тогда, когда начнется падение объемов реализации.

В уравновешенном наборе компании содержится пропорциональное количество видов бизнеса, ориентированных на «молодые» и «зрелые» рынки.

В структуре модели по оси Y отображаются стадии развития рынка. Может рассматриваться до пяти основных стадий: развитие рынка, рост, вытеснение с рынка старого продукта, зрелость, насыщение. Стадия насыщения делится на три части — полное насыщение, сокращение и разложение (рис. 7.6).

На оси X отображается относительная конкурентная позиция вида бизнеса в рамках отрасли. Она делится на три категории: сильную, среднюю, слабую. Первоначальная модель включала четвертую категорию — худшую, или вытесняемую. Однако поскольку она подразумевает несостоятельность бизнеса, ее почти никогда не задействуют в ходе стратегического планирования.

|

Стадия жизненного цикла может определяться через набор переменных, приведенных в табл. 7.4, или по характерным признакам, присущим той или иной стадии (рис. 7.7).

Для определения стадии жизненного цикла рынка в качестве отличительных параметров могут быть использованы следующие 6 переменных: темпы роста рынка, темпы технологических изменений продукта, темпы технологических изменений процесса, изменения в росте рынка, сегментация рынка и функциональное значение. На рис. 7.8 показано, каким образом значения параметров переменных характеризуют каждую стадию жизненного цикла. Подразумевается, что:

- стадия рождения — это начало роста рынка; - стадия роста отождествляется с быстрым, почти экспоненциальным ростом рынка;

• стадия вытеснения связана с периодом, когда происходит замедление темпов роста, но рост рынка продолжается;

• стадия зрелости — это рост, переходящий в застой;

• стадия сокращения и разложения отождествляется с отрицательным ростом.

Модель Хофера - Шенделя предназначена прежде всего для балансирования корпоративного бизнес-портфеля, хотя можно заметить, что авторы попытались приспособить ее и для разработки рекомендаций в отношении отдельных видов бизнеса. Но эту попытку вряд ли можно признать успешной.

Таблица 7.5 – Переменные, используемые в модели Хоффера – Шенделя

| Переменные, характеризующие конкурентные позиции на рынке (ось Х) | Переменные, характеризующие стадии жизненного цикла отрасли (ось Y) |

| Относительная доля рынка Рост доли рынка Охват системой распределения Эффективность системы распределения Разнообразие ассортимента изделий Производственные мощности и расположение Эффективность производства Кривая опыта Сырье для промышленности Количество продукта Научные исследования и разработки Преимущество основного расчета Конкурентоспособность цен Эффективность рекламных мероприятий Вертикальная интеграция Основной имидж (репутация) | Стадия жизненного цикла Темпы роста рынка Изменения роста рынка Темпы технологических изменений продукта Сегментация рынка Основное функциональное значение |

Модель может использоваться и для анализа конкурентов как на корпоративном, так и на бизнес-уровне. Хофер и Шендель считают, что на корпоративном уровне необходимо понять, к чему стремятся другие корпорации, их уязвимые места, их возможности для отрыва.

На бизнес-уровне нужно обязательно учитывать возможную реакцию конкурентов на выбираемую конкурентную стратегию.

Применяя модель для балансировки бизнес-портфеля компании, Хофер и Шендель различали три типа корпоративных стратегий:

• портфельные стратегии;

• стратегии материально-технического обеспечения;

• политические стратегии.

Портфельные корпоративные стратегии устанавливают принципы и правила достижения целей компании при ограниченных ресурсах. Выделяются три основных типа идеального портфеля корпоративных стратегий: портфель роста, портфель прибыли и сбалансированный портфель (рис. 7.8).

|

К сильным или средним по конкурентоспособности видам бизнеса в отраслях с высокой привлекательностью применяется термин «победитель», заимствованный из модели GE/McKensey, Но он не подходит для средних по конкурентоспособности видов бизнеса в отраслях со средней привлекательностью.

Согласно модели Хофера - Шенделя «победитель» — это сильный вид бизнеса с относительно большой долей на рынке — производитель денежной массы.

Портфель роста характеризуется видами бизнеса с высокими темпами роста и умеренной нормой прибыли. Имеется достаточно много стабильных «победителей», по крайней мере, для поддержания большого числа формирующихся «победителей», у которых обычно высокое отношение задолженности к доходу и низкая выплата дивидендов.

Портфель прибыли характеризуется преимущественно видами бизнеса с низкими темпами роста и высокой нормой прибыли. В нем много крупных стабильных «победителей» и немного так называемых формирующихся победителей. У них низкое отношение задолженности к доходу и высокие дивиденды.

Сбалансированный портфель характеризуется равномерным распределением формирующихся «победителей» и «победителей» на стадии зрелости. В этом случае компания готовится к будущему, инвестируя в новых «победителей» и одновременно используя стабильных «победителей» для поддержки формирующихся.

Хофер и Шендель называют четыре возможных типа несбалансированных бизнес-портфелей и их характеристики, а именно:

- бизнес-портфель с большим количеством слабых видов бизнеса на последних стадиях жизненного цикла рынка часто страдает от недостатка прибыли, необходимой для обеспечения роста;

• избыток слабых видов бизнеса на ранних стадиях жизненного цикла рынка также приводит к дефициту массы прибыли;

• слишком большое число сильных стабильных видов бизнеса создает избыток денежной массы, но не обеспечивает прироста областей для инвестиций;

• бизнес-портфель с изобилием развивающихся, потенциально сильных видов бизнеса требует большого внимания, создает отрицательный денежный поток, способствует нестабильности роста и снижению массы прибыли на инвестирование.

Базовым теоретическим допущением модели Хофера—Шенделя является предположение о наличии типичного отраслевого жизненного цикла или, как называют авторы, кривой развития рынка товара. Кривая жизненного цикла рынка по сути схожа с кривой объема продаж. Точки изгиба на кривой объема продаж указывают на начала стадий, которые дают наилучшие возможности для быстрого расширения — развития, вытеснения и спада.

Одно из основных предположений модели Хофера—Шенделя состоит также в том, что компания не имеет внутренних источников финансирования своей стратегии в долгосрочной перспективе и должна искать пути привлечения средств извне. Таким образом, денежный баланс компании не должен быть равен нулю.

Основные стратегии, рекомендуемые данной моделью, соответствуют сразу нескольким ячейкам матрицы. Однако различия между сильными, средними и слабыми видами бизнеса, принимающими определенную общую стратегию, не рассматриваются. Предлагается, «что надо делать», но не указывается «как».

Авторы модели внесли заметный вклад в развитие теории стратегического анализа и планирования, однако в силу ряда субъективных причин их подход не нашел широкого применения.

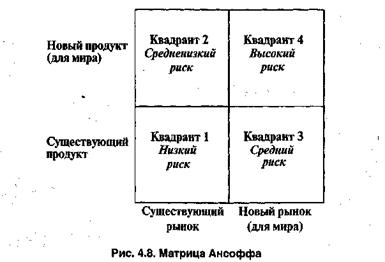

Матрицы Ансоффа. При анализе портфеля товаров основной акцент делается на управлении существующими товарными ассортиментами с целью максимального повышения их стабильности и эффективности. Однако компании должны рассматривать и возможности выведения на рынки новых товаров и освоения новых рынков. Удобный способ определения потенциальных возможностей роста заключается в применении матрицы Ансоффа, которая изображена на рис. 7.9.

|

На сетке 2x2 данной матрицы располагаются существующие и новые товары, а также рынки их сбыта. На основе этого расположения выбирается одна из четырех стратегий роста. Хотя матрица Ансоффа не дает рекомендаций относительно того, в каких именно ситуациях следует применить ту или иную стратегию, с ее помощью можно определить способы, на основе которых может быть достигнут рост объемов сбыта товара.

Компании необходимо оценить степень новизны инновации, поскольку эта новизна определяет (по крайней мере, частично) ее конкурентоспособность или конкурентный потенциал. Как показывает рис. 7.9, чем дальше компания вторгается на новую территорию, тем выше стратегический риск. Можно выделить следующие четыре уровня риска при выпуске нового товара.

Квадрант 1. Увеличение продаж уже выпускаемых продуктов на ранее освоенных рынках — безопасная стратегия увеличения доли рынка. Новый рынок, известный товар: риск имеет в основном коммерческий характер, а успех во многом зависит от маркетингового ноу-хау фирмы.

Для того чтобы эта стратегия была эффективной, должны быть четко установлены средства достижения поставленной цели, например увеличение штата торговых агентов, активизация рекламной кампании или снижение цен и т.д.

Возможности обычно ассоциируются со сравнительно низким риском.

Квадрант 2. Разработка новых или модификация существующих товаров с целью их реализации на уже существующих рынках. Известный рынок, новый товар: риск имеет технический характер, успех зависит от технического ноу-хау фирмы.

Такого рода возможности обычно ассоциируются со средненизким риском.

Квадрант 3. Продажа существующих продуктов на новых рынках или новым покупателям. Это, безусловно, разумно, только если новые рынки могут быть освоены со сравнительно небольшими дополнительными затратами. Если же новый рынок требует больших инвестиций в постоянные издержки (например, наем дополнительного штата торговых работников) или продукция не отвечает запросам потребителей либо на рынке присутствуют сильные конкуренты, этот шаг может быть очень рискованным.

Возможности здесь обычно ассоциируются со средним риском.

Квадрант 4. Новые продукты на новых рынках. Самая рискованная стратегия: сегменты рынка, в которые вступает фирма, не являются смежными для существующего бизнеса, а значит, начинать приходится с нуля, технические и коммерческие риски суммируются. Существует мнение, что стратегии данного квадранта являются ошибочными по сути и должны использоваться только в крайнем случае или при наличии очень привлекательной возможности, пока не замеченной другими.

Возможности здесь обычно ассоциируются с высоким риском.

В более сложной, модифицированной матрице Ансоффа размерностью3х3 категория «новый» разделяется на две части — новый для компании и новый для мира. При таком дроблении типичные рисковые рейтинги распределяются так, как показано на рис. 7.10.

|

Матрица Matheson&Menke. При оценке коммерческих проектов нередко целесообразно воспользоваться также показателем риска и индикаторами качественного типа наподобие тех, которые применялись при оценке новых идей. В этом случае строят матрицу оценки проекта, образец которой приведен на рис. 7.11. В данной матрице проекты оцениваются по двум составляющим (осям).

|

Первая, горизонтальная ось показывает привлекательность каждого проекта для фирмы. Для получения оценки используется сложный мультипараметрический индекс, основанный на количественных и качественных показателях, отражающих ценность проекта для фирмы.

Вторая, вертикальная ось показывает вероятность технологического и/или коммерческого успеха каждого проекта. Эту вероятность определяет руководство фирмы по завершении стадии исследования или разработки.

Двухмерная система координат состоит из четырех квадрантов (см. рис. 7.11). Каждый проект изображается на ней в виде круга, диаметр которого пропорционален объему необходимых ресурсов:

В правом верхнем квадранте располагаются «жемчужины» — проекты, представляющие большую привлекательность для фирмы и имеющие высокую вероятность успеха.

В правом нижнем квадранте находятся «бутоны» — еще не «распустившиеся» проекты, весьма привлекательные, но пока труднореализуемые.

В левый верхний квадрант попадают проекты, позволяющие фирме зарабатывать себе на «хлеб с маслом». Они характеризуются достаточно высокой вероятностью успеха (и низким риском), но имеют среднюю или низкую привлекательность для фирмы.

В левом нижнем квадранте располагаются «проигранные дела» — безнадежные проекты с низкой коммерческой окупаемостью и низкой вероятностью успеха.

Такой портфельный анализ проводится в ходе составления очередного годового бюджета и имеет целью идентификацию приоритетных проектов. Правила принятия решения могут быть следующими:

• выделить ресурсы на разработку и реализацию проектов-«жемчужин» согласно их приоритетам;

• вложить средства в проработку некоторых проектов-«бутонов», а именно в сбор дополнительной рыночной информации или модификацию концепции товара;

• сократить финансирование проектов типа «хлеб с маслом», которые нередко отнимают слишком много времени и ресурсов;

удалить из портфеля «проигранные дела».

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 7446; Нарушение авторских прав?; Мы поможем в написании вашей работы!