КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

В. Оценка уровня и динамики показателей кредитоспособности

|

|

|

|

Рассмотрим сначала формирование ключевых показателей кредитоспособности под влиянием факторов, от которых зависит их уровень (табл. 1, прил. 9). Долгосрочных обязательств в составе источников финансирования организаций нет.

Организация Б может быть признана некредитоспособной, так как отношение ликвидных активов к краткосрочной задолженности находится у нее на критическом уровне — единица. Это означает, что после погашения долгов она не сможет продолжать бесперебойную деятельность. Тем более речь не может идти об увеличении краткосрочных долгов. Оценка других ключевых показателей кредитоспособности в организации Б в этих условиях не имеет смысла.

Рассмотрим подробнее показатели организации А. Исходя из формулы (10.1)

Изменив процентные показатели на единицы и их доли, получаем более четкую зависимость: 0,143 = 2,857 х 0,05.

Решающим фактором формирования уровня рентабельности собственного капитала явилась его высокая оборачиваемость, обеспеченная величиной выручки от продаж.

Отношение ликвидных активов к краткосрочной задолженности выше единицы, но собственные оборотные средства не покрывают полностью балансовые запасы. Кроме того, если проценты за кредит превышают 14,3%, организация также может быть признана некредитоспособной при условии, если целью кредита не является увеличение выручки или прибыли от продаж.

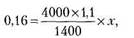

Но допустим, что использование кредита приведет именно к увеличению выручки от продаж, а прибыль от продаж сохранится в прежних размерах. Сумма предполагаемого кредита составляет 100 тыс. руб. при 20% годовых, срок погашения — 9 месяцев, т.е. при начислении простых процентов стоимость кредита составит: 100 + 100 х 0,15 = 115 (тыс. руб.). Рентабельность собственного капитала, при прочих равных условиях снизится, так как снизится рентабельность продаж, организация — некредитоспособна. А кредитоспособной она может стать при условии, что рентабельность собственного капитала в результате использования кредита превысит 15%. Это возможно только при соответствующем увеличении либо выручки, либо прибыли от продаж, либо и того и другого одновременно. При росте выручки от продаж на 10% необходимая рентабельность продаж должна быть равна (исходя из формулы (10.1):

|

|

|

где х — необходимая рентабельность продаж в долях единицы.

Отсюда, х = 5,1%.

Сумма прибыли от продаж должна соответственно составить: 4400 х 0,051 = 224,4 тыс. руб.

Одновременно увеличатся запасы, связанные с ростом натурального объема продаж. Если собственные оборотные средства сохранятся в прежних размерах, их отношение к запасам станет еще ниже.

Кроме того, вырастет краткосрочная задолженность, отношение ликвидных активов к краткосрочной задолженности будет находиться одновременно под влиянием увеличения ликвидных активов и роста краткосрочных долгов. Однако последний возможен лишь в пределах, допускаемых необходимым уровнем ключевых показателей кредитоспособности.

Рост выручки от продаж предполагается не за счет повышения цен на продаваемую продукцию или повышения цен, но только на базе улучшения потребительских качеств продукции, а за счет:

1) увеличения стоимостного объема балансовых запасов;

2) соответствующего увеличения источников финансирования, собственных или заемных;

3)выбора между собственными и заемными источниками финансирования, который производится в зависимости от уровня ключевых показателей кредитоспособности.

По расчету балансовые запасы, а вместе с ними и ликвидные активы, должны увеличиться на 40 тыс. руб. На эту сумму должны увеличиться источники финансирования. Допустим, это будет рост заемных источников. Тогда собственный капитал и собственные оборотные средства останутся в прежних размерах, а краткосрочная задолженность составит: 600 + 40 = 640 тыс. руб.

|

|

|

Отношение ликвидных активов к краткосрочной задолженности (Ал: Кд) будет равно: 840: 640 = 1,3, т.е. практически сохранится на прежнем уровне; отношение собственных оборотных средств к запасам (Со: 36): 200: 340 = 0,59, т.е. ниже фактического уровня, отраженного в стр. 9 гр. 3 табл. 1, прил. 9.

Таким образом, на самом деле собственные оборотные средства, а вместе с ними и весь собственный капитал надо увеличивать на 140 тыс. руб., а краткосрочные долги снижать на 100 тыс. руб. по сравнению с данными табл. 10.1. Источником покрытия прироста запасов в связи с этим должны стать не заемные, а собственные источники финансирования.

При таких условиях Ал: Кд = 840: 500 = 1,68, а необходимый уровень платежеспособности, если все балансовые запасы считать необходимыми, равен: (340 + 500): 500 = 1,68. Этот ключевой коэффициент находится на необходимом уровне. Отношение собственных оборотных средств к запасам равно единице, т.е. и этот ключевой коэффициент отвечает требованиям кредитоспособности.

Все это возможно при условии, что нераспределенная прибыль организации, которую можно направить на увеличение собственного капитала, вырастет не менее чем на 140 тыс. руб. Если не принимать во внимание другие доходы и расходы, формирующие прибыль до налогообложения, то прибыль от продаж при 24%-ной ставке налога должна увеличиться на: [140: (1 - 0,24) = 140: (0,76)] = 184,21 тыс. руб., т.е. почти удвоиться по сравнению с имеющейся.

Таким образом, при необходимости привлечения краткосрочного кредита под 30% годовых в сумме 40 тыс. руб. с погашением его в конце года надо определить, при каких результатах от использования кредита организация будет способна погасить основной долг и проценты по нему, обеспечив одновременно нормальный уровень ключевых показателей кредитоспособности. Используя уже имеющиеся данные, определим, какие результаты от использования кредита обеспечат кредитоспособность организации (табл. 2, прил. 9).

При условиях, отраженных в гр. 5 табл. 2, прил. 9, организация кредитоспособна. Использовав краткосрочный кредит, она получает денежные средства для своевременного погашения основной суммы и процентов и необходимый уровень ключевых показателей кредитоспособности.

|

|

|

Рентабельность собственного капитала на уровне 26% формируется при рентабельности продаж 9,4% и оборачиваемости капитала в 2,76 раза:

42 577,78: 1540 х 400: 42 577,78 = 0,26 = 26(%).

Ситуация, показанная в табл. 2, прил. 9 предполагает использование кредита таким образом, чтобы дополнительная прибыль дала возможность довести ключевые показатели кредитоспособности до необходимого уровня.

Примечание к таблице 2, прил. 9.

Расчет необходимой выручки и прибыли от продаж в результате использования кредита:

- для обеспечения необходимого увеличения собственных оборотных средств на 140 тыс. руб. прибыль от продаж должна увеличиться на 184,21 тыс. руб. (расчет сделан выше);

- для обеспечения погашения кредита с процентами дополнительная сумма денежных средств, поступающих в форме выручки от продаж, должна составить 52 тыс. руб. (при простых процентах за банковскийкредит). Но 10% выручки на момент погашения кредита не будет в составе денежного потока, а останется в форме дебиторской задолженности. Дебиторская задолженность делает 10 оборотов за год (В: Д3 = 10) Следовательно, чтобы погасить в срок кредит в сумме 52 тыс. руб., в составе выручки от продаж должна быть дополнительная сумма, равная 57,78 тыс. руб. (52: 0,9).

Таким образом, выручка от продаж должна составить не менее 4257,78 тыс. руб. (4000 + 200 + 57,78).

Рассмотрим теперь организацию, которая является кредитоспособной до получения кредита. Кредит предполагается использовать для увеличения натурального объема продаж, которое вызовет необходимость в приросте запасов на 40 тыс. руб. Условия кредитования те же: кредит в 40 тыс. руб. берется на год под 30% годовых с выплатой в конце года. Возьмем в качестве стартовых показатели гр. 5 табл. 10.2 и рассчитаем, какие требования к эффективности использования кредита предъявляются в этом случае (табл. 3, прил. 9).

Если сравнить данные гр. 5 табл. 2, прил. 9 и гр. 5 табл. 3, прил. 9, можно сделать следующие выводы:

|

|

|

1) если до получения кредита организация была некредитоспособна и получила кредит при условии обоснования восстановления кредитоспособности именно в результате его использования, кредит должен обеспечить значительный рост выручки и прибыли от продаж.

В ситуации, отраженной в табл. 2, прил. 9 условием обеспечения необходимого уровня ключевых показателей кредитоспособности является прирост выручки от продаж почти на 9,5%, прибыли от продаж — почти в 2 раза;

2)если до получения кредита организация уже была кредитоспособной, то условия сохранения кредитоспособности предполагают значительно меньшее увеличение выручки и прибыли от продаж. Выручка в ситуации, отраженной в табл. 10.3 должна увеличиться лишь

на 2,6%, а прибыль от продаж - на 13,3% (4493: 4378 х 100% = 102,6%;

453: 400 х 100= 113,25%);

3) чтобы гарантии возвращения кредита были высокими, его, с точки зрения кредитора, целесообразно предоставлять организациям, имеющим достаточную кредитоспособность. Лишь в исключительных случаях цель кредита — превращение некредитоспособной организации

в кредитоспособную;

4)рентабельность продаж в ситуации, отраженной в табл. 2, прил. 9 должна быть не менее 9%, а в табл. 10.3 - 10% (200:4258 х 100% = 4,7% и 400: 4258 х 100% = 9,4%).

На основе проведенных расчетов можно определить, какова максимальная сумма кредита, доступная фирме, с гарантированным погашением полностью и в срок в пределах возможностей увеличения выручки и прибыли от продаж с помощью использования кредита.

Введем следующие условные обозначения в дополнение к тем, которыми мы пользовались в предыдущих расчетах:

ДД„ — увеличение денежного потока в составе выручки от продаж, необходимое для погашения кредита с процентами;

Кр — основная сумма кредита;

Пк — проценты за кредит (сумма);

АКС — необходимый прирост собственного капитала для финансирования увеличенных запасов после погашения кредита;

АП — необходимый прирост прибыли от продаж для обеспечения увеличения нераспределенной прибыли на сумму не менее АКС;

АВ — необходимый прирост выручки от продаж для обеспечения роста денежного потока на сумму причитающегося к уплате кредита.

Таким образом, в расчете кредитоспособности участвуют практически все составляющие ключевых показателей кредитоспособности, кроме отношения ликвидных активов к краткосрочной задолженности. Но поддержание и увеличение уровня этого показателя гарантируется заменой части краткосрочных заемных источников финансирования после погашения кредита на собственный капитал.

Проверим зависимость на примере.

Пример 1. Показатели организации за год (тыс. руб.):

1)выручка от продаж — 250 000;

2)средняя величина краткосрочной дебиторской задолженности покупателей без учета просроченной и безнадежной — 40 000;

3)прибыль от продаж — 20 000;

4)запасы - 30 000;

5)собственный капитал — 150 000;

6)собственные оборотные средства — 35 000.

Для увеличения выручки и прибыли от продаж организации необходимо увеличить запасы на 15 000 тыс. руб. Поскольку собственные оборотные средства превышают балансовые запасы, положительная разница практически является источником финансирования части дебиторской задолженности. Но кредитоспособность предполагает, что собственные оборотные средства — источник финансирования запасов. Поэтому организации нужен кредит в сумме 15 000 тыс. руб. при увеличении запасов на 15 000 тыс. руб., а АКС = 10 000 тыс. руб. Это возможно, если отрегулировать расчеты с дебиторами и кредиторами и обоснованно увеличить на 5 тыс. руб. кредиторскую задолженность, скорее всего поставщикам.

Следовательно, организация предполагает взять кредит сроком на 1 год под 20% годовых с погашением всей суммы, включая проценты, в конце года.

При каких условиях предприятие сможет погасить этот кредит?

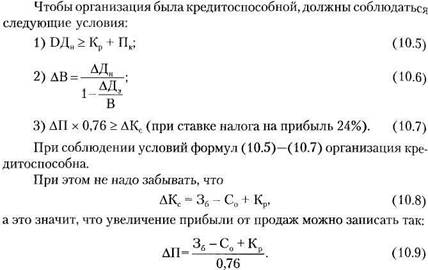

Для ответа воспользуемся формулой (10.7), предварительно рассчитав Д,: В и ДК •

АКС = [30 000 - 35 000 + 15 000] = 10 000 (тыс. руб.). При этом ДП (10.7) должен составить:

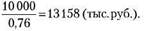

Другая часть прироста выручки, обеспечивающая необходимый денежный поток для погашения кредита, равна в соответствии с формулами (10.6) и (10.8):

Выручка от продаж в результате использования кредита должна составить:

[250 000 + 21 429 + 13 158] = 284 587 тыс. руб., в том числе прибыль от продаж должна быть не менее: [20 000 + 13 158] = 33 158 (тыс. руб.).

До привлечения кредита рентабельность продаж была равна 8% (20 000: 250 000 х 100%); после использования кредита она должна составить не менее 11,65% (33 158: 284 587 х 100%).

Рентабельность собственного капитала соответственно равна 20 000: 150 000 х 100% = 13,3% и 33 158: 160 000 х 100% = 20,7%.

Подчеркнем еще раз, что полностью оценить кредитоспособность организации можно лишь исходя из ее показателей в стартовом периоде и конкретных перспектив изменения выручки и прибыли от продаж, состава источников финансирования, структуры оборотных активов, оборачиваемости дебиторской и кредиторской задолженности.

Различное сочетание перечисленных и производных от них показателей может привести к разному уровню кредитоспособности.

|

|

|

|

|

Дата добавления: 2014-01-15; Просмотров: 572; Нарушение авторских прав?; Мы поможем в написании вашей работы!