КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Рассмотрим механизм использования кредитной линии на конкретном примере

Кредитная линия.

Характеристика отдельных видов банковских кредитов.

Банковские кредиты.

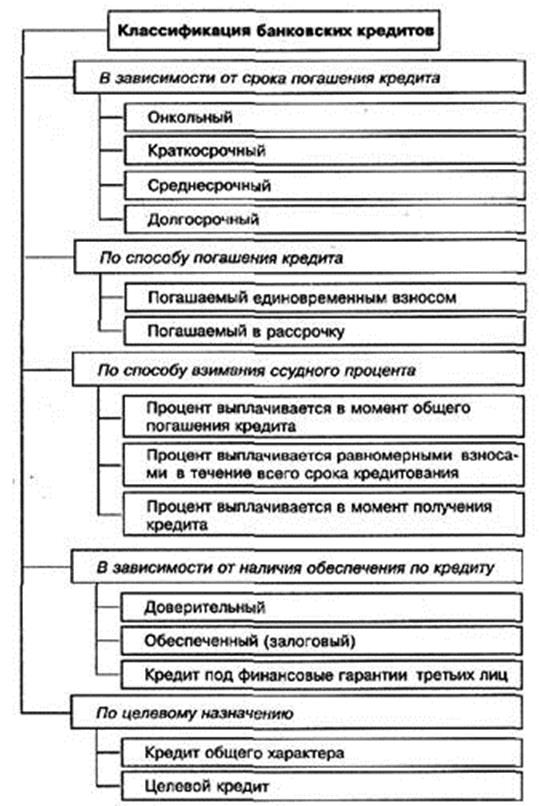

Классификация кредитов проводится по множеству различных признаков.

Наиболее популярными для предприятий торговли являются овердрафт и кредитная линия.

Кредитная линия — вид кредитования, который предусматривает многократное списание кредитных средств с ссудного счета банка на расчетный счет предприятия на основании заявок в пределах установленной суммы (лимита).

Примеры использования финансового инструмента:

1) Фирма заключила с поставщиком договор поставки товара с поэтапной рассрочкой его оплаты в течение месяца. Если получить кредит в полном объеме, то проценты банк будет начислять на всю его сумму целиком. Для предпринимателя это невыгодно.

2) Фирма оформляет документы на получение единовременной ссуды, а через два месяца вновь оказывается перед необходимостью получения кредита.

Наилучший выход в подобных ситуациях — заключение с банком договора открытия кредитной линии.

Цели использования:

· Пополнение оборотных средств;

· На инвестирование в основные фонды.

Клиент (юридическое лицо) заключил с банком договор о предоставлении кредитнойлинии на следующих условиях. Срок действия договора 1 год начиная с 10.01 по 09.01 следующего года. Кредитный лимит установлен в размере 100000 долл. США. Процентная ставка 20% годовых, а временная база для расчета процентов 365 дней. В случае отсутствия поступлений на расчетный счет в течении месяца с момента возникновения отрицательного баланса, клиент обязан погасить 10% от остатка задолженности и начисленные проценты.

Допустим, на начало действия договора остаток на расчетном счету был равен 0. 16.01 было потрачено 6000 долл. США в счет выплаты зарплаты; 24.01 был оплачен счет за материалы на сумму 12000 долл. США; 01.02 потрачено 9000 долл. США на выплату зарплаты; 16.02 потрачено 6200 долл. США в счет выплаты зарплаты; 20.02 выплачено 5000 долл. США за поставку электроэнергии; 01.03 выплачена зарплата 8500 долл. США. Поступления на расчетный счет выглядели следующим образом: 28.01 поступила оплата за отгруженную продукцию в размере 10000 долл. США, 14.03 поступило 37000 долл. США.

Решение:

Начисление процентов происходит ежедневно за каждый день использования кредитных средств, исходя из временной базы начисления процентов. В нашем случае процентная ставка за день будет равна:

20% / 365 = 0,05479%

Обязательства между сторонами по договору о предоставлении кредитной линиибудут выглядеть следующим образом.

1. В период с 16.01 по 23.01 (8 дней) отрицательный баланс составил 6000 долл. США. За это время были начислены проценты:

6000 * 0,0005479 * 8 = 26,3 долл. США

2. Начиная с 24.01 по 27.01 (4 дня) отрицательный баланс увеличился еще на 12000 долл. США и составил 18000 долл. США. Сумма процентов к уплате за этот период составит:

18000 * 0,0005479 * 4 = 39,45 долл. США

3. 28.01 на счет поступило 10000 долл. США. Из этой суммы автоматически списываются начисленные к тому моменту проценты:

26,3 + 39,45 = 66,75 долл. США

Оставшиеся средства (10000 – 66,75) 9934,25 долл. США идут в счет погашения остатка задолженности. Таким образом, баланс на 28.01 составит -18000 + 9934,25 = -8065,75 долл. США.

4. С 28.01 по 31.01 (4 дня) отрицательный баланс составлял 8065,75 долл. США. Суммапроцентов за этот период равна:

8065,75 * 0,0005479 * 4 = 17,68 долл. США

5. Начиная с 01.02 по 15.02 (15 дней) отрицательный баланс увеличился на 9000 долл. США и составил (8065,75+9000) 17065,75 долл. США. Сумма процентов за этот период составит:

17065,75 * 0,0005479 * 4 = 140,27 долл. США

6. В период с 16.02 по 19.02 (4 дня) отрицательный баланс увеличился еще на 6200 долл. США и составил 23265,75 долл. США. Проценты за этот период составят:

23265,75 * 0,0005479 * 4 = 50,99 долл. США

7. С 20.02 по 27.02 (8 дней) отрицательный баланс увеличивается еще на 5000 долл. США и составит 28265,75 долл. США. При этом сумма процентов за этот период будет равна:

28265,75 * 0,0005479 * 8 = 123,9 долл. США

8. Согласно условий договора при отсутствии поступлений на расчетный счет в течении месяца 28.02 заемщик должен выплатить начисленные проценты и 10% от остатка задолженности. Итого сумма к уплате составит:

17,68 + 140,27 +50,99 + 123,9 + 28265,75 * 0,1 =3159,42 долл. США.

Отрицательный баланс на 28.02 составит (28265,75 – 28265,75 * 0,1) = 25439,18 долл. США

9. Сумма процентов за 28.02 (1 день) составит:

25439,18 * 0,0005479 * 1 = 13,94 долл. США

10. В период с 01.03 по 13.03 (13 дней) отрицательный баланс увеличится на 8500 долл. США и составит:

25439,18 + 8500 = 33939,18 долл. США

Сумма процентов за этот период составит:

33939,18 * 0,0005479 * 13 = 241,76 долл. США

11. 14.03 на счет поступило 37000 долл. США. В первую очередь из этой суммы будут списаны начисленные проценты:

13,94 + 241,76 = 255,7 долл. США

Остаток (37000 – 255,7) 36744,3 долл. США пойдет в счет погашения основной суммы долга. Таким образом, баланс по счету на 14.03 составит:

-33939,18 + 36744,3 = 2805,12 долл. США

Поскольку баланс по счету стал положительным (остатка задолженности уже не существует), то начисление процентов не будет, пока баланс опять не станет отрицательным.

Типы кредитных линий:

В зависимости от возможности многократно погашать и возобновлять кредит кредитные линии делятся на:

· невозобновляемые

· возобновляемые, которые делятся:

· с лимитом выдачи и лимитом задолженности;

· только с лимитом задолженности.

Денежные средства по договору невозобновляемой кредитной линии могут предоставляться частями (траншами) по удобному для компании графику, либо в любое время в течение срока истребования компания может запрашивать необходимые суммы денежных средств в рамках лимита выдачи. После выдачи суммы в размере установленного лимита кредитование заемщика прекращается.

Пример Компания отвлекла часть оборотных средств на ремонт оборудования. Для осуществления текущих расходов, связанных с оплатой рекламных издержек, выплатой заработной платы, уплатой налогов она оформила в банке договор невозобновляемой кредитной линии с лимитом выдачи 10 млн. руб. на срок 3 месяца. Таким образом, в течение 3-х месяцев компания сможет поэтапно использовать указанную сумму для поддержания своей платежеспособности. По истечение трех месяцев компания должна погасить кредит в 10 млн. руб.

Возобновляемая кредитная линия означает установление клиенту лимита задолженности, в рамках которого он может по мере необходимости погашать и снова брать необходимые денежные средства, уменьшая тем самым конечную стоимость кредита. В итоге возобновляемые кредитные линии позволяют профинансировать несколько операционных циклов фирмы.

Пример Компания заключила контракт на закупку партий товаров народного потребления, предусматривающий перечисление поставщику каждые 2 месяца денежных средств в размере 100 млн. руб. Эти товары реализуются полностью только через 4 месяца после поставки. Потребность предприятия в заемных ресурсах — 50 млн. руб. каждые 2 месяца. В таком случае целесообразно оформить возобновляемую кредитную линию на год с лимитом задолженности 50 млн. руб. и лимитом выдачи 300 млн. руб. Тогда в течение одного года предприятие сможет профинансировать 6 торговых операционных циклов.

Возобновляемая кредитная линия дает более широкие возможности, но стоит дороже невозобновляемой кредитной линии.

Возобновляемая кредитная линия с лимитом выдачи и лимитом задолженности - предусматривает, что единовременная задолженность заемщика не должна превышать лимита задолженности, а максимальная сумма заимствований за весь срок не может быть больше лимита выдачи.

Пример. Скажем, если срок кредитного договора — 6 месяцев, лимит выдачи — 300 тыс. долл., а лимит задолженности — 50 тыс. долл., компания может в течение 6 месяцев истребовать до 300 тыс. долл., но единовременная задолженность не должна превышать 50 тыс. долл.

Во втором случае договор кредитной линии предусматривает только лимит задолженности. А вот лимит выдачи банк не устанавливает.

Пример Торговая компания получила кредит сроком на 6 месяцев на финансирование текущей деятельности с лимитом задолженности 50 тыс. долл. Это означает, что в течение 6 месяцев максимальных размеров заимствований банк не ограничивает. Однако единовременная задолженность предприятия перед банком не должна превышать 50 тыс. долл.

Для равномерного вывода средств из оборота фирма может использовать возобновляемую кредитную линию с лимитом выдачи и графиком изменения лимита задолженности. Это относится как к возобновляемой кредитной линии с лимитом выдачи и с лимитом задолженности, так и к возобновляемой кредитной линии только с лимитом задолженности.

Пример Производственная компания заключила с банком договор возобновляемой кредитной линии сроком на 6 месяцев. Лимит выдачи составляет 100 тыс. долл. Лимит задолженности первые 3 месяца не должен превышать 50 тыс. долл., в течение 4-го месяца — 30 тыс. долл., в течение 5-го и 6-го месяцев — 10 тыс. долл. В конце действия кредитного договора задолженность следует погасить полностью.

Овердрафт

Описание инструмента. Овердрафт — краткосрочный кредитный инструмент, предназначенный для погашения кассовых разрывов. Под кассовым разрывом понимается дефицит оборотных средств на расчетном счете заемщика. Банк кредитует предприятия по договору овердрафта в пределах установленного лимита в тех случаях, когда остаток на расчетном счете компании меньше суммы срочного платежа. Лимит средств, предоставляемых по овердрафту, определяется на основании среднемесячной суммы поступлений на расчетный счет компании.

Пример Компания поставляет пищевые продукты на условиях отсрочки платежа. Собственные основные средства она приобрела с использованием лизинговых схем. Текущая финансово-хозяйственная деятельность позволяет предприятию обходиться без заемных средств при условии своевременного исполнения покупателями своих обязательств. Иногда случается задержка на несколько дней в платежах покупателей. Если она приходится на сроки расчетов фирмы с лизингодателями, то возникает временная потребность в кредитных ресурсах. Поскольку подобные случаи хоть и редки, но все же происходят с определенной периодичностью, поступления на счет в целом стабильны, а потребность в кредитных ресурсах возникает на короткий срок. Поэтому компания пользуется овердрафтом с максимальным сроком непрерывной задолженности в 7 дней.

Цель кредитования расчетного счета — укрупненная потребность клиента в денежных средствах: кредит предоставляется на покрытие кратковременных разрывов в денежном потоке при недостатке средств на расчетном счете.

Размер лимита по овердрафту зависит от банка, но в среднем не превышает 30% от среднемесячной суммы поступлений по расчетному счету, остальные 70% призваны свести к минимуму риск невозврата денежных средств.

Овердрафт, открытый на срок до 14 дней (его продолжительность определяет банк), не нуждается в обеспечении, что делает этот инструмент финансирования одним из наиболее удобных для заемщика. При финансировании на срок свыше 14 дней банк может запросить обеспечение, в качестве которого, как правило, выступают товары в обороте.

По товарам, предоставленным в качестве залога, оговариваются размер неснижаемого остатка (стоимость товаров, находящихся на складе предприятия), ассортимент и вид товара. В договоре предоставления залога также определяется порядок подачи отчетности о движении товаров, переданных в залог, и проведения контроля качества и наличия товаров.

Стоимость овердрафта (процентная ставка) зависит от срока, на который он выдан. Среднее значение процентных ставок по овердрафту:

на срок до 3 дней — 6% годовых;

на срок от 4 до 7 дней — 8% годовых;

на срок от 8 до 14 дней — 14% годовых;

на срок от 15 до 30 дней — 16% годовых.

Проценты по овердрафту начисляются на остаток суммы задолженности перед банком на начало дня. Договор с банком о предоставлении овердрафта заключается на год, в то время как неснижаемый остаток задолженности предприятия перед банком, как правило, не должен превышать 30 дней. В противном случае банк взимает пени за несвоевременное исполнение обязательств.

Пример расчета: 01 сентября 2005 года на счете 3 000 000 рублей.

Лимит кредита составляет 5 000 000 руб.

Общий остаток доступных средств составляет 8 000 000 рублей.

Плата за пользование овердрафтом в российских рублях 21% годовых.

03 сентября 2005 года необходимо совершить платеж за поставленные товары на сумму 8 000 000 рублей.

Со счета списывается 8 000 000 рублей, при этом 5 000 000 рублей сверх остатка собственных средств на расчетном счете, т.е. получили кредит в размере 5 000 000 рублей.

Погасить задолженность на сумму 5 000 000руб. необходимо не позднее 31 октября 2005 г.

30 сентября 2005 года перечислено 15 млн. руб. от покупателей.

В данном случае сумма овердрафта и процент за его использование погасятся автоматически.

Плата за пользование кредитом: (5 000 000 * 27 * 21) / (365 * 100) = 77 500 руб.

Режим кредитования в рамках классической возобновляемой линии в части регулировки лимита сильно напоминает кредитование расчетного счета (овердрафт).

Отличия:

1) техника выдачи. Предоставление кредита в режиме овердрафт осуществляется путем покрытия перерасхода по расчетному счету, т.е. получить его невозможно, если у клиента на расчетном счете есть денежные средства. Кредит в режиме возобновляемой кредитной линии выдается по графику либо по требованию заемщика независимо от состояния счета.

2) техника погашения. Классический овердрафт погашается в конце операционного дня путем направления остатков по расчетному счету на покрытие задолженности по овердрафтному кредиту. Ссуды в рамках линии гасятся так же, как любой обычный кредит — в установленный срок или досрочным поручением заемщика, а при просрочке — безакцептным требованием банка.

3) установленные сроки пользования траншами, полученными в рамках лимита. Период погашения кредита в режиме овердрафт, как правило, не превышает 30 дней, а по кредиту в рамках возобновляемой линии допускается любой срок погашения каждого транша, либо он может даже вообще не устанавливаться, что особенно выгодно для заемщика, который ограничен только одной, окончательной, датой погашения.

4) разница в целях. Лимит задолженности, устанавливаемый по кредитной линии, не зависит напрямую от объема поступлений денежных средств на расчетный счет в банке–кредиторе, что связано с самым важным, с экономической точки зрения, отличием этих видов кредитования — разницей в целях.

Возобновляемая кредитная линия носит определенный целевой характер. Размер лимита определяется именно исходя из цели кредитования. У некоторых банков есть методика расчета лимита кредитования на пополнение оборотных средств. Его можно установить исходя из периодичности и размеров частичной оплаты по определенному контракту. Как и по любому другому кредиту, нецелевое использование влечет за собой определенные договором санкции, и в первую очередь — прекращение выплат и досрочное закрытие кредитной линии.

Контокоррентный кредит, при котором текущий счёт предприятия ведётся банком-кредитором с оплатой банком расчётных документов и зачислением выручки.

Банк кредитует недостаточные для погашения внешних обязательств предприятия суммы, в пределах, оговоренных кредитным договором, с последующим возмещением со стороны предприятия-заёмщика. Данный вид кредита предоставляется наиболее надежным и постоянным клиентам банка в соответствии с потребностями и может использоваться в различном объеме.

Банк кредитует недостаточные для погашения внешних обязательств предприятия суммы, в пределах, оговоренных кредитным договором, с последующим возмещением со стороны предприятия-заёмщика. Данный вид кредита предоставляется наиболее надежным и постоянным клиентам банка в соответствии с потребностями и может использоваться в различном объеме.

Онкольный кредит — оформляется под залог товарно-материальных ценностей или ценных бумаг. Погашение онкольного кредита осуществляют со специального текущего счета за счет средств, поступивших на данный счет, или путем реализации залога (предупреждение заемщику о погашении онкольного кредита делается обычно за 2–7 дней).

Онкольный кредит — оформляется под залог товарно-материальных ценностей или ценных бумаг. Погашение онкольного кредита осуществляют со специального текущего счета за счет средств, поступивших на данный счет, или путем реализации залога (предупреждение заемщику о погашении онкольного кредита делается обычно за 2–7 дней).

|

|

Дата добавления: 2015-04-24; Просмотров: 2763; Нарушение авторских прав?; Мы поможем в написании вашей работы!