КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

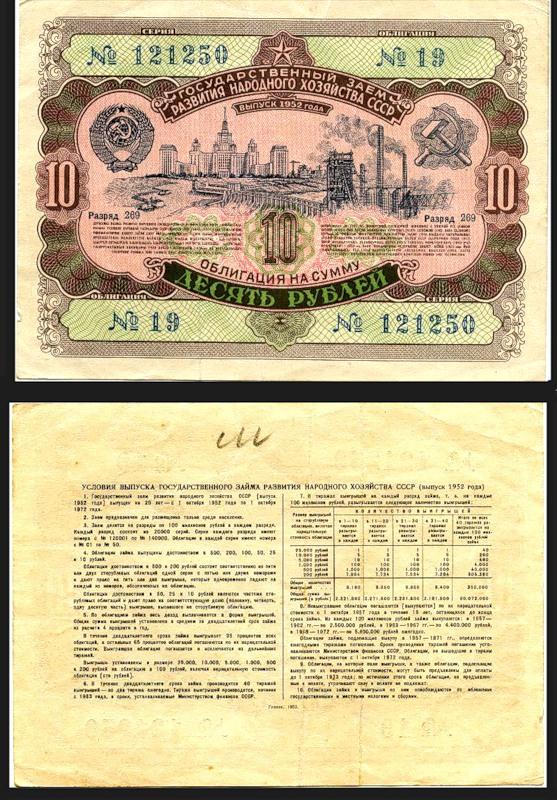

Отношения займа между кредитором и заёмщиком, оформляемые облигацией

|

|

|

|

|

Если облигацию выпускает государство, то такая облигация называется государственной. Если органы местного самоуправления – то муниципальной. Облигации могут выпускать органы региональной власти (например, в России – субъекты федерации). Юридические лица также выпускают облигации: банки - банковские облигации, остальные компании – корпоративные. Физические лица облигаций не выпускают.

По сроку обращения облигации подразделяются на краткосрочные, среднесрочные и долгосрочные.

Пример: В США государственные краткосрочные облигации называются векселями Казначейства (Treasury bills) и имеют срок обращения 13, 26 или 52 недели; среднесрочные называются билетами Казначейства (Treasury notes) и выпускаются на срок от 1 года до 10 лет; долгосрочные называются облигациями Казначейства (Treasury bonds) и имеют срок обращения от 10 до 30 лет.

На облигации в проспекте ее эмиссии обычно указываются следующие реквизиты:

На облигации в проспекте ее эмиссии обычно указываются следующие реквизиты:

наименование эмитента,

тип облигации,

номинальная стоимость,

дата выпуска,

срок погашения,

ставка процента,

дата и место выплаты процентов.

В зависимости от эмитента выделяют:

государственные (федеральные),

муниципальные (субфедеральные и региональные),

корпоративные и международные облигации.

Китайская военная облигация, номинированная в долларах (с отрезными купонами). Китай, 1942 г.

Китайская военная облигация, номинированная в долларах (с отрезными купонами). Китай, 1942 г.

Акция – это ценная бумага, удостоверяющая права её владельца на часть имущества акционерного общества, на участие в управлении акционерным обществом и на получение определённой доли прибыли акционерного общества.

Термин «акция» происходит от латинских слов “activus”, “actum”, “agere” – «деятельный», «действовать», «быть».

|

|

|

Это понятие пришло в науку о ценных бумагах из бухгалтерского учёта, где «актив» – это группировка средств, которая показывает, как они действуют, функционируют. Под «активами» подразумевают совокупность денег и материального имущества акционерного общества.

Если мы глубже вдумаемся в определение акции, то обнаружим, что акционер имеет право получить часть имущества, участвовать в управлении и получать часть прибыли. Одновременно, акционерное общество обязано предоставить акционеру эти права, за исключением выплаты дивидендов: иногда общее собрание акционеров решает их не выплачивать.

Акционерное общество – это организация, уставный капитал которой разделён на определённое число акций.

Пример:

Голландия, 17 век. Три предприимчивых купца создают товарищество по торговле с Ост-Индией. Первый внёс 10 000 гульденов, второй – 20 000, а третий – 40 000. Совокупный капитал вновь образованного акционерного общества – 70 000 гульденов – будет называется уставным фондом, а купцы, соответственно – учредителями или акционерами (stockholders).

Уставный фонд был поделен учредителями на 7 000 акций, номиналом по 10 гульденов каждая.

Номинал (номинальная стоимость) акции – это денежная сумма, обозначенная на акции и отражающая долю уставного фонда акционерного общества, приходящуюся на одну акцию.

Первый купец получил во владение 1 000 акций, второй – 2 000, третий – 4 000 акций. Очевидно, что третий купец будет пользоваться наибольшим авторитетом; скорее всего, его слово будет решающим в торговых делах.

Предположим, что через год наше коммерческое предприятие получило прибыль (profit) в размере 30 000 гульденов. Из них 16 000 предприниматели решили направить на развитие нового дела, а 14 000 распределить между собой в виде дивидендов.

Дивиденд (dividend) – часть чистой прибыли акционерного общества, распределяемая среди акционеров пропорционально числу акций, находящихся в их собственности.

|

|

|

На 1 акцию придётся дивиденд в размере 2 гульденов. Первый купец получит 2 000, второй – 4 000, третий – 8 000 гульденов.

|

Рис. 1 Взаимоотношения акционера и акционерного общества при приобретении акции

Акции широко использовались не только при создании, но и при реорганизации акционерных обществ, а также при их слиянии и поглощении.

Если учредители хотели увеличить уставный капитал, то они могли выпустить новую серию акций. При уменьшении уставного капитала, наоборот, акции выкупались у прежних владельцев.

Иногда по желанию учредителей акции дробились (stock split), т.е. одна акция превращалась, например, в две (их номинал также уменьшался в два раза), или наоборот, консолидировались (reverse stock split). Эти операции производились, в основном, для упрощения расчётов между акционерами.

При образовании больших компаний акции выпускались крупными сериями. Поэтому акциями начали торговать как любым другим товаром; возник регулярно действующий рынок акций. Цена, по которой акция продавалась на рынке, стала называться рыночной ценой.

Очень часто говорят также и о балансовой стоимости акции.

Балансовая стоимость акции – это отношение стоимости активов акционерного общества к количеству выпущенных акций.

Пример:

Представим себе, что у товарищества по торговле с Ост-Индией дела «пошли в гору» и через год после основания все активы компании оцениваются в 175 000 гульденов. Тогда балансовая стоимость одной акции будет равна 175 000 / 7 000 = 25 гульденов.

В России все вопросы, связанные с акционерными обществами регулирует Федеральный закон от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах» (с изменениями и дополнениями от 13 июня 1996 г., 24 мая 1999).

Различают акции обыкновенные и привилегированные.

Данное выше определение акции и примеры относились к обыкновенным акциям. Теперь мы скажем несколько слов о привилегированных акциях.

Привилегированная акция – это акция, имеющая по отношению к обыкновенной какие-либо привилегии.

Обычно это заранее объявляемый, регулярно выплачиваемый дивиденд и приоритет на получение имущества в случае ликвидации акционерного общества. Взамен владельцы привилегированных акций не имеют права голоса на общем собрании акционеров.

|

|

|

Разделение акций на обыкновенные и привилегированные связано с предпочтениями акционеров. Обыкновенные акции покупают крупные учредители, стремящиеся непосредственно влиять на ход дел в компании, а привилегированные акции приобретают те из акционеров, которые ориентируются прежде всего на выплату дивидендов, то есть рассматривают акцию как источник дохода.

Надо отметить, что как обыкновенные, так и привилегированные акции могут быть оплачены не только деньгами и ценными бумагами, но и другими вещами и имущественными правами, имеющими денежную оценку.

Ещё одной ценной бумагой, без которой невозможно представить себе нормальное функционирование экономики, является вексель.

Вексель – древнейшая разновидность ценной бумаги. Само слово «вексель» происходит от немецкого “Wechsel”, что значит «обмен». Интересно, что по латински “vexillum” - это «знамя», «значок», «кусок ткани».

Прообразом векселя является обыкновенная долговая расписка (promissory note). Хотя первые законы о векселях были изданы в Европе лишь в XVII – XVIII вв., эти ценные бумаги получили широкое распространение с середины XII в.

Векселя делятся на две основные группы: простые и переводные.

Простой вексель (вексель соло) - это такой вексель, по которому платит сторона, его выписавшая.

Лицо, выписывающее простой вексель называется векселедателем. Лицо, получающее простой вексель называется векселедержателем.

Пример:

Германия, XIX век. Директор металлургического комбината, расположенного в Руре [6], должен к 1 сентября расплатиться с владельцем рудника за ранее поставленную железную руду. Сумма платежа – 836 000 марок. Однако у фабриканта деньги будут только к 1 октября – именно тогда с ним рассчитается потребитель готовой продукции – владелец судостроительной верфи в Бременсхафене.

В этой ситуации директор завода выписывает простой вексель на 838 000 марок со сроком погашения 1 октября и вручает его владельцу рудника. Директор завода выступает в роли векселедателя, а владелец рудника – векселедержателя. 2000 марок в данном случае – компенсация за перенос срока платежа на 1 месяц.

|

|

|

Дальнейшие расчёты между векселедателем и векселедержателем будут очень простыми. 1 октября владелец рудника предъявляет директору завода вексель для погашения и получает 838 000 марок. Директор завода уже может расплатиться с векселедержателем, так как он получил деньги от владельца судостроительной верфи.

Но если представить, что 10 сентября владельцу рудника срочно понадобились деньги на зарплату рабочим, касса пуста, а на руках лишь вексель металлургического завода со сроком погашения 1 октября. Что тогда делать в этой ситуации?

Огромное преимущество векселя – это возможность продать его до срока погашения и получить деньги. Владелец рудника продаёт вексель с дисконтом, например за 830 000 марок торговой компании, которая ищет возможность вложить временно свободные денежные средства.

Полученными деньгами владелец рудника своевременно рассчитывается с рабочими. А вексель к оплате уже предъявит новый векселедержатель.

Но Вы спросите: «Зачем выписывать вексель, когда можно перезанять на месяц деньги в банке»?

Если бы директор сталелитейного завода вместо того, чтобы выписать вексель, взял бы кредит в банке, то он просто-напросто дал бы возможность заработать банкиру. Кроме того, взять кредит технически намного труднее, чем выписать вексель. Вот почему векселя получили такое большое распространение. С их помощью субъекты хозяйственной деятельности самостоятельно улаживали проблемы, возникающие в сфере взаиморасчётов.

|

Рис. 3 Векселедатель выписывает простой вексель. Обратите внимание: при этом векселедатель не получает денег.

|

Рис. 4 Погашение простого векселя.

Переводной вексель (тратта) – это такой вексель, который выписывает одно лицо, а платит по нему другое.

Лицо, выписывающее переводной вексель называется трассантом.

Лицо, получающее переводной вексель называется ремитентом. Лицо, которое платит по переводному векселю называется трассатом.

Трассат не обязан оплачивать переводной вексель по факту его выставления. Трассат будет обязан оплатить переводной вексель, только если поставит на нём свой акцепт.

Акцепт – это надпись на переводном векселе, указывающая на согласие трассата оплатить указанную в векселе сумму.

Переводной вексель, имеющий акцепт трассата называется акцептованным.

|

Рис. 5 Трассант выписывает переводной вексель.

|

Рис. 6 Погашение переводного векселя.

Пример:

Россия, 30 января 2001 года. Перед директором парфюмерной фабрики «Новая заря» стоит проблема: он должен рассчитаться с поставщиком сырья – ЗАО «Весна», однако денег на расчётном счёте нет (всего требуется 200 000 руб.) Но парфюмерной фабрике должен крупную сумму денег (500 000 руб.) один из потребителей её продукции – ЗАО «Торговый дом «Зюзино»». Предполагаемый срок возврата долга – 1 февраля 2001 года.

Как же директор может выйти из создавшейся ситуации?

Он может выписать переводной вексель на имя поставщика сырья ЗАО «Весна», плательщиком (трассатом) по которому будет являться ЗАО «Торговый дом «Зюзино»». Сроком платежа будет являться 1 февраля, а сумма платежа – 205 000 руб. (5 000 руб. – это компенсация за отсрочку). Руководитель парфюмерной фабрики переводит обязательство уплаты долга с себя на своего должника. В описываемой ситуации «Новая заря» – это трассант, ЗАО «Весна» - ремитент, ЗАО «Торговый дом «Зюзино»» - трассат.

Директор ЗАО «Торговый дом «Зюзино» поначалу будет удивлён тем фактом, что он должен заплатить 205 000 руб. ЗАО «Весна», однако после того, как он поймёт, что его долг парфюмерной фабрике уменьшится на эту сумму, он акцептует переводной вексель.

Рис. 7 Ситуация до того, как был выписан переводной вексель.

Рис. 8 Ситуация после того, как директор ЗАО «Торговый дом «Зюзино»» акцептовал переводной вексель.

В результате, - если, конечно дела пойдут хорошо, - 1 февраля ЗАО «Торговый дом «Зюзино»» заплатит по переводному векселю 205 000 руб. ЗАО «Весна» и 295 000 руб. парфюмерной фабрике «Новая заря».

В данном случае переводной вексель помог трём промышленным предприятиям решить проблему взаимозачёта долгов. В следующем примере переводной вексель служит средством перевода денег из одной местности в другую.

Пример:

Англия, XIII век. Богатый торговец сукном собирается совершить путешествие на ярмарку в Ланди: он должен пересечь Ла-Манш, затем по территории Франции добраться до пункта назначения. С собой путешественник взял 300 серебряных марок. Это путешествие очень опасно: во-первых везти с собой серебро в трюме судна опасно, а во вторых на территории Франции встречаются шайки бродячих разбойников, да и некоторые сеньоры промышляют грабежом на дорогах. В этой ситуации, конечно, можно положиться на собственные силы. Однако гораздо надёжнее воспользоваться услугами рыцарского Ордена Тамплиеров, который выполнял в то время функции всеевропейского банка, и с помощью переводного векселя избавить себя от необходимости везти серебро на многие сотни миль от Кале до Ланди.

Высадившись в Кале, купец сдаёт серебро в местное командорство Ордена (по нашему – филиал банка), получая взамен именной переводной вексель на сумму, допустим, 298 марок (2 марки составляют плату за услуги), с приказом командорству в Ланди оплатить эту сумму. Командорство в Кале – это трассант, торговец сукном – ремитент, командорство в Ланди – трассат.

Если путешественник благополучно добирается до Ланди, то он получает серебро в местном командорстве Ордена, предъявляя именной вексель, выписанный в Кале.

Если же, допустим, в пути с путешественником приключится несчастье, допустим, его убьют и ограбят, и вексель достанется разбойникам, то они всё равно не смогут получить деньги: – вексель то выписан на конкретное имя!

Обратите внимание, что в этом примере ремитент вынужден был заплатить комиссию. А теперь рассмотрим случай, когда переводной вексель помогает предприятию-должнику рассчитаться с кредитором.

Пример:

Компания «Юкос», один из крупнейших российских производителей нефти, получила в банке «Менатеп» кредит на развитие производства. Московский нефтеперерабатывающий завод (МНПЗ) покупает у компании «Юкос» нефть. Однако случилось так, что МНПЗ вовремя не смог рассчитаться с компанией «Юкос», а ей необходимо платить проценты за кредит!

В этом случае Компания «Юкос» (трассант) выписывает переводной вексель на имя банка «Менатеп» (ремитент), плательщиком по которому должен выступить Московский нефтеперерабатывающий завод (трассат). Такая схема упрощает процедуру взаиморасчётов между промышленными предприятиями и банком. Если все три участника такой схемы будут в принципе с ней согласны и МНПЗ акцептует вексель, то «Менатеп» получит проценты за предоставленный «Юкосу» кредит с МНПЗ. Векселедатель и векселедержатель (в случае простого векселя), а также трассант, ремитент и трассат (в случае переводного векселя) являются субъектами вексельного обращения.

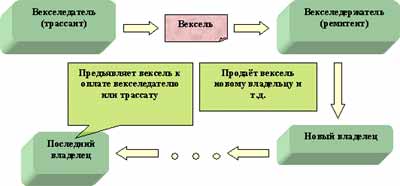

Если вексель покупает новый владелец, то в текст векселя вносится так называемая передаточная надпись - индоссамент. Продавец векселя называется индоссантом, а покупатель – индоссатом.

Рис. 9 Обращение векселей.

Иногда лица, заинтересованные в повышении доверия к тому или иному векселю ставят на нём специальную метку – аваль.

Аваль – это надпись на векселе, означающая поручительство за векселедателя или плательщика по векселю со стороны третьего лица. Лицо, совершившее аваль, называется авалистом. В роли авалистов очень часто выступают коммерческие банки, использующие аваль для повышения своего статуса как гаранта платежей. Авалист получает за свою услугу небольшой процент.

В случае отказа от платежа по векселю векселедержатель может предъявить в суде иск к векселедателю или акцептанту по переводному векселю. Если переводной вексель не акцептован или не оплачен, векселедержатель имеет полное право потребовать оплаты векселя в порядке регресса. Это означает обратное требование о возмещении уплаченной суммы от векселедателя, индоссантов, авалистов, которые несут солидарную ответственность за уплату суммы векселедержателю. Перед подачей иска векселедержатель должен обязательно совершить протест – официально подтвердить у нотариуса факт отказа в акцепте или платеже по векселю.

Вексель должен иметь строго определённую законом форму. Так, например, переводной вексель, содержит следующие обязательные реквизиты:

|

Рис. 10 Реквизиты переводного векселя.

Векселя, возникновение которых связано с реальной сделкой по купле-продаже какого-либо товара, называются коммерческими (см. примеры про металлургический комбинат в Руре и про пивоваренный завод).

Векселя, возникновение которых связано с договором займа, называются финансовыми.

Пример:

Коммерческий банк «Восход» берёт взаймы у коммерческого банка «Юность» 400 000 руб. сроком на три месяца, взамен выписывая вексель соло на сумму 410 000 руб. Такой вексель будет называться финансовым. Как мы видим, финансовый вексель отличается от коммерческого, помимо прочего, ещё и тем, что векселедатель получает деньги:

Рис. 11 Заёмщик выписывает финансовый вексель.

Финансовый вексель очень похож на бескупонную облигацию, однако, следует помнить, что …

Вексель – краткосрочный денежный документ: хотя в мире и у нас в России срок обращения векселей не ограничен, обычно их выписывают на срок до 180 дней (иногда - до года). Бескупонная же облигация может быть выпущена на значительно более долгий срок.

Векселя, которые выписываются в качестве «дружеской услуги» одним предприятием другому, так и называются – дружеские.

Пример:

Компания «Северное сияние», находящаяся у банкиров на «хорошем счету» и не раз подтверждавшая свою платёжеспособность решает оказать помощь своему партнёру – компании «Полёт» и с этой целью выписывает ей дружеский вексель. Компания «Полёт» может получить под залог этого векселя кредит в банке либо может расплатиться им со своими кредиторами. В дальнейшем компания «Полёт» обязана каким-либо образом рассчитаться с компанией «Северное сияние». Вообще говоря, в этой ситуации подразумевается, что «Северное сияние» и «Полёт» друг другу доверяют, находятся, так сказать, в дружеских отношениях. Отсюда и название векселя – дружеский.

Векселя, выписанные от имени несуществующий фирмы и не имеющие реального обеспечения называются дутыми или бронзовыми. В России вексельное обращение регулируется Федеральным законом от 11 марта 1997 г. N 48-ФЗ «О переводном и простом векселе», а также Женевской международной конвенцией «О переводном и простом векселе».

Вексель является:

1. Кредитной формой денег и средством платежа;

2. Средством обеспечения сделок и кредитов;

3. Ускорителем расчётов между субъектами производственно-хозяйственной деятельности и банками;

4. Инструментом планирования и перераспределения денежных потоков во времени;

5. Инструментом перевода денег из одной местности в другую;

6. Инструментом расшивки неплатежей.

Рис. Бланк простого векселя Энергомашбанка. Россия, 90-е гг. XX в.

Рис.Простой вексель Сбербанка. Россия, 2001 г.

|

|

|

|

|

Дата добавления: 2015-03-31; Просмотров: 985; Нарушение авторских прав?; Мы поможем в написании вашей работы!