КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Банковская ликвидность: сущность, структура, методы оценки потребности

|

|

|

|

Банковская ликвидность: сущность, структура, методы оценки потребности.

Ликвидность коммерческого банка означает возможность банка своевременно и полно обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков.

В настоящее время существует два подхода к определению ликвидности: как потока и как запаса, и соответствующие этому два понятия: ликвидность баланса и ликвидность банка.

Подход к ликвидности как запасу является достаточно узким, ориентируется только на данные ежемесячных банковских балансов и, следовательно, несколько ограничен. В этой связи принято рассматривать ликвидность баланса банка, то есть баланс банка является ликвидным, если его состояние позволяет за счет быстрой реализации средств актива покрывать срочные обязательства.

В рамках данного подхода к ликвидным активами принято относить:

1. Денежный капитал банка (абсолютно ликвидные активы или резервы ликвидности I порядка);

2. Легко реализуемую часть фиктивного капитала (высоколиквидные активы или резервы ликвидности II порядка).

Второй подход к ликвидности как потоку является более широким, ведется на базе дополнительной информации и позволяет постоянно учитывать способность банка обеспечивать поступление денежного капитала. В этом случае необходимо говорить о ликвидности банка, то есть банк является ликвидным, если сумма его ликвидных активов и ликвидные средства, которые он имеет возможность быстро мобилизовать из других источников, достаточны для своевременного погашения его текущих обязательств.

|

|

|

Ликвидность как «запас» включает в себя определение уровня возможности коммерческого банка выполнять свои обязательства перед клиентами в определенный момент времени путем изменения структуры активов в пользу их высоколиквидных статей за счет имеющихся в этой области неиспользованных резервов. Запас - это те активы, которые можно превратить в наличные деньги за определенный срок. Чтобы определить достаточность ликвидных активов, нужно сравнить имеющиеся запасы с потребностями. Недостаток подхода в том, что он не учитывает текущие и будущие поступления ликвидных активов в виде доходов от операционной деятельности и дополнительных заемных средств.

Ликвидность как «поток» анализируется с точки зрения динамики, что предполагает оценку способности коммерческого банка в течение определенного периода времени изменять сложившийся неблагоприятный уровень ликвидности или предотвращать ухудшение достигнутого, объективно необходимого уровня ликвидности (сохранять его) за счет эффективного управления соответствующими статьями активов и пассивов, привлечения дополнительных заемных средств, повышения финансовой устойчивости банка путем роста доходов. Если ликвидность рассматривать как поток, то учитывается возможность превратить менее ликвидные активы в более ликвидные, а также, как уже было сказано выше, обеспечивается приток ликвидных активов от текущей деятельности. Обычно методы измерения ликвидности основаны на понятии запасы, т.е. используется показатели на определенную дату. Между тем как измерение ликвидности предполагает прогноз состояния банка на определенный период.

Таким образом, каждый коммерческий банк должен самостоятельно обеспечивать поддержание своей ликвидности на заданном уровне на основе как анализа его состояния, складывающегося на конкретные периоды времени, так и прогнозирования результатов деятельности и проведения в последующем научно обоснованной экономической политики в области формирования уставного капитала, фондов специального назначения и резервов, привлечения заемных средств сторонних организаций, осуществления активных кредитных операций.

|

|

|

Наряду с этим, поскольку в процессе деятельности коммерческого банка затрагиваются имущественные и иные экономические интересы широкого круга предприятий, организаций, граждан, которые являются акционерами, вкладчиками кредиторами, то государство в лице ЦБ России осуществляет надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием экономических, так и административных методов управления.

Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, важнейшими из которых являются нормативы ликвидности (мгновенной, текущей, долгосрочной) (Инструкция ЦБ РФ № 110-И)

Процесс управления ликвидностью - процесс создания средств для того, чтобы иметь возможность оплатить договорные или традиционные обязательства по приемлемым ценам и в любое время и выделяет две основные функции ликвидности: удовлетворение спроса на кредиты и/или пожеланий вкладчиков изъять депозиты.

Для определения и оценки потребности банка в ликвидных активах применяются следующие методы:

1. Прогнозирование разрыва ликвидности;

2. Резервирование ликвидных активов по группам пассивов;

3. Мониторинг показателей ликвидности.

Метод прогнозирования разрыва ликвидности сопоставляет абсолютные значения денежных потоков по источникам и направлениям использования банковских ресурсов и основывается на модели пассивной эволюции, дополненной запланированными и/или утвержденными активными операциями.

Результатом применения данного метода является определение абсолютного значения дефицита или избытка ликвидных активов на определенную дату, что позволяет определить оптимальные сроки привлечения и размещения банковских ресурсов, то есть наличие дефицита обуславливает привлечение банковских ресурсов с датой погашения не ранее даты образования дефицита и/или размещение до указанной даты, а наличие избытка требует от банка обратных действий.

|

|

|

Метод резервирования ликвидных активов по группам пассивов определяет их величину в зависимости от фактической структуры привлеченных банковских ресурсов и спроса на надежные кредиты, то есть объем ликвидных активов обусловлен стабильностью определенных групп пассивов, среди которых наиболее часто выделяют "горячие деньги", депозиты до востребования и стабильные средства (основные депозиты).

Для определения данных зависимостей используются показатели математической статистики и теории вероятности, характеризующие устойчивость групп пассивов. Питер Роуз предлагает использовать следующие коэффициенты: для "горячих денег" коэффициент покрытия не менее 95%, для депозитов до востребования–30%, для стабильных средств–15%.

Метод мониторинга показателей ликвидности используется для контроля результатов деятельности банка посредством расчета системы финансовых коэффициентов ликвидности и наиболее часто применяется государственными органами, осуществляющими надзор и регулирование деятельности коммерческих банков. В соответствии с Инструкцией ЦБ РФ № 110-И «Об обязательных нормативах банков» рассчитываются:

- норматив мгновенной ликвидности, определяемый как соотношение высоколиквидных активов и обязательств банка до востребования (предельное значение – не менее 15%);

- норматив текущей ликвидности, определяемый как соотношение ликвидных активов и обязательств банка до востребования и со сроками погашения до 30 дней (предельное значение – не менее 50%);

- норматив долгосрочной ликвидности, определяемый как соотношение долгосрочных активов и обязательств банка со сроками погашения свыше 1 года (предельное значение – не более 120%).

Теории управления банковской ликвидностью появились практически одновременно с организацией коммерческих банков. Управление ликвидностью осуществляется в рамках нескольких общеизвестных теорий, которые можно сгруппировать в следующие стратегические направления:

|

|

|

- управление активами - состоит в накоплении банком ликвидных активов, состоящих из денежного капитала (абсолютно ликвидные активы или резервы ликвидности I порядка) и легко реализуемой части фиктивного капитала (высоколиквидные активы или резервы ликвидности II порядка). Данная стратегия обосновывается теориями коммерческих ссуд, перемещения и ожидаемого дохода;

- управление пассивами - заключается в привлечении банком ликвидных активов в количестве, необходимом для покрытия спроса на ликвидные активы (привлечение межбанковских кредитов и депозитов, выпуск в обращение ценных бумаг, операции РЕПО).

- управление активами и пассивами - объединяет представленные выше частные стратегии и представляет собой одновременное накопление ликвидных активов для удовлетворения ожидаемого спроса и привлечение ликвидных активов в случае возникновения неожиданных потребностей в ликвидности.

В настоящее время различают четыре основные теории: коммерческих ссуд, перемещения, ожидаемого дохода и управления пассивами.

Первые три теории связаны с управлением активами.

Теория коммерческих ссуд основана на утверждении, что коммерческий банк сохраняет свою ликвидность, пока его активы размещены в краткосрочные ссуды, своевременно погашаемые при нормальном состоянии деловой активности. Основные недостатки теории: не учитываются кредитные потребности развивающейся экономики и относительная стабильность банковских вкладов.

Теория перемещения основана на утверждении, что банк может быть ликвидным, если его активы можно переместить или продать другим кредиторам или инвесторам за наличные. Условием покрытия потребностей отдельного коммерческого банка в ликвидных ресурсах является постоянное наличие активов, которые можно продать. Данная теория имеет существенный недостаток–при планировании объема поступлений отсутствует учет возможных внезапных отклонений и изменений потребностей клиентов банка в денежных средствах.

Согласно теории ожидаемого дохода, банковскую ликвидность можно планировать, если в основу графика платежа в погашение кредита положить будущие доходы заемщика. Она не отрицает рассмотренных выше теорий, но подчеркивает, что увязка доходов заемщика с погашением ссуды предпочтительнее, чем акцент на обеспечении кредита. Данная теория утверждает далее, что на банковскую ликвидность можно воздействовать, изменяя структуру сроков погашения кредитов и инвестиций. Теория признает развитие и быстрый рост отдельных видов кредитов, в настоящее время составляющих значительную часть кредитного портфеля коммерческих банков: срочных кредитов деловым фирмам, потребительских кредитов с погашением в рассрочку, ссуд под недвижимость. Эти ссуды имеют одно общее свойство, повышающее ликвидность, а именно: их можно погашать в рассрочку. Портфель, значительную часть которого составляют кредиты, предусматривающие ежемесячные или ежеквартальные платежи в счет погашения основного долга и процентов за кредит, ликвиден, поскольку регулярные потоки наличных средств легко планировать.Теория ожидаемого дохода содействовала тому, что многие банки положили в основу формирования портфеля инвестиций эффект ступенчатости: ценные бумаги так подбираются по срокам погашения, чтобы поступления были регулярными и предсказуемыми. В этом случае портфель инвестиций по показателю регулярности платежей приближается к портфелю кредитов с регулярным погашением долга и процентов.

Теория управления пассивами предполагает решение проблемы ликвидности путем привлечения дополнительных средств с рынка (межбанковского кредитного и депозитного рынков, привлечение вкладов населения и депозитов предприятий и организаций).

В управлении состоянием ликвидности можно выделить два крайних направления. Одно из них – политика пристального контроля за резервами. Она сводится к тому, чтобы не допустить наличия в банке средств, не приносящих доходы, т.е. фактически любого избытка средств относительно потребностей в них. Другая противоположность – политика постоянного поддержания резервов на уровне, достаточном для удовлетворения требований о нормах обязательных резервов и в пиковые периоды роста депозитов. Большинство банков придерживается некоторой середины.

В рамках управления ликвидностью управляют резервами ликвидности. Для определения оптимальных объемов резервов I и II порядков можно использовать одну из следующих моделей:

1. Модель Баумоля применяется в условиях допущения высокой степени определенности будущей потребности в резерве I порядка, значение которого находится на постоянном уровне, то есть резерв I порядка=const, а размеры резерва II порядка и банковских кредитов будут определяться на основе параметров срока и ставки банковских ресурсов.

2. М одель Миллера–Орра, в которой учитывается фактор неопределенности будущей потребности в резерве I порядка.

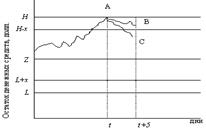

Основным допущением данной модели является приблизительно нормальное распределение сальдо ежедневного денежного потока. При этом случайные колебания сальдо не имеют определенной тенденции. Графическое изображение модели Миллера–Орра приведено ниже:

Согласно модели Миллера-Орра целевой объем резерва I порядка (Z) достигается за счет следующего механизма управления объемом резерва II порядка при превышении установленных пределов колебаний (H, L):

- в том случае, когда объем резерва I порядка за счет поступлений денежного капитала перемещается в точку A, то на величину (H-Z) банк увеличивается объем резерва II порядка;

- в том случае, когда объем резерва I порядка за счет списания денежного капитала перемещается в точку B, то на величину (Z–L) банк сокращает объем II порядка.

3. Модель Стоуна развивает модель Миллера–Орра путем совершенствования механизма управления резервами I и II порядков за счет дополнительного введения внутренних предельных колебаний (H-х, L+х). Действие более совершенного механизма управления резервами I и II порядков проявляется следующим образом: достижение внешних пределов (H, L) не всегда является сигналом к изменению объема резерва II порядка, то есть для увеличения резерва II порядка на величину (B-Z) необходимо одновременное соблюдение двух условий:

1. Резерв I порядка в момент времени t находится в точке А и его значение превышает установленный внешний лимит H;

2. Резерв I порядка в течение интервала времени t+5 переместится из точки A в точку B, которая выше внутреннего предела H-x.

Графическое изображение модели Стоуна представлено ниже:

4. В модели Е.С. Стояновой определение объема резерва I порядка основывается на планируемом движении денежного капитала (поступления и списания) по текущим хозяйственным операциям. При этом минимально необходимую потребность в резервах I порядка предлагается определять как отношение величины совокупного оборота денежного капитала к его оборачиваемости. В результате, модель Е.С. Стояновой основывается на графике поступлений и списаний денежного капитала.

32-33-34-35. Оценка эффективности использования банковских ресурсов.

"Экономическая эффективность" в отечественной и зарубежной экономической теории обозначает:

- в рамках микроэкономики: "результативность производства, соотношение между результатами хозяйственной деятельности и затратами...";

- в рамках макроэкономики: "... доля национального дохода в произведенном совокупном общественном продукте".

Показатель экономической эффективности представляет собой комплексное отражение конечных результатов в зависимости от объема понесенных затрат, то есть количества использованных ресурсов за определенный промежуток времени:

| Эффективность = | Результат Ресурсы (Затраты) |

В качестве конечного результата деятельности хозяйствующего субъекта за определенный промежуток времени выступает вновь созданная стоимость, которая определяет величину конечного финансового результата коммерческой деятельности – прибыль, то есть эффективность использования ресурсов характеризует качество использования трудовых, сырьевых, материальных и финансовых ресурсов, что способствует достижению наибольших результатов при наименьших затратах.

То есть экономическая эффективность использования финансовых ресурсов определяется как отношение конечного финансового результата к объему потребленных финансовых ресурсов за определенный период времени и позволяет оценить экономическую эффективность и целесообразность деятельности хозяйствующего субъекта в целом.

Структура банковских ресурсов предопределяет две формы получения дохода: в форме процента и в форме спекулятивного дохода. В результате возникает объективное противоречие, обусловленное диалектикой существующих субъектно–объектных отношений между коммерческими банками и экономической системой, которое проявляются следующим образом: коммерческий банк выступает, с одной стороны, субъектом рыночной экономической системы и выполняет банковские функции посредством проведения банковских операций, с другой стороны, коммерческий банк является объектом рыночных сделок, разрешенных законодательством, направленных на перераспределение прав собственности.

Данное противоречие в отношениях и попытки его разрешения привели к появлению двух базовых моделей оценки эффективности использования банковских ресурсов и коммерческого банка в целом:

- рыночная;

- балансовая.

Основная цель данных моделей совпадает и заключается в расчете фактической ценности банка или его части на определенную дату. При этом под главной ценностью банка понимается либо прибыль, получаемая за определенный промежуток времени (балансовая модель), либо рыночная цена банка или его части (рыночная модель).

Указанные выше модели в равной степени применяются как инсайдерами, так и аутсайдерами. При этом основное различие состоит только в главном побудительном мотиве: для аутсайдеров (сторонних субъектов по отношению к банку) – оценка целесообразности собственных инвестиций, для инсайдеров (внутренних субъектов по отношению к банку) – оценка эффективности управления банковскими ресурсами и банком в целом.

|

|

|

|

|

Дата добавления: 2015-05-09; Просмотров: 946; Нарушение авторских прав?; Мы поможем в написании вашей работы!