КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Двадцативосьмидневный торговый цикл 1 страница

|

|

|

|

Существует еще один важнейший краткосрочный цикл, определяющий развитие большинства товарных рынков. Речь идет о двадцативосьмидневном торговом цикле. Многие рынки действительно имеют тенденцию развиваться по торговому циклу, который каждые четыре недели достигает своей нижней точки. Одним из возможных объяснений такой устойчивой цикличности, наблюдаемой практически на всех товарных рынках, может служить лунный цикл. В тридцатые годы нашего столетия двадцативосьмидневный цикл развития рынка пшеницы изучал Б. Пью. Исследователь пришел к заключению, что на повороты этих рынков оказывает некоторое влияние развитие лунных фаз, и даже сделал такой вывод: покупать пшеницу следует в период полнолуния, а продавать при рождении новой луны. Одновременно Б. Пью признавал, что действие лунных фаз носит относительно слабый характер и часто перекрывается воздействием более протяженных циклов или важнейших событий экономического или иного характера.

Имеет ли к нему какое-нибудь отношение луна или нет, усредненный двадцативосьмидневный цикл все-таки существует и объясняет распространенность многих чисел, используемых при создании краткосрочных индикаторов и торговых систем. Во-первых, двадцативосьмидневный цикл основан на календарной структуре месяца - он соответствует четырем неделям. Если принимать в расчет только рабочие, или торговые дни, то он становится уже двадцатидневным. Мы уже не раз упоминали о том, что многие средние скользящие, осцилляторы и недельные правила основаны на числе 20 и его гармонических отношениях - 10 и 5. Очень популярны пяти-, десяти- и двадцатидневные средние скользящие, а также их производные - четырех-, девяти- и восемнадцатидневные. Агентство CRB, публикующее графики фьючерсных рынков, использует десяти- и сорокадневные средние скользящие, а сорок дней, как мы помним, - следующий по возрастанию цикл после двадцатидневного, с которым он находится в гармоническом соотношении, то есть больше его в два раза.

|

|

|

В главе 9 мы говорили об эффективности "правила четырех недель", разработанного Р. Дончайэном, согласно которому длинные позиции следует открывать при достижении рынком нового четырехнедельного максимума, а короткие -при достижении нового четырехнедельного минимума. Существование четырехнедельного торгового цикла объясняет популярность этого числа и помогает нам понять, почему "правило четырех недель" столь успешно работает на протяжении многих лет. Когда рынок перекрывает предыдущее максимальное ценовое значение, установленное в пределах четырех недель, принцип цикличности подсказывает нам, что, по меньшей мере, достиг своей нижней точки и повернул вверх следующий по возрастанию, восьминедельный цикл.

ЛЕВОЕ И ПРАВОЕ СМЕЩЕНИЕ

Много лет назад, изучая проблему циклического развития фьючерсных рынков, я столкнулся с понятием левого и правого смещения. Я подумал тогда (и продолжаю так думать до сих пор), что принцип смещения, по всей видимости, является наиболее ценным аспектом анализа циклов. Левым (или правым) смещением называют сдвиг пиков цикла влево (или вправо) от идеального центра. Например, измерение двадцатидневного торгового цикла проводят от нижней до нижней точки. Идеальный пик данного цикла, таким образом, находится на расстоянии десяти дней от его начала, или строго посередине. При таком построении цикл состоит из десятидневного подъема цен, за которым следует десятидневное падение. Однако идеальное развитие цикла случается крайне редко. Следует помнить, что любое отклонение в циклическом развитии от идеального приходится на вершину цикла, а не на основание. Поэтому нижние точки циклов считаются более надежными параметрами и используются для измерения протяженности цикла.

|

|

|

Расположение верхних точек цикла может быть разным и зависит от направления развития следующего по возрастанию цикла. Если более протяженная тенденция определяется как восходящая, то вершина цикла смещается вправо от идеального центра, то есть происходит правое смещение. При нисходящей тенденции вершина уходит влево от центра, | вызывая левое смещение. Таким_образом, правое смещение | является проявлением бь1чьего^ынка^а"Т1еВог^м^щение'^- '' медвежьего. Давайтё~остановимся на последнем постулате. Мы утверждаем, что при бычьем развитии рынка рост цен длится дольше, чем падение. При медвежьем развитии все происходит наоборот. Разве это не напоминает вам основное определение тенденции - за одним только исключением: здесь мы говорим о времени, а не о цене.

Вы, конечно же, помните, что восходящая тенденция определяется как серия последовательно возрастающих пиков и спадов. Нисходящая тенденция представляет собой серию последовательно убывающих пиков и спадов. В пиках и спадах тенденции легко узнаются верхние и нижние точки развития цикла. Теперь мы можем попробовать совместить концепции тенденции и смещения (см. рис. 14.16 и 14.17). Когда уровни пиков и спадов повышаются (то есть цены устойчиво растут), пики циклов перемещаются вправо от идеального центра. Когда уровни пиков и спадов понижаются (то есть цены устойчиво падают), цикл проходит вершины раньше, то есть слева от идеального центра. Только в одном случае вершина цикла совпадает с идеальным центром -когда на рынке отсутствует ярко выраженная тенденция и цены двигаются в пределах горизонтального "торгового" коридора, свидетельствующего о том, что силы "быков" и "медведей" находятся в равновесии.

А теперь давайте рассмотрим прогностические возможности, которыми обладает правое и левое смещение. Начнем с того, что уже по расположению пика цикла относительно идеального центра можно достаточно точно судить о направлении развития рынка. Так, если пик смещается вправо, то есть если последний отрезок роста цен по времени дольше, чем последний отрезок падения цен, то можно ожидать, что восходящая тенденция сохранится. Когда вершина смещается влево, то это можно расценить как заблаговременный сигнал смены тенденции. Применительно к дневным графикам анализ смещения вершины цикла провести очень просто - достаточно сравнить количество дней, в течение которых рынок шел соответственно вверх и вниз. По такому же принципу можно анализировать недельные и месячные графики (см. рис. 14.18 а-г).

|

|

|

Например, если рынок придерживается нисходящей тенденции и последний отрезок падения цен составил двенадцать дней, то последующее оживление рынка вряд ли продлится более двенадцати дней. Отсюда можно сделать два важных вывода. Во-первых, если оживление рынка продолжается по мере того как двенадцатидневный период подходит к завершению, мы можем с высокой долей вероятности предсказать точный день, на который придется поворот рынка, если нисходящей тенденции суждено возобновиться. Если оживление выходит за пределы двенадцатидневного периода, то это свидетельствует о переломе тенденции.

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста. Кроме того, коррекция цен имеет также и временной параметр, максимальное значение которого достигает семи недель. Итак, уже в самом начале коррекции трейдер знает, до какой точки могут упасть цены (этот ориентир отмечается на графике), а также сколько времени будет продолжаться падение - максимально, как мы только что установили, семь недель.

|

|

|

Рис. 14. 16 Пример левого и правого смещения: простой цикл (рис. А), тенденция более протяженного цикла (рис. Б), воздействие на простой цикл тенденции более протяженного цикла (рис. В). Когда более длительный цикл находится в фазе подъема, то пик простого цикла смещается вправо. В фазе падения более длительного цикла пик простого цикла смещается влево. Правое смещение является бычьим признаком, левое - медвежьим.

Значение этой семинедельной границы особенно возрастает, если протяженность коррекции действительно достигает семи недель. Ситуация в таком случае напоминает открытие длинной позиции при падении цен до уровня восходящей линии тренда. Соотношение возможной прибыли и убытков здесь довольно благоприятное. Открывая длинную позицию вблизи восходящей линии тренда, трейдер может установить уровень защитной приостановки вплотную к текущему уровню цен. При прорыве линии тренда, означающем перелом тенденции, трейдер тут же закроет длинную и откроет короткую позицию. То же самое справедливо в отношении временных параметров развития рынка. Трейдер знает, что на седьмой неделе он сможет войти в рынок с наименьшим риском, поскольку если рынок повернет вверх, то произойдет это именно в это время. Если же поворота не происходит, значит тенденция изменилась, и, возможно, следует сменить позиции на обратные.

Рис. 14. 17 Пример четырехлетнего цикла, измеренного от нижней до нижней точки. Обратите внимание на правое смещение с 1950 по 1968 год, симметричные волны в период застоя с 1968 по 1975 год и последующее правое смещение после возобновления бычьей тенденции от минимума 1975 года. Динамика фондовых индексов также определяется устойчивым двадцатинедельным основным циклом.

Выше мы уже говорили о том, что четырехнедельный торговый цикл подразделяется на два коротких цикла - альфа и бета, по две недели каждый. Своих вершин циклы альфа и бета достигают соответственно в первой (левой) и второй (правой) половинах большего, торгового цикла. Таким образом, при левом смещении вершина торгового цикла совпадает с вершиной цикла альфа, при правом - с вершиной цикла бета. Мы также уже упоминали о том, что циклы "альфа" и "бета" были впервые выделены У. Брессе-ром и являются составной частью разработанного им метода HAL, предназначенного дла анализа циклов.

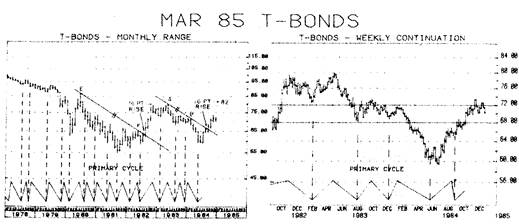

Рис. 14. 18а Примеры левого и правого смещения основного цикла. Обратите внимание на переход от левого к правому смещению в середине 1982 года на месячном графике после того, как цены повернули вверх, а также в период с июня по август 1984 года на недельном графике. С помощью левого и правого смещения можно достаточно уверенно определить направление тенденции.

Рис. 14. 186 Примеры смещения. Временные и ценовые "окна", разработанные службой HAL Market Cycles, показаны на графике в виде небольших прямоугольников.

Ценность концепции левого и правого смещения доказана многолетней практикой. С ее помощью можно анализировать циклы и тенденции практически любой протяженности, в любой фазе развития. Конечно, как и любой метод технического анализа, левое и правое смещение оказывается эффективным только в том случае, если трейдер имеет достаточный опыт в его применении. Если, прочитав эту главу, читатель вынесет из нее хотя бы то, что анализ смещений может значительно повысить эффективность его работы на рынке, то я посчитаю свою задачу выполненной.

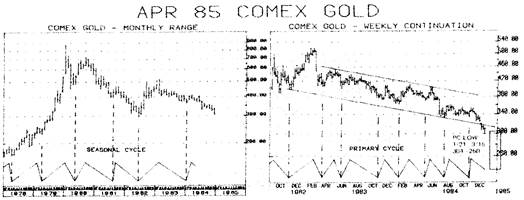

Рис. 14. 18в На месячном графике (слева) обратите внимание на правое смещение, продолжавшееся до начала восьмидесятых, когда бычий рынок достиг пика. Последующий медвежий рынок характеризуется левым смещением.

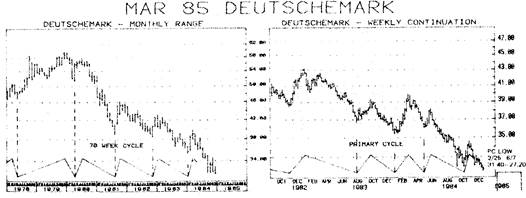

Рис. 14. 18г Обратите внимание на особенности смещения на месячном графике. Правое смещение на вершине рынка сменяется левым смещением при последующем падении. Перемещение пика цикла может служить сигналом перелома тенденции.

СНЯТИЕ НАПРАВЛЕННОСТИ КАК МЕТОД ВЫДЕЛЕНИЯ ЦИКЛОВ

Для того чтобы получить возможность изучить различные циклы, влияющие на отдельный рынок, сначала необходимо выделить все доминирующие циклы. Сделать это можно с помощью различных способов. Наиболее простым следует признать метод визуального наблюдения. Так, анализируя дневные столбиковые графики, можно выявить наиболее явно выраженные вершины и основания рынка. Измерив среднюю продолжительность времени между этими верхними и нижними точками цикла, можно установить его среднюю протяженность.

Существуют специальные инструменты, призванные облегчить выполнение этой задачи. В качестве примера можно привести "определитель циклов Эрлиха "(Ehrlich Cycle Finder), названный так в честь его создателя Стэна Эрлиха. Определитель циклов представляет собой устройство, чем-то напоминающее аккордеон, которое накладывают на график для визуального анализа. Расстояние между делениями всегда равноудалено и может быть увеличено или уменьшено для того, чтобы соответствовать циклу любой протяженности. Откладывая расстояние между двумя четко выраженными нижними точками цикла, можно очень быстро определить, присутствуют ли на графике другие нижние точки цикла такой протяженности.

Существуют также компьютерные программы, предназначенные для выявления циклов путем визуального наблюдения (см. рис. 14. 19а-г). Например, в составе популярного пакета "Компутрэк" есть программа "определитель циклов" (Cycle Finder), которая помогает пользователю выявлять циклы развития рынка. Сначала необходимо вызвать на экран дисплея ценовой график. Затем нужно выбрать явно выраженную нижнюю точку динамики цен, которая в данном случае является начальной точкой поиска. После этого каждые десять дней (временной параметр по умолчанию) на экране появляются вертикальные линии. С помощью определенных клавиш продолжительность цикла может быть изменена. Ее можно сделать короче или длиннее, а границы выбранного периода можно сдвинуть влево или вправо. Все это позволяет найти цикл, "вписывающийся" в график.

Для тех, кто обладает математической подготовкой, существует несколько достаточно сложных статистических методик выявления циклов, например, метод Бокса-Джен-кинза, спектральный анализ и анализ Фурье. Пакет "Компутрэк" также включает программу по анализу Фурье, а с недавних пор и программу FFT (Fast Fourier Transform), разработанную Дж. Хатсоном, редактором журнала "Текникал энели-сиз оф стоке энд коммодитиз", и Э. Уорреном. В этом журнале было напечатано немало материала, посвященного анализу циклов, включая статьи Хатсона и Уорена, в которых рассматриваются проблемы анализа Фурье, а также метод максимальной энтропии (MEM). (С помощью анализа Фурье, позволяющего выявлять доминирующие циклы, можно значительно сократить и упростить процесс оптимизации средних скользящих и осцилляторов).

Однако существует и другая методика, которая занимает промежуточное положение между обычным визуальным способом и более сложными статистическими методами, о которых мы говорили выше. Речь идет о процедуре снятия направленности (detrending). Одной из основных трудностей при попытках выявить короткие циклы является наличие тенденции. Тенденция возникает под воздействием длительных циклов. В результате становится исключительно трудно, а порой вообще невозможно обнаружить на графике цен короткие циклы.

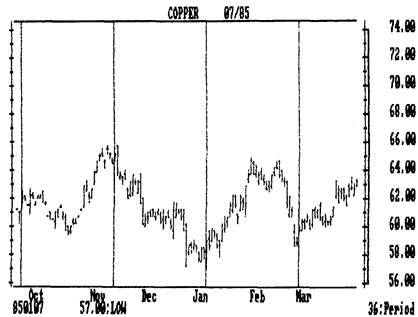

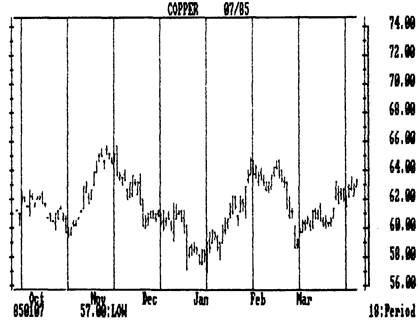

Рис. 14. 19a Пример определения тридцатишестидневного цикла на графике меди с помощью программы "определитель циклов", входящей в пакет "Компутрэк". Расстояние между вертикальными линиями можно увеличить или уменьшить, а сами линии можно сдвинуть влево или вправо. С помощью этой программы значительно облегчается визуальный анализ графика с целью поиска нижних точек циклов.

Рис. 14.)9б Пример "появления" короткого, восемнадцатидневного, цикла на том же графике. Обратите внимание, что три значительных ценовых минимума на графике совпадают с вертикальными линиями, отнесенными друг от друга на расстояние восемнадцати дней. Кстати, 18 - половина от 36, то есть два цикла гармонически соотносятся.

Рис. 14. 19в Программа "определитель циклов" показывает достаточно четко выраженный десятинедельный цикл (между двумя нижними точками) на недельном графике того же самого рынка медных контрактов. Обратите внимание, что все три спада, составляющие модель основания "голова и плечи", отстоят друг от друга на расстояние десяти недель.

Рис. 14. 19г Пример применения той же методики, но с увеличением протяженности цикла вдвое. Обратите внимание, что расстояние между "плечами" составляет девятнадцать недель. Эта информация может оказаться весьма полезной - особенно в том случае, если стоит задача установить наиболее благоприятный момент для вхождения в рынок в период формирования правого "плеча". Данный метод позволяет устанавливать как временные, так и ценовые ориентиры.

Рис. 14. 20а Пример сорокадневного центрированного среднего скользящего, построенное на графике цен контракта на индекс S&P.

Рис. 14. 20бТотже график после снятия направленности. Цены откладываются по обе сторонь горизонтальной линии сорокадневного среднего скользящего, которая также отцентрирована. После удаления циклов, протяженность которых превышает период среднего скользящего, становятся хорошо видны короткие циклы.

Рис. 14. 20в Пример выявления тридцатидвухдневного цикла развития цен контракта на индекс S&P с помощью сорокадневного среднего скользящего со снятой направленностью. Обратите внимание, насколько четко проявляются теперь нижние точки цикла. Программа "определитель циклов" может быть использована также для анализа графиков со снятой направленностью. При устранении длинных циклов становится возможным успешно анализировать короткие.

Рис. 14. 20г Пример того, как с помощью двадцатидневного центрированного среднего скользящего значительно облегчается выявление шестнадцатидневного цикла. (Сокращая период расчета среднего скользящего, можно добиться значительного повышения чувствительности графика со снятой направленностью.) Таким образом выделяются циклы, протяженность которых более или менее совпадает с периодом среднего скользящего.

В качестве средства сглаживания ценовой динамики издавна используют средние скользящие. Они выравнивают или вообще устраняют краткосрочные циклы, выделяя на графике более продолжительные циклы. В результате снятия направленности достигается обратный эффект: циклы, продолжительность которых больше длины среднего скользящего, устраняются, а краткосрочные циклы становятся более четко выражены. Делается это путем устранения воздействия тенденции.

Процедура снятия направленности сравнительно проста (см. примеры на рис. 14. 20а-г). Ее можно выполнить вручную, но проще и удобнее с помощью компьютера. Прежде всего выбирают период для расчета среднего скользящего. Он определяется длительностью цикла, который необходимо выделить. В качестве примера мы возьмем сорокадневное среднее скользящее. Следующим шагом является центрирование среднего скользящего. Речь идет о том, что среднее значение откладывается на двадцать первый день периода расчета (середина цикла), а не на последний день, как это делают обычно. Затем среднее скользящее откладывают в виде нулевой линии внизу графика, а показатели цен наносят выше и ниже этой линии. В результате циклы, продолжительность которых составляет меньше сорока дней, становятся гораздо более выраженными, следовательно, их легче установить. Далее процедуру можно продолжить, выделяя все более и более короткие периоды - пока не будут установлены все доминирующие циклы. Программа по снятию направленности входит в пакет "Компутрэк".

СЕЗОННЫЕ ЦИКЛЫ

Практически все товарные фьючерсные рынки в той или иной мере подвержены воздействию годовых сезонных циклов. Когда мы говорим о сезонном цикле или сезонной модели, мы имеем в виду тенденцию рынков в определенное время года двигаться в определенном направлении. Наиболее ярким примером такого воздействия является динамика цен на рынках зерновых. Цены неизменно падают в период сбора урожая, когда на рынке появляется максимальное количество зерна. Например, на рынках соевых бобов 70% всех сезонных ценовых максимумов приходится на период с апреля по июль, а 75% минимумов-на период с августа по ноябрь. После того как была достигнута максимальная или минимальная сезонная цена, цены начинают падать (или соответственно расти). Сезонное падение (или рост) продолжается обычно несколько месяцев. Таким образом, знание особенностей сезонной динамики цен является хорошим подспорьем при выработке торговой стратегии.

Причины сезонных воздействий на динамику цен, приводящих к возникновению вершин и оснований в определенное время года, особенно очевидны на рынках сельскохозяйственных продуктов. Тем не менее, практически все рынки испытывают на себе влияние сезонных факторов. Согласно одной из наиболее общих закономерностей, относящихся ко всем рынкам, прорыв уровня январского максимума является бычьим сигналом. Рынки металлов также могут служить примерами воздействия на динамику цен сезонного фактора. Например, на медном рынке начиная с января-февраля про^ является сильный устойчивый сезонный рост цен, который имеет тенденцию достигать вершины в марте или апреле. На рынке золота сезонный рост также начинается в январе, причем цены достигают очередного основания в августе. Цены на серебро обычно опускаются до минимальной отметки в январе, после чего устойчиво растут вплоть до марта.

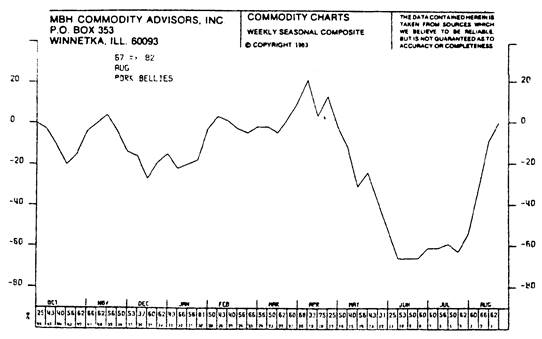

Анализ частотности сезонных движений рынка за предшествующие годы позволяет составлять графики сезонных тенденций (см. рис. 14.21а и б). С их помощью можно определить вероятность проявления тех или иных сезонных закономерностей для каждого месяца и каждой недели года. Значение вероятности, выраженное в процентах, обусловлено тем, как часто данное сезонное движение имело место в прошлом в данный период времени. Показатель, равный 80%, свидетельствует о сильно выраженной сезонной тенденции. К показателям ниже 65% следует относиться с осторожностью.

Рис 14 21a График сезонных тенденций медного рынка. Обратите внимание на вершину и основание, приходящиеся соответственно на март-апрель и октябрь-ноябрь.

Рис. 14. 21б Другие примеры сезонных графиков.

Следует сразу же высказать несколько предостережений тем, кто будет заниматься анализом сезонных циклов. Во-первых, сезонные графики рынков наличного товара строятся на основе среднемесячной цены, и возникающие на них сезонные модели иногда отличаются от моделей фьючерсных рынков. Во-вторых, фьючерсные рынки иногда демонстрируют две различные сезонные модели, и трейдеру необходимо знать обе. Также нельзя забывать о проблеме движений рынка, противоречащих сезонной схеме. В некоторые годы цены отказываются следовать ожидаемой сезонной тенденции, и трейдер должен внимательно следить за появлением сигналов такого рода. Умение как можно раньше заметить нарушение сезонных закономерностей в движении цен имеет огромное значение, позволяя трейдеру вовремя пересмотреть стратегию торговли. Отказ рынка следовать сезонной тенденции, как правило, означает, что следует ожидать значительного движения цен в противоположном направлении. Возможность как можно раньше узнать о том, что ты сделал неправильный ход, - одно из основных достоинств технического анализа в целом и анализа сезонных циклов в частности.

КОМБИНИРОВАННОЕ ИСПОЛЬЗОВАНИЕ ЦИКЛОВ И ДРУГИХ ТЕХНИЧЕСКИХ МЕТОДОВ ОПРЕДЕЛЕНИЯ МОМЕНТА ОТКРЫТИЯ И ЗАКРЫТИЯ ПОЗИЦИЙ

Аналитики, занимающиеся изучением рыночных циклов, подчеркивают, что для подтверждения целесообразности открытия той или иной позиции результаты циклического анализа необходимо сочетать с сигналами других технических инструментов. Например, получить представление о том, когда должен произойти поворот цикла, аналитик может с помощью временных окон (time windows) или временных полос (timing bands), которые являются разновидностями временных фильтров, способных "отсеивать" незначимые движения цен. Однако после того как цены входят во временное окно, трейдер должен прибегнуть к более традиционным техническим инструментам, которые могут подтвердить факт поворота цикла, подавая тем самым сигнал к действию. Выбор конкретных методик, позволяющих определять наиболее благоприятные моменты входа и выхода из рынка, остается за трейдером, который предпочитает полагаться на излюбленные, наиболее привычные для него инструменты.

Двумя наиболее авторитетными специалистами в области применения циклического анализа на товарных фьючерсных рынках являются Дж. Бернстайн (компания МВН Commodity Advisors) и У. Брессер (HAL Market Cycles). И та, и другая компании публикуют весьма популярные бюллетени, основанные на анализе циклических изменений. Однако их подходы к определению временных факторов различны. Во-первых, для краткосрочного временного анализа Брессер использует все календарные дни, а Бернстайн - только торговые. Они также используют различные технические методы.

В своей получившей широкое признание книге "Временное окно: Руководство по анализу циклов развития товарных рынков" (The Handbook of Commodity Cycles: A Window on Time, J. Bernstein) Бернстайн подчеркивает, что временные окна не имеют никакого смысла, если не используются в сочетании с конкретными техническими сигналами. Среди сигналов, которые он считает наиболее важными, - прорывы линий тренда, отложенных через цены закрытия, дни ключевого перелома, а также прорывы ценой закрытия уровня максимальной или минимальной цены закрытия, зафиксированной в течение последних трех дней (или других единиц времени). Например, сигнал к покупке в нижней точке цикла возникнет тогда, когда цена закрытия достигнет значения, превышающего максимальную цену закрытия за последние три дня (или три недели для недельного графика).

Компания HAL Market Cycles Брессера использует концепцию временных и ценовых окон (на графиках их отмечают небольшими прямоугольниками). Временные ориентиры основаны на семидесятипроцентных временных полосах, которые определяются отдельно для цикла каждой протяженности. При этом имеется в виду, что в 70% случаев поворот цикла произойдет в пределах такой полосы. Подписчикам бюллетеня рассылается небольшое удобное устройство "определитель циклов HAL ", с помощью которого можно легко определять местоположение таких временных полос на графиках. Всю необходимую информацию по анализу циклов по методике HAL содержит специальный справочник, распространяемый компанией (HAL Cyclic Analyst's Kit Manual).

Комбинированный анализ по ценовым и временным ориентирам по Брессеру подразумевает использование различных технических методов, включая определение ценового ориентира по паузе в центральной точке цикла (midcycle pause price objective) (методика, схожая с определением ценовых ориентиров по методу "отмеренного хода", о котором мы уже рассказывали в главе 6), шестидесяти-сорокапроцентные отношения длины коррекции (видимо, результат округления тридцативосьми-шестидесятидвухпроцентных отношений, основанных на числовой последовательности Фибоначчи, которую мы рассматривали в предыдущей главе), анализ уровней поддержки и сопротивления, линий тренда. Брессер подчеркивает необходимость согласования данных методик с основными положениями теории цикличности. Например, методики паузы в центральной точке цикла и процентных отношений длины коррекции надежны только в том случае, если, во-первых, протяженность анализируемого цикла совпадает с предписанной, и во-вторых, если продолжается тенденция, выраженная следующим по возрастанию циклом.

Рис. 14. 22 Пример использования линий скорости для определения поворота на вершине основного цикла. Учитывая основные циклические характеристики, эффективность анализа линий тренда можно заметно повысить.

Линии тренда наиболее надежны, когда они соединяют вершины или основания циклов одной протяженности. Например, линии тренда необходимо построить таким образом, чтобы они соединяли верхние или нижние точки двух торговых циклов или соседних циклов альфа или бета, которые, как правило, имеют одинаковую длину. Прорыв линии тренда, соединяющей циклы одинаковой длины, является сигналом того, что произошел поворот следующего по возрастанию цикла. Так, если рынок пересекает нисходящую линию тренда, построенную через вершины циклов альфа и бета, это означает, что более протяженный торговый цикл достиг своего основания. Для подтверждения поворотов циклов можно также построить линии скорости (для каждого отдельного цикла), о которых мы рассказали в главе 4 (см. рис. 14. 22).

|

|

|

|

|

Дата добавления: 2015-05-29; Просмотров: 516; Нарушение авторских прав?; Мы поможем в написании вашей работы!