КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Методики оценки региональной инвестиционной привлекательности

|

|

|

|

В Российской Федерации законодательством не определена конкретная методика оценки инвестиционной привлекательности регионов, поэтому в последнее время стали все чаще появляться различные методики расчета показателей инвестиционной привлекательности.

Некоторые экономисты считают, что инвестиционная привлекательность определяется через уровень прибыли от вложения капиталов. Использование такого подхода отличается узкой сферой применения, так как для получения адекватных результатов необходимо, чтобы инвестиции осуществлялись с одинаковой степенью риска, что практически не возможно.

Существует подход для определения инвестиционной привлекательности, основанный на описании объема инвестиций, анализе их структуры по горизонтали и вертикали. В результате формируется вывод о благоприятной (неблагоприятной) ситуации в регионе. Основной недостаток этого подхода — поверхностное рассмотрение инвестиционного процесса. Отдельно взятые характеристики инвестиций еще не свидетельствуют о реальном состоянии инвестиционной сферы, не отражают внутренние возможности и перспективы региона [2, c.12].

Наибольшее распространение получил подход, определяющий инвестиционную привлекательность как совокупность общественно-политических, природно-хозяйственных и психологических характеристик. Сторонники (А. Привалов, М. Кныш, Б. Перекатов, Ю. Тютиков, К. Гусева и др.) этого подхода проводят оценку определенного набора факторов. В данном направлении методика оценки предполагает использование интегрального показателя надежности инвестиционной привлекательности, для оценки которого формируется определенная совокупность частных показателей. Данной методикой, например, пользуется лондонский финансовый журнал «Euromoney», который использует интегральный показатель надежности (ИПН), измеряемый по стобалльной шкале. ИПН, используемый «Euromoney», содержит девять различных показателей:

|

|

|

§ экономическая эффективность,

§ политический риск,

§ задолженность,

§ обслуживание долга, (невыполнение обязательств по выплате или отсрочка),

§ кредитоспособность,

§ доступность банковского кредита,

§ доступность краткосрочного финансирования,

§ доступность долгосрочного ссудного капитала,

§ вероятность возникновения форс-мажорных обстоятельств.

Значения этих показателей определяются экспертно, либо расчетно-аналитическим путем. Они измеряются в 10-балльной шкале и затем взвешиваются в соответствии со значимостью того или иного показателя и его вкладом в итоговую оценку.

Интегральный показатель (К) оценки состояния инвестиционной привлекательности рассчитывается как средневзвешенная арифметическая величина значений частных показателей:

, (1)

, (1)

где

К1, К2, … Кn - частные показатели, а именно: финансовые, экономические, политические;

l1, l2, … ln – веса частных показателей.

Значение К находится в интервале от 0 до 10. Чем выше значение интегрального показателя надежности инвестиционной привлекательности, тем более благоприятным климатом обладает регион. Как отмечает Т.М. Смаглюкова, данный подход обладает рядом преимуществ. Он позволяет сделать выводы об инвестиционных перспективах развития российских регионов; позволяет определить степень реализации их инвестиционной привлекательности; позволяет оценить большинство показателей статистическими методами; дает возможность обоснования достоверности полученных результатов — применение критерия степени тесноты корреляционной связи между рассматриваемыми категориями. Однако существуют и определенные недостатки, основным из которых является «непрозрачность» методики выделения факториальных признаков инвестиционной привлекательности, размытость оценки составляющих показателей и неоднозначность оцениваемых характеристик[14, c.134].

|

|

|

Сторонники следующего подхода (Г. Марченко, А. Каминский, О. Мачульская, Е. Ананькина и др.) также анализируют широкий набор факторов, однако инвестиционная привлекательность региона в данном случае рассматривается как агрегированный показатель, который определяется двумя характеристиками: инвестиционным потенциалом и инвестиционным риском. Наиболее известной в данном случае является методика, разработанная в исследованиях экономических журналов (например, в «Эксперте»). Совокупный потенциал региона, по их мнению, включает в себя: ресурсно-сырьевой, производственный, потребительский, инфраструктурный, инновационный, трудовой, институциональный и финансовый показатели. Совокупный риск региона рассчитывается с учётом: политических, экономических, социальных, криминальных, экологических, финансовых, законодательных рисков [15, c.122].

Основными преимуществами рассматриваемого подхода являются его непредвзятость; значимость факторов, определяющих инвестиционный потенциал и инвестиционный риск; доступность, и узнаваемость конечных результатов для иностранных инвесторов, в связи с тем, что методика принадлежит к основному направлению общепринятой в мировой практике системы мониторинга и оценки. Тем не менее, методика обладает рядом недостатков: отсутствие взаимосвязи инвестиционной привлекательности и инвестиционной активности; субъективность мнения экспертов и отсутствие ясности методики оценки инвестиционного потенциала и рисков при сведении в интегральный показатель. Главным недостатком данной методики для инвестора является отсутствие видимости, насколько один регион привлекательнее другого, насколько один регион рискованнее другого, так как различия между регионами, занимающими последовательные порядковые номера, могут быть как незначительные, так и весьма ощутимые [19, c.45].

Широкое распространение так же получил подход, оценивающий инвестиционную привлекательность региона на основе инвестиционного потенциала и определенных типов риска: экономического, финансового, политического, социального, экологического, законодательного. В данной методике интегральные показатели потенциала и риска рассчитываются как средневзвешенная сумма показателей частных значений, то есть каждому показателю присваивается свой коэффициент значимости. Первоначально при расчете интегральной характеристики инвестиционной привлекательности региона все статистические показатели объединяются в группы на основе корреляционно-регрессионного анализа. В каждой из групп определяются наиболее главные показатели, например, для К. Гусевой основным фактором является «рыночная реакция регионов»; И.У. Зулькарнаев считает решающим фактором «институты общества»; Т. Лукьяненко указывает на необходимость формирования положительного мнения об объектах инвестирования; А. Стеценко и Е. Бениксов указывают на такой фактор как «имидж региона», рассчитываются средневзвешенные агрегированные показатели. В данном подходе все показатели приводятся к единому виду: доля в соответствующем виде общегосударственного потенциала и относительное отклонение от средне государственного уровня риска.

|

|

|

Полученная в результате расчетов интегральная оценка инвестиционной привлекательности региона способствует определению интегрального рейтинга региона, рассчитываемого как средневзвешенная по экспертным весам величина из значений места региона по составляющим интегрального рейтинга.

Однако в данной методике тоже есть свои недостатки. Использование экспертных оценок может вызвать высокую вероятность неточности оценки инвестиционной привлекательности. Преимуществом данного подхода является всестороннее рассмотрение инвестиционной привлекательности, минимально необходимый набор статистических показателей [13, c.54].

Еще одной, на взгляд Т.М. Смаглюковой, более приемлемой методикой оценки инвестиционной привлекательности может быть модель, включающая экономическую и рисковую составляющие:

|

|

|

, (2)

, (2)

где

К – показатель инвестиционной привлекательности региона, в долях единицы;

k1 – экономическая составляющая, в долях единицы;

k2 – рисковая составляющая, в долях единицы.

Экономическая составляющая представляет отношение прибыли от инвестиций к вложенным средствам:

(3)

(3)

ВРП – валовой региональный продукт,

Д – дефицит бюджета, в долях единицы (отношение дефицита госбюджета к ВРП);

Т – средняя ставка налогообложения;

И – объем инвестиций.

Рисковая составляющая необходима для оценки уровня совокупного риска, рассчитывается по следующей формуле:

, (4)

, (4)

где

n – число показателей;

pi – характеристика показателя;

ji – вес показателя.

На инвестиционную привлекательность оказывает влияние огромное количество факторов: политический, производственный, ресурсно-сырьевой, инновационный, социальный, кадровый, финансовый, инфраструктурный, инвестиционный, потребительский, экологический. Каждый фактор включает набор показателей, определяющих воздействие на инвестиционную привлекательность.

Данная методика включает в себя как качественные, так и количественные показатели. Совокупность количественных показателей ранжируется по степени влияния на показатель объема инвестиций в основной капитал, характеризующий инвестиционную активность в регионе, выявляются наиболее значимые показатели для расчета риской составляющей. Взаимосвязь между объемом инвестиций и показателями инвестиционной привлекательности определяется с помощью корреляционного анализа.

Для сравнения количественных и качественных показателей и использования их в дальнейших расчетах применяется балльная шкала, в соответствии с которой каждому показателю на основе метода приоритетов присваивается свой весовой коэффициент.

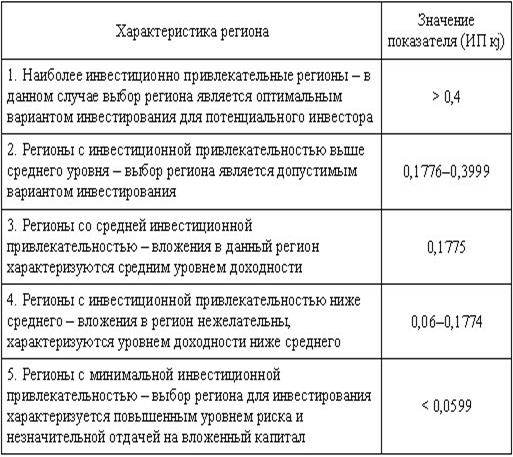

Регионы в зависимости от значения показателя инвестиционной привлекательности классифицируются следующим образом:

К > 0,4 – высокая инвестиционная привлекательность;

0,2 <K< 0,4 – инвестиционная привлекательность выше среднего;

0,1 <K< 0,2 – средняя инвестиционная привлекательность;

0,05 <K< 0,1 – инвестиционная привлекательность ниже среднего;

K< 0,05 – низкая инвестиционная привлекательность.

Преимуществом данной методики является возможность сравнения инвестиционной привлекательности разных регионов страны. Ее применение позволяет по усмотрению аналитика изменять количество рассматриваемых параметров.

Выбор той или иной методики определяется разным набором показателей, оказывающих влияние на инвестиционную привлекательность.

Рассмотренные методики имеют узкую направленность, зачастую отраслевая составляющая не учитывается. В связи с этим инвесторы, не имея в своем арсенале формализованных аналитических инструментов оценки инвестиционной привлекательности, вынуждены принимать решение на основе субъективного представления о ней.

Основными недостатками существующих методик оценки, как уже было выяснено, являются:

1) разночтения при толковании понятия «инвестиционная привлекательность»;

2) различный набор учитываемых показателей, характеризующих степень инвестиционной привлекательности;

3) отсутствие научного обоснования методических положений анализа и прогнозирования инвестиционной привлекательности регионов;

4) недостаточная обоснованность принципов агрегирования десятков отобранных для оценки показателей;

5) сложность определения критерия обоснованности применяемых методик.

Из всего многообразия методик, определяющих инвестиционную привлекательность области,Т.М. Смаглюкова выбирает показатели, в наибольшей степени соответствующие требованиям комплексной оценки. По ее мнению данные показатели включаются в состав факторов инвестиционной привлекательности, отражающих все стороны инвестиционного процесса. Совокупность сформированных показателей затрагивает внешние и внутренние факторы функционирования регионов как экономических систем и объектов инвестирования. К числу факторов инвестиционной привлекательности регионов Т.М. Смаглюкова относит: политический;социальный;экономический;экологический;инфраструктурный;законодательный и криминальный;инновационный;производственный;трудовой;финансовый;инвестиционный.

С помощью всех приведенных факторов по мнению Т.М. Смаглюковой может быть проанализирована рискованность вложений на территориальном уровне. Для оценки рискованности вложений на отраслевом уровне из перечня исключены политический, социальный, инфраструктурный, законодательный и криминальный, инновационный и ресурсно-сырьевой факторы. Это объясняется их незначительным влиянием на формирование оцениваемого показателя. Кроме того, включение одних и тех же показателей в состав факторов как территориальной, так и отраслевой инвестиционной привлекательности, считается нецелесообразным.

С целью приведения в соответствие количества показателей инвестиционной привлекательности требованиям малой выборки, в работе производится их ранжирование по степени влияния на показатель объема инвестиций в основной капитал, характеризующий инвестиционную активность в регионах. Выявление степени тесноты взаимосвязи между переменными (объемом инвестиций и показателями инвестиционной привлекательности) осуществляется путем расчета коэффициента корреляции. Таким образом, выявляется группа наиболее значимых показателей, характеризующих рассматриваемый регион комплексно: в территориальном и в отраслевом аспектах.

Для сравнения показателей между собой и использования полученных значений в дальнейших расчетах в работе предлагается использовать метод балльной оценки по 10-балльной шкале, позволяющий произвести перевод разных шкал измерения в одну – балльную[17, c.131].

Расчет показателя рискованности вложений предполагает определение весов отобранных показателей. Для этого в работе используется метод экспертных оценок [23, c.56].,

Данный показатель позволяет определить регион, наиболее привлекательный для инвестирования с позиций осуществления вложений в конкретную отрасль экономики. Кроме того, субъекты инвестиционной деятельности и прочие заинтересованные лица имеют возможность анализировать текущее состояние регионов либо сравнивать регионы между собой. Для этого в работе предложена следующая классификация регионов по степени их инвестиционной привлекательности (табл.3).

Таблица 4. Классификация регионов по степени их инвестиционной привлекательности

Ранжирование регионов в работе осуществляется на основе среднероссийского уровня странового риска, рассчитанного с помощью метода кумулятивного построения. Согласно этому подходу уровень странового риска может быть определен как:

Ранжирование регионов в работе осуществляется на основе среднероссийского уровня странового риска, рассчитанного с помощью метода кумулятивного построения. Согласно этому подходу уровень странового риска может быть определен как:

r = rf + Δr, (10)

где

rf – доходность безрисковых активов;

Δr – риск-премия.

В связи с необходимостью учитывать субъективную составляющую для стратегических инвесторовТ.М. Смаглюкова считает целесообразным в качестве rf использовать величину ставки рефинансирования ЦБ РФ, которую принято относить к безрисковым ставкам [11, c.201].

Величина риск-премии в работе рассчитывалась исходя из странового кредитного рейтинга, т.е. риск-премия представляет собой оценку суверенного риска с точки зрения внешних инвесторов.

В результате критическая величина комплексного показателя инвестиционной привлекательности составила:

r = ИП кj = 0,11 + 0,675 = 0,1775.

Таким образом, предлагаемая методика оценки инвестиционной привлекательности регионов позволяет увязать полученные значения комплексного показателя инвестиционной привлекательности с финансовыми расчетами инвесторов и местных органов власти, а также характеризовать доходность вложенных средств с учетом вероятных потерь. Кроме того, методика применима и за пределами РФ, поскольку позволяет установить различия в развитии регионов, выделить факторы, определяющие их, разработать механизм воздействия на эти факторы, способствующий достижению желаемого уровня развития региона при минимальных затратах [15, c.153].

|

|

|

|

|

Дата добавления: 2015-08-31; Просмотров: 1689; Нарушение авторских прав?; Мы поможем в написании вашей работы!