КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Управление источниками долгосрочного инвестирования

|

|

|

|

Бизнес начинается с денег, беспрестанно требует денег и делается ради преумножения денег. Поэтому одной из главнейших проблем финансового менеджмента является проблема формирования рациональной структуры источников средств предприятия в целях финансирования необходимых объемов затрат и обеспечения желательного уровня доходов.

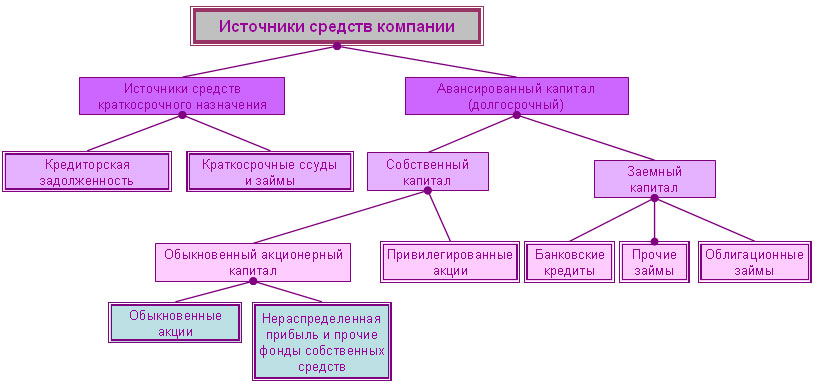

В финансовом менеджменте под внутренними и внешними источниками финансирования понимают соответственно собственные и привлеченные (в том числе заемные) средства. Известны различные классификации источников средств. Одна из возможных и наиболее общих группировок представлена на рис. 2; в основу этой группировки заложена структура пассива бухгалтерского баланса.

Рис.2– Состав источников средств компании

Возможности предприятия по формированию той или иной структуры капитала зависят от суммы чистой прибыли на единицу вложенного собственного капитала и от той ее части, которая распределяется на дивиденды. При высокой рентабельности собственных средств можно оставлять больше нераспределенной прибыли на развитие (наращивание собственных средств), что снижает потребность во внешнем финансировании.

Основными источниками финансирования являются собственные средства, которые включают в себя: уставный капитал, добавочный капитал и нераспределенную прибыль.

Если собственные средства обеспечивают финансирование стратегических потребностей предприятия, то это важный козырь и финансовых взаимоотношениях предприятия со всеми субъектами рынка. В критической ситуации именно собственные средства способны стать обеспечением кредита.

Однако отсюда не следует, что предприятие должно целиком опираться на собственные средства. Использование заемных средств снижает риск акционеров, повышает рентабельность собственного капитала. Наличие задолженности (заемных средств) заставляет руководителей быть гибкими, сведущими, расторопными, чтобы избежать банкротства и увольнения. Снижая для себя риск остаться без работы, руководители должны способствовать улучшению финансовых результатов предприятия.

|

|

|

Привлекая заемные средства следует помнить, что при повышенном уровне задолженности у предприятия возникает риск банкротства. Кредиторов это никак не устраивает. Заемный капитал становится слишком дорогим. Уровень задолженности служит для инвестора чутким рыночным индикатором благополучия предприятия. Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Если же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но инвесторы, получая относительно скромные дивиденды, считают, что предприятие не преследует цели максимизации прибыли, и начинают сбрасывать акции, снижая рыночную стоимость предприятия.

Таким образом предпочтения между внешними и внутренними источниками финансирования однозначно не устанавливаются.

Собственный капитал характеризуют следующими положительными чертами.

1) простотой привлечения, так как решения по его увеличению (особенно за счет внутренних источников) принимают собственники и менеджеры без участия других хозяйствующих субъектов (например банков);

2) более высокой способностью генерировать прибыль во всех сферах деятельности корпорации, так как при его использовании отпадает необходимость в уплате ссудного процента и процента по облигационным займам;

3) обеспечением финансовой устойчивости развития корпорации и ее платежеспособности в долгосрочном периоде. Это достигается прежде всего за счет нераспределенной прибыли, которая служит источником финансирования капитальных вложений.

|

|

|

Недостатки использования только собственного капитала:

1) ограниченность объема привлечения для расширения масштабов предпринимательской деятельности, так как возможности получения приемлемого размера прибыли далеко не безграничны;

2) более высокая стоимость в сравнении с альтернативными заемными источниками капитала (дивиденд по акциям, как правило, выше процента по корпоративным облигациям, так как риск последних ниже);

3) необходимость дополнительной эмиссии акций, как правило, сопровождаемая пересмотром размера уставного капитала;

4) нереализуемая возможность прироста рентабельности собственного капитала за счет привлечения заемных средств с помощью эффекта финансового левериджа (рычага).

Заемный капитал обладает следующими позитивными признаками:

1) широкими возможностями привлечения, особенно при высоком кредитном рейтинге заемщика (наличия ликвидного залога или гарантии платежеспособного поручителя);

2) обеспечением роста финансового потенциала корпорации для увеличения активов при возрастании темпов роста объема производства и продаж;

3) возможностью генерировать прирост рентабельности собственного капитала за счет эффекта финансового рычага, при условии что рентабельность активов превышает среднюю процентную ставку за кредит;

4) более низкой стоимостью кредитов но сравнению с эмиссией акций за счет эффекта «налогового щита», поскольку проценты за краткосрочный банковский кредит относят в состав операционных расходов. В результате сумма этих процентов понижает величину прибыли для целей налогообложения, т. е. объем бухгалтерской прибыли (в отчете по форме № 2).

Использование заемного капитала имеет следующие недостатки:

1) привлечение заемных средств (в форме кредитов и займов формирует наиболее опасные для корпорации финансовые риски: кредитный, процентный, риск потери ликвидности и др.);

2) активы, образованные за счет заемного капитала, формируют более низкую (при прочих равных условиях) норму прибыли на капитал, так как возникают дополнительные расходы по обслуживанию долга перед кредиторами-

|

|

|

3) высокая зависимость стоимости заемного капитала от колебания конъюнктуры на кредитном рынке (особенно при долгосрочном заимствовании средств);

4) сложность процедуры привлечения заемных средств (особенно в крупных размерах и на срок свыше одного года), так как предоставление кредитных ресурсов зависит от возможностей банков, требующих залога имущества или солидных гарантий других хозяйствующих субъектов.

Следовательно, корпорация, использующая только собственный капитал, имеет максимальную финансовую устойчивость (коэффициент ее финансовой независимости близок к единице). Однако она ограничивает темпы своего развития в будущем, так как, отказавшись от привлечения заемного капитала в период благоприятной рыночной конъюнктуры, лишается дополнительного источника финансирования прироста активов (имущества). Особенно это касается крупномасштабных инвестиционных проектов, которые часто невозможно реализовать только с помощью собственных средств. Поэтому предприятие должно привлекать заемные средства, однако вне экстремальных условий оно не должно полностью исчерпывать свои возможности по привлечению заемных средств. Всегда должен оставаться резерв «заемной силы», чтобы в случае необходимости покрыть недостаток средств кредитом без убытка для себя. Опытные финансовые менеджеры в США считают, что лучше не доводить удельный вес заемных средств в пассиве более чем до 40%.

В формировании рациональной структуры источников средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором стоимость акции предприятия будет наивысшей.

В целом источники средств, представляющие собой капитал общества, мобилизуемый на финансовых рынках, и являющиеся в отличие от прибыли внешними источниками финансирования, могут быть подразделены на две группы: рост акционерного капитала и долговое финансирование.

Рост акционерного капитала может осуществляться путем закрытой подписки или открытой продажи. Долговое финансирование включает облигационные займы и банковские кредиты. Аргументы за и против различных способов внешнего финансирования содержатся в табл. 5.

| Таблица 5 |

|

|

|

|

|

Дата добавления: 2013-12-14; Просмотров: 529; Нарушение авторских прав?; Мы поможем в написании вашей работы!