КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Алгоритмизация случайных событий в процессе привлечения частных инвестиций

|

Процесс привлечения частных инвестиций с точки зрения объектно-структурного анализа

Итак, в рассматриваемом процессе, с одной стороны, участвуют финансово-инвестиционные компании и коммерческие банки, а, с другой стороны, многочисленные частные инвесторы. Тайная цель одних – максимальная концентрация денег в собственных руках. Открытая цель других – сбережение и приумножение собственных накоплений.

В итоге, человек ощущая себя инвестором и преследуя цели стабилизации и укрепления экономики страны, в условиях действия неблагоприятных социально-экономических факторов, переходит в категорию "азартных игроков", что увеличивает "армию" обманутых людей в результате мошенничеств в финансовой сфере. В то же время, когда экономика России остро нуждается в реальных инвестициях, деятельность мошеннических финансово-инвестиционных компаний и коммерческих банков приводит к "антиинвестициям", то есть к изъятию денег из производственных циклов.

Объектом-системой выступает сама финансовая компания или коммерческий банк. А в качестве объектов-элементов можно указать массу отдельных потенциальных инвесторов с набором определенных свойств и таких состояний, как "стал" или "не стал" вкладчиком некоторой компании или банка.

В дальнейшем для некоторого объекта-системы, условно названного "финансовая компания" будем алгоритмизировать привлечение частных инвесторов и прогнозировать развитие ситуации, связанной с накоплением денежных средств.

Логика построения алгоритмизированной модели рассматриваемого процесса будет опираться на три основных блока. Первый блок связан с алгоритмизацией случайных флуктуаций в социальной системе. Второй блок – это алгоритмизация информационно-психологических воздействий на действующих лиц. Третий блок – принятие решения отдельным действующим лицом в определенных условиях.

|

|

|

В первом блоке алгоритмизируются случайные флуктуации (возмущения) в социальной системе. В нашем же случае определяется случайное значение интервала времени, через которое перед потенциальным вкладчиком возникает проблема вложить свои сбережения или не вложить. При формировании этого блока предполагается, что в силу самых разнообразных жизненных ситуаций перед каждым человеком периодически, но со случайным временным интервалом, возникают определенные проблемы, которые требуют принятия решения. Эти моменты в жизни человека, когда ему предстоит сделать тот или иной выбор, определим как информационно-психологические флуктуации (рис. 1).

Предполагается также, что случайные значения интервала времени до момента принятия решения – стать или не стать вкладчиком какой-либо компании – зависят от таких факторов, как уровень дохода потенциального вкладчика, стабильность дохода (или коррелирующий фактор – вероятность потерять работу), прожиточный минимум, темп инфляции, интенсивность рекламной нагрузки, индивидуальная восприимчивость рекламной нагрузки.

Во втором блоке реализован алгоритм принятия решения действующим лицом – элементом социальной системы. В нашем случае это непосредственное решение вопроса потенциальным вкладчиком – делать или не делать вклад.

При формировании этого блока необходимо использовать некоторые положения психологической теории решений, в частности, представления о “полезности денег” и “тяжести их потери”.

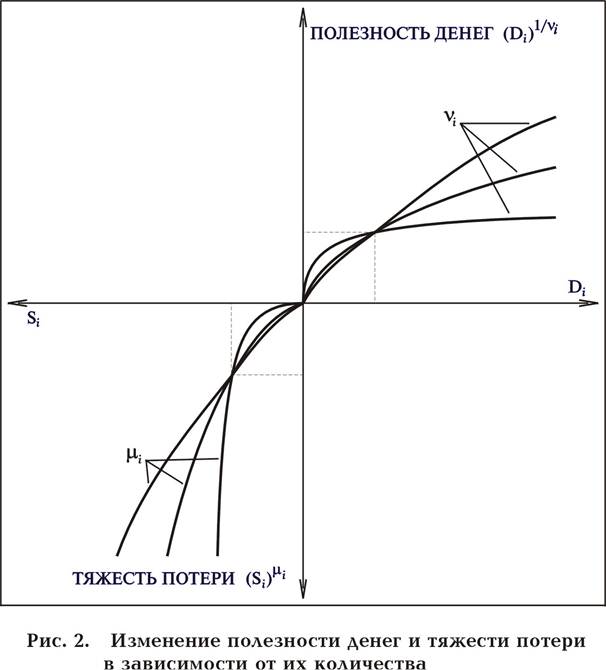

Заметим, что многочисленные психологические эксперименты с участниками азартных игр показывают, что с ростом суммы денег как бы "уменьшается" их полезность, но увеличивается тяжесть их потери (рис. 2).

|

|

|

Психологическая теория решений оперирует также таким понятием, как “субъективная вероятность выигрыша”. В нашем случае можно ввести такой аналог этого понятия, как субъективная вероятность того, что выбранная финансовая компания не окажется мошеннической, или субъективная вероятность “честности” компании.

Далее, с одной стороны, формируется представление о “возможности выигрыша”, которая представляется как произведение субъективной вероятности “честности” компании на десятичный логарифм от суммы возможных дивидендов в степени показателя полезности денег. И, с другой стороны, формируется представление об “уровне риска”, который представляется как произведение субъективной вероятности “нечестности” компании на десятичный логарифм от суммы вклада в степени показателя тяжести потери денег. Если возможность выигрыша превышает уровень риска, то принимается решение сделать вклад (рис. 3).

В третьем блоке реализована алгоритмизация информационного воздействия на объекты-элементы как силового (концентрированного) воздействия элементов более высокого структурного уровня.

При формировании этого блока предполагается, что субъективная вероятность того, что выбранная финансовая компания окажется не мошеннической, определяется уровнем информационной нагрузки, которую оказывает компания на потенциальных вкладчиков. В свою очередь, сама информационная нагрузка определяется целым набором конкретных факторов, которые характеризуют компанию и ее деятельность. Сами же факторы имеют некоторый "вес" и к тому же обладают определенной степенью доверия к данной информации.

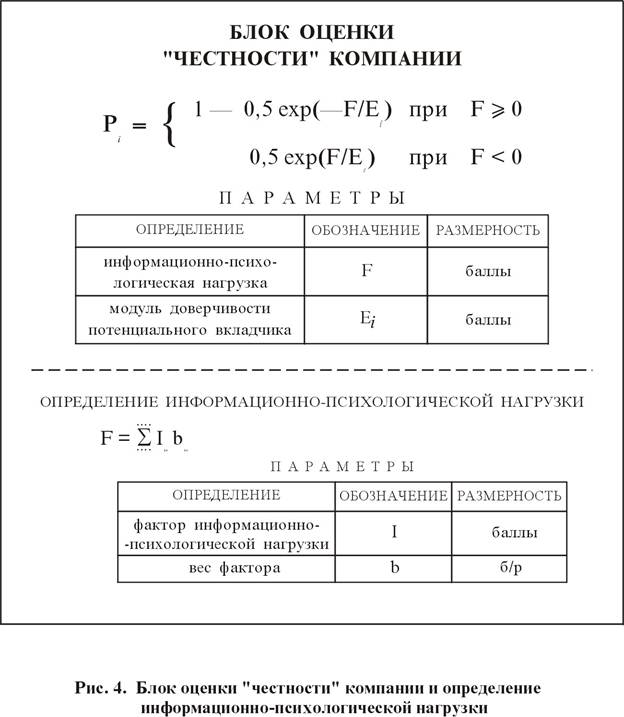

Значение субъективной вероятности “честности” компании в реальности – это все-таки оценка каждого вкладчика в отдельности. Именно по этой причине числовое значение это характеристики при моделировании можно связать с индивидуальным модулем доверчивости некоторого вкладчика, но в то же время учитывается деятельность уже конкретной моделируемой финансовой компании (рис. 4).

Зависимость субъективной вероятности “честности” или “нечестности” компании от информационной нагрузки описывается экспоненциальной функцией, которая подбирается с учетом диапазона изменения вероятности от 0 до 1 и с учетом того, что информационная нагрузка может быть как положительной, так и отрицательной (негативное мнение о компании). При отсутствии информации о компании субъективная вероятность “честности” или “нечестности” компании предполагается равной 0,5 (рис. 5).

|

|

|

Три блока алгоритмов в совокупности составляют алгоритмизированную теорию информационно-психологического воздействия. Элементы этой теории – блоки – могут быть использованы по отдельности или в совокупности, но реальную ценность они приобретают только после включения их в систему компьютерного моделирования. Именно в этом их назначение и в этом случае они открывают возможность воспроизводить и анализировать на компьютере самые разнообразные социальные процессы, такие, например – как в нашем случае – процессы привлечения вкладчиков некоторой компанией.

|

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 797; Нарушение авторских прав?; Мы поможем в написании вашей работы!