КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Проект модели банковской информации РФ

|

|

|

|

Ускоренное развитие внешнеэкономических банковских связей страны, квалифицированное использование рыночной конь-юнктуры требует надежного информационного обеспечения. Его роль особенно велика для банков и предприятий промышленности, впервые самостоятельно вышедших на мировой рынок.

В настоящее время в России отсутствует стройная система информационного обеспечения внешнеэкономической, в том числе банковской, деятельности. Основной объем информации не переведен на современную техническую базу информатики. В связи с этим, по нашему мнению, необходимо создать Систему единой внешнеэкономической банковской информации (СЕВБИ) путем объединения имеющихся в банках баз данных. Организационно информационными функциями СЕВБИ должны стать:

1. сбор, аналитическая обработка и выдача банковской информации;

2. предоставление пользователям доступа к базам данных, содержащих банковскую, методическую, правовую, статистическую информацию в области внешнеэкономических банковских связей;

3. проведение коммерческой экспертизы информационной продукции (работ и услуг);

4. анализ возможных сфер банковской деятельности в зависимости от условий рынка, разработка технико-экономических обоснований (ТЭО) инвестиционных проектов, создание совместных предприятий и т.д.;

5. поиск партнеров для совместного обслуживания внешнеэкономических связей;

6. создание фонда справочной информации по партнерам, ценам, тарифам банковских услуг, условиям рынка, лицензированию банковской деятельности, внешнеэкономической статистике;

7. проведение финансового анализа различного рода проектов;

8. сбор материалов по планированию банковской деятельности, формированию и расходованию валютных средств;

|

|

|

9. сбор, хранение и предоставление информации отечественным и зарубежным заказчикам по конкретным аспектам внешнеэкономической банковской деятельности;

10. создание сети консультационных служб, в том числе перевода этой системы на современную компьютеризированную базу.

Для реализации указанных функций в единую систему банковской информации целесообразно включить следующие фонды:

· нормативно-правовой финансовой информации;

· методической информации;

· справочной банковской информации;

· информации о планировании и результатах внешнеэкономической банковской деятельности;

· информации о кадровом обеспечении участников внешнеэкономических банковских связей.

Информационные фонды, по нашему мнению, должны содержать "стратегическую" банковскую информацию, объединенную в проблемные банки данных и оперативную информацию, возникающую у пользователей системы в процессе выполнения ими банковских внешнеэкономических операций, услуг или деловых связей.

Информационные фонды, объединенные с помощью автоматизированного каталога, могут образовать информационную сеть, пользователями которой станут различные банковские и финансовые структуры, государственные, кооперативные, частные и общественные предприятия, объединения и организации, т.е. заинтересованные юридические и физические лица.

Как мы отмечали, эксплуатировать СЕВБИ возможно на условиях хозрасчета. Оплата за информационные услуги, предоставляемые сетью, может осуществляться на основе соответствующих тарифов за единицу времени пользованием СЕВБИ и договорных цен на предоставляемые услуги, базирующиеся на реальных затратах организации-держателя (источника) информации и установленного процента прибыли.

В единый Координационный центр (далее Центр) на акционерной основе должны войти в качестве акционеров представители Центрального банка, Министерства финансов, Министерства экономики, МВЭС, а также различных коммерческих банковских и финансовых структур. Функциями Центра, по нашему мнению, могут стать:

|

|

|

· объединение разрозненных информационных фондов путем создания автоматизированного Генерального каталога СЕВБИ, содержащего данные о составе и местах хранения отдельных информационных блоков;

· формирование хозрасчетных тематических, региональных и территориальных консультационно-аналитических центров;

· регулирование юридических и коммерческих вопросов доступа и использования информационных фондов;

· создание единой методики обмена информацией и развития комплекса технических средств;

· организация и проведение исследований и разработка предложений по развитию СЕВБИ на основе новых информационных технологий;

· научно-методическое руководство работами по развитию СЕВБИ;

· организация внедрения и эксплуатации абонентской сети СЕВБИ;

· разработка единой системы защиты информации и т.д.

Для увеличения заинтересованности потребителей необходимая техника и оборудование могут предоставляться им в пользование на льготных условиях с взиманием полной платы только за конкретные информационные услуги, тем самым в отличие от существующей ранее практики акцент коммерческой деятельности переносится на создание и продажу информационно-аналитического продукта, отвечающего требованиям потребителя.

Образование Центра будет способствовать обмену данными между пользователями информационной сети на хозрасчетных условиях. Сосредоточение организационно-технической работы в едином Центре сократит финансовые затраты (в том числе валютные) на аренду каналов связи, приобретение организационной и вычислительной техники, оплату услуг резидентами и нерезидентами. Работу по укреплению СЕВБИ можно осуществить на базе следующих элементов.

Речь идет прежде всего о создании информационной сети, включающей ряд государственных и банковских научно-производственных объединений, являющихся участниками внешнеэкономического комплекса РФ, а в дальнейшем и СНГ. Объединение на первом этапе имеющихся фондов и ресурсов, возникновение условий при предоставлении информационных услуг на договорной и коммерческой основе, появление базы информационной техники будет способствовать образованию целостной системы банковского информационного обеспечения.

|

|

|

Затем необходимо осуществить доработку заложенных в основу сети организационных и технических принципов, распространить информационную сеть до уровня конкретного потребителя.

Принципами создания такой перспективной системы является преемственность этапов ее осуществления, обеспечение специализации фондов, рациональность накопления информации, сочетание распределенной инфраструктуры с централизацией управления системой, комплексность обслуживания и ответственность участников системы за полноту, достоверность и актуальность предоставляемой информации. Кроме того, в перспективной системе в полной мере выдержан коммерческий подход к информации как к продукту.

Одной из главных целей программы является формирование сети распределенных информационных фондов и баз данных, предназначенных для полного удовлетворения потребностей в необходимой информации для всех участников банковских внешнеэкономических связей. Решение проблемы информационного обеспечения банковского внешнеэкономического комплекса существенно повысит эффективность его деятельности и облегчит защиту общегосударственных интересов.

В настоящее время очевидна срочная необходимость создания единой сети информационного обеспечения банковской системы России.

Пользователями продукта функционирования системы информации, по мнению автора, могут быть как банковские структуры, так и коммерческие предприятия. Каждому участнику информационной сети пользователей предоставляется право участвовать в процессе передачи, приема и рационального использования информации. Это является гарантией установления и расширения надежных деловых контактов.

Главным принципом рыночных отношений является творческое и созидательное отношение к поставленным задачам. Основой для принятия решений должна служить достоверная информация, так как знание вопроса дает возможность избрать соответствующую стратегию и тактику действий. Так, в результате финансового анализа деятельности коммерческих банков, Центральный банк РФ в сентябре 1995 г. лишил 150 из них лицензий на внешнеэкономическую деятельность, так как ими были нарушены основные требования банковского законодательства страны.

|

|

|

Развитие рыночных отношений влечет за собой рост объема банковских операций, что, в свою очередь, увеличивает документооборот, количество деловых бумаг — платежных документов, унифицированной коммерческой и финансовой документации, находящейся в распоряжении банковских структур.

Как свидетельствует мировой опыт, в том числе западноевропейский, для организации эффективной работы в условиях широкого развития рыночных отношений и совершенствования банковского дела важно максимально компьютеризировать банковские операции, в частности по обслуживанию внешнеэкономических связей. С этой целью в 1973 г. была создана Всемирная межбанковская финансовая телекоммуникационная связь (СВИФТ), которая обслуживает международное банковское сообщество. 3 мая 1998 г. исполнилось 25 лет с того дня, как в Брюсселе представители 239 банков из 15 стран решили использовать принципы систем скоростной передачи данных на базе средств вычислительной техники и связи в международных банковских расчетах. В соответствии с бельгийским законодательством было зарегистрировано кооперативное сообщество СВИФТ, целью которого банкиры определили исследование, разработку, внедрение, эксплуатацию, совершенствование и развитие системы, позволяющей передавать данные, связанные с международным платежным оборотом, а также банковскую информацию любого вида и содержания. Внедрение системы связи СВИФТ позволило наладить обмен информацией между банками, а также:

· осуществить безбумажные платежные операции с минимальным привлечением труда людей и сокращением операционных расходов;

· ускорить обмен информацией между банками с помощью телекоммуникационных линий связи;

· минимизировать типичные виды банковского риска (потери документов, ошибочную адресацию, фальсификацию платежных документов и др.).

СВИФТ не выполняет клиринговых функций, являясь лишь межбанковской коммуникационной сетью. Передаваемые поручения учитываются в виде перевода по соответствующим счетам Н ОСТРО и ЛОРО, как и при использовании традиционных платежных документов.

Россия стала членом СВИФТ в 1989 г. В настоящее время в Мировое Сообщество СВИФТ входят более 280 банков страны, в том числе Внешэкономбанк, Международный московский банк, Внешторгбанк, а также ряд банков Урала, Екатеринбурга, Поволжья. СВИФТ помогает банкам стандартизировать их операции таким образом, что они оперируют цифрами в рамках определенных форматов для выполнения одинаковых услуг. Идет процесс развития общебанковского языка системы коммуникации по линии унификации этой службы в международном масштабе.

Исповедуя в своей политике принцип "step by step" (шаг за шагом), руководство СВИФТ постоянно заботится о ее развитии, которое оно кстати широко пропагандирует в своих информационных материалах и документах. Публикации включают ежеквартальное издание справочника банковских информационных кодов (BlC-кодов), Newsletter (Руководство для пользователей) и другие материалы.

Компания STS (SWIFT Terminal support) была создана Сообществом СВИФТ в 1980 г. для оказания помощи участникам (банкам, вступившим в SWIFT на правах членов сообщества) и пользователям (финансовые институты или филиалы банков-участников). Сегодня STS может предложить свой "портфель проектов", охватывающих весь спектр интерфейсных систем и прикладных программ для национальных финансовых институтов. Компания помогает участникам и пользователям SWIFT выбрать оптимальную конфигурацию программно-технических средств, помогает в решении проблем установки технических средств и их внедрения, обеспечивает поддержку и обслуживание национальных автоматизированных банковских систем.

Другая созданная Сообществом компания — SSP (SWIFT Service Partner) — предлагает следующее специализированное обслуживание участников и пользователей SWIFT:

· дополнительную (расчетную) сетевую обработку (Value added Network Service — VAN);

· обслуживание рынка валют и капиталов. Компания GEO-RISK специализируется на операциях, связанных с управлением рисками.

Внедрение системы СВИФТ позволило банкам получить следующие основные преимущества при проведении международных платежей и расчетов:

· возможность организации значительных объемов банковской информации на большие расстояния для обслуживания пользователей системы;

· упростились расчеты, так как система предлагает своим пользователям бездокументальную пересылку данных;

· появилась большая оперативность передачи банковской информации.

Срочные сообщения осуществляются в течение 1 минуты: обычные — в течение 10 минут. Сообщения имеют стандартную форму, что упрощает язык общения и сокращает возможность ошибок.

Кроме того, система СВИФТ надежна, с точки зрения обеспечения безопасности банковских операций, так как включает в себя множественную систему комбинаций физических, технических, а также процедурных средств безопасности.

Система СВИФТ способна передать название банка отправителя сообщения СВИФТ. С ее помощью можно определить также категорию информации (платежное поручение банка, платежное поручение клиента, валютная операция, кредитная и т.д.). Существует 7 категорий банковской информации и более 70 типов реквизитов в зависимости от особенности того или иного поручения. Каждое поручение — информационная модель, которая содержит:

· название банка-получателя;

· номер платежного поручения;

· дату валютирования;

· сумму валюты;

· название банка, по поручению которого производится платеж;

· название банка, производящего рамбурс;

· номер счета в банке;

· наименование получателя;

· детали платежа;

· ключ (какие-либо реквизиты, удостоверяющие подлинность совершаемой операции).

С момента создания системы СВИФТ произошел стремительный скачок научно-технического прогресса. В современных условиях значительно усложнились как используемая банками вычислительная техника, так и средства межбанковской и прочей связи и телекоммуникаций. По мере того, как все больше новых участников подключались к сети СВИФТ, требования, предъявляемые к СВИФТ, продолжали возрастать. Вместе с тем наряду с усилением тенденции к автоматической обработке информации и усложнением техники банковских расчетов во второй половине 80-х годов началась разработка усовершенствованной системы СВИФТ-2, способной удовлетворить растущие требования пользователей.

В 1990—1991 гг. коммерческие банки многих промышленно развитых стран приступили к проведению подготовительных работ по установке системы СВИФТ-2 (Society for World-wide Interbank Financial Telecommunications — Международная межбанковская организация по валютным и финансовым Расчетам по Телексу) и новой системы СТАРТ (The SWIFT Terminal Automated Reconciliation Tool — Автоматизированная система контроля за правильностью осуществления проводок по счетам). Система СТАРТ предлагает своим пользователям автоматизированный метод выверки данных по счетам НОСТРО и по сравнению с традиционным ручным методом обработки информации обеспечивает:

1. повышение степени аккуратности;

2. ускорение процесса обработки данных; быстрое выявление ошибок;

3. избавление банковских работников от монотонной и рутинной работы, что позволяет им повысить уровень своей квалификации, знаний и опыта для выполнения других более важных задач.

Преимущества новой системы СВИФТ-2 сводятся к ее более высокой мощности по сравнению со СВИФТ-1, т.е. к способности самой системы и ее коммуникационных линий быстро и эффективно обрабатывать и передавать гораздо большие объемы информации, а также к использованию качественно нового программного обеспечения и более мощной компьютерной и коммуникационной технологии, которые, по оценкам экспертов, позволят сравнительно легко обрабатывать растущие объемы банковских данных в течение ближайшего десятилетия. Из-за невозможности одновременного подключения 3000 пользователей более чем в 70 странах к новой системе разработан переходный период продолжительностью в два с половиной года (1990—1993 гг.), в течение которого СВИФТ-2 функционировал параллельно со СВИФТ-1, а группы пользователей по странам подключались к новой системе. В настоящее время все пользователи подключены к СВИФТ-2, а система СВИФТ-1 прекратила свое существование.

Каким же образом идет обработка информации системы СВИФТ-2?

Сообщение передается через канал связи в систему СВИФТ. Далее идет автоматическая обработка информации, контроль, проверка подлинности отправителя и получателя, распределение по срочности, а также шифровка отправляемой информации. По получении информации по каналам СВИФТ, в свою очередь, идет дешифровка и немедленная передача информации по прямому каналу получателя/Если такой канал отсутствует, поручение находится в обшей базе до востребования. При прямой связи банков по каналам СВИФТ процесс передачи и обработки информации занимает 20 секунд. Кроме того, СВИФТ-2 производит сортировку информации и ее архивирование. В условиях реорганизации банковской системы России встает вопрос о необходимости расширения сети участников системы СВИФТ и актуальности создания системы информационного обеспечения коммерческих структур, т.е. сети информационной банковской связи между участниками корреспондентских отношений как внутри страны, так и за ее пределами.

В некоторых банках уже налажен процесс обмена внутренней информацией. Происходит обмен финансовой и коммерческой документацией, информацией о курсах валют, положении на рынке ценных бумаг, надежности партнеров и т.д. Тем самым создается основа для обмена информацией с клиентами. Информационный поток выходит за пределы банковского учреждения и проходит в рамках сначала "профессии" (межбанковский обмен информацией), а затем и между всеми участниками экономической деятельности, в том числе международной.

Таким образом, возникает объективная необходимость создания в России специального информационного центра для обеспечения информационных потребностей коммерческих банков и предприятий. Основой для создания подобного центра может стать крупный банк. В свою очередь, процесс научной организации предоставления банковских услуг с учетом потребностей клиентов (банковский маркетинг) также базируется на информационной работе. Наличие штата высококвалифицированных банковских специалистов в значительной степени определяет успех деятельности банковского информцентра, в поле зрения которого попадают денежные потоки, отражающие положение на валютном, кредитном, финансовом, страховом рынке, рынке золота.

Система информации нуждается также в сфере обслуживания транспортом, финансами и т.д. В сочетании всех этих элементов банк становится уникальным предприятием по обработке и производству информации наряду с его основной де-позитно-ссудной и другой деятельностью.

Однако, следуя мировому опыту, представляется целесообразным идти по пути создания банка информационных данных в России поэтапно:

1) образование информационной сети банков-корреспондентов внутри страны (банки — банки);

2) банки — промышленные и торговые предприятия (в стране и за рубежом).

Например, субъекты рыночных отношений Франции, США в качестве отправного момента используют созданную систему финансовой информации банка, далее происходит включение предприятий в эту систему. Таким образом, предприятия интегрируются в систему финансовых связей.

Исходя из практики банковского дела целесообразно идти по трем направлениям организации информационной работы в банке:

1) кассовые операции;

2) финансовая бухгалтерия;

3) бухгалтерия третьих сторон (анализ финансовой деятельности как банковских, так и промышленных предприятий).

Цель создания такой системы информации — обеспечить обмен информацией, исключающей несанкционированный доступ к банкам данных. Любое банковское учреждение для подключения к сети пользователей системы информации должно обладать развитой технической базой. Чем более развита база, тем активно ее идет процесс обмена информацией. Как показывает опыт промышленно развитых стран, первый шаг должен быть направлен на стандартизацию и сохранение уровня надежности информации.

Какими информационными сетями располагает банк? Это прежде всего — телефонная сеть, телексная, факсимильная, ЭВМ.

Банковские сети могут быть "общественными" (коллективного пользования) и "ведомственными" (с ограниченным кругом пользователей).

"Общественные" сети подразделяются на локальные, национальные и международные. Международный опыт показывает, что в банках активно используются прикладные системы обмена банковской информацией — электронная почта.

Следует обратить внимание на необходимость создания в России совместных сетей накопления, обмена и анализа банковской информации.

В рамках ООН, например, в 1985 г. была создана рабочая группа, которая занималась вопросами Международных стандартов (МС). Международные стандарты разрабатывались для применения в информационных "общественных" сетях с широким кругом пользователей, включающим банки, страховые компании, брокерские фирмы, государственные учреждения и т.д.

Задачами МС являлись:

1. разработка моделей (по синтаксису) международных сообщений;

2. замена бумажных форм электронными с соответствующими методами их машинной обработки;

3. ускорение документооборота в обработке финансовых и коммерческих транзакций;

4. создание для малых, средних и развитых банков благоприятных, равных условий при рыночной конкуренции;

5. улучшение условий подготовки и совершения сделок;

6. массовое использование клиентами современных информационных сетей.

Рабочая группа координирует работу межправительственных организаций экономического, финансового, промышленного, коммерческого и телекоммуникационного профиля. Постоянные рабочие группы разрабатывают новые и совершенствуют действующие стандарты для валютных и финансовых операций. Периодически собираются временные рабочие группы для обсуждения проблем ценных бумаг, дорожных чеков и драгоценных металлов, а также банковских операций с использованием системы СВИФТ.

В настоящий период экономического развития какое-либо общество не может существовать изолированно, следовательно, при выработке внутренних нормативов для обмена информацией необходимо учитывать мировой опыт. Создавать систему обмена информацией следует таким образом, чтобы пользователями могли стать не узкий круг профессионалов, а все участники экономических связей.

Появление в России единого информационного потока, как финансового, так и коммерческого, требует значительных капиталовложений для создания базы технических средств, спо-; собствующих реализации поставленных задач. Во-первых, система информации повышает надежность платежных и кредитных операций. Во-вторых, способствует получению объективной информации по запросам клиентов.

В России существует многообразие форм, объемов и видов внешнеэкономической деятельности. Но пока трудно найти по-настоящему компетентного партнера. Однако участники экономических связей понимают, что в период широкого развития банковского дела и коммерции даже платеж — один из простых элементов банковской деятельности — носит не только банковский, но и информационно-коммерческий характер.

С целью широкого обмена информацией банковским учреждениям РФ необходим переход к национальной (с учетом международной практики) стандартизации банковских операций. Применение стандартов, по нашему мнению, позволит усовершенствовать процесс внешнеэкономической финансовой деятельности России. Так, функционирование системы стандартов СВИФТ представляет возможным проанализировать процесс организации контроля и упорядочения финансовой деятельности банковского учреждения. По общему признанию участников (пользователей) СВИФТ, основное достижение Сообщества — это создание и использование стандартов банковской документации. Унификация банковских документов позволила избежать многих сложностей и ошибок при осуществлении международных межбанковских расчетов в условиях равного для всех участников доступа к высокоскоростной сети передачи банковской информации высокой степени контроля и защиты от несанкционированного доступа. Преимущества стандартов системы межбанковской коммуникации оказались настолько очевидными, что и другие аналогичные информационные системы на национальном уровне приняли их на вооружение (английская CHAPS, французская SAGITTAIRE, американская CHIPS, швейцарская SIS и т.д.).

Основополагающей предпосылкой успешного функционирования системы СВИФТ явилась стандартизация форматов сообщений и адресов, т.е. разработка и фиксация единого "языка банков" участников Сообщества. Этот процесс начался в 70-е годы. В 1974 г. Международный комитет завершил разработку типовых сообщений: движение платежей клиентов, межбанковское движение платежей, данные о торговле деньгами и валютой; выписки из текущих счетов банков за один день, включая записи в кредит и дебет счетов. В 1988 г. была завершена стандартизация операций: продажа и оформление ценных бумаг, инкассовых и аккредитивных операций; отчет об управлении наличными средствами (балансовый отчет) для клиентов; чек/блокирование счета; торговля благородными металлами; синдицированный кредит; дорожные чеки; гарантии и др.

Каждый тип сообщений ориентирован на максимально полное и точное отражение требований по представлению и передаче данных, которые могут возникнуть в ходе операционной работы. Текст сообщения состоит из полей, часть которых является обязательной. Некоторые поля могут опускаться или кодироваться различными способами, но все они заранее пронумерованы. Обязательные поля содержат информацию, необходимую для правильной обработки сообщения. Дополнительная информация (для сложных транзакций или полных указаний) при необходимости располагается на полях "опционных" (необязательных). Сообщения, как правило, передаются от одного участника СВИФТа к другому (другим), но имеют место и "системные сообщения", позволяющие пользователю взаимодействовать с коммуникационной системой (запросы), а системе с пользователем (отчеты и т.п.). Таким образом, системные сообщения используются для запроса определенных действий и получения специальных отчетов, поиска сообщений в базе данных, учебных и тренировочных целей. Система может направлять запросы и ожидать ответы или информировать пользователя о своем состоянии, обновлении, новых услугах и т.д. Каждое сообщение состоит из четырех составляющих: заголовка, текста, удостоверения, окончания. Заголовок содержит восьми- или одиннадцатизначный адрес банка-получателя, код отправителя, текущий пятизначный номер, который выполняет контрольную и защитную функции, а также трехзначный код сообщения с двухзначным кодом - приоритетом.

Вид сообщения определяется трехзначным цифровым кодом. Его первая цифра соответствует категории операций. Так, перевод по поручению клиента обозначается как 100, перевод за счет средств банка как 200, перевод банка за счет третьего банка как 202, подтверждение валютной сделки — 300. Для кодирования сообщений из области документарного инкассо используется категория 4, для операций с ценными бумагами — категория 5, для аккредитивных операций —категория 7, для специальных сообщений типа дебет-кредит-авизо и выписок по счетам — категория 9. Пример структуры сообщения. Начало сообщения Заголовок Начало текста Текст сообщения Конец текста Параметры Конец сообщения

В зависимости от типа сообщения определенные поля должны быть заполненными обязательно; другие — по выбору; некоторые из них вообще не должны заполняться в определенных сообщениях (например, процентная ставка в переводе за счет клиента).

Для обозначения валют применяется трехзначный буквенный код. Две первые буквы указывают страну, а последняя — валюту соответствующей страны. Например, для марки ФРГ используется код DEM. Все сообщения шифруются автоматически, как только вводятся в коммуникационную сеть, что обеспечивает секретность информации. А содержащееся в сообщении "удостоверение" гарантирует, что текст сообщения не подвергался изменениям в процессе передачи.

Идентификация банков осуществляется посредством BIC-кодов (Bank Identifier Codes), которые являются универсальной стандартной формой идентификации в телекоммуникационных сообщениях и базируются на методике, предложенной SWIFT своим банкам-участникам. BIC-код предоставляется и банкам, которые не вступили в Сообщество и не работают в сети SWIFT, если банк решил получить такой идентификатор. Коды регулярно публикуются в "Справочнике кодов идентификации банков", который постоянно обновляется и распространяется по запросам в печатной или машиночитаемой форме, оповещая своих клиентов о так называемых SWIFT-адресах.

Адрес состоит из трех компонентов:

1) четырехзначного кода банка;

2) двухзначного кода страны;

3) двухзначного кода города.

Адрес может быть расширен за счет указания трехзначного кода соответствующего филиала банка — участника Сообщества.

В отличие от СВИФТ-1 сообщения в СВИФТ-2 не пересылаются через высший (четвертый) уровень сети: SCP — только управляют передачами сообщений и отслеживают состояние сети.

Для СВИФТ качественное обслуживание с использованием системы стандартов означает приватность, точность, контролируемость и стабильность, что в сумме составляет интегральную надежность системы, показатели которой определяются соответствующими характеристиками программного обеспечения и терминалов, помещений и квалификации персонала, вступающего в контакт с коммуникационной сетью. Гарантирует надежность СВИФТ Генеральная инспекция — группа специалистов, в обязанности которой входит проверка деятельности всей компании и ее подразделений. Группа подотчетна непосредственно Совету директоров. Для всех помещений СВИФТ установлен режим ограниченного и контролируемого доступа. В операционных центрах сотрудники работают и перемещаются в зонах, ограниченных их обязанностями.

Создание и развитие стандартов в банковском деле в России — процесс сложный. Низкий уровень организации банковского обслуживания, разобщенность учреждений, разноплановость, отсутствие отлаженной системы контроля, юридической базы — все это сдерживает процесс стандартизации в области информационных каналов. В свою очередь, разработка стандартов банковской и коммерческой информации будет способствовать совершенствованию налогового и законодательного порядка, банковских операций, развитию бан-: ковской системы, упорядочению экономической системы в целом, так как банковскому учреждению необходимо сделать стратегический выбор и определить свою роль в процессе информационного обмена.

Как отмечалось, создание хорошо организованной сети информации требует значительных затрат, которые не всегда доступны некоторым банковским учреждениям. Ряд банковских учреждений готовы платить третьим лицам за выполнение каких-либо операций и услуг. В противоположность им учреждения, способные сделать значительные капиталовложения, пытаются расширить сеть услуг другим учреждениям. Таким образом, предоставляя информацию, банки получают возможность в дополнительной рентабельности — предоставлении услуг с добавочной стоимостью.

Подобная деятельность представляет собой стабильную тенденцию поворота некоторых банков к двойной специализации — непосредственно банковской и информационной.

В перспективе, в результате развития банковской системы учреждения, очевидно, пойдут по пути полной дематериализации некоторых платежных средств, таких как текущие переводы, снятие денег со счета, операции с векселями. Кроме того, возможен на национальном и международном уровне электронный обмен чеками — изображениями.

Таким образом, сократится обмен бумажными формами между банками. В условиях развития рыночных отношений банковским учреждениям целесообразно также координировать свои действия. Внедрение внутрибанковских сетей информации будет способствовать управлению совместными капиталовложениями в эту область, что в конечном итоге сократит затраты банковского учреждения каждого в отдельности Создание системы информации позволит более эффективно осуществлять стратегические и оперативные связи между участниками экономического процесса и будет способствовать совершенствованию рыночных отношений в стране.

Развитие сети информационного обеспечения банковской деятельности, как показывает опыт развитых стран, в свою очередь, проходит три этапа:

1) разработка информационной базы для связи внутри "профессии" (банк-банк);

2) создание коммерческого аппарата в банковском деле для работы с клиентами;

3) полноправное использование информации на коммерческой основе с целью предоставления услуг.

В России начался процесс развития сети обмена информацией с клиентами, что требует создания технического обеспечения системы информации для широкого круга пользователей. Принимая во внимание широкую сеть банковских, промышленных и торговых предприятий, имеющих прямой выход на внешний рынок, и необходимость наиболее эффективного использования информационных услуг, вероятно, целесообразно идти по пути стандартизации всех банковских документов, что в значительной степени упростит процесс передачи и обработки финансовой информации. Предпочтение в банковских операциях пока еще отдается прежней бумажной процедуре, хотя в большинстве зарубежных стран создана система стандартов по дистанционному обмену всякого рода информацией между банками и предприятиями и преобладают безбумажные операции.

Целесообразно отметить, что при разработке и создании системы информации необходимо определить стратегические и тактические задачи, т.е. перспективы развития банковской системы и текущие некоммерческие интересы. Полезен в этой области опыт развитых западноевропейских стран. Во Франции, например, в 1990 г. была создана группа банковского маркетинга; она изучила финансовые потребности крупных банковских учреждений, которые высказали практические замечания в адрес банка, осуществляющего информационное обеспечение клиентов.

Пользователи информационных сетей отметили:

· отсутствие унифицированных правил в банковском деле;

· диктаторскую политику банка-держателя информации по отношению к клиентам;

· дорогостоящие услуги, предполагающие необходимость сбора и хранения информационных данных.

В ходе работы французской группы маркетинга было отмечено отсутствие коммерческой информации, которая нужна учреждениям для решения стратегических вопросов. Было отмечено, что французские банки не всегда учитывают сеть информационных связей, имеющихся у клиентов, т.е. ставится под удар комплекс услуг, разработанных самими клиентами. Этим достижениям отводится эпизодическая роль.

Руководители многих финансовых учреждений-клиентов считают, что банки не должны исходить из позиции силы, которая затрудняет взаимопонимание.

Какие же задачи стоят перед создателями системы банковской информации в стране?

По нашему мнению, эти задачи следующие:

· создание системы информационных стандартов, имеющей широкие возможности и высокую надежность;

· стандартизация процедуры передачи информации;

· разработка двусторонней сети информации "банк-банк", "банк-коммерческое предприятие", которая включит расчетные и переводные операции и обеспечит беспрепятственный доступ на коммерческой основе к интересующей клиента достоверной информации, в частности, по переводным операциям (инкасо, выплаты по счетам, номер и дата платежного поручения и т.д.) или коммерческой информации широкого плана;

· постоянное расширение и уточнение перечня предлагаемых услуг;

· совершенствование коммерческого подхода к каждому клиенту.

Для создания системы банковской информации следует ориентироваться на однородные (совместимые) технические средства, так как в противном случае они станут тормозом развития сети. Для эффективной работы системы банковской информации необходимо разработать модели по типам и платежам, суммам и срокам, так как им соответствуют различные банковские инструкции.

В западноевропейских банках информационное обеспечение идет по двум каналам:

1) физический канал обеспечивает движение потоков и соответствует различным механическим правилам систем телесвязи, стандарты записей, правила безопасности;

2) логический канал соответствует основным типам финансовых потоков (текущие операции, операции с крупными суммами, расчеты по ценным бумагам).

Соблюдение принципа безотзывности и безотказности платежных документов ведет к усилению безопасности банковских операций. Опыт ряда стран показал, что необходимо избегать создания новых сетей, максимально использовать действующие и идти по пути их совершенствования и согласованности как на логическом, так и на физическом уровне с целью обеспечения услуг, отвечающих ожиданиям клиентов.

Существует определенная спецификация в области платежных средств, которая является общей для многих банковских учреждений. Унифицированные способы использования платежных средств — векселей, чеков, аккредитивов, инкассо — во многом зависят от соблюдения правил работы банковских учреждений.

В ходе становления межбанковских связей неизбежно возникает вопрос информационной стоимости услуг, которые зависят от:

· доли общих капиталовложений и объемов потоков информации для банков и промышленных предприятий;

· нормальных условий их функционирования.

Информационная система, созданная в отдельной стране, не может существовать изолированно. Необходимо взаимодействие международными системами на законной основе, которое может быть достигнуто, например, созданием Европейских директив о финансовых и информационных услугах. Такого рода директивы включили бы универсальные правила платежных операций.

Например, существует реализованная система обмена информационными данными — универсальный платежный документ —кредитная карточка, которому по существу границы открыты. Кредитная карточка стала совместимой с другими системами; ее внедрение позволило избежать избыточности капиталовложений. Была создана европейская система информационной связи одного из видов платежных средств, что способствовало общеевропейскому приему нового для нас платежного средства. За последние сорок лет кредитные карточки Распространились по всему миру и стали общепринятым, цивилизованным средством приобретения товаров и услуг на условиях безналичных расчетов. Это именной документ, который используется в магазинах, отелях, ресторанах, транспортных средствах. Ежедневно на покупки по кредитным карточкам в мире тратятся миллиарды долларов.

Сравнительно недавно кредитные карточки появились в нашей стране. В 1989 г. Внешэкономбанк стал первым российским банком, выпустившим кредитную карточку системы Master Card — Eurocard. За ним последовал Кредобанк, выпустивший в 1991 г. первые карточки системы Visa International отечественного производства. Открывшая в 1991 г. представительство в Москве компания American Express начала распространение своих кредитных карточек.

Тем не менее успехи на российском рынке пока еще весьма скромны. Приступить к массовому выпуску "пластиковых" денег в России банкам мешает несколько обстоятельств:

· неподготовленность банков для работы с большим количеством клиентов;

· отсутствие совершенной системы проверки кредитоспособности клиентуры;

· высокие цены для массового покупателя на большинство зарубежных товаров и услуг.

С 1 июня 1993 г. в России функционирует первая международная кредитная карточка с рублевой оплатой счетов. Карточка системы Ortcard International предоставит возможность своим клиентам со значительными скидками оплачивать рублями товары и услуги магазинов и фирм как на территории России, так и за рубежом. Кроме того, некоторые коммерческие банки начали эмиссию собственных кредитных карточек (Кредобанк, Мост-банк).

Упомянутые карточки имеют ряд особенностей. Например, приобретение карточек Мост-банка осуществляется в рублях как физическими, так и юридическими лицами, однако с их помощью можно делать различные покупки в валютных супермаркетах. Механизм здесь следующий. Клиент получает кредитную карточку согласно оформленному договору после открытия в Мост-банке спецкартсчета и внесения на этот счет предоплаты наличными или безналичными рублями. Обладатель такой кредитной карточки имеет право купить дефицитные товары в инвалютных магазинах, а также расплачиваться ими в инвалютных ресторанах, с которыми Мост-банк подписал соответствующие договоры. Оплата покупок в валютных магазинах производится путем конвертирования рублевых средств клиента с его спецкартсчета по последнему биржевому курсу, без какой-либо надбавки, которую обычно устанавливает магазин. Таким образом, приобретение товаров с помощью кредитной карточки позволяет, по сути дела, конвертировать рубли в инвалюту без соответствующего банковского процента за обмен валюты, который обычно взимают банки в подобных случаях.

Кредитные карточки Мост-банка избавляют клиентов от необходимости перевозки наличных денег на большие расстояния, значительно упрощают и облегчают осуществление расчетов в России и других странах СНГ.

При расходовании средств на спецкартсчете ниже минимального допустимого уровня обслуживание по кредитным карточкам прекращается, и клиент обязан выплатить пени от суммы задолженности за каждый календарный день просрочки. Причем по требованию клиента ему предоставляется оперативная информация о произведенных покупках в текущем месяце, о состоянии оплаты и выписки по всем операциям, проведенным по кредитной карте за последний месяц.

Для юридических лиц чрезвычайно удобны кредитные карточки, так как снимают, например, проблему жестких командировочных норм. Как известно, командированный по согласованию с администрацией зачастую намерен сделать расходы, существенно превышающие предусмотренные действующими нормативами. В этом случае после приобретения карточки юридическим лицом и передачи ее соответствующему физическому лицу (в данном случае командированному) последний отчитывается о своих тратах и их целесообразности лишь перед своим начальством. Кредитные карточки Мост-банка позволяют создать на предприятиях — их владельцах дополнительный фонд потребления с максимально льготным налогообложением. Предприятие может не только увеличить расходы на командировку, но и закупить необходимое оборудование, например для офисов, увеличить расходы на представительство, оплату ж/д билетов и т.д. И все это осуществляется на общем фоне резкого снижения объема бухгалтерской отчетности.

Кредитные карточки Мост-банка оказываются чрезвычайно выгодными и для частных владельцев. Они могут не только приобретать товары в магазинах, но и посещать рестораны, клубы и пр., куда без упомянутых карточек вход закрыт.

Для обеспечения бесперебойной работы всей системы по обслуживанию кредитных карточек Мост-банк предусмотрел соответствующие меры защиты их от подделок. Например, в случае утраты карточки клиент должен немедленно, телефонным звонком, а затем письменным заявлением поставить об этом в известность банк. После этого ответственность за использование денежных средств со счета клиента ложится на банк.

Говоря о перспективах развития рынка кредитных карт, руководство Мост-банка считает необходимым и впредь придерживаться четкой линии на исключительно рублевое покрытие своих кредитных карт, что важно и выгодно для потенциальных покупателей. Для обслуживания выпущенных кредитных карт Мост-банк оборудовал свой расчетный, информационный центр, а также заключил договоры с аналогичными центрами в других странах СНГ и некоторыми другими организациями. На пунктах обслуживания Мост-банка предусматривается возможность обработки карточек и других элементов. И наоборот, пункты, созданные другими организациями, могли бы принимать к обслуживанию карточки Мост-банка. Такое объединение усилий способствует развитию в стране современных технологий электронных расчетов и четкому обмену оперативной банковской информацией по линии банк-эмитент-предприятие сферы услуг. Поскольку внедрение и обслуживание кредитных карточек осуществляется в соответствии с международными стандартами, открывается реальный путь объединения усилий разных эмитентов с выгодой для каждого. Отметим, что в России не существует конкуренции между эмитентами кредитных карточек. Потенциальный рынок настолько велик и реально настолько пуст, что любые взаимные действия эмитентов способны принести им только успех. Другой пример использования кредитной карточки для участия в валютных операциях внутри страны и странах ближнего зарубежья — STB CARD карточка банка "Столичный". STB CARD выданы пользователям: предприятиям, частным лицам, семьям. Более 100 магазинов и предприятий обслуживания принимают их. В ближайшее время к расчетно-клиринговому центру, который производит зачеты платежей участников системы STB CARD, присоединится ряд коммерческих банков. Помимо учредителей А/О STB CARD к системе уже присоединились московские банки, Северный торговый дом из Санкт-Петербурга и ряд других банков России, Латвии, Казахстана.

Очевидно, что А/О STB CARD более других финансовых, а тем более торговых компаний подготовлено к безналичным расчетам по банковским карточкам. Система обмена информацией по кредитным карточкам основана на передовых технологиях и создана при содействии IBM, Arcanzas Systems, Innovation и других, имеющих многолетний опыт организации расчетов по банковским карточкам. Практикой проверены расчеты по карточкам STB CARD с магнитной полосой (несущей информацию) при использовании их на электронных терминалах банкоматов и касс, а также при устной авторизации. Внедряются карточки и с интегрированной микросхемой, содержащей информацию о счете клиента, позволяющей в ряде случаев обойтись без дорогостоящих сетей связи.

Банки, включившиеся в систему расчетов STB CARD, получают право эмиссии карточек. Им может быть продано или передано в аренду необходимое оборудование, линии связи, программное обеспечение, которые банки, в свою очередь, вправе использовать в работе со своими клиентами. Взаиморасчеты между банками, входящими в систему STB CARD, значительно упрощаются и ускоряются благодаря общей стратегии и высокой технологии информационных операций. Речь идет о том, что:

· существенно сокращается время обслуживания, идентификация происходит в считанные секунды;

· инкассация (сбор подтверждений об оплате — слипов) производится по просьбе продавшего товар магазина немедленно, деньги на его счет зачисляются в течение одного банковского дня;

· клиентура предприятий расширяется за счет привлечения держателей рублевых счетов;

· сокращается время и затраты на пересчет наличных денег, инкассацию;

· установка необходимого оборудования, обучение персонала, консультации до настоящего времени проводятся бесплатно.

Расчеты через систему STB CARD, таким образом, становятся не только более организованными, но и зачастую более быстрыми, более выгодными, чем оплата наличными.

Каким образом работает информационная система кредитных карточек?

Чтобы ответить на этот вопрос, необходимо объяснить, как работает кредитная система России. В ней участвуют три стороны заинтересованных в кредите: банк, клиент банка и продавец — коммерческая организация, заинтересованная в продаже своих товаров и услуг клиенту. Схема проста. Банк открывает для клиента ссудный счет и выдает ему пластиковую карточку, на которой отмечено название банка, имя и номер счета клиента. Это и есть информационная модель кредитной карточки. Пользуясь ею, клиент может купить что угодно у любого продавца, принимающего данный вид кредитных карточек к оплате. Для этого клиент должен предоставить продавцу карточку покупки. Так как эта квитанция является юридическим подтверждением того, что клиент сделал покупку, каждый из участвующих лиц получает свою копию, свой объем требуемой информации. Затем продавец выставляет счет банку, а банк — клиенту. В конечном итоге банк рассчитывается с продавцом, а клиент — с банком.

Разумеется, это упрощенная схема. На самом деле существует множество банков, клиентов и продавцов, и все они в той или иной степени конкурируют друг с другом. Продавцы заинтересованы больше продать, банки — предоставить кредит, а клиенты — получить, чтобы купить то, что они хотят. В 60-х годах многие банки ЕЭС, например, начали объединяться в единые кредитные системы, которые позволили им эффективно привлекать и обслуживать большее количество клиентов и продавцов и, таким образом, успешно конкурировать с другими методами расчета. Например, система Visa сейчас обслуживает более 300 млн. кредитных карточек по всему миру, Master Card — 150 млн., American Express — 92 млн. Только в Соединенных Штатах в пользовании находится 664 млн. самых разнообразных кредитных карточек. По расчетам Комиссии Федерального резервного фонда США, общая сумма кредита по кредитным карточкам составляет более 233 млн. долл.

Нетрудно себе представить: при сотнях миллионов кредитных карточек в обращении через расчетные центры различных кредитных систем ежедневно проходят миллиарды операций. Такой колоссальный поток информации может быть обработан только с помощью сверхмощных компьютеров и самой современной техники электронной и космической связи. Компьютеры всех банков и коммерческих предприятий, участвующих в системе внешнеэкономических связей и являющихся членами международной коммуникационной ассоциации, через телефонные каналы подключены к центральным компьютерам систем, которые обрабатывают поступающую информацию.

Рассмотрим пример того, как происходит обмен информацией при использовании кредитной карточки?

Клиент Bank of America получает кредитную карточку системы Visa с лимитом кредита в 5 тыс. долл. Когда банк выдает карточку, в компьютер системы вводится информация, что такой-то, проживающий по такому-то адресу, получил кредит на 5 тыс. долл., номер его карточки такой-то, а срок ее действия истекает тогда-то. Эта информация закодирована и на магнитной полоске карточки вместе с необходимой информацией о банке. Теперь клиент может прийти в любое место, где принимаются карточки системы Visa, и сделать покупку в пределах лимита кредита, т.е. в пределах 5 тыс. долл. Так как коммерческое предприятие подключено к проверочному центру телефонной связью, продавец может передать в центральный компьютер информацию о предстоящей покупке и получить ответ в доли секунды. В центральный компьютер поступает запрос — такой-то номер счета хочет купить в таком-то магазине нечто на сумму 1 тыс. 500 долл. Компьютер проверяет наличие кредита (в данном случае 5 тыс. долл.), выдает разрешение по покупку в виде особого цифрового кода и регистрирует ее стоимость. Теперь кредит уменьшился и составляет 3 500 долл.

В конце каждого месяца центральный компьютер системы сортирует и суммирует все покупки, сделки, произведенные владельцем кредитной карточки, и выставляет ему один общий счет, к которому прилагаются копии всех квитанций; таким образом физическое или юридическое лицо получает исчерпывающую информацию о проведенных операциях.

На данном этапе развития банковского дела в Европе уже функционируют некоторые системы обмена информацией. Например, существует канал для операций с кредитными платежными средствами (EPS-NET), Общие сети платежной документации и т.д.

Одной из наиболее распространенных информационных сетей мира является система Интернет. Пробный пуск был осуществлен в 1969 г. В настоящее время сеть насчитывает 27,5 млн. пользователей. Только в США 7 из 10 крупных компаний подключены к ней. Многоязычная информационная система Интернет располагает наиболее полной информацией о банках мира и банковской деятельности.

Раздел "Банки" содержит информацию о государственных и коммерческих банках как позитивного, так и негативного характера. Имеется подраздел "Проекты", "Объявления" (о семинарах, выставках и т.д.), "Разговор" (возможность пользователям обмениваться информацией в реальном режиме времени).

Банкам-участникам информационной системы предоставляется возможность информировать клиентов Интернет об оказываемых услугах, перспективах развития и т.д. На рисунках № 9 и № 10 представлены примеры таких возможностей.

Рис. 9. Страница Интернет

Анализ рынка Интернет, проведенный центром исследований компании "Хьюлетт Паккард", показал, что, учитывая показатели распространения системы на мировом электронном рынке, к 2010 г. количество подписчиков возрастет до 1 млрд.

Ведущие банки России — Центральный банк России, Внешэкономбанк, Внешторгбанк, Российский кредит, Мост-банк и др. — уже являются пользователями этой системы и в 1998 — 1999 гг. планируют расширить и углубить возможности, предоставляемые системой Интернет, которая в настоящее время является одной из перспективных информационных сетей мира.

Рис. 10. Страница Интернет

I. О Мировом банке. 2. Текущие новости. 3. Публикации. 4. Разработки. 5. Информация о проектах по странам. 6. Информация по секторам. 7. Независимая оценка деятельности банка. 8. Что нового?

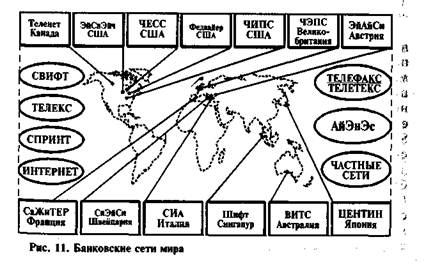

На рис. 11 представлен перечень мировых сетей, которые применяются банками с целью обмена информацией.

С осени 1986 г. группа банков ЕЭС использует коммуникационную сеть для выполнения взаимных расчетов в европейской валютной единице — ЭКЮ (European Currency Units). Эта система управляется банковской ассоциацией ЭКЮ Bankers Association (ECUBA). Система хорошо развита в рамках СВИФТ и выполняет необходимые расчеты, обеспечивая ведение баланса и учет позиции каждого участвующего в операциях банка. По окончании операционного дня отчет по взаимным расчетам посылается в Банк международных расчетов в Базеле (Швейцария), а каждому банку-участнику передается информация по его счетам о взаимных расчетах.

Стандартизация в области международной торговли ценными бумагами (например, акциями) — купля, продажа, залог и т.п. — на мировом рынке долгое время была затруднена. Теперь СВИФТ решает эту проблему, следуя постановлению Общего собрания участников, принятому в 1987 г. и открывшему доступ к коммуникационной сети небанковским учреждениям. Среди участников СВИФТ теперь можно встретить брокерские и дилерские конторы, клиринговые и страховые компании, фирмы ценных бумаг. СВИФТ обеспечивает им прямые связи с корреспондентами контрагентами во всем мире.

Компания GEORISK (Геориск) является филиалом ассоциации SHARP (Шарп), которая является ведущим поставщиком систем "управления рисками" STREAM (Стрим). Эти системы представляют собой комплекс программных средств, позволяющих банкам контролировать риски различных типов в международной торговле; они образуют центральный модуль — ядро, которое обеспечивает управление информационно-вычислительными ресурсами в операциях с денежными средствами и ценностями, включает возможность доступа к приватной международной коммуникационной сети SHARP IPSANET, которая, в свою очередь, обеспечивает доступ к информационным базам во всем мире. В систему входят рабочие станции, поддерживающие дилерские операции; бэк-офисные системы; интерфейсные средства СВИФТ и возможность включения в сеть СВИФТ, что в совокупности составляет первую и единственную практически всеобъемлющую систему управления рисками, обмена информацией и сохранности ценностей.

Наряду с транснациональными системами обмена существуют частные каналы связи, которые создаются некоторыми учреждениями или группами учреждений; они заключают соглашение по обработке потоков платежных документов и накоплению финансовой информации с какими-либо, пользующимися их доверием, учреждениями. Однако при появлении прочих сетей обмена банковской информацией пользователи принимают во внимание необходимость применения общих норм, что способствует упрощению обмена информацией, снижению ее стоимости.

Таким образом, перед банковской системой России и других стран СНГ стоит вопрос о необходимости создания профессиональной организации, которая могла бы заняться использованием специальной сети обмена межбанковской финансово-экономической информацией.

При этом необходимо:

· взаимодействие национальных систем, т.е. предоставление банковским учреждениям единых базовых услуг;

· заключение договора об участии в капиталовложениях с целью формирования сети информационных услуг;

· разработка процедуры и норм исходя из самого передового технологического опыта, используя, по мере возможности, мировые нормы.

Цель создания системы информации в общем плане достигается путем установления согласованной национальной сети и межнациональных обменов.

Оплата за использование сети информации на международном уровне может происходить на основе тарификационных услуг, которые должны быть также унифицированы.

Учитывая опыт промышленно развитых стран, целесообразно создать специальную межбанковскую координационную группу, которая могла бы определить наилучшее направление в области платежных инструментов, межбанковские правила по безналичному расчету, разработать межбанковскую систему телерасчетов, осуществить внедрение и следовать передовому опыту новых электронных систем. Например, во Франции в 1983 г. Министерство экономики и финансов направило поручение банкам:

· создать специальную группу связи банковских сетей;

· определить конкретные условия применения телепередающей сети с финансовой и технической точки зрения;

· составить рекомендации по быстрому увеличению потоков автоматизированных операций и, таким образом, дать возможность оптимально использовать эту сеть.

Рабочая группа высказала следующие соображения:

· развитие платежных средств, введение обменных систем требует координации операций,

· технические средства находятся на высоком уровне развития, что позволяет в достаточной степени обеспечить нужды информационных систем.

Так, широко и разнообразно представленные в международном масштабе технические средства были использованы для создания банковской сети связи с целью выполнения операций с магнитной картой. Использование технических средств в этой области позволило также решить ряд юридических проблем.

Увеличение риска, таким образом, может быть преодолено мерами безопасности, которые были приняты государственными властями и банками ЕЭС. Существует мнение, что европейский рынок 1993 г. привел к сильному развитию обменных потоков (информационный обмен и обмен платежными средствами). В связи с этим в том же году началось создание единой системы обслуживания нужд ЕЭС и Европейской ассоциации свободной торговли, что, по предварительным подсчетам, включает в себя обслуживание около 40% всей мировой торговли.

Продвигаясь по пути рыночной экономики, учитывая западноевропейский опыт, банкирам и предпринимателям нашей страны предстоит найти промежуточное решение, которое будет способствовать развитию электронных сетей и каналов связи сетей информации с учетом мирового опыта и особенностей России. Несмотря на сложность периода становления банковской системы и формирования рыночных отношений, необходимо реально оценивать информационные перспективы банковского обслуживания внешнеэкономических связей и следовать программам обновления рыночной структуры, техническим инновациям, стандартизации процедур, увеличению операционных возможностей. Это может быть достигнуто с учетом западноевропейского опыта и особенностей России в процессе:

· совершенствования банковской системы страны;

· развития двух- и многосторонних связей с европейскими и мировыми банковскими рынками;

· координации финансовых действий и инвестиций.

Создание системы информации в банковской и промышленной сфере позволит перейти от "ремесленного" варианта к "индустриальному".

Отдельные банковские учреждения России уже располагают некоторыми возможностями создания сети информации. Так, во Внешторгбанке, Международном московском банке, Конверсбанке существует хорошо организованная техническая база, клиентская сеть, система обработки финансовых операций. Широкие возможности предоставляет использование в информационных целях системы СВИФТ.

Постоянно меняется экономическая ситуация, структура финансовых рынков и ситуация внутри банков. Как показывает опыт, в основном обработка банковской информации делится на фазы — оперативная, аналитическая, сводная. Эта прерывность обработки финансовых документов требует интеграции технических средств. Ограничение выполнением отдельных видов финансовых операций без взаимосвязи с другими банковскими учреждениями, отсутствие системы хранения данных, информационной координации, системы контроля за качеством и производительностью ведет к "ремесленничеству" в банковском деле, что не присуще цивилизованной банковской системе.

В банковских учреждениях многих европейских стран и ряде учреждений нашей страны существуют операционные залы, в которых используются информационные, валютные и производственные инструменты банковских операций (Дилинг, "Франт-офис" — обменный пункт, "Бэк-офис" —выполнение документарных операций). Некоторые банковские учреждения России готовы к новым объемам и качественному уровню работ. В современных условиях банки достаточно быстро реагируют на изменение ситуации: вводят в эксплуатацию новые информационные системы, программы, составленные внутри предприятий или приобретенные на рынке; осуществляют большие капиталовложения, которые способствуют созданию условий для формирования информационных сетей. Французские банкиры, например, пришли к выводу, что для рентабельности некоторых дорогостоящих систем связи требуется определенный объем операций, который не всегда может быть достигнут в рамках одного учреждения.

В таких случаях банковские учреждения идут по пути договорных отношений с:

· юридическими лицами, которые прикрепляются к банковским системам-терминалам;

· физическими лицами (по принципу запрос — ответ с обеспечением безопасности финансовой информации).

В развитых европейских странах банковские учреждения уже пережили трудный период накопления опыта. В ряде банков созданы системы информации высокого уровня. Однако ключевой проблемой банковских систем ряда стран является группировка в однородную структуру для всех видов как банковской, так и промышленной информации.

Учитывая особенности развития рыночных отношений в России, создание системы информационного обеспечения банковских связей, очевидно, пойдет по пути специализации информации и выработки норм. Для этого необходимо следующее.

1. Специализация сетей информации: в банковском деле на промышленной основе; делегирование полномочий третьему учреждению.

2. Выработка норм:

функционального строения систем управления исходя из специализации банковских учреждений;

ориентация на "розничные" или "оптовые" операции.

Автоматизированные банковские системы (АБС)

История развития

Первые автономные системы, обеспечивающие обработку платежных документов, подсчеты балансов и подготовку отчетной документации в банках, были разработаны за рубежом в 50-х годах. В 1959 году в Bank of America начала работать электронная установка для осуществления депозитных чековых операций — «ЭРМА». С появлением в 1954 году способа записи реквизитов документа специальными магнитными чернилами были разработаны поточные линии, которые помимо компьютера включали сортировальные и считывающие аппараты, механизмы для магнитной надпечатки, быстродействующие печатные механизмы для изготовления выписок, журналов и другой бухгалтерской документации.

Первая попытка широкого внедрения автоматизированных систем в начале 70-х годов окончилась неудачей в силу ряда факторов:

— темпы технического прогресса были ниже потенциально возможных;

— потребовались значительные усилия, чтобы рядовой потребитель принял новые формы предоставления услуг;

— для создания широкомасштабных

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 485; Нарушение авторских прав?; Мы поможем в написании вашей работы!