КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Основные показатели, которые используются для оценки проекта без учета фактора времени

Методы оценки финансово-экономической эффективности инвестиционных проектов без учета фактора времени предполагают использование упрощенной схемы расчета следующих показателей: чистой прибыли, рентабельности инвестиций, срока окупаемости капитальных вложений, срока предельно возможного полного возврата банковских кредитов и процентов по ним. Показатели финансово-экономической эффективности проекта, полученные с использованием упрощенной схемы расчета, называют простыми. Рассмотрим их более подробно.

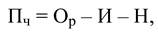

1. Чистая прибыль Пч определяется по характерному году расчетного периода, когда достигнут проектный уровень производства, но еще продолжается возврат капитала:

1. Чистая прибыль Пч определяется по характерному году расчетного периода, когда достигнут проектный уровень производства, но еще продолжается возврат капитала:

(8.1)

где Ор - объем реализованной продукции без учета НДС; И - издержки производства; Н - налог на прибыль.

2. Рентабельность инвестиций характеризует прибыль, полученную с тенге вложенного капитала. Он определяется как отношение чистой прибыли к сумме инвестиций:

(8.2)

(8.2)

где K - суммарные инвестиции; Тэ - продолжительность производственной стадии проекта. Сравнивая расчетную величину рентабельности инвестиций с минимальным или средним уровнем доходности, который определяется процентом ставки по кредитам, облигациям, ценным бумагам или депозитам, можно сделать заключение о целесообразности данного проекта. Если это значение меньше среднего уровня доходности, то реализацию проекта следует признать нецелесообразной.

3. Простой срок окупаемости капиталовложений Tок.п - представляет собой период времени, в течение которого сумма чистой прибыли покроет инвестиции. Определение срока окупаемости производится последовательным суммированием чистой прибыли по годам расчетного периода, пока полученная сумма не сравняется с суммой капиталовложений:

|

(8.3)

Критерием эффективности в данном случае является приемлемый срок окупаемости для инвестора. Простой срок окупаемости для акционерного капитала:

|

(8.4)

где tc - срок завершения инвестиций; tп - время начала производства; Иt′ - общие эксплуатационные издержки без амортизации и финансовых затрат.

Амортизационные отчисления - это временно свободные денежные средства, предназначенные для замены основных фондов при их износе, которые могут рассматриваться как дополнительный источник финансирования. При этом простой срок окупаемости можно определить по формуле

|

(8.5)

где Тр - расчетный период.

Недостатком этого показателя является то, что при его определении не учитывается изменение доходности проекта за пределами срока окупаемости. Поэтому он не может применяться при сопоставлении вариантов с различной продолжительностью расчетного периода.

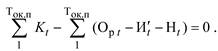

4. Срок предельно возможного полного возврата кредита Tкр определяется из уравнения:

|

(8.6)

где Kз - заемный капитал. Искомой величиной является срок равный Ткр, обеспечивающий равенство левой и правой частей уравнения. Наряду с очевидными достоинствами упрощенные методы имеют ряд существенных недостатков. Первый из них состоит в том, что при расчетах каждого из перечисленных показателей не учитывается фактор времени: ни прибыль, ни объем инвестируемых средств не приводится к текущей стоимости. Следовательно, в процессе расчета сопоставляются заведомо несопоставимые величины: текущая стоимость суммы инвестиций и будущая стоимость суммы прибыли. Второй из недостатков используемых показателей заключается в том, что в качестве показателя возврата инвестируемого капитала принимается только прибыль. Однако в реальной практике инвестиции возвращаются в виде денежного потока, состоящего из суммы чистой прибыли и амортизационных отчислений. Таким образом искусственно занижается эффективность проекта и завышается срок его окупаемости. И, наконец, третий недостаток состоит в том, что рассматриваемые показатели позволяют получить только одностороннюю оценку эффективности проекта, так как они основаны на использовании одинаковых исходных данных: суммы прибыли и суммы инвестиций, а также не учитывается динамика изменения этих показателей. Упрощенные методы основаны на укрупненных оценках результатов инвестиционной и производственно-хозяйственной деятельности. При их применении не рассматривается весь расчетный период, а выделяются наиболее характерные отрезки времени. Например, период освоения производства продукции или период максимального объема продаж. Поэтому с их помощью можно получить только ориентировочную оценку эффективности проекта, которая носит, скорее, прогнозный характер. Но в силу своей простоты и наглядности упрощенные методы широко применяются на ранних стадиях изучения проекта для получения экспресс-оценки. Эти методы целесообразно использовать и для оценки небольших проектов: малозатратных и быстроокупающихся. В энергетике к числу таких проектов можно отнести реализацию некоторых энергосберегающих мероприятий.

|

|

Дата добавления: 2014-01-06; Просмотров: 534; Нарушение авторских прав?; Мы поможем в написании вашей работы!