КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Банківський прибуток і його розподіл

|

|

|

|

Банківський прибуток - це різниця між валовими доходами і витратами банку.

Валовий прибуток охоплює: прибуток від основної діяльності, прибуток, отриманий як різниця між небанківськими доходами і витратами, а також різниця між непередбачуваними доходами і витратами.

Чистий прибуток - прибуток, що залишається в розпорядженні банку після сплати податку на прибуток.

Нерозподілений прибуток - чистий прибуток після відрахувань до фондів та сплати дивідендів.

Метою аналізу прибутку є виявлення центрів прибутковості і факторів, що впливають на його збільшення.

Аналіз прибутку передбачає таке:

• оцінку рівня виконання плану прибутку;

• аналіз динаміки прибутку, його складу і структури;

• факторний аналіз прибутку;

• аналіз формування і розподілу прибутку тощо.

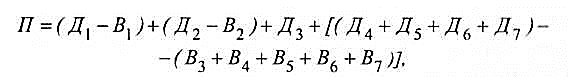

Типова формула розрахунку прибутку така:

(9.1)

де П - прибуток до оподаткування; Д1 - процентний дохід; Д2 - комісійний дохід; Д3 - чистий торговельний дохід; Д4 - інший банківський операційний дохід; Д5 - небанківський операційний дохід; Д6 - повернення списаних активів; Д7 - непередбачені доходи; В1 - процентні витрати; В2 - комісійні витрати; В3 — інші банківські операційні витрати; В4 - загальноадміністративні витрати; В5 - витрати на персонал; В6 - відрахування в резерви і списання сумнівних активів; В7 - непередбачені витрати.

Прибуток, розрахований таким, або будь-яким іншим способом (залежно від класифікації доходів, що визначена в банку), та зменшений на величину валових витрат, є основою для стягнення прибуткового податку. Наступним етапом використання прибутку є формування фондів, спершу обов’язкових - резервного, згодом фондів, що формуються банками добровільно - фонд соціального розвитку, фонд стимулювання, фонд фінансування збитків від непередбачуваних випадків чи стихійних лих тощо (формування таких фондів передбачене в статуті).

|

|

|

Прибуток банку, що залишився в його розпорядженні після сплати податків та формування фондів, може бути спрямований на забезпечення дивідендних виплат акціонерам та додаткове фінансування діяльності банку.

Серед внутрішніх джерел зростання капіталу реінвестування прибутку - найприйнятніша і порівняно дешева форма фінансування банку, який прагне розширити свою діяльність. Такий підхід до нарощування капітальної бази не розширює коло власників, а отже, дає змогу зберегти наявну систему контролю за діяльністю банку й уникнути зниження дохідності акцій унаслідок збільшення їхньої кількості в обігу.

На практиці використовуються три види дивідендної політики: залишкова політика, політика постійних дивідендів або дивідендів, що рівномірно підвищуються, та політика низького регулярного дивіденду плюс доплати.

За залишковою політикою рівень дивідендів залежить від необхідної суми капіталу для рефінансування, а “залишки” прибутку після капіталізації розподіляються між акціонерами. Така політика розрахована на інвесторів, що не мають потреби в постійних виплатах дивідендів, а можуть вкладати прибуток у розбудову банку, тобто здійснювати довгострокові інвестиції з великим терміном окупності.

Політика постійних дивідендів передбачає виплату стабільної суми дивідендів середнього рівня без імовірності їхнього зменшення за будь-яких подій на ринку. Підвищення розміру дивідендів здійснюється менеджером дуже обережно і свідчить про наявність стабільної тенденції до зростання. Така політка влаштовує людей, котрі використовують дивіденди як додаток до заробітку і розраховують на його постійне отримання.

Щодо екстра-дивідендів, або низького регулярного дивіденду плюс доплати, то це своєрідний компроміс між двома попередніми прикладами, оскільки існує малий, але стабільний дивіденд, і залежно від ринкової ситуації виплачуються доплати. По суті, для банку це зручна політика, яка дає певний рівень гнучкості, проте зазвичай її використовують фірми, що мають нестабільний заробіток.

|

|

|

Завдання менеджменту полягає у визначенні прийнятної для банку й акціонерів політики, тобто оптимального співвідношення між величиною прибутку, що спрямовується на поповнення капіталу, та розміром дивідендних виплат акціонерам банку. Низький рівень дивідендів призводить до зниження ринкової вартості акцій і спонукає власників до їхнього продажу, що означає відплив акціонерного капіталу з банку. Така дивідендна політика не заохочує потенційних акціонерів і може створити проблеми зі залученням капіталу в майбутньому, оскільки акції з низькими дивідендами матимуть нижчий попит на ринку.

Високий рівень дивідендних виплат приваблює акціонерів, але сповільнює процес нагромадження капіталу. Це стримує зростання обсягу активних операцій, що генерують доходи банку, та підвищує загальний рівень ризику. Зниження надійності банку також може стати причиною відпливу капіталу через продаж акціонерами акцій, які стають надто ризиковими.

Дивідендна політика впливає не лише на внутрішні джерела поповнення капіталу, а й на зовнішні, адже можливості додаткового залучення капіталу значно залежать від розміру дивідендів. Доцільно згадати про гіпотезу змісту інформації, або сигналізування. Згідно з цією теорією, припущення ринку про 5 % підвищення дивідендів для банку має три можливих наслідки. Якщо збільшення відбудеться на рівні 5 %, то зміна ціни акцій не відбудеться, оскільки підвищення передбачене, тобто, можна сказати, знецінене. Проте збільшення більш ніж на 5 % зумовить зростання курсу акцій, як і зростання менше, ніж на 5 % спричинить зниження ціни. Тому менеджери обмежують виплати лише в крайніх випадках і підвищують, тільки переконавшись у стабільному зростанні прибутку в майбутньому.

Оптимальною дивідендною політикою є така, яка максимізує ринкову вартість акцій банку. Дохідність акцій банку має бути не нижчою, ніж дохідність інших видів інвестицій із таким самим рівнем ризику. У розвинених країнах середній рівень дохідності банківських акцій становить 14-17 %.

|

|

|

Один із важливих чинників впливу на можливості банку залучати капітал у майбутньому — стабільність дивідендної політики. Для підтримання стабільного рівня дивідендних виплат банки останнім часом дедалі більшу частину прибутків спрямовують саме на виплату дивідендів за акціями. Це пов’язано і з підвищенням вимог з боку акціонерів, і з тенденцією загального зниження дохідності банківської діяльності.

Дохідність банку є результатом оптимальної структури його балансу, раціональної структури видатків і доходів, розрахунків процентної маржі та виявлення тенденцій у дохідності позикових операцій, прогнозування орієнтовного рівня відсотків за активними й пасивними операціями. Ефективність банку виражається в рівні його прибутковості та відображає позитивний сукупний результат роботи банку в усіх сферах його діяльності.

|

|

|

|

|

Дата добавления: 2014-11-08; Просмотров: 6669; Нарушение авторских прав?; Мы поможем в написании вашей работы!