КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Наращивание и дисконтирование

|

|

|

|

Введение

Эффективная деятельность предприятий в долгосрочной перспективе, обеспечение высоких темпов развития, повышение конкурентоспособности в условиях рыночной экономики в значительной мере определяется уровнем их инвестиционной активности и диапазона инвестиционной деятельности. Реализация инвестиционных программ позволяет совершенствовать производство, улучшать качество продукции, обеспечивает рост производительность труда и в конечном итоге - выживаемость и развитие предприятий в современных условиях. Вот почему так - важно правильно распорядиться имеющимися инвестиционными ресурсами, уметь выбрать лучший вариант осуществляемых вложений, рассчитать их эффективность и прогнозировать последствия этих вложений. Любые решения в области инвестиций опираются на соответствующий аппарат количественной оценки целесообразности принятия того или иного инвестиционного проекта, формирования оптимальной инвестиционной программы.

Осуществление инвестиционной деятельности на предприятии требует определенных знаний теории, а также практических навыков в области инвестирования.

Цель данной дисциплины - дать будущим специалистам знания, которые будут использованы ими в практической деятельности при подготовке и принятию решений по комплексу вопросов, связанных с осуществлением инвестиционной деятельности

Задачи дисциплины дать:

• теоретические знания в области методологии и методики экономической оценки инвестиций;

• сформировать практические навыки проведения расчетов показателей экономической эффективности инвестиций и обоснования выбора альтернативных вариантов инвестиций;

• обеспечить обучение новейшим методологическим разработкам в области анализа, планирования и оценки инвестиций в условиях рыночной экономики.

В результате изучения дисциплины "Экономическая оценка инвестиций" студент должен получить необходимые теоретические и практические знания, умения и навыки, а именно:

- иметь представления об экономическом содержании инвестиций, их основных видах, источниках финансирования инвестиционной деятельности и основах экономической оценки инвестиций;

- знать:

• основные принципы и механизмы реализации инвестиционной политики государства;

• содержание и классификацию инвестиционных проектов, стадии их реализации;

• основные принципы расчета и обоснования экономической оценки инвестиций;

• основные методы оценки эффективности инвестиций.

Тема № 1 - Основы финансовой оценки денежных потоков:

Теоретическая часть

В процессе разработки инвестиционных проектов осуществляются различного рода финансово-экономические расчеты, связанные с потоками денежных средств в различные периоды времени. Ключевую роль в этих расчетах играет оценка стоимости денег во времени.

Необходимость учета фактора времени определяется принципом неравноценности денег, относящихся к разным периодам времени.

Концепция стоимости денег во времени состоит в том, что она с течением времени изменяется с учетом возможного получения дохода; в качестве последнего обычно выступает норма процента.

В практике применяются различные виды процентных ставок. Одно из основных их отличий связано с выбором исходной базы для начисления процентов. Ставки процентов, применяемые к одной и той же начальной сумме на протяжении всего срока ссуды, называются простыми процентными ставками, а к сумме с начисленными в предыдущем периоде процентами - сложными процентными ставками.

Процентные ставки могут быть, в зависимости от их постоянства во времени: постоянными или переменными («плавающими»).

Концепция неравномерности потоков денежных средств, относящихся к разным моментам времени, является основой анализа экономической эффективности таких операций. Используются два метода корректировки денежных потоков — метод наращивания капитала и метод дисконтирования.

Наращивание (компаундинг) - это процесс увеличения первоначальной суммы денежных средств в результате начисления процентов. Используя метод наращивания можно определить величину денежных средств через некоторый период времени - ее будущею стоимость (S).

наращивание

Первоначальная сумма Будущая стоимость

Наиболее простыми видами долгосрочных финансовых операций являются разовые платежи (выдача и погашение кредита и депозита).

Процесс наращивания с начислениями описывается арифметической прогрессией, и определяется по формуле:

S = P(1+n*i) (1)

где S – наращенная сумма денежных средств;

P – первоначальная сумма денежных средств;

n – период времени;

i – ставка процента.

Практика начисления простых процентов. Начисление простых процентов обычно используется в двух случаях: 1) при заключении краткосрочных контрактов (предоставление краткосрочных кредитов и т. д.), срок которых не превышает года (n <= 1); 2) когда проценты не присоединяются к сумме долга, а периодически выплачиваются.

При дискретно изменяющихся во времени процентных ставках показатель (коэффициент) наращивания определяется по формуле:

(2)

(2)

где it - ставка простых процентов в периоде t;

nt — продолжительность t — периода начисления процентов;

it — величина ставки процента в каждом интервале.

Если же продолжительность периода начисления процентов не равномерна, то можно использовать следующую форму расчета коэффициента наращивания:

(3)

(3)

где  - величина каждого последующего интервала во времени.

- величина каждого последующего интервала во времени.

Процесс обратный наращиванию называется дисконтированием.

Дисконтирование представляет собой метод нахождения величины денежной суммы в данный момент времени, получение или выплата которой планируется в будущем.

дисконтирование

Первоначальная сумма Будущая стоимость

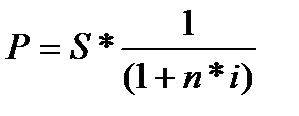

Дисконтирование осуществляется по следующему выражению:

(4)

(4)

где Р — текущая (современная) стоимость денежных средств;

Дробь в правой части равенства при величине S называется дисконтным множителем. Этот множитель показывает, какую долю составляет первоначальная сумка ссуды в окончательной величине долга.

Сложные проценты применяются в долгосрочных финансовых операциях, если проценты не выплачиваются сразу после их начисления за прошедший интервал времени, а присоединяются к сумме долга. Присоединение начисленных процентов к сумме долга часто называют капитализацией процентов.

Формула наращивания по сложным процентам:

(5)

(5)

где  - множитель наращивания.

- множитель наращивания.

В практических расчетах в основном применяют дискретные проценты, т.е. проценты, начисляемые за одинаковые интервалы времени (год, полугодие, месяц, и т.д.).

Как ранее указывалось, начисление процентов может производиться чаще, чем за один год, - по полугодиям, кварталам и т.д. В подобных случаях для расчета наращенной суммы можно использовать формулу наращивания, в которой n - число периодов начисления процентов, a i - ставка процента за соответствующий период.

Однако в большинстве случаев используется номинальная ставка (j)

Начисление процентов по номинальной ставке производится по формуле:

(6)

(6)

где j - номинальная годовая процентная ставка;

m - число периодов начисления процентов в году;

n - число лет;

Р - число периодов начисления процентов за весь срок контракта.

Кроме номинальной ставки существует эффективная процентная ставка. Она измеряет тот относительный доход, который получает владелец капитала в целом за год и определяется по формуле:

(7)

(7)

В том случае, когда ставка сложных процентов меняется во времени, формула коэффициента наращивания имеет вид:

(8)

(8)

где i1, i2, …, ir – процентные ставки по периодам;

n1, n2, …, nr – периоды начисления.

При дробном числе лет процент начисляется различными способами:

1) по формуле сложных процентов:

(9)

(9)

где t - дробная часть года

2) на основе смешанного метода, в соответствии с которым за целое число лет начисляются сложные проценты, а за дробное - простые проценты.

(10)

(10)

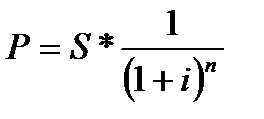

Дисконтирование или процесс нахождения текущей стоимости по сложным процентам производится по формуле:

(11),

(11),

где  - дисконтный множитель.

- дисконтный множитель.

При начислении процентов за m периодов в году расчет текущей стоимости можно производить по предыдущей формуле (31) или по формуле:

(12)

(12)

Очень часто в договорах финансового характера предусматриваются не отдельные разовые платежи, а серия платежей, распределенных во времени (например, регулярные выплаты с целью погашения долгосрочного кредита вместе с начисленными на него процентами; периодические взносы на расчетный счет, на котором формируется некоторый фонд целевого назначения; дивиденды, выплачиваемые по ценным бумагам и проч.). Ряд последовательных платежей и поступлений называют потоками платежей.

Наращенная сумма потока платежей это сумма всех последовательных платежей, с начисленными на них процентами, к концу срока ренты.

Под современной величиной потока платежей понимают сумму всех платежей, дисконтированных на некоторый момент времени, совпадающий с началом потока платежей или предшествующий ему.

Таким образом, современная стоимость на конец срока является эквивалентной суммой, выплачиваемой за один период платежа до даты первой выплаты. Будущая стоимость является эквивалентной суммой на момент последнего платежа.

Потоки платежей, производимых через равные промежутки времени, называют финансовой рентой или аннуитетом.

Период времени между двумя последовательными платежами называется интервалом (периодом) платежа (ренты).

Сроком аннуитета (ренты) является время от начала первого до конца последнего интервала платежа.

Наращенная сумма потока платежей в целом определяется следующим образом:

(13)

(13)

где Rt - ряд платежей, выплачиваемых в течении определенного периода;

n - общий срок выплат;

nt - время выплат рент после некоторого начального периода.

Современная стоимость такого платежа определяется как:

(14)

(14)

где  -дисконтный множитель по ставке i

-дисконтный множитель по ставке i

(15)

(15)

Обычная годовая рента наращивания суммы рассчитывается так:

(16)

(16)

где R - годовая сумма платежей.

Обычная годовая рента текущей величины рассчитывается как:

(17)

(17)

где А - современная (текущая) величина ренты.

Примеры решения задач.

Пример 1. Предприятием взята ссуда в размере 100 тыс. руб., срок долга 11 месяцев. Определить сумму накопленного долга по ставке простых процентов, равной 30 % годовых. Используя формулу (1) получим:

S = 100 000 * (1 + 0,9 * 0,3) = 127 000 тыс. руб.

Пример 2. Договором предусматривается получение ссуды в размере 50 тыс. руб. на 1 год с ежеквартальным начислением процентов. За первый квартал размер процента - 10% годовых, а за каждый последующий на 1% выше, чем предыдущий. Необходимо определить суммы выплат по ссуде.

Для этого определяем коэффициент наращивания за весь срок договора по формуле (2):

а = 1+0,25*0,1+0,25*0,11+0,25*0,12+0,25*0,13=1,115

Отсюда будущая сумма выплат по ссуде составит

S = P*a = 50* 1,1 15 = 55,75 тыс. руб.

Пример 3. Организация получила ссуду на 2,5 года в размере 400 тыс.руб. под простые проценты. Договор предусматривает следующую схему начисления простых процентов: за первый год 20%, в следующее полугодие — 22%, в каждом последующем квартале ставка повышается на 3%. Требуется определить наращенное значение долга.

В соответствии с формулой 3 определяем коэффициент наращивания:

а=1+1*0,20+0,25*0,25+0,25*0,28+0,25*0,31+0,25*0,34+0,5*0,22=1,605 Следовательно, наращенное значение долга составит:

S= 400*1,605=642 тыс.руб.

Пример 4. Определить какую сумму необходимо положить на депозитный счет в банке, чтобы получить через 6 месяцев 50 тыс. руб., при начислении простых процентов в размере 20 %.

Р = 50000* 17(1+0.5*0.2) = 50 000/1.1 =45.5 тыс. руб.

Пример 5. Средства в размере 50 000 руб. вложены на 3 года под 10% годовых; начисление процентов производится ежеквартально. Определить наращенную сумму денег.

Пример 6. Определить эффективную ставку сложных процентов с тем, чтобы получить такую же наращенную сумму, как и при использовании номинальной ставки j=20 %, при ежемесячном начислении процентов (m=12):

Пример 7. Найти наращенное значение долга по ссуде, выданной в размере 80 тыс. руб., если процентная ставка по ней в первый год составила 28%, а во второй 30%.

В соответствии с формулой (8) коэффициент наращивания равен:

а= (1+0,28)1*(1+0,3)2=1,664

отсюда наращенная сумма долга составит:

S=80*2,16=133,2 тыс.руб.

Пример 8. Организации в банке предложили (предоставили) ссуду в размере 400 тыс. руб. на 28 месяцев под 30% годовых на условиях годового начисления процента. Необходимо определить будущую стоимость ссуды.

В соответствии с первой схемой будущая стоимость равна:

S=400(l+0,3)2*(l+0,3*0,33)=742,92 тыс.руб.

По второй схеме

S = 400(1+0,3)2,33=737,14 тыс. руб.

Пример 9. Определить современную (текущую) величину 100 тыс. руб. которые должно получить предприятия через 3 года с момента инвестирования, исходя из ставки 10% годовых.

Р= 100000*(1 + 0.1)-3 =75,0 тыс. руб.

Пример10. Предприятие сдает в аренду помещение сроком на 3 года. Арендные платежи в размере 40 тыс. руб. вносятся арендатором ежегодно в конце года в банк на счет предприятия. Банк на внесенную сумму начисляет проценты из расчета 20 % годовых. Определить сумму, полбенную предприятием в конце срока аренды при условии, что деньги со счета не изымались.

Используя формулу 16 для определения наращенной суммы, получим, что через 3 года сумма всех арендных платежей, помещенных в банк, составит:

Пример 11. Предприятие планирует через 3 года проинвестировать проект, стоимостью 300 тыс. руб.; для этого оно создает соответствующий фонд (предприятие имеет возможность ассигновать на эти цели ежегодно 82.4 тыс. руб., помещая их в банк под 20% годовых). Какая сумма потребовалась бы предприятию для создания фонда в 300 тыс. руб., ели бы оно поместило ее в банк одномоментно на 3 года под 20% годовых.

Воспользуемся формулой для расчета современной (текущей) величины ренты и получим следующий результат:

Задания и задачи

Задача 1

Определить сумму накопленного долга, если ссуда равна 100 000 руб., срок долга 1,5 года при ставке простых процентов, равной 15% годовых.

Задача 2

Сумма в размере 50 000 руб. внесена в банк на 5 лет под 10% годовых, начисление производится ежеквартально. Определить наращенную сумму (при использовании сложных процентов).

Задача 3

Определить эффективную ставку сложных процентов с тем, чтобы получить наращенную сумму, если проценты начисляются ежеквартально, исходя из номинальной ставки 25% годовых. При этом внесён вклад в размере 50 000 руб. на четыре года.

Задача 4

Определить современную (текущую) сумму 300 000 руб., которые будут получены через четыре периода, при условии, что стоимость использования денег 15% годовых.

Задача 5

Определить какую сумму необходимо вложить, чтобы через 5 лет получить 400 000 руб., при ставке:

а) 20% годовых;

б) 3% ежемесячно.

Задача 6

В течение 5 лет на расчётный счёт в конце каждого года поступает по 10 млн. руб., на которые начисляют сложные проценты по:

а) годовой ставке – 20%;

б) ежеквартальной ставке – 4%;

Требуется определить сумму на расчётном счёте к концу указанного периода.

Задача 7

Компания АВС будет получать по 20 млн. руб. в год в течение 4 периода. Процентная ставка 10% годовых. Вычислить текущую стоимость денег.

Задача 8

Предположим, что стоимость денег 10% годовых. Мы можем заплатить долг, при этом у нас есть выбор: заплатить 10 000 руб. сегодня, или заплатить сумму Х через 5 лет. Чему равна максимальная величина Х, чтобы нам было выгодно платежи по ней отсрочить на 5 лет.

Задача 9

Организация получила ссуду на 3 года в размере 600 тыс. руб. под простые проценты. Договор предусматривает следующую схему начисления простых процентов: за первый год 25%, в каждом последующем квартале ставка повышается на 1%. Требуется определить наращенное значение долга.

Задача 10

Организации в банке предложили ссуду в размере 500 тыс. руб. на 36 месяцев под 24% годовых на условиях годового начисления процента. Необходимо определить будущую стоимость ссуды.

Задача 11

Компания создаёт фонд путём помещения в банк суммы в размере 2 млн. руб. Взносы в банк производятся по схеме обычного аннуитета (ренты):

а) ежеквартально, проценты банком начисляются один раз в год;

б) ежеквартально, проценты банком также начисляются ежеквартально;

Определить величину фонда в конце третьего года, при условии, что банк проценты начисляет по ставке 18% годовых.

Задача 12

Организация планирует создание в течение 5 лет фонда накопления в размере 300 тыс. руб. На эти цели ежегодно необходимо отчислять сумму в размере 40,3 тыс. руб. Какая сумма потребовалась бы организации на создание фонда в 300 тыс. руб., если она поместила их в банк на пять лет под 20% годовых с ежеквартальным начислением процентов на рентные платежи.

Задача 13

Необходимо определить наращенную сумму платежей за весь период ренты и современную стоимость потока платежей на начало срока при условии, что первоначальный платёж составит 100 тыс. руб. под 30% годовых, который с каждым кварталом увеличивается на 10%; срок ренты постнумерандо – 10 лет.

Задача 14

Банк "Империал" согласился ссудить компании "Чистый воздух" 300 тыс. руб. в ответ на обещание вернуть через 5 лет 750 тыс. руб. Какую годовую процентную ставку установил банк для компании.

Контрольные вопросы

1. Концепция временной ценности денежных средств.

2. Операции дисконтирования и наращивания капитала.

3. Формулы расчета текущей и будущей стоимости денежных средств.

4. Эффективная годовая процентная ставка

5. Понятие и виды аннуитетов.

6. Формулы расчета текущей и будущей стоимости аннуитета.

Список литературы

1. Анышин В.М. Инвестиционный анализ. – М.: Дело, 2004. – 280с.

2. Ендовицкий Д.А., Инвестиционный анализ в реальном секторе экономики. -М.: Финансы и статистика, 2007. – 352с.

3. Г.С. Староверова, А.Ю. Медведев, И.В. Сорокина. Экономическая оценка инвестиций. Учебное пособие. - М.: КноРус, 2010. - 312с.

Тема № 2 - Анализ и оценка денежных потоков инвестиционного

|

|

|

|

|

Дата добавления: 2017-01-14; Просмотров: 13234; Нарушение авторских прав?; Мы поможем в написании вашей работы!