КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Методи оцінки ефективності проектів

|

|

|

|

Життєздатність міжнародних проектів

Життєздатність міжнародного проекту оцінюють в рамках ТЕО інвестицій, яке розробляється за рахунок замовника та є його власністю. Для оцінки життєздатності проекту порівнюють його альтернативні варіанти з огляду на вартість, терміни реалізації, прибутковість.

Життєздатність проекту показує, чи може інвестор (замовник) бути впевненим, що на продукцію, одержану в результаті реалізації міжнародного проекту, протягом усього життєвого циклу буде триматися стабільний попит, достатній для призначення ціни, здатної забезпечити покриття витрат на експлуатацію й обслуговування об'єктів проекту, виплату заборгованостей і задовільну окупність капіталовкладень.

Затверджені та схвалені ТЕО інвестицій можуть бути використані замовником для проведення подальших досліджень, розробки бізнес-плану, переговорів з іншими учасниками міжнародного проекту.

Аналіз та оцінка життєздатності проекту мають за мету:

- можливість забезпечити необхідну динаміку інвестицій;

- спроможність генерувати потоки прибутків, достатніх для компенсації інвесторам вкладених ресурсів і взятого на себе ризику.

Базою для порівняння, як при наявності альтернативних, так і єдиного варіанту, приймається так звана ситуація "без проекту". Це означає, що дані проекту реконструкції підприємства слід порівняти з показниками діючого підприємства, а при намірі будувати нове підприємство слід взяти для порівняння ситуацію "без будівництва нового підприємства".

Життєздатність проекту аналізують і оцінюють у 2 етапи:

1. Вибір з альтернативних варіантів проекту більш життєздатного.

2. Аналіз методів фінансування та структури інвестицій щодо обраного варіанту, які здатні забезпечити максимальну життєздатність.

|

|

|

Життєздатність міжнародного проекту оцінюється за допомогою методів аналізу ефективності проекту.

Ефективність міжнародного проекту характеризується системою показників, які виражають співвідношення вигод і витрат проекту з погляду його учасників.

Виділяють такі групи показників ефективності проекту:

1) показники економічної ефективності – враховують народногосподарські витрати проекту, включаючи оцінку екологічних та соціальних наслідків, і допускають грошовий вимір;

2) показники комерційної ефективності – враховують фінансові наслідки реалізації проекту для його безпосередніх учасників;

3) показники бюджетної ефективності – відображають фінансові наслідки здійснення проекту для державного та місцевого бюджетів.

Найпростішими показниками ефективності проектів є капіталовіддача, оборотність товарних запасів, трудовіддача. Однак ці показники відносяться до числа показників моментного статичного ряду і не враховують процеси розвитку проекту. Тому доцільніше використовувати динамічні показники, які дають змогу розрахувати значення критеріїв ефективності проектів, беручи до уваги комплексну оцінку вигод і витрат, зміну вартості грошей у часі та інші чинники (рис.10):

Рис.10. Система показників оцінки ефективності проектів

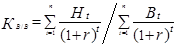

1. Чиста теперішня вартість проекту – різниця між величиною грошового потоку, дисконтованого за прийнятої ставки доходності і сумою інвестицій (див. формулу 1).

Якщо ЧТВ>0, то проект доцільно прийняти, якщо ЧТВ<0, проект нежиттєздатний і від нього треба відмовитися, якщо ЧТВ=0, це значить, що надходжень від проекту вистачить лише для відновлення вкладеного капіталу.

2. Внутрішня норма рентабельності – рівень ставки дисконту, при якій сумарні дисконтовані вигоди дорівнюють сумарним дисконтованим витратам (ставка дисконту, при якій ЧТВ=0). Це максимальний відсоток за позиками, який можна платити за використання необхідних ресурсів, залишаючись при цьому на беззбитковому рівні:

|

|

|

,(4)

,(4)

де А - величина ставки дисконту, при якій ЧТВ позитивна; В - величина ставки дисконту, при якій ЧТВ негативна; а - величина позитивної ЧТВ проекту, при якій ставка дисконту А; в - величина негативної ЧТВ проекту, при якій ставка дисконту В.

Якщо значення ВНР проекту більше за існуючу ставку рефінансування банків, більше за державну нормативну ставку дисконту, більше ВНР альтернативних проектів з урахуванням ступеня ризику, то проект може бути рекомендований для фінансування.

3. Коефіцієнт вигід/витрат – відношення дисконтованих вигод до дисконтованих витрат:

. (5)

. (5)

Критерій відбору полягає в тому, що вибираються всі незалежні проекти, у яких  і

і  .

.

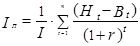

4. Індекс прибутковості – відношення суми наведених ефектів (різниця вигод і поточних витрат) до величини інвестицій:

. (6)

. (6)

Індекс прибутковості тісно пов’язаний з ЧТВ проекту. Якщо ЧТВ>0, то  >1, і навпаки. Якщо

>1, і навпаки. Якщо  >1, проект ефективний, якщо

>1, проект ефективний, якщо  <1 – неефективний.

<1 – неефективний.

5. Термін окупності інвестицій – час, протягом якого грошовий потік, одержаний інвестором від втілення проекту, досягає величини вкладених у проект інвестицій, вкладені інвестиції покриваються результатами здійснення проекту. Це часовий інтервал, за межами якого інтегральний дохід від проекту стає позитивним і таким залишається:

, (7)

, (7)

де (Н – В) - середньорічний прибуток від вкладених інвестицій.

Вибирати проекти за показником окупності інвестицій доцільно тоді, коли замовник стурбований більше проблемами ліквідності, ніж прибутками. Для замовника головне, щоб інвестиції окупилися якомога швидше тоді, коли проект має високий ступень ризику.

6. Коефіцієнт ефективності інвестицій – відношення чистого прибутку до вкладених у проект капіталовкладень без дисконтування грошових потоків:

, (8)

, (8)

де ЧП - чистий прибуток; К - капіталовкладення; ЛВ - ліквідаційна або залишкова вартість проекту.

Якщо  >1, проект ефективний. Цей показник використовується для формування бюджету капіталовкладень, порівняльної оцінки діяльності підрозділів підприємства, дуже простий у використанні.

>1, проект ефективний. Цей показник використовується для формування бюджету капіталовкладень, порівняльної оцінки діяльності підрозділів підприємства, дуже простий у використанні.

|

|

|

Рішення про інвестування треба приймати з урахуванням усіх розглянутих показників ефективності та інтересів усіх учасників реалізації міжнародного проекту. У кожному конкретному випадку необхідно орієнтуватися на критерії, які, на думку керівництва проекту, є важливішими, чи брати до уваги додаткові чинники такі, як структура і розподіл у часі капіталу, ступінь ризику, проста норма прибутку.

|

|

|

|

|

Дата добавления: 2014-12-07; Просмотров: 711; Нарушение авторских прав?; Мы поможем в написании вашей работы!