КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Спрос и предложение на рынке денег. Процентная ставка

Под предложением денег понимается формирование денежной массы в стран. Процесс предложения денег осущ: 1) формирование денежной базы – денежные с-ва, кот формирует ЦБ путем выпуска наличных денег и образования обязательных резервов. 2) формирование денежной массы.

Процесс превращения резервов в депозиты связан с действием мультипликаторов. банковский мультипликатор. Под банковским мультипликатором понимается числовой коэффициент, показывающий во сколько раз возрастет денежное предложение в результате увеличения вкладов в денежно-кредитную систему на одну денежную единицу. Формула денежного мультипликатора такова:

Kd=1/rr, где Кd — банковский мультипликатор;

rr — норма обязательного резерва в банке.

Допустим, норма банковского резерва 10%. Если вкладчик вложил в банк один миллион, то банк сможет выдать кредит в 900 тысяч единиц. Эти 900 тысяч, положенные на другой счет, дадут основание выдать еще 810 тыс. единиц и т.д. Всего же прирост денежного предложения составит 1 млн./0.1=10 млн. единиц. Следовательно, каждый коммерческий банк “создает деньги”.

Денежный мультипликатор (m) – это отношение предложения денег к денежной базе.

, где MS — предложение денег

, где MS — предложение денег

MB — денежная база.

Спрос на деньги можно определить как желание экономических субъектов держать в каждый данный момент времени часть своего дохода в ликвидной (наличной) форме. Иначе спрос на деньги называется спросом на реальные денежные (кассовые) остатки.

Выделяют 3 подхода к определению количества денег в обращении:

количественная (классическая) теория денег (Ирвинг Фишер)

Основное уравнение обмена:

, где M — количество денег;

, где M — количество денег;

Q — ВНП; V — скорость оборота; P — уровень цен.

неоклассический подход — монетаристская школа (Милтон Фридаман) Суть: спрос на деньги отдельного лица определяется стоимостью «портфеля» находящихся в его распоряжении ресурсов.

MD =P* f (доходы — з/п., инфляция, рента, дивиденды)

3) кембриджская школа, Маршалл и Пегу MD=K*P*y

4) Современная теория денежного спроса основана на кейнсианских предпосылках о роли денег в экономике, согласно которым выделяются 3 основных мотива, по которым экономические субъекты предъявляют спрос на деньги:

трансакционный мотив, отражающий потребность в деньгах для совершения сделок (текущих платежей);

спекулятивный мотив, отражающий спрос на денъги, как на имущество;

мотив предрасположенности – желание отложить некоторую сумму на будущее потребление

трансакционный спрос на деньги является возрастающей функцией от номинального дохода.

Спекулятивный мотив выражает стремление экономических субъектов иметь определенный денежный запас не для обслуживания сделок, а в виде имущества. Истинный спрос зависит от спекулятивных мотивов. MD явл ф-цией от РД и %

Общий спрос на деньги является возрастающей функцией от номинального национального дохода и убывающей функцией от ставки процента. Различают номинальную и реальную %. Если уровень инфляции до 10%, то реальная %=i-П, гда i-номинальная %, П- инфляция. Если больше 10 %, то iр=i-П/1+П

Предложение денежной массы в полной мере зависит от решения Центрального банка, занимающегося регулированием денежного обращения. Поэтому на графике денежное предложение будет выражено прямой линией, параллельной оси координат. Ведь величина денежной массы как бы задана извне.

Следовательно, на величину денежной массы, помимо предложения, влияют два фактора — величина продукта и уровень ссудного процента.

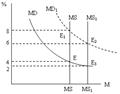

Рис.11.5. Равновесие на денежном рынке

Попытаемся рассмотреть состояние денежного рынка графически:

На графике (рис. 11.5) точка Е характеризует равновесные спрос и предложение денег. Но это равновесие может быть нарушено либо в связи с изменением дохода, либо с изменением процентной ставки. Допустим, величина дохода или продукта возросла. Соответственно спрос на деньги увеличится и кривая MD передвинется вправо до МD1. Тогда возникают два варианта установления нового равновесия: либо увеличивается предложение денег и тогда равновесие установятся в точке Е2, либо сохраняется прежняя денежная масса и тогда норма процента поднимается с 4 до 8.

Теперь, допустим, норма процента опустилась с 4 до 2. тогда возникают две возможности. Первая - это увеличение денежной массы до MS1 Новый уровень равновесия будет в точке Е3. И это соответствует резкому увеличению спроса на деньги в связи с понижением процента. Кстати, при низкой процентной ставке возникает ситуация, которую Д. Кейнс назвал «кредитной ловушкой».

Интересно рассмотреть и второй вариант. Допустим, Центробанк не стал увеличивать денежную массу и оставил ее на уровне МS. Но снижение процента вдвое обязательно повысило спрос на деньги и возникла их нехватка. Тогда процентная ставка вернется к прежнему уровню

|

48. Кредитно-денежная политика: цели, виды, основные инструменты.

Кредитно-денежная политика — это комплекс взаимосвязанных мероприятий, предпринимаемых ЦБ в целях регулирования совокупного спроса путем планируемого взаимодействия на состояние кредита и денежного обращения.

Проводя кредитно–денежную политику, Центральный Банк стремится обеспечить благоприятные условия экономического роста и преследует конкретные цели:

регулирование темпов экономического роста,

смягчение циклических колебаний на рынках товаров, капитала и рабочей силы,

сдерживание инфляции,

обеспечение устойчивости национальной валюты,

достижение сбалансированности платежного баланса.

Важнейшими инструментами кредитно–денежной политики Центрального Банка являются:

операции на открытом рынке;

учетно-процентная политика;

изменение нормы обязательных резервов для банковских учреждений.

Суть операций на открытом рынке — покупка или продажа государственных ценных бумаг. Например, Центральный Банк считает, что необходимо расширить величину денежной массы. В данном случае осуществляется покупка государственных ценных бумаг у дилеров и брокеров, и они перед этим купили их у коммерческих банков. Эта операция увеличивает резервные счета тех банков, у которых были куплены ценные бумаги.

Так как это не просто перевод денег с резервного счета одного банка в другой, а данной операцией резервы увеличиваются.

Продавая государственные облигации, Центральный Банк добивается обратного эффекта.

Операции на открытом рынке наиболее широко практикуются Центральными Банками тех западных стран, где существует емкий рынок государственных облигаций. (США, Великобритания, Канада).

Учетно-процентная политика. Учетно-процентная политика состоит в регулировании размеров процентной ставки, по которой коммерческие банки могут заимствовать резервы у Центрального Банка или у других коммерческих банков. Между коммерческими банками действует одна процентная ставка, а у Центрального Банка берут по другой. Если Центральный Банк считает необходимым создать благоприятные условия для увеличения объема займов, он понижает уровень учетной ставки.

Механизм учётно-процентной ставки исправно действовал в начале века, но затем его применение начало наталкиваться на противодействие банковских монополий, которые устанавливали процентные ставки по сговору, а не под влиянием рыночной стихии. Интернационализация хозяйственной жизни также отрицательно повлияла на эффективность учетно-процентной политики. Если снижать учетную ставку в современных условиях, то это ведет к отливу капиталов из страны, что серьезно ослабляет влияние этой политики на экономическую конъюнктуру.

Изменение нормы обязательных резервов. Величина депозитов до востребования находится в обратной зависимости от нормы обязательных резервов и исчисляется по формуле:

Суммарная величина депозитов до востребования =  * Общая величина резервов.

* Общая величина резервов.

r – Норма обязательных резервов

Понижение нормы обязательных резервов увеличивает объем денежной массы и наоборот. Однако сегодня использование изменения норм обязательных резервов в качестве инструмента денежной политики мало привлекательно в связи с различными тонкостями технического характера.

В кредитно-денежном регулировании могут использоваться, в основном, три инструмента: изменение ставки процента, регулирование нормы банковских резервов и операции на открытом рынке. Возможность воздействовать на ссудный процент возникает потому, что Центральный банк предоставляет ссуду коммерческим банкам и его ставка становится базовой для всей кредитной системы.

Из анализа денежного мультипликатора становится ясно, насколько мощным рычагом воздействия является регулирование нормы банковского резерва. Даже незначительные изменения этого параметра очень существенно сказываются на масштабах кредита.

За рубежом главным инструментом, обычно, служат операции на открытом рынке. Речь идет о купле или продаже государственных облигаций. Когда Центробанк продает пакеты облигаций, он сокращает кредиты коммерческих банков, ибо часть их ресурсов уходит на приобретение ценных бумаг. Ясно, что скупка облигаций означает расширение денежного обращения и увеличение предоставленных в стране кредитов.

Использование этих инструментов денежно-кредитного регулирования относится к общим методам воздействия на экономику.

К избирательным методам денежно-кредитной политики относятся следующие:

контроль по отдельным видам кредитов;

регулирование риска и ликвидности банковских операций.

Переходный характер российской экономики накладывает соответствующий отпечаток на функционирование денежно-кредитной сферы. Регулирование денежного обращения в РФ проявляется в определении ЦБ потребностей в денежной массе на основе ожидаемых темпов инфляции и динамики ВНП.

49. Финансы: их сущность, виды. Государственный бюджет и его функции.

финансы – совокупность денежных отношений возникших в результате распред и перераспред НД, формирования и исп денежных фондов, необходимых для удовлетворения общ потребностей.

Ф-циями финансов являются:

Распределительная – формируются дохода макросубъектов

Контрольная – следят за законностью денежных фондов

Регулирующая

Стимулирующая

Воспроизводственная – сбалансирование матер, трудовых и денежных ресурсов, необходимых во всех стадиях произв

Структура: субъекты, объекты, методы (ассигнование, изъятие выплаты), рычаги (бюджет, налоги, сборы), организационно-финансовые системы (министерство финансов, налоговые органы)

В РФ состав финансов: централизованные финансовые гос: 1. Министерство финн 2. Налоговые органы 3. Гос кредит –включ займ и казначейские ссуды 4. Фонды страхования – направлены на возмещение ущерба от наступления страховых случаев 5. Фондовое звено – наличие на фондовом рынке гос ценных бумаг. Децентрализованные финн: 1. Финн гос предприятий 2. Финн муниц предприятий 3.фин коммерческих предприятий 4. Фин населения

Внебюджетные фонды – нефин с-ва целевого назначения.

Социально-экономическая сущность финансов заключается в использовании и ответах на вопросы: за счет кого или чего тот или иной хозяйствующий субъект, гражданин, государство, орган местного самоуправления формируют свои финансовые ресурсы и каким образом и в чьих интересах используются эти фонды денежных средств.

Государственный бюджет это смета доходов и расходов государства. Ф-ции бюджета: распред и контрольная. 3 составляющие бюджета: баланс, профицит, дефицит.

2 принципа: демократич централизм – когда бюджет всех уровней объединен в ед гос бюджет; фискальный федерализм – бюджеты субъектов федерации формируются автономно, потом перераспред.

Госбюджет и внебюджетные фонды являются главным каналом перераспределения чистого национального продукта. Это наглядно демонстрирует схема (рис.10.2).

Наиболее острой проблемой в бюджетном устройстве являются межбюджетные отношения. В механизме межбюджетных отношений в РФ одновременно действует два принципа: с одной стороны унифицированный подход к решениям при формировании бюджетных доходов; с другой – дифференцированный подход на стадии формирования расходной части.

Наиболее острой проблемой в бюджетном устройстве являются межбюджетные отношения. В механизме межбюджетных отношений в РФ одновременно действует два принципа: с одной стороны унифицированный подход к решениям при формировании бюджетных доходов; с другой – дифференцированный подход на стадии формирования расходной части.

|

|

Дата добавления: 2014-12-24; Просмотров: 817; Нарушение авторских прав?; Мы поможем в написании вашей работы!