КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Финансовый и аудиторский контроль

В управлении народным хозяйством большое значение имеет контроль за состоянием экономики, развитием социально-экономических процессов в обществе. Одним из звеньев системы контроля выступает финансовый контроль. Его назначение заключается в содействии успешной реализации финансовой политики государства.

Финансовый контроль — это определенные действия и операции по проверке финансовой стороны деятельности субъектов

хозяйствования и управления с применением специфических форм и методов его организации.

Финансовый контроль как особая область контроля, которая связана с использованием стоимостных категорий, имеет целевую направленность и определенную сферу применения.

Объектом финансового контроля выступают денежные и распределительные процессы при формировании и использовании финансовых ресурсов.

Непосредственным предметом проверок выступают такие финансовые показатели, как прибыль, налог и отчисления в фонды, рентабельность, себестоимость и издержки обращения. Они носят синтетический характер, поэтому контроль за их динамикой и тенденциями охватывает все стороны деятельности предприятий, учреждений, а также механизм финансово-кредитных взаимосвязей.

В сферу финансового контроля входят практически все операции, совершаемые с использованием денег или без них (бартерные сделки и др.). При этом исходят из положения о возможности исключения прямой или опосредованной взаимосвязи формирования и использования финансовых ресурсов, фондов денежных средств с любыми видами деятельности или бездействия.

Контролю подлежат все предприятия и организации, даже те, которые имеют нормальные результаты деятельности.

Финансовый контроль охватывает проверку: соблюдения экономических законов, сбалансированности распределения и перераспределения стоимости внутреннего валового продукта и национального дохода; составления и исполнения бюджета (бюджетный контроль).

Он также включает контроль финансового состояния и эффективного использования ресурсов (трудовых, материальных и финансовых) предприятий и организаций, бюджетных учреждений, налоговый контроль и другие направления.

Финансовый контроль выполняет следующие задачи:

1) поддержание сбалансированности между потребностью в финансовых ресурсах и размерами денежных доходов и фондов народного хозяйства;

2) обеспечение своевременности и полноты выполнения финансовых обязательств перед государственным бюджетом;

3) определение скрытых внутрипроизводственных резервов увеличения финансовых ресурсов, резервов по снижению себестоимости и повышению рентабельности;

4) обеспечение рационального расхода материальных ценностей и денежных ресурсов на предприятиях, а также правильного ведения бухгалтерского учета и отчетности; обеспечение соблюдения действующих законодательных и нормативных актов;

5) содействие эффективности внешнеэкономической деятельности предприятий, в том числе по валютным операциям и др. В зависимости от субъектов финансового контроля различают

государственный, внутрихозяйственный, общественный и независимый (аудиторский) финансовый контроль.

По времени проведения финансовый контроль бывает предварительный, текущий и последующий.

Предварительный финансовый контроль проводится на стадии составления, рассмотрения и утверждения финансовых планов предприятий, смет доходов и расходов учреждений, проектов бюджетов, текстов договорных соглашений, учредительных документов и т. д.

Текущий финансовый контроль осуществляется в процессе реализации финансовых планов, при осуществлении хозяйственно-финансовых операций, при проверке соблюдения норм и нормативов расходования материалов, соответствия отпуска средств выполнению планов расходов, использованию ранее выданных ресурсов.

Последующий финансовый контроль осуществляется по завершении отчетного периода и финансового года в целом.

По методам проведения финансового контроля различают: проверки, обследования, анализ и ревизии.

Проверка производится на основе отчетных, балансовых и расходных документов. Она охватывает отдельные вопросы финансово-хозяйственной деятельности. В ходе проведения проверки выявляются нарушения финансовой дисциплины и намечаются мероприятия по устранению их негативных последствий.

Обследование охватывает отдельные стороны деятельности предприятий и проводится по более широкому кругу показателей. Обследование определяет финансовое положение субъектов хозяйствования, перспективы их развития и необходимость реорганизации или переориентации производства.

Анализ как метод финансового контроля должен быть системным и пофакторным. Он проводится по периодической или годовой отчетности. Выявляется уровень выполнения плана, соблюдение норм расходования средств, финансовая дисциплина.

Ревизии бывают полные, частичные, тематические и комплексные, а также плановые и внеплановые. Если проверяются все документы и материальные ценности, то это сплошная ревизия. А при проведении выборочных ревизий контролируется только часть документов.

По характеру проведения ревизии подразделяются на документальные (проверка отчетных документов и записей в учетных регистрах) и фактические (проверка наличия денежных средств и материальных ценностей на местах хранения).

Бюджетный контроль способствует разработке оптимальной финансовой и бюджетной политики, обеспечивающей максимальный рост поступлений в государственный бюджет и развитие экономики.

Проводится финансовый контроль законодательными органами через комитеты и комиссии. Также создаются Контрольные палаты, контрольно-ревизионные управления.

Налоговые инспекции — это органы оперативного финансового контроля. Возглавляет систему налоговых органов Государственная налоговая служба РФ.

Налоговые инспекции имеют право: получать в организациях необходимые документы и сведения, кроме составляющих коммерческую тайну, определяемую законодательством; контролировать соблюдение законодательства; обследовать все помещения, которые используются для получения доходов; приостанавливать операции предприятий при непредставлении необходимых документов; изымать документы, свидетельствующие о сокрытии доходов; налагать санкции и штрафы; предъявлять в суд и арбитраж иски о ликвидации предприятий, признании сделок недействительными.

Аудиторство — это организационная форма финансового контроля за финансово-хозяйственной и коммерческой деятельностью предприятий. Контрольные и консультационные услуги аудиторские фирмы оказывают всем предприятиям и организациям на платной основе. Аудиторские фирмы — независимые организации, призванные способствовать объективности качества контроля.

Аудитор — не государственный служащий, а независимый бухгалтер-ревизор, высококвалифицированный специалист в области финансов, учета и контроля.

Выделяются два вида аудита — внешний и внутренний.

Внутренний аудит осуществляется внутрифирменной аудиторской службой, функционирующей на уровне как центрального руководства фирмы, так и филиалов, дочерних компаний и т. д.

Внешний аудит выполняют специальные аудиторские фирмы по договору с государственными налоговыми и другими органами, предприятиями, другими пользователями — банками, иностранными партнерами, страховыми обществами и т. д.

Аудиторская проверка проводится в три этапа: начальный (подготовительный), аналитический и заключительный.

3 Бюджетный дефицит возникает по разным причинам: 1) из-за превышения фактических расходов над запланированными в бюджете. Превышение расходов может быть связано с непредвиденными затратами бюджетных средств на ликвидацию последствий крупномасштабных катастроф техногенного или природного характера; 2) из-за спада экономики на фоне стагнации производства в масштабах страны. В результате этих процессов происходит снижение поступления доходов в бюджет; 3) из-за нестабильности национальной валюты. В результате этого явления происходит отток капиталов за рубеж, соответственно уменьшаются бюджетные доходы. Кроме того, многие предприятия занижают объемы своих доходов и уменьшают выплаты налогов. Помимо этого, бюджетный дефицит может быть запланированным в процессе разработки бюджета, т.е. ожидаемым, с учетом вполне обдуманной финансовой политики, которая проводится государством. При этом он не считается опасным. Бюджетный дефицит очень часто наблюдается в дотационных регионах РФ, причем как на региональном, так и на муниципальном уровнях. Такая ситуация на указанных уровнях бюджетной системы объясняется, в частности, тем, что расходы очень часто распыляются и направляются на второстепенные мероприятия, а также тем, что из-за слабой собираемости налогов мала доходная база. Теория Кейнса объясняет бюджетный дефицит как естественное состояние бюджета постоянно развивающегося государства. Действующий в настоящее время Бюджетный кодекс РФ жестко регламентирует размер дефицита при утверждении бюджетов разного уровня. Согласно указанному Кодексу дефицит федерального бюджета не может превышать суммарного объема бюджетных инвестиций и расходов на обслуживание государственного долга РФ на соответствующий год. Размер дефицита бюджета субъектов РФ не может превышать 15 % объема доходов без учета финансовой помощи из федерального бюджета. Этот предел может быть превышен лишь в том случае, если субъект РФ планирует получить дополнительные средства от продажи принадлежащего ему имущества. Размер дефицита местного бюджета определяется по Бюджетному кодексу равным не более 10 % объема его доходов без учета финансовой помощи из вышестоящего бюджета. Для финансирования дефицита федерального бюджета обычно привлекаются как внутренние, так и внешние источники в виде государственных внешних заимствований от имени России. Дефицит бюджета приводит ко многим негативным последствиям экономического и социального характера. Причем чем больше уровень бюджетного дефицита, тем заметнее негативные изменения в экономике, проявляющиеся в виде инфляции.

4 Государственные финансы — форма организации денежных отношений, участником которых в той или иной форме выступает государство. Государственные финансы - совокупность экономических отношений, система образования и распределения денежных фондов, необходимых государству для содержания его органов и выполнения присущих ему функций.

Государственные финансы представляют собой часть финансовой системы, в той ее части, которая относится к централизованным (публичным) финансам. Главное назначение государственных финансов - обеспечить формирование и использование финансовых ресурсов у государства, необходимых для реализации его функций.

Государственным финансам, также как и другим категориям финансов присущи функции:

· распределительная

· контрольная

· регулирующая

Финансовая стабилизация и ее значение в условиях кризиса. Факторы, влияющие на финансовую стабилизацию. Инфляция, ее влияние на финансовое положение страны. Роль финансов в решении проблем инфляции и неплатежей. Модели достижения финансовой стабилизации, их оценка.

Изменение динамики общественного производства под воздействием финансов. Роль финансов в обеспечении экономического роста. Влияние рычагов финансового регулирования (налогов, налоговых льгот, санкций, субсидий, др.) на воспроизводственную, отраслевую и территориальную структуру общественного производства.

Влияние финансов на совершенствование материально-технической базы общественного производства. Выделение финансовых ресурсов для инвестирования в производственные фонды. Воздействие механизма государственного финансового регулирования на производственные инвестиции и научно-технический прогресс. Значение бюджетногофинансирования научных исследований.

Обеспечение бесперебойности общественного производства страховыми методами. Средства и предметы труда как объекты страхования. Страховая защита работников. Особенности страхования отдельных отраслей экономики и видов производств. Финансовые резервы, их роль в сбалансированном развитии экономики.

Роль финансов в подготовке трудовых ресурсов для народного хозяйства. Выделение финансовых ресурсов для подготовки и переподготовки квалифицированной рабочей силы. Оценка эффективности действующего финансового механизма.

Воздействие финансов на рост жизненного уровня населения. Финансовое регулирование размеров оплаты труда (налоги, налоговые льготы, бюджетные субсидии организациям некоммерческого типа и др.). Методы государственного финансового регулирования других денежных доходов населения. Финансовые проблемы сочетания оплаты труда с другими видами денежных доходов граждан.

Роль финансов в улучшении условий труда, активизации трудовых усилий человека. Влияние финансов на побудительные мотивы к труду, росту трудовой активности населения (премирование, участие в прибыли и др.). Финансовые аспекты преобразования собственности как фактора роста заинтересованности в результатах труда. Воздействие финансовых методов улучшения условий труда, охраны здоровья работников.

Финансовый механизм обеспечения социальных гарантий, его эффективность. Минимальные социальные стандарты, правовые и финансовые проблемы их реализации. Финансовое обеспечение нетрудоспособных граждан, проблемы и методы решения. Задачи, функции и роль медицинского страхования. Финансовые аспекты реализации прав отдельных граждан на бесплатное получение жилья. Финансовые методы адресной поддержки малообеспеченных граждан при проведении поэтапной жилищно-коммунальной реформы. Индексация доходов и компенсация дополнительных расходов населения вследствие повышения цен.

5 Финансовые ресурсы являются материальной базой функционирования государства, и большая их часть создается при распределении национального дохода. Финансовые ресурсы мобилизуются в государственных централизованных фондах денежных средств налоговым и неналоговым методами, причем подавляющая часть аккумулируется государством с помощью налогов.

Финансовые ресурсы государства являются частью финансовых ресурсов народного хозяйства, в состав которых входят финансовые ресурсы производственной и непроизводственной сфер, а также населения. Основными источниками формирования финансовых ресурсов государства являются национальный доход, заемные и привлеченные средства, доходы от внешнеэкономической деятельности государства, частично – национальное богатство. Большая часть финансовых ресурсов государства концентрируется в централизованном фонде денежных средств государства – государственном бюджете, что дает возможность осуществлять финансирование исполнения государством его функций.

В последние годы финансовые ресурсы государства в значительной степени пополнялись за счет государственных заимствований на внутреннем и внешнем финансовых рынках. Этот способ увеличения объема финансовых ресурсов можно считать эффективным при условии, что существуют возможности своевременного погашения государственного долга.

Структура финансовых ресурсов изменялась вместе с развитием экономики. В условиях командно-административной экономики удельный вес в составе финансовых ресурсов отечественных предприятий занимали средства государственного бюджета и кредиты Государственного банка СССР, предприятия не имели возможности использовать такие источники финансовых ресурсов, как выпуск ценных бумаг, привлечение иностранных инвестиций, кредиты коммерческих банков. Развитие финансового рынка дает предприятиям новые возможности по расширению состава финансовых ресурсов и увеличению их объема.

В состав финансовых ресурсов предприятий входят собственные, заемные и привлеченные средства. К собственным финансовым ресурсам предприятий относятся прибыль, амортизационные отчисления, уставный и добавочный капитал, а также так называемые устойчивые пассивы предприятия, включающие источники финансирования, постоянно находящиеся в обороте предприятия, например резервы, образованные в соответствии с учредительными документами предприятия или законодательством. К заемным средствам относят кредиты коммерческих банков и других кредитных организаций, другие займы. Привлеченные финансовые ресурсы – это средства, привлеченные путем выпуска акций, бюджетные ассигнования и средства внебюджетных фондов, а также средства других предприятий и организаций, привлеченные для долевого участия и на другие цели.

Структура финансовых ресурсов предприятий различается в зависимости от организационно-правовой формы предприятия, его отраслевой принадлежности и других факторов.

Несмотря на различия в составе и структуре финансовых ресурсов отдельных предприятий, в общем их объеме по производственным предприятиям наибольший удельный вес занимают собственные средства.

Взаимоотношения субъектов хозяйственной деятельности, регионов, стран строятся посредством системы финансов (международных, государственных, региональных, на уровне конкретных предприятий). В самом общем смысле категория «финансы» означает систему экономических взаимоотношений, выражающих формирование и использование денежных средств в процессе хозяйственного оборота предприятия, региона, страны. Важнейшей составной частью системы государственных финансов и действенным инструментом решения региональных проблем являются финансы региона, поскольку их целенаправленное и эффективное использование способно оказать позитивноевоздействие на развитие конкретной территории.

Разумеется, для решения местных проблем регионов, реализации принципов самоуправления и самофинансирования необходима относительная финансовая самостоятельность регионов. Термин «относительная» в данном случае обозначает необходимость компромисса между предоставлением региону хозяйственной и финансовой самостоятельности и централизованным распределением общественных благ, осуществляемым с целью сглаживания межрегиональных различий. Финансовая самостоятельность региона обеспечивается посредствам системы финансовых ресурсов региона, под которыми понимаются денежные средства, находящиеся в распоряжении региона, его хозяйствующих субъектов и населения, образуемые в процессе распределения и перераспределения регионального и национального валового продукта и предназначенные для расширенного воспроизводства на данной территории.

Финансовые ресурсы региона включают в себя:

ресурсы местных бюджетов и целевых бюджетных и внебюджетных фондов; средства предприятий; средства населения; кредитные ресурсы; средства на депозитах и др.

Оценка финансового потенциала региона и выработка обоснованной региональной финансовой политики осуществляется на основе сводного баланса финансовых ресурсов региона, под которым понимается денежное выражение состояния (или прогноза) доходов и расходов региона, его бюджетов и внебюджетных фондов, а также юридических лиц на данной территории (рис. 3).

В доходной части этого баланса можно выделить три группы доходов:

собственные, то есть такие, которые образуются за счет распределения и перераспределения доходов предприятий, организаций и населения данного региона; заемные, представляющие собой долгосрочные и краткосрочные кредиты; трансферты, то есть средства, получаемые из других бюджетов.

Важно указать, что привлечение средств в регион возможно не только в виде установленных трансфертов, но и на основе разработки своего рода территориального бизнес-плана, оценивающего привлекательность региона и эффективность вложений средств с позиций интересов государства.

Расходная часть регионального сводного финансового баланса фиксирует приоритетные направления использования финансовых ресурсов в регионе и определяет затраты на образование, культуру, здравоохранение, содержание правоохранительных и органов государственного управления и т.п. Вариация содержания расходных статей сводного финансового баланса региона – важный элемент планирования его развития.

Формируются финансовые ресурсы за счет собственных и привлеченных денежных средств.

Стартовым источником финансовых ресурсов в момент учреждения предприятия является уставный (акционерный) капитал - имущество, созданное за счет вкладов учредителей (или выручки от продажи акций).

Основным источником финансовых ресурсов действующего предприятия служат доходы (прибыль) от основной и других видов деятельности, внереализационных операций. Он также формируется за счет устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный, резервный и другие капиталы, долгосрочные займы и постоянно находящуюся в обороте предприятия кредиторскую задолженность.

Финансовые ресурсы могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных предприятием; дивидентов по ценным бумагам других предприятий и государства; доходов от финансовых операций; кредитов.

Финансовые ресурсы могут поступать в порядке перераспределения от ассоциаций и концернов, в которые они входят, от вышестоящих организаций при сохранении отраслевых структур, от страховых организаций.

В отдельных случаях предприятию могут быть предоставлены субсидии (в денежной или натуральной форме) за счет средств государственного или местного бюджетов, а также специальных фондов. Различают:

- прямые субсидии - государственные капитальные вложения в объекты, особо важные для народного хозяйства, или в малорентабельные, но жизненно необходимые;

- непрямые субсидии, осуществляемые средствами налоговой и денежно-кредитной политики, например, путем предоставления налоговых льгот и льготных кредитов.

Совокупность финансовых средств предприятия принято подразделять на оборотные средства и инвестиции.

2.4.2. Оборотные средства предприятия

Оборотные средства - это совокупность денежных средств предприятия, необходимых для формирования и обеспечения кругооборота производственных оборотных фондов и фондов обращения.

Фонды обращения - это средства предприятия, вложенные в запасы готовой продукции, товары отгруженные, но не оплаченные, а также средства в расчетах и денежные средства в кассе и на счетах.

Фонды обращения связаны с обслуживанием процесса обращения товаров, они не участвуют в образовании стоимости, а являются ее носителями. После изготовления продукции и ее реализации стоимость оборотных средств возмещается в составе выручки от реализации продукции (работ, услуг). Это способствует постоянному возобновлению процесса производства, который осуществляется путем непрерывного кругооборота средств предприятия. В своем движении оборотные средства проходят три стадии: денежную, производственную и товарную.

Для обеспечения бесперебойного выпуска и реализации продукции, а также в целях эффективного использования оборотных средств на предприятиях, осуществляется их нормирование.

На практике применяют три метода нормирования оборотных средств:

1) аналитический - предусматривает тщательный анализ наличных товарно-материальных ценностей с последующим извлечением из них избыточных;

2) коэффициентный - состоит в уточнении действующих нормативов собственных оборотных средств в соответствии с изменениями показателей производства;

3) метод прямого счета - научно обоснованный расчет нормативов по каждому элементу нормируемых оборотных средств.

Рисунок 2. Элементный состав оборотных средств предприятия.

Норматив оборотных средств в производственных запасах (по сырью, материалам, топливу) определяется путем умножения среднесуточного потребления в стоимостном выражении на норму запаса в днях.

Норматив оборотных средств в незавершенном производстве определяется путем перемножения среднедневного выпуска продукции по ее производственной себестоимости на среднюю продолжительность производственного цикла в днях и на коэффициент нарастания затрат (себестоимости) незавершенного производства.

Норматив оборотных средств предприятия в затратах будущих периодов рассчитывается исходя из остатка средств на начало периода и суммы затрат на протяжении расчетного периода за минусом величины последующего погашения затрат в счет себестоимости продукции.

Норматив оборотных средств в остатках готовой продукции определяется произведением стоимости однодневного выпуска готовых изделий на норму их запаса на складе в днях.

Совокупный норматив оборотных средств представляет собой сумму нормативов оборотных средств, исчисленных по отдельным элементам.

Для оценки эффективности использования оборотных средств используются следующие показатели:

- коэффициент оборачиваемости (количество оборотов) определяется как частное от деления объема реализованной продукции на среднегодовую стоимость нормируемых оборотных средств;

- оборачиваемость (продолжительность одного оборота в днях) рассчитывается как соотношение количества дней в году (360) к числу оборотов за год;

- коэффициент загрузки определяется отношением среднегодовой стоимости оборотных средств к объему реализованной продукции;

- рентабельность оборотных средств исчисляется как отношение прибыли предприятия к среднегодовой стоимости оборотных средств;

- абсолютное высвобождение отражает прямое уменьшение потребности в оборотных средствах;

- относительное высвобождение отражает как изменение величины оборотных средств, так и изменение объема реализованной продукции. Чтобы определить его, нужно исчислить потребность в оборотных средствах за отчетный год, исходя из фактического оборота по реализации продукции за этот период и оборачиваемости в днях за предыдущий год. Разность даст сумму высвобождения средств.

Пути повышения эффективности использования оборотных средств: оптимизация запасов ресурсов и незавершенного производства; сокращение длительности производственного цикла; улучшение организации материально-технического обеспечения; ускорение реализации товарной продукции и др.

2.4.3. Инвестиции: сущность, виды и направления использования

Инвестиции - это долгосрочные вложения капитала в объекты предпринимательской и других видов деятельности с целью получения дохода (прибыли).

Различают внутренние (отечественные) и внешние (иностранные) инвестиции.

Внутренние инвестиции подразделяются на:

- финансовые инвестиции - это приобретение акций, облигаций и других ценных бумаг, вложение денег на депозитные счета в банках под проценты и др.;

- реальные инвестиции (капитальные вложения) - это вложение денег в капитальное строительство, расширение и развитие производства;

- интеллектуальные инвестиции - подготовка специалистов, передача опыта, лицензий, "ноу-хау" и др.

Внешние инвестиции делятся на:

- прямые, дающие инвестору полный контроль над деятельностью иностранного предприятия;

- портфельные, обеспечивающие инвестору право на получение лишь дивидентов на приобретенные акции зарубежных предприятий.

Объектами инвестиционной деятельности являются: основной капитал (вновь создаваемый и модернизируемый), оборотный капитал, ценные бумаги, целевые денежные вклады, научно-техническая продукция, интеллектуальные ценности.

Одна из наиболее важных хозяйственных задач, которую должны решать предприятия - это выгодное вложение денежных ресурсов с целью получения максимального дохода. Инвестиционная политика определяет наиболее приоритетные направления вложения капитала, от которых зависит эффективность хозяйственной деятельности, обеспечение наибольшего прироста продукции и дохода на каждую гривню затрат.

В настоящее время наибольшую часть инвестиций предприятия направляют в капитальное строительство на расширенное воспроизводство основных фондов и объектов социальной инфраструктуры. К основным формам воспроизводства основных фондов относят: техническое перевооружение, реконструкцию и расширение действующих предприятий, новое строительство.

При отсутствии проекта капитальных вложений лучший способ - это хранить деньги на депозитах надежного банка или приобрести контрольный пакет акций перспективного предприятия, благодаря чему можно оказывать прямое влияние на работу этого предприятия и направлять его инвестиции с выгодой для себя.

При оценке целесообразности инвестиций устанавливают ставку дисконта (капитализации), т.е. процентную ставку, характеризующую норму прибыли инвестора (относительный показатель минимального ежегодного дохода). С помощью дисконта (учетного процента) определяют специальный коэффициент дисконтирования (основанный на формуле сложных процентов) для привидения инвестиций и денежных потоков в разные годы к нынешнему моменту.

6 Финансово-денежный сектор как самостоятельный элемент денежного хозяйства формирует финансовый рынок.

Мировой финансовый рынок — это совокупность национальных и международных рынков, обеспечивающих направление, аккумуляцию и перераспределение денежных капиталов между субъектами рынка посредством финансовых учреждений с целью достижения нормального соотношения между предложением и спросом на капитал.

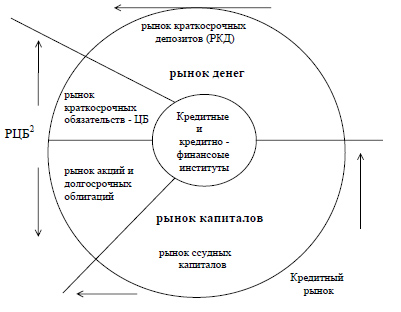

Денежный сектор, в состав которого входят финансовый и кредитный, представляет собой специфический рынок с его оборотами и доходами. Мировой финансовый рынококазывает обществу финансовые услуги, снабжая его в нужный момент и в нужном месте деньгами. Другими словами, специфическим товаром на финансовом рынке выступают деньги. В качестве товара деньги обращаются в таких секторах мирового финансового рынка, как кредитный, рынок ценных бумаг, валютный, страховой и т. д. (рис. 23).

Мировой финансовый рынок по своей экономической сущности представляет собой систему определенных отношений и своеобразный механизм сбора и перераспределения на конкурентной основе финансовых ресурсов между странами, регионами, отраслями и институциональными единицами.

Финансовый рынок состоит из ряда секторов: инвестиционного, кредитного, фондового, страхового, валютного.

Рис. 23. Структура финансового рынка:

§ Кредитный рынок

§ Валютный рынок

§ Рынок ценных бумаг (фондовый рынок)

§ Страховой рынок

§ Рынок инвестиций

На финансовом рынке объектом купли-продажи выступают финансовые ресурсы. Однако имеется принципиальное различие сделок в различных секторах финансового рынка. Если на кредитном рынке деньги продаются как таковые, т. е. они сами являются объектом сделок, то на фондовом рынке, например, продаются права на получение денежных доходов, уже созданных или будущих.

Финансовый рынок — это не только средство перераспределения денежных ресурсов в экономике (на условиях платности), но и индикатор всего состояния экономики в целом. Суть финансового рынка заключается не просто в перераспределении финансовых ресурсов, но прежде всего в определении направлений этого перераспределения. Именно на финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов.

Структура такого финансового рынка может быть представлена следующим образом:

Рис. 1. Рынок ценных бумаг. Финансовые рынки

где:

§ Рынок денег — рынок краткосрочных финансовых инструментов (долговых обязательств) со сроком обращения до 1 года.

§ Рынок капиталов — рынок среднесрочных (от 1 до 3-5 лет) и долгосрочных активов — акций, облигаций (со сроком погашения более года) и ссуд (со сроком погашения более года).

§ Кредитный рынок — рынок краткосрочных, среднесрочных и долгосрочных ссуд. На практике между ними нет четкой границы.

На мировом финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов.

Функционирование финансового рынка тесно связано с определением процентных ставок, т. е. цены товара «деньги», проданного в форме кредита. Формирование системы процентных ставок — одна из важнейших функций финансового рынка, она оказывает влияние на уровень эффективности всей экономики.

Функции мирового финансового рынка:

§ перераспределение и перелив капитала;

§ экономия издержек обращения;

§ ускорение концентрации и централизации капитала;

§ межвременная торговля, снижающая издержки экономических циклов;

§ содействие процессу непрерывного воспроизводства.

|

|

Дата добавления: 2015-08-31; Просмотров: 459; Нарушение авторских прав?; Мы поможем в написании вашей работы!