КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Определение показателей себестоимости электрической и тепловой энергии для расширяемой части ТЭЦ

|

|

|

|

По действующим в энергетике России правилам при комбинированной выработке электроэнергии и тепла в основу определения себестоимости каждого вида энергии на ТЭЦ с 1996 года положен вместо ранее применявшегося “физического” метода пропорциональный метод распределения топливных затрат. Его целью является стимулирование промышленного производства на наиболее энергоемких предприятиях, прежде всего химического и нефтехимического профиля, путем снижения за этот счет тарифов на тепловую энергию. В расчетах по этой методике измеряют электрическую и тепловую энергию в одних единицах, применяя тепловой эквивалент 1Гкал = 1163 кВт-ч.

По указанной методике расчет удельных расходов топлива производится в следующем порядке.

6.1. Общий объем выработанной электрической и тепловой энергии

=1020*10

=1020*10  +869000*1163=2030,647*10

+869000*1163=2030,647*10  КВт.ч/год;

КВт.ч/год;

6.2. Относительные доли электрической и тепловой энергии от их общего произведенного объема:

=0.502;

=0.502;  =0.497;

=0.497;

6.3. Определяется расход условного топлива при варианте раздельного производства вырабатываемой электрической и тепловой энергии на КЭС и в районной котельной. Принимается, что удельный расход условного топлива на КЭС  =0,316 кг.у.т/кВт-ч и КПД районной котельной

=0,316 кг.у.т/кВт-ч и КПД районной котельной  .

.

Годовой расход условного топлива на КЭС:

=969

=969  306,2*10

306,2*10  кг.у.т/год;

кг.у.т/год;

6.12. Скорректированные доли расхода топлива на электрическую и тепловую энергию:

=418,2/660,144=0.633;

=418,2/660,144=0.633;

=828,2/660,144=0.125;

=828,2/660,144=0.125;

6.13. Годовые издержки на ТЭЦ относимые на производство

электроэнергии:

=0.633*662,8*10

=0.633*662,8*10  =419,5*10

=419,5*10  руб./год;

руб./год;

теплоэнергии:

=0,125*662,8*10

=0,125*662,8*10  =82,85*10

=82,85*10  руб./год;

руб./год;

6.14. Себестоимость электрической и тепловой энергии расширяемой части ТЭЦ.

Себестоимость электроэнергии:

=419,5/1020=0.41 руб./кВт-ч;

=419,5/1020=0.41 руб./кВт-ч;

Себестоимость тепловой энергии:

|

|

|

=

=  =40,8 руб./Гкал;

=40,8 руб./Гкал;

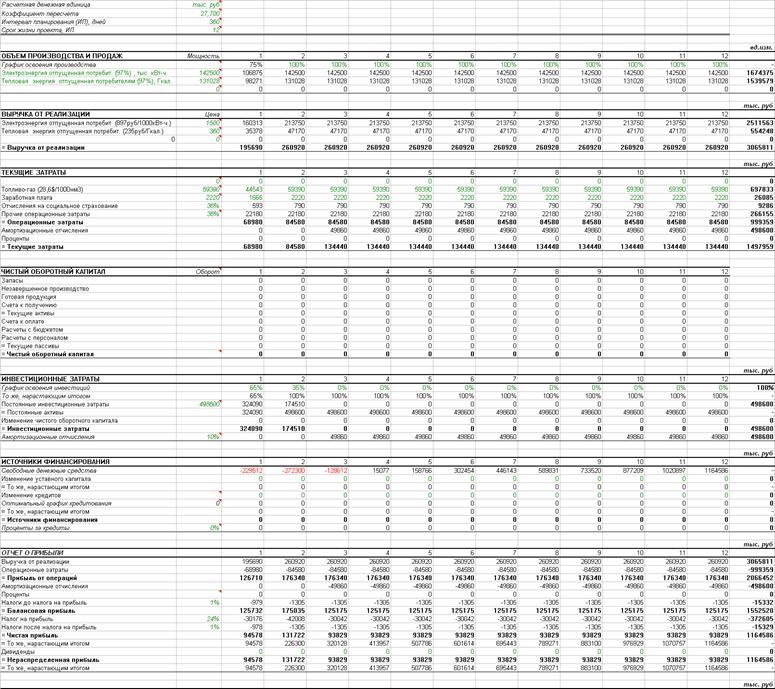

7. Финансово-экономический анализ по программе «Альт-Инвест-Прим»

В таблице приведена информация вводимая в программу «Альт-Инвест-Прим» (для варианта «б»).

| № п/п | Показатель | Единица измерения | Величина |

| Расчетная денежная единица | тыс. руб.лей | ||

| Коэффициент пересчета (курс валют) | 1,0 долл. / руб.. | 27,7 | |

| Интервал планирования (ИП) | дней | ||

| Срок жизни проекта (количество интервалов планирования) | Интервал планирования | ||

| Объем производства и продаж: график освоения производства электроэнергия отпущенная потребителям (100% - 3% = 97% от произведенной с учетом внутрипроизводственного потребления) тепловая энергия отпущенная потребителям (100% 3% = 97% от произведенной) | % по интервалам планирования тыс.кВт-ч/год Гкал / год | I – 75% II – 100% 142 500 130 028 | |

| Выручка от реализации: средний тариф (средняя доходная ставка) за 1000 кВт-час.электроэнергии средний тариф (средняя доходная ставка) за Гкал тепловой энергии | руб.. / 1000 кВт-ч. руб.. / Гкал |

Окончание таблицы

| № п/п | Показатель | Единица измерения | Величина |

| Текущие затраты (годовые): топливо заработная плата эксплуатационных рабочих отчисления на социальное страхование (ЕСН) прочие операционные затраты | тыс. руб.. тыс. руб.. % % | 59 390 2 200 | |

| Инвестиционные затраты: график освоения инвестиций (по интервалам планирования) постоянные инвестиционные затраты амортизационные отчисления (средняя норма амортизации) | % тыс. руб.. % | I – 65% II – 35% 498 600 | |

| Источники финансирования: оптимальный график кредитования (собственные средства Самараэнерго) проценты за кредит (среднегодовые) | - % | ||

| Отчет о прибыли: налоги до налога на прибыль (средняя налоговая ставка) налог на прибыль (налоговая ставка) налоги после налога на прибыль (средняя налоговая ставка | % % % | ||

| Анализ эффективности проекта: ставка сравнения и индексы дисконтирования | % | верхняя табл.-12, нижняя табл. - 15 |

В приложении приведены основные фрагменты листинга реализации рассматриваемого проекта по программе «Альт-Инвест». Расчеты показателей экономической эффективности проекта проведены в базовых ценах.

|

|

|

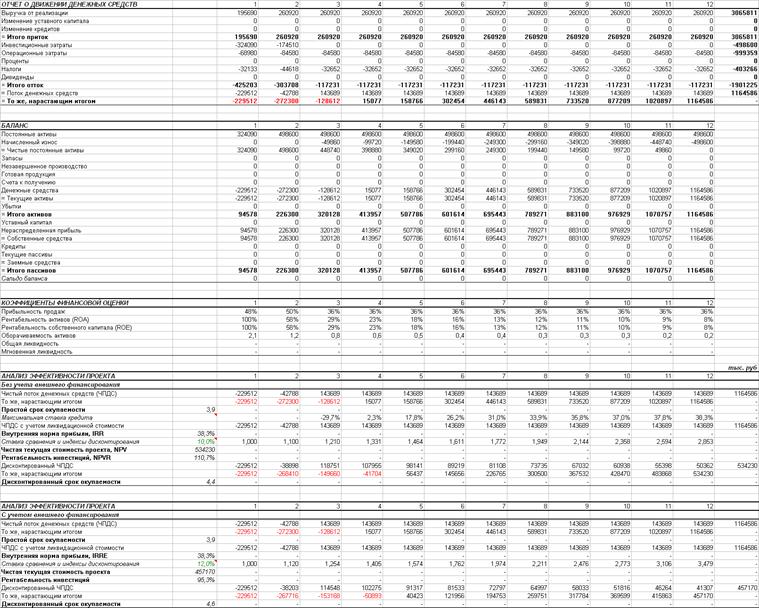

Ниже приведены основные итоговые результаты оценки эффективности проекта (из распечатки).

1. Для индекса дисконтирования Е=10%:

простой срок окупаемости Т  = 3,9 года;

= 3,9 года;

чистый поток денежных средств нарастающим итогом (ЧПДС илиЧД)

ЧД = 1 164 586 тыс. руб. за 12 лет;

внутренняя норма доходности (прибыли ) ВНД или IRR - 38,3%;

чистая текущая стоимость проекта NPV – 534 230 тыс. руб;

рентабельность инвестиций NPVR – 110,7%;

дисконтированный чистый поток денежных средств нарастающим итогом

ДЧПДС или ЧДД = 534 230 тыс. руб;

дисконтированный срок окупаемости Т  = 4,4 года.

= 4,4 года.

2. Для индекса дисконтирования Е = 12%:

простой срок окупаемости Т  = 3,9 года;

= 3,9 года;

чистый поток денежных средств нарастающим итогом (ЧПДС или ЧД)

ЧД = 1 164 586 тыс. руб.;

внутренняя норма доходности (прибыли) ВНД или IRR - 38,3;

чистая текущая стоимость проекта NPV – 457 170 тыс. руб.;

рентабельность инвестиций NPVR – 95,3%;

дисконтированный чистый поток денежных средств нарастающим итогом

ДЧПДС или ЧДД = 457 170 тыс. руб..

дисконтированный срок окупаемости, Т  = 4,6 года)

= 4,6 года)

ЗАКЛЮЧЕНИЕ

1. Результаты проведенного комплексного финансово-экономического анализа подтверждают предварительную гипотезу об эффективности инвестиционного проекта)

2. Анализируя эффективность проекта без учета внешнего коммерческого финансирования (за счет собственных средств), необходимо отметить, что простой срок окупаемости капитальных вложений составит 3,9 года, а дисконтированный срок окупаемости 4,4 года (при внутренней норме прибыли IRR = 38,3% и E = 10,0%).

3. Чистый дисконтированный доход (ЧДД) представляет собой разницу между суммой приведенных эффектов (чистого дисконтированного притока денежных средств) и дисконтированной к тому же моменту времени величиной капитальных вложений.

|

|

|

Полученное значение ЧДД = 534 230 тыс. руб. говорит о том, что ЧДД > 0 (как при Е = 12,0%, так и при Е = 15%), проект является эффективным и может рассматриваться вопрос о его принятии.

4. Расчетное значение оценочного показателя IRR (внутренняя норма прибыли, %) или внутренняя норма доходности ВНД = 38,3% говорит о том, что при Е = 12% сумма дисконтируемых эффектов (чистый дисконтированный приток денежных средств) будет равен дисконтированным (к тому же моменту времени) капитальным вложениям. ВНД = 38,3% - это предельно допустимая (максимальная) стоимость денежных средств (величина процентной ставки по кредиту, размер дивидендов по эмитируемым акциям и т.д.), которые могут привлекаться для финансирования проекта)

5. Если для реализации проекта потребуется получение банковской ссуды, то значение ВНД = 38,1% показывает верхнюю границу допустимого уровня банковской процентной ставки, выполнение которой делает проект убыточным.

6. Расчетное значение рентабельности инвестиций (NPVR = 110,7%) говорит о том, что по проекту ожидается 1,107 руб.. чистого дисконтированного притока на каждый руб.ль дисконтированных инвестиционных расходов. Обычно расчет NPVR дополняют оценочным показателем NPV (или ЧДД).

7. Полученные значения простого срока окупаемости капитальных вложений (Ток = 3,9 года при Е = 12%) показывает, что 3,9 года необходимо для возмещения инвестиционных расходов. Это наглядно отображено на графике изменения накопленного дохода по временным интервалам (точка пересечения кривой накопленного дохода с осью временных интервалов).

Значение дисконтированного срока окупаемости (Ток(д) =4,6 года для Е = 12,0%) показывает, что сумма эффектов, дисконтированных на момент завершения инвестиций через, 4,6 года будет равна сумме дисконтированных инвестиций.

8. С учетом того, что основной недостаток показателя срока окупаемости (как простого, так и дисконтированного) заключается в том, что он не учитывает весь период функционирования инвестиций и, следовательно, на него не влияет вся та отдача, которая лежит за пределами Ток. Поэтому показатель срока окупаемости (Ток) служит не столько оценочным показателем эффективности инвестиций, сколько в виде ограничения при принятии решения, т.е. если срок окупаемости проекта больше, чем принятые ограничения, то он исключается из списка возможных инвестиционных проектов.

|

|

|

9. Финансово – экономический анализ отчета прибыли наглядно отображает величину прибыли, получаемой предприятием за весь срок жизни проекта.

10. Анализируя полученные диаграммы изменения основных финансово – экономических показателей по годам жизни проекта (диаграмма изменения операционных затрат, себестоимости и выручки от реализации электрической и тепловой энергии; диаграммы формирования накопленной чистой прибыли; диаграмма притока и оттока денежных потоков и их накопление к 5-му году жизни проекта; диаграмма накопления чистого и чистого дисконтированного дохода), можно выявить (и весьма наглядно) механизмы формирования основных показателей эффективности дипломных разработок.

Библиографический список

1. Экономика предприятия: Учебник/ Под ред. проф. Н.А. Сафронова. –М.: Юристъ, 2003.

2. Методические рекомендации по оценке эффективности инвестиционных проектов. 2-я редакция, испр. и доп. Утв. Минэкономики РФ, Минфином РФ и Госстроем РФ, № ВК 477 от 21.06.1999г.

3. Я.С. Мелкумов. Организация и финансирование инвестиций: Учеб. Пособ. –М.: Инфра – М, 2001.

4. Андрее А.Ф., Зубарева В.Д., Саркисов А.С. Методические аспекты оценки инвестиционных проектов в нефтяной и газовой промышленности. –М.: Полиграф, 1996.

5. Бирман Г., Шмитд С. Экономический анализ инвестиционных проектов: Пер. с англ.- М.: Банки и биржи, ЮНИТИ, 2003.

|

|

|

|

|

Дата добавления: 2015-08-31; Просмотров: 1524; Нарушение авторских прав?; Мы поможем в написании вашей работы!