КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

При помощи кривых безразличия 4 страница

|

|

|

|

С конца 40-х и до начала 70-х годов XX столетия Бреттон-Вудская валютная система, базировавшаяся по существу на долларе, достаточно успешно поддерживала фиксированные обменные курсы валют. При этом уникальное положение среди всех остальных валют занял американский доллар. Статус единственной резервной валюты позволил США фактически безвозмездно присваивать определенную часть мирового продукта, так как все остальные страны соглашались в обмен на свои товары и услуги получать вновь эмитированные доллары. Такая практика получила название "бесплатных завтраков" для США и стала одной из причин последующего краха данной валютной системы.

Объективной основой для доминирования доллара в послевоенные годы стало безусловное экономическое превосходство США над остальными странами. На США в 1949 г., например, приходилось 54,6% капиталистического промышленного производства и 75% золотых запасов. До 60-х годов XX в. в результате дефицитов торговых балансов с США остальные страны испытывали существенный "долларовый голод", и поэтому долларовое господство США в эти годы было нерушимым.

Однако к концу 60-х годов в результате возрастания экономической мощи и влияния стран Западной Европы и Японии их дефицитные торговые балансы с США сменились на балансы с положительным сальдо. "Долларовый голод" сменился "долларовым насыщением", американские партнеры стали стремиться обменивать накопленные долларовые запасы на золото (по фиксированной и достаточно низкой, по меркам того времени, цене золота).

Долларовые запасы США за пределами страны составили огромную сумму1: принцип Бретгон-Вудской валютной системы об обмене доллара на золото оказался обременительным для США, золотая ликвидность не обеспечивалась.

|

|

|

Доверие к американскому доллару оказалось подорванным. В 1971 г. президент США Ричард Никсон отказался от конвертируемости доллара в золото по фиксированной цене. Таким образом, Брет-тон-Вудская система в начале 70-х годов фактически развалилась, и основные промышленные страны позволили своим обменным курсам свободно колебаться.

Ямайкская (современная) валютная система. Еще в 1972 г., когда стало ясно, что система фиксированных обменных курсов больше не отвечает интересам подавляющего большинства стран, был создан специальный Комитет по реформе валютной системы, по результатам работы которого в январе 1976 г. на очередном заседании Международного валютного фонда в Кингстоне (Ямайка) были определены основы современной мировой валютной системы. Суть этой системы характеризуют плавающие обменные курсы валют и многовалютный стандарт.

В соответствии с основными принципами ямайкской валютной системы:

1) функции золота в качестве меры стоимости и точки отсчета валютных курсов упразднялись. Золото превратилось в обычный товар со свободной ценой на него. Произошла демонетизация золота. Однако в качестве резервного средства оно продолжает использоваться. Каждая страна имеет золотой запас, предназначенный для обеспечения своей валюты - монетарное золото. В случае когда необходимо поддержать национальную валюту, страна продает часть золотого запаса по рыночной цене на свободных рынках;

2) валютные отношения полицентричны, т. е. основаны не на одной, а на нескольких ключевых валютах;

3) странам предоставлялось право выбора любого режима валютного курса. Валютные отношения между ними стали складываться на плавающих курсах их национальных денежных единиц. Колебания курсов обусловливались двумя основными факторами: а) реальными стоимостными соотношениями, покупательной способностью валют на внутренних рынках стран; б) соотношением спроса и предложения национальных валют на международных рынках. В то же время для предотвращения беспорядочных колебаний курса страны - члены МВФ

|

|

|

обязаны прилагать все возможные усилия для поддержания своих финансов в должном порядке. На практике это означало введение определенного варианта управляемого плавания валют соответствующих стран;

4) введены коллективные мировые деньги - СДР1 - специальные права заимствования, призванные заменить золото и резервные валюты в качестве главного средства мировой ликвидности. Идеологи СДР планировали придать этой валюте функции мирового платежного средства, заменяющего все прочие резервные валюты. Однако практика показала, что СДР не смог заменить доллар и другие резервные валюты в качестве универсального средства расчетов - страны предпочитали известные валюты. Поэтому МВФ смог провести всего несколько эмиссий с 1970 г., и к настоящему времени доля коллективной валюты в общей сумме резервов стран МВФ составляет около 2 - 3%. Цена СДР определяется на основе корзины ведущих валют в соответствии с долей каждой страны в мировом экспорте;

5) усилена роль МВФ в качестве регулятора валютно-финансовых отношений, подкрепленная расширением практики выделения стабилизационных кредитов тем странам, чьи валюты нуждаются в поддержке.

В заключение отметим, что в настоящее время мировое экономическое сообщество находится перед необходимостью формирования концептуальных принципов новой модели международного валютного режима, где должны быть отражены следующие основные тенденции функционирования современной мировой экономической системы:

образование нескольких мировых валютных полюсов при полном отказе от моновалютной схемы валютной системы;

отход от ориентации на свободное неограниченное плавание национальных валют и усиление взаимного воздействия на валютные курсы вплоть до осуществления совместных валютных интервенций для поддержания допустимых колебаний обменных курсов валют;

перенос центра тяжести в области межгосударственного валютно-финансового регулирования с чисто денежно-кредитных рычагов на макроэкономические меры координации экономической политики различных стран;

|

|

|

либерализация валютных отношений, результатом которой будет обеспечение тотальной конвертируемости валют.

1 Репрессалии (лат. reprehendo - удерживаю), по международному праву принудительные меры, предпринимаемые государством в ответ на незаконные действия другого государства с целью заставить его прекратить эти действия и возместить ущерб.

1 Эта цена доллара (и золота) продержалась до 1971 г.

1 За пределами США находилось около 50 млрд. долл., что соответствовало трем четвертям наличности, находящейся в обращении.

1 SDR - special drawing rights. 204

9.3

Рынки валют и основные

валютные операции

9.3.1. Мировой валютный рынок

По мере развития национальных денежных рынков и их взаимных связей сложился единый мировой валютный рынок для ведущих валют, основными функциями которого являются:

1) своевременное осуществление международных расчетов;

2) страхование валютных рисков;

3) взаимосвязь с кредитными и финансовыми рынками;

4) диверсификация валютных резервов банков, государств;

5) регулирование валютных курсов (рыночное и государственное);

6) получение спекулятивной прибыли его участниками в виде разницы курсов валют;

7) проведение валютной политики, направленной на государственное регулирование национальной экономики, и согласованной политики в рамках мирового хозяйства.

Среди участников сделок на валютных рынках можно выделить четыре уровня:

первый (низший) уровень составляют такие традиционные категории населения, как туристы, экспортеры (импортеры), инвесторы и т. п. Это те, кто непосредственно использует или предлагает иностранную валюту;

второй уровень - это коммерческие банки, выступающие в роли расчетных палат между теми, кто использует и кто предлагает иностранную валюту. Коммерческие банки, осуществляя валютные сделки от лица фирм, выходящих на внешние рынки в качестве экспортеров или импортеров, а также диверсифицируя свои портфели за счет иностранных активов, являются основными участниками валютного рынка;

|

|

|

третий уровень представляют валютные брокеры, при посредничестве которых коммерческие банки выравнивают поступления и расходы иностранной валюты между собой (так называемый межбанковский или оптовый рынок);

четвертый и самый высокий уровень представляет Центральный банк страны, который действует как покупатель или продавец в последней инстанции, когда общие доходы и расходы страны в иностранной валюте не равны. В этом случае Центральный банк либо сокращает свои валютные резервы, либо увеличивает их.

Таким образом, со структурной точки зрения мировой валютный рынок можно рассматривать как совокупность центральных (эмиссионных) банков стран, девизных1 банков, специализированных брокерских и дилерских организаций, транснациональных компаний, фирм и физических лиц. Торговля валютой на валютном рынке не привязана к какой-либо одной географической точке, не имеет фиксированного времени открытия и закрытия.

Валютный рынок существует, таким образом, практически повсеместно, хотя, конечно, можно выделить периферию, где валютные сделки менее интенсивны или сводятся к простому валютному обмену, и пункты интенсивных валютно-финансовых операций. Обычно это столицы государств, крупные деловые центры, пограничные и портовые города.

На карте мира существуют и особые валютные гиганты - Нью-Йорк, Токио, Сингапур, Гонконг, Цюрих, Париж, Франкфурт-на-Майне, и, разумеется валютно-финансовая столица мира - Лондон.

Особенностью мирового валютного рынка является децентрализованный характер совершения валютных операций. С организационно-технической точки зрения мировой валютный рынок представляет собой совокупность современных средств телекоммуникации (телеграф, телекс, телефон, информационные системы, компьютерные сети), связывающих между собой банки и биржи разных стран, осуществляющие валютные операции и обслуживающие международные расчеты.

Валютные операции могут быть осуществлены либо на организованном (биржевом), либо на неорганизованном, внебиржевом или межбанковском валютном рынке, на котором осуществляется до 90% всех валютных сделок. Ежедневный оборот мирового валютного рынка составляет от 500 млн. до 4 трлн. долл. США: 20% оборота приходится на азиатский рынок, 40% на европейский и 40% на американский.

В последние годы на мировом валютном рынке произошло изменение характера торговли с перенесением акцента на изменение срочности торговли: наметился значительный рост сделок, исполнение которых произойдет в будущем. Наряду с традиционными валютными биржами стали функционировать биржи, специализирующиеся на срочной торговле валютой и финансовыми активами.

Либерализация валютного законодательства многих стран способствует ускорению развития и внутренних валютных рынков, под которыми понимается вся совокупность операций, осуществляемых банками, расположенными на территории конкретных стран, по валютному обслуживанию своих клиентов.

1 Банки, которым предоставлено право на проведение валютных операций (девизом, как было отмечено выше, называют иностранную валюту).

9.3.2. Основные виды валютных операций

Все действия, которые осуществляют участники национальных и мирового валютных рынков, принято называть валютными операциями. Диапазон валютных операций широк и многообразен. С содержательной точки зрения все множество этих операций можно классифицировать следующим образом:

операции по купле-продаже или конверсии (обмену) валют - валютный дилинг;

операции коммерческих банков по привлечению и размещению валютных средств - депозитно-кредитные валютные операции;

обслуживание международных и прежде всего внешнеторговых расчетов в формах, принятых в международной практике;

обслуживание владельцев кредитных карточек и другие неторговые сделки (переводы, обслуживание туристов и т. п.).

Рассмотрим кратко основные дилинговые валютные операции. В мировой практике межвалютных обменов наиболее широко применяются:

1) арбитраж;

2) обменная операция типа спот;

3) срочная валютная сделка: а) форвардная; б) фьючерсная;

4) опционная сделка;

5) операции типа своп.

Арбитраж. Арбитраж - это спекулятивные операции, предпринимаемые с целью получения прибыли. В то же время арбитражные операции, под которыми понимают покупку валюты в финансовом центре, где она дешевле, для немедленной перепродажи в том финансовом центре, где она дороже, обеспечивают поддержание обменных курсов между соответствующими валютами на одном и том же уровне. Действительно, в рассматриваемом случае в результате повышения спроса на конкретную валюту в первом финансовом центре цена на нее там будет возрастать при одновременном снижении цены (из-за возросшего предложения) в другом финансовом центре. Этот процесс будет продолжаться до тех пор, пока уровень цены на конкретную валюту не выровняется в обоих финансовых центрах.

Когда в арбитраже участвуют лишь две валюты, речь идет о двустороннем арбитраже. Когда в данный процесс вовлечены три валюты,

мы имеем дело с треугольным или трехсторонним арбитражем. Трехсторонний арбитраж может быть использован, например, для обеспечения согласованности кросс-курсов между тремя валютами.

В частности, при наличии несообразности котировок отдельных валют между собой идею кросс-курсов можно использовать для извлечения прибыли из подобных ситуаций. Предположим, что на рынке преобладающими являются следующие попарные курсы валют.

1 USD = 4,35 FIM (финские марки);

1 USD = 5,5 RUR (российские рубли);

1 FIM = 1,1 RUR.

Алгоритм получения прибыли в этом случае будет следующим:

продажа долларов за рубли;

покупка за рубли финских марок;

покупка долларов за финские марки.

Существует простая схема (алгоритм) для определения прибыльной последовательности таких операций.

Разместите каждую из трех валют в разных углах треугольника, как это показано на рис. 9.3.

Рис. 9.3. Схема валютного арбитража

с помощью кросс-курса

Рис. 9.3. Схема валютного арбитража

с помощью кросс-курса

|

Начиная с любой валюты, просматривается последовательность их обмена по часовой стрелке. Если такая последовательность дает выигрыш, то искомое решение найдено.

Если данная последовательность ведет к проигрышу (убыткам), прибыль должна приносить обратная последовательность (против часовой стрелки).

Как и в случае с двусторонним арбитражем, трехсторонний арбитраж увеличивает спрос на

валюту в том финансовом центре, где она стоит дешевле, и предложение валюты в том финансовом центре, где она дороже, а также быстро устраняет несогласованные кросс-курсы и прибыльность дальнейшего арбитража. В результате арбитраж быстро выравнивает обменные курсы каждой пары валют и приводит к согласованному курсу среди всех пар валют, объединяя таким образом все международные финансовые центры в единый международный валютный рынок.

Обменная операция типа спот. Сутью валютной операции спот является расчет наличными, который исторически и логически лежит

в основе множества других валютных сделок, внешней торговли и пр. Кроме того, она означает, как нами уже отмечалось, немедленность оплаты, как правило, на второй рабочий день после заключения сделки. С точки зрения общей теории денег обменные операции типа спот отражают функцию денег как средства обращения и платежа.

Эти операции в практике мировой валютной системы наиболее распространены и составляют до 70% от общего объема валютных сделок1. В частности, с помощью операций спот банки обеспечивают текущие потребности своих клиентов в иностранной валюте, перелив капиталов, в том числе так называемых "горячих" денег2, из одной валюты в другую, осуществляются арбитражные (спекулятивные) операции. Средний размер сделки на условиях спот - 4 млн долл.

Срочные сделки с иностранной валютой. Срочные валютные сделки - это сделки, при которых стороны договариваются о поставке обусловленной суммы валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения.

Из сделанного определения вытекают две особенности срочных валютных операций:

1) существует интервал во времени между моментами заключения и исполнения сделок;

2) курс валют по срочной валютной сделке фиксируется в момент заключения сделки, хотя она исполняется через определенный срок.

Срочные валютные сделки совершаются в следующих целях:

страхование от убытков в связи с возможным понижением или повышением курса валюты;

получение спекулятивной прибыли за счет курсовой разницы. Срочные валютные сделки принято различать на форвардные

и фьючерсные; они во многом сходны, но имеют и определенные различия. Сравнительная характеристика фьючерсного и форвардного рынков приведена в табл. 9.1.

Главным инструментом форвардной сделки является форвардный курс - договорная цена валютного товара, связывающая спот-курс в момент заключения сделки с процентной ставкой по банковским депозитам обмениваемых валют, от соотношения которых он при прочих равных условиях будет зависеть.

Таблица 9.1. Сравнительная характеристика фьючерсного и форвардного рынков

| Критерий сравнения | Фьючерсный рынок | Форвардный рынок |

| Участники | Банки, корпорации, индивидуальные инвесторы, спекулянты | Банки, крупные корпорации. Доступ для небольших фирм и индивидуальных инвесторов ограничен |

| Метод общения | Участники сделки обычно не знают друг друга, общаясь через клиринговую ассоциацию | Один контрагент сделки знает другого; соглашение заключается вне биржи |

| Посредники | Участники сделки действуют через брокеров | Обычно участники сделки имеют дело друг с другом |

| Место и метод сделки | Фьючерсные контракты обращаются на бирже и являются объектом регулирования соответствующих биржевых комитетов | На межбанковском валютном рынке по телефону или телексу |

| Специальный депозит | Для покрытия риска участники сделки обязаны внести гарантийный депозит, что требует изъятия из оборота денежных средств, которые не принесут в течение всего хеджевого периода никакой прибыли | Гарантийный депозит не требуется, если сделка между банками осуществляется без посредников |

| Размер сделки | Стандартный контракт1 (например, 100 тыс. долл., 25 тыс. ф. ст., 120 тыс. марок) | Любая сумма по договоренности участников |

| Поставка валюты | Осуществляется по небольшому числу контрактов (от 1% до 6% от общего количества сделок) | По большинству контрактов, подлежащих исполнению |

| Право собственности | Как правило, результатом операции является получение или выплата разницы между покупной и продажной ценой фьючерсов | Имеет место переход права собственности на валюту от продавца к покупателю |

| Степень ликвидности | Высокая ликвидность | Низкая ликвидность |

| Вероятность исполнения контрактов | Незначительная вероятность неисполнения противоположной стороной своих обязательств по сделке | Низкая вероятность исполнения контрактов |

| Завершение сделки | Каждая сделка должна быть ликвидирована обратной (офсетной) сделкой | Сделка считается завершенной после обмена валютами |

Расчет форвардного курса основан на паритете процентных ставок: инвестор должен получать одинаковый доход от размещения средств под процент без риска как в национальной, так и иностранной валюте.

Допустим, что курс спот рубля к доллару (прямая котировка) равен 1 долл. = S руб., процентная ставка без риска по рублевому депозиту составляет i руб, а по долларовому - i долл. Инвестор планирует разместить средства на депозите на время t Перед ним два варианта:

1) разместить сумму S на рублевом депозите и получить по завершении периода t средства в размере:

| S (1 + i руб. | t | ) руб. |

2) конвертировать сумму S, эквивалентную 1 долл., разместив этот доллар под ставку i долл на период t, и по его завершении вновь обменять

| (1 + i долл. | t | ) долл. |

на рубли по некоторому форвардному курсу F.

Оба варианта должны принести инвестору одинаковый результат. В противном случае возникнет возможность совершить арбитражную операцию. Поэтому можно записать, что

| S (1 + i руб. | t | ) = F (1 + i долл. | t | ) |

Отсюда

| F = | 1 + i руб. (t /360) | · S |

| 1 + i долл. (t /360) |

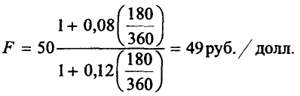

Пример. Курс рубля равен 50 руб./долл., стайка без риска на шесть месяцев по рублевому депозиту - 8%, по долларовому - 12%.

Требуется определить шестимесячный форвардный курс рубля (доллара).

| Он равен |

|

Что касается валютных операций по срочным контрактам, то различают три категории их участников: хеджеры, спекулянты и арбитражеры.

Хеджеры стремятся уменьшить риски, связанные с валютными сделками, осуществляя для этого страхование (хеджирование) валютного риска путем создания встречных требований и обязательств в иностранной валюте. Далее будет рассмотрен пример, иллюстрирующий такую процедуру хеджирования.

Спекулянты являют собой полную противоположность хеджерам: в то время как хеджирование означает некоторое действие, направленное на уменьшение обменного риска, спекуляция подразумевает умышленное принятие обменного риска на себя с целью получения прибыли. Например, если ожидается падение курса валюты, спекулянты-понижатели ("медведи") начинают продавать ее по существенному в данный момент срочному (форвардному или фьючерсному) курсу с тем, чтобы поставить покупателям эту валюту в будущем, приобретя ее на спотовом рынке по более низкому курсу, получив таким образом прибыль в виде соответствующей курсовой разницы. Если ожидается повышение курса, спекулянты-повышатели ("быки") скупают валюту на срок в надежде при его наступлении получить ее от продавца по курсу, зафиксированному в момент сделки, и продать эту валюту по более высокому текущему спот-курсу.

Основное отличие валютного арбитражера от обычного валютного спекулянта заключается в том, что арбитражер ориентируется на краткосрочный характер операции, пытаясь предугадать колебание курсов в короткий промежуток времени между сделками. Сделать это можно, как правило, со значительно меньшим риском нежели в случае с долгосрочным валютным контрактом. Правда, и в этом случае дилер должен очень хорошо знать рынок и уметь прогнозировать результаты деятельности других банков, наблюдать за движением валютных курсов с целью определения изменения тенденций в их колебаниях.

Одним из наиболее традиционных хеджевых инструментов на различных рынках являются несомненно, форвардные соглашения. На международном валютном рынке они особенно широко используются. Проиллюстрируем механизм хеджирования валютного риска с помощью форвардного соглашения на условном примере.

Пример. Предположим, что российская экспортная фирма заключила контракт на поставку продукции в США общей стоимостью 1 млн. долл. Валютный курс спот на момент заключения соглашения составляет 50 руб./долл., а курс форвард на 6 месяцев - 49 руб./долл.

В соответствии с условиями контракта фирма-покупатель обязана осуществить платеж за поставленный товар в размере 1 млн. долл. через шесть месяцев после подписания соглашения.

Представим, что валютный курс спот через шесть месяцев составит 45 руб./долл.

Алгоритм хеджирования валютного риска при помощи форвардного соглашения может быть следующим.

В день подписания контракта со своим американским контрагентом российская фирма заключает форвардное соглашение с коммерческим банком на продажу ему через шесть месяцев 1 млн. долл. по курсу 49 руб./долл.

По прошествии шести месяцев российская фирма получает от своего американского контрагента платеж в размере 1 млн. долл. и продает полученную валюту в соответствии с форвардным соглашением коммерческому банку по заранее установленному курсу. Доход (выручка) фирмы составит 49 млн. руб.

Очевидно, что, если бы фирма не заключила подобного форвардного соглашения, через шесть месяцев она получила бы только 45 млн. руб. (с учетом нового курса спот - 45 руб./долл.). Таким образом, форвардное соглашение позволило фирме избежать потерь в размере 4 млн. руб.

Принципиальная схема хеджирования валютной сделки с помощью форвардного соглашения представлена на рис. 9.4.

Рис. 9.4. Хеджирование валютного риска при помощи

|

|

|

|

|

Дата добавления: 2017-01-14; Просмотров: 389; Нарушение авторских прав?; Мы поможем в написании вашей работы!