КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Ожидаемый риск портфеля

|

|

|

|

Ожидаемый риск портфеля представляет собой сочетание стандартных отклонений (дисперсий) входящих в него активов. Однако в отличие от ожидаемой доходности портфеля его риск не является обязательно средневзвешенной величиной стандартных отклонений (дисперсий) доходностей активов. Дело в том, что различные активы могут по-разному реагировать на изменение конъюнктуры рынка. В результате стандартные отклонения (дисперсии) доходности различных активов в ряде случаев будут гасить друг друга, что приведет к снижению риска портфеля. Риск портфеля зависит от того, в каком направлении изменяются доходности входящих в него активов при изменении конъюнктуры рынка и в какой степени.

Для определения степени взаимосвязи и направления изменения доходностей двух активов используют такие показатели как ковариация и коэффициент корреляции.

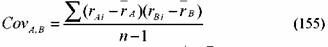

Показатель ковариации определяется по формуле

доходности активов А и В; r A — средняя доходность актива А за n периодов;

доходности активов А и В; r A — средняя доходность актива А за n периодов;

r B — средняя доходность актива В за n периодов;

rA — доходность актива А в i-м периоде;

rB — доходность актива В в i-м периоде;

п — число периодов, за которые регистрировалась доходность активов А и В.

Положительное значение ковариации говорит о том, что доходности активов изменяются в одном направлении, отрицательное — в обратном. Нулевое значение ковариации означает, что взаимосвязь между доходностями активов отсутствует.

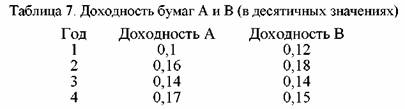

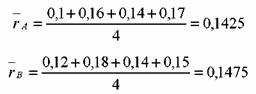

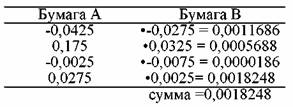

В табл. 7 приведены данные о доходности бумаг А и В за четыре года. Определим ковариацию доходности данных бумаг.

.

.

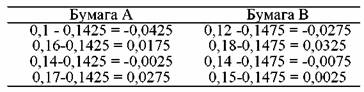

периода и суммируем полученные значения.

периода и суммируем полученные значения.

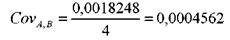

шаг. Определяем значение ковариации, разделив полученную сумму на число временных периодов. (Так как в нашем примере не-большое количество наблюдений, то в знаменателе вместо п — 1 берем значение п).

|

|

|

Другим показателем степени взаимосвязи изменения доходностей двух активов служит коэффициент корреляции. Он рассчитывается по формуле

— коэффициент корреляции доходности активов А и В;

— коэффициент корреляции доходности активов А и В;

— ковариация доходности активов А и В;

— ковариация доходности активов А и В;

— стандартное отклонение доходности актива А;

— стандартное отклонение доходности актива А;

— стандартное отклонение доходности актива В. Коэффициент корреляции изменяется в пределах от -1 до +1. Положительное значение коэффициента говорит о том, что доходности активов изменяются в одном направлении при изменении конъюнктуры, отрицательное — в противоположном. При нулевом значении коэффициента корреляция между доходностями активов отсутствует.

— стандартное отклонение доходности актива В. Коэффициент корреляции изменяется в пределах от -1 до +1. Положительное значение коэффициента говорит о том, что доходности активов изменяются в одном направлении при изменении конъюнктуры, отрицательное — в противоположном. При нулевом значении коэффициента корреляция между доходностями активов отсутствует.

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 282; Нарушение авторских прав?; Мы поможем в написании вашей работы!