КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Риск портфеля, состоящего из нескольких активов

|

|

|

|

Выше мы рассмотрели портфель, состоящий из двух активов, и сделали общие выводы относительно его формирования. Они верны и для портфеля, объединяющего большее количество активов.

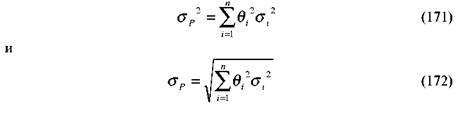

Рассмотрим, каким образом определяется риск портфеля, состоящего из нескольких активов. Он рассчитывается по формуле

;

;

θi — уд. вес i-гo актива в портфеле;

θj — УД- вес j-гo актива в портфеле;

Covi, j — ковариация доходности i-го и j-гo активов.

Для того, чтобы проиллюстрировать использование данной формулы, рассчитаем риск портфеля, состоящего из трех активов.

Пример.

Портфель состоит из трех бумаг — А, В и С; θA = 035; θв = 0, 45; θс= 0, 2; σA2 = 0, 025; σв2 = 0, 048; σс2 = 0, 065; COVA, B = 0, 031; COVA, C = 0, 034; COVB, A = 0, 031; COVB, C = 0, 055; COVC, A = 0, 034; COVC, B= 0, 055.

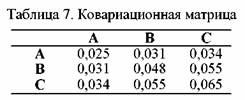

Для наглядности сведем данные о дисперсии и ковариации бумаг в табл. 7.

матрица характеризуется тем, что ее диагональные члены являются дисперсиями случайных величин. В нашем случае это позиции АА, ВВ, СС. Остальные члены представляют собой ковариации доходностей активов.

матрица характеризуется тем, что ее диагональные члены являются дисперсиями случайных величин. В нашем случае это позиции АА, ВВ, СС. Остальные члены представляют собой ковариации доходностей активов.

Он означает,

Он означает,

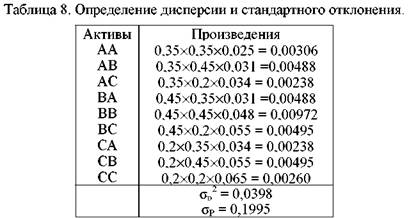

что, раскрывая формулу, мы должны вначале взять значение i = 1 и умножить на него все значения j от 1 до п. Затем повторить данную операцию, но уже для i = 2 и т. д. В итоге мы получим п слагаемых. Расчеты по нашему примеру представлены в табл. 8.

Как уже отмечалось выше, для портфеля, состоящего из двух активов с корреляцией доходности +1, риск представляет собой средне-взвешенный риск входящих в него активов. Поэтому для такого случая не наблюдается уменьшение риска, а происходит только его усреднение. Данный принцип сохраняется и для портфеля, насчитывающего много активов с корреляцией доходности +1. Если портфель состоит из активов с корреляцией равной нулю, то риск портфеля рассчитывается по формуле

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 323; Нарушение авторских прав?; Мы поможем в написании вашей работы!