КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Простота здійснення операції та відносно невеликі витрати на проведення розрахунків за допомогою документарного інкасо

|

|

|

|

Недоліки документарного інкасо:

1. Для імпортера:

- документи передаються через банк, тому він не зможе отримати їх у своє повне розпорядження до платежу чи акцепту трати.

2. Для експортера:

- ймовірність ризику змін в фінансовому становищі покупця, тобто ризик того, що до моменту отримання документів банком імпортера покупець виявиться неплатоспроможним. Відмова покупця оплатити документи призводить до необхідності пошуку інших покупців або транспортування товару до країни експортера, що в усіх випадках пов’язано зі значними технічними труднощами, часовими та грошовими витратами;

- значний розрив у часі між відвантаженням товару та отриманням платежу, що сповільнює обіговість коштів продавця.

Використання документарного інкасо доцільно в наступних випадках:

- наявність стабільних відносин між контрагентами;

- готовність та спроможність імпортера здійснити платіж не викликає ніякого сумніву;

- стабільність політичних, економічних та правових умов в країні імпортера;

- міжнародному платіжному обігу країни імпортера не заважають чи не загрожують валютний контроль та валютні обмеження;

- товар, що постачається, не виготовляється в одиничному екземплярі;

- інкасо використовується на принципах взаємності.

Сторони, що приймають участь в операції документарного інкасо:

Довіритель – клієнт (продавець, експортер), що доручає своєму банку проведення операції по інкасо та представляє в банк документи з відповідним інкасовим дорученням.

Банк-ремітент – банк, якому довіритель доручив операцію по інкасо (банк експортера); він спрямовує документи у відповідності з інкасовим дорученням інкасуючому банку в країні покупця (імпортера);

|

|

|

Інкасуючий банк – банк імпортера (банк, що представляє документи) – здійснює інкасування сум платежу чи отримання акцепту у відповідності з вимогами інкасового доручення, отриманого від банку, що прийняв документи.

Зобов’язаний – платник (імпортер), що оплачує інкасові документи.

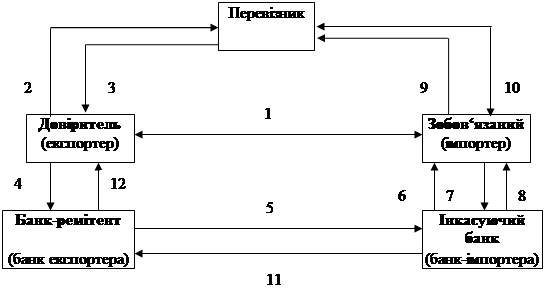

Схема здійснення розрахунків за документарним інкасо наведена на рис.4.

Рис. 4. Порядок розрахунків з використанням документарного інкасо

1. Укладання зовнішньоторговельного контракту в якому передбачена інкасова форма розрахунків.

2. Передача товару для відвантаження покупцю.

3. Передача транспортних документів.

4. Формування комплекту документів, зазначених в угоді і необхідних для здійснення операцій докумантарного інкасо. Передача комплекту документів в банк разом з інкасовим дорученням.

5. Після перевірки банком-ремітентом комплектності наданих документів та їх відповідності інструкціям довірителя здійснюється пересилання документів інкасуючому банку.

6. Інкасуючий банк інформує платника про прибуття документів та умови їх передачі.

7. Оплата або акцепт тратти платником.

8. Передача документів платникові.

9. Передача документів транспортній компанії для отримання товару.

10. Передача товарів.

11. Переказ суми платежу інкасуючим банком банку-ремітенту.

12. Зарахування банком-ремітентом суми платежу на рахунок експортера.

У випадку неплатежу чи неакцепту інкасуючий банк зобов’язаний негайно повідомити банк-ремітент, а той – експортера про факт неоплати/ неакцепта. Якщо інкасове доручення не оплачено чи вексель не акцептований та неотриманні нові інструкції від банка-ремітента протягом дев’яноста днів, то інкасуючий банк повертає документи банку-ремітенту.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 341; Нарушение авторских прав?; Мы поможем в написании вашей работы!