КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 12 2 страница

|

|

|

|

• орієнтовані на отримання переваг ефективності — більш дешевих факторів виробництва, менших витрат на виробництво та більш високої продуктивність праці.

Рівень транснаціоналізації діяльності ТНК визначається як середньоарифметичне з трьох основних показників:

1) частка закордонних активів у загальній вартості активів ТНК;

2) частка продажу закордонних філій у загальній вартості продажу ТНК;

3) частка зайнятих у зарубіжних філіях у загальній зайнятості у ТНК.

Економічний механізм діяльності ТНК визначається економічним та регулятивним середовищем у країнах базування та країнах здійснення діяльності ТНК, режимом торговельних, митних та фінансових взаємовідносин між країнами діяльності ТНК, можливостями використання переваг транснаціоналізації діяльності для підвищення кінцевої ефективності функціонування ТНК.

Ключове значення у цьому контексті мають такі взаємопов'язані умови:

1) податкові умови діяльності ТНК, які визначають стимули трансграничного розширення виробництва та збуту;

2) міжнародне позиціювання активів ТНК з метою зниження фінансових ризиків та податкових зобов'язань;

3) можливості використання трансфертних цін, за якими здійснюються трансакції між філіями ТНК в різних країнах.

Податкові умови діяльності ТНК є виключно складною проблемою, оскільки вони передбачають можливості використання диференціації умов оподаткування в різних країнах, де здійснює операції ТНК, та їх впливу на глобальні операції ТНК.

Ефект оподаткування справляє вирішальний вплив на ключові аспекти діяльності ТНК — іноземне інвестування, фінансову структуру, структуру та вартість залучення капіталу, управління валютними ризиками, фінансовий контроль.

|

|

|

Вирішальне значення для цього має порівняльний аналіз таких аспектів оподаткування:

• порівняльний рівень оподаткування основних операцій та результатів діяльності;

• застосування національних чи глобальних підходів до оподаткування прибутків у різних країнах;

• різниця в режимах та умовах уникнення подвійного оподаткування між різними країнами при проведенні трансграничних операцій;

• наявність чи відсутність податкових пільг, кредитів та заліків стосовно операцій ТНК.

Важливе значення має застосовуваний в тій чи іншій країні підхід до оподаткування прибутків корпорацій. Розрізняються два основних підходи:

а) національний, резидентський або світовий підхід базується на тому, що оподатковуються всі прибутки корпорації, зареєстрованої в певній країні, тобто прибутки, отримані в країні реєстрації, а також прибутки, отримані від діяльності філій корпорації у всіх інших країнах світу;

б) територіальний підхід передбачає оподаткування прибутків, отриманих місцевими та іноземними компаніями на території даної країни.

Так, якщо ТНК зареєстрована в країні зі світовим підходом до оподаткування, то прибуток від діяльності філій корпорації в інших країнах може оподатковуватися двічі — в іноземній країні, де розташована філія, а також у країні реєстрації ТНК.

Така ситуація означає можливість виникнення подвійного оподаткування одного й того самого прибутку.

Для зменшення таких негативних наслідків між країнами укладаються тзосторонні угоди про уникнення подвійного оподаткування. Такі угоди передбачають декларування прибутків, отриманих філіями зарубіжних корпорацій у іншій країні, а також прибутку, сплаченого інвестором у цій країні.

Основними економічними методами оптимізації оподаткування іноземних інвестицій є:

• застосування трансфертних цін у розрахунках між філіями та дочірніми:-:омпаніями ТНК у різних країнах;

|

|

|

• концентрація дивідендів та інших доходів у країнах з пільговим оподаткуванням фінансових операцій, пільговим режимом уникнення подвійного:податкування або офшорних зонах;

• використання різних форм внутрішньокорпоративного кредитування або кредитування філій під гарантії ТНК;

• здійснення інвестицій за рахунок власних нагромаджених доходів або залучених ресурсів через власну інвестиційну компанію у структурі ТНК.

Певні країни застосовують обмеження на трансфер дивідендів або примусове їх реінвестування в країні, додаткове оподаткування переказу дивідендів від іноземних інвестицій.

Такі обмеження стимулюють перетік прибутку в інших формах, як, наприклад, формі роялті, різних агентських та комісійних, плати за послуги, надані штаб-квартирою ТНК тощо.

Таким чином досягається подвійний ефект — зниження оподаткованих міжнародних трансферів фінансових засобів між філіями ТНК та заміщення економічно "чутливих" трансферів, таких як виплата дивідендів, трансфером фінансових ресурсів у вигляді "м'яких" витрат, таких як роялті, оплата послуг та інших.

Подібні "квазівитрати" дають змогу ТНК також використовувати внутрішньо-корпоративні активи у випадку так званих блокованих фондів, а також для оптимізації економічної структури, фінансових та інвестиційних програм ТНК.

"Блоковані фонди" — це корпоративні активи ТНК, які інвестовані або застосовуються в країнах з неконвертованою чи обмежено конвертованою валютою, іншими значними валютними обмеженнями, що не дає змоги перераховувати дивіденди з філій до штаб-квартири ТНК, або значними обмеженнями на трансфер дивідендів, контролем та обмеженням сплати роялті та послуг до штаб-квартири ТНК.

Для зменшення фінансових та валютних ризиків при здійсненні іноземних інвестицій застосовуються різні методи, основним з яких є пов'язане фінансування, що є формою кредитування материнською ТНК своєї філії не прямо, а через великий міжнародний банк. "Фронтовані" кредити — це кредити, які великі міжнародні банки надають філіям ТНК чи спільним підприємствам під фінансове забезпечення компанії-інвестора, розміщене на банківському рахунку в одному із основних фінансових центрів світу. Така структура фінансування збільшує гарантії повернення кредитів, оскільки у випадку політичних змін у країні розміщення інвестицій самі іноземні інвестори є менш захищені політично, ніж великий міжнародний банк. Останній за рахунок своєї фінансової та політичної ваги може забезпечити повернення кредитів у разі політичних змін.

|

|

|

Взаємопов'язаний експорт — це застосування філіями ТНК чи спільними підприємствами своїх надходжень у місцевій валюті для придбання місцевої продукції та її подальшого експорту. Таким чином, непов'язаний експорт є методом подолання неконвертованості або обмеженої конвертованості місцевої валюти з метою забезпечення валютної окупності інвестицій.

В деяких приймаючих країнах законодавчо передбачено примусове реін-вестування прибутків, отриманих іноземними інвесторами у цій же країні. Це призводить до збільшення ризику та розриву окупності інвестицій. У такому випадку ТНК проводять стратегію реінвестування у власне виробництво або придбання певних місцевих активів (акції, цінні папери, нерухомість тощо), які можуть у майбутньому збільшити свою вартість та стати більш ліквідними. Фактично, відстрочка повернення інвестицій стає додатковою платою за вхід на ринок з огляду на очікувані вигоди від його можливої лібералізації в майбутньому та зростання вартості місцевих активів.

Трансфертні ціни відіграють важливу роль в економічному механізмі ТНК та глобальній економіці в цілому. Це зумовлено перш за все тим фактом, що значну (до половини) частку глобального експорту становить внутрішній оборот ТНК між філіями в різних країнах. Тому ціни на експорт товарів, що є внутрішнім оборотом ТНК, та ціни, які називаються трансфертними, мають різні функції.

Механізм трансфертних цін базується на можливості їх відхилення від ринкових. Відносне зниження трансфертних цін на імпортовані філією комплектуючі та сировину від інших філій ТНК фактично означає її додаткове фінансування та збільшення прибутку. Відносне збільшення трансфертних цін на імпортовані від корпоративної структури ТНК товари приводить до фактичного трансферу фінансових ресурсів до материнської компанії.

|

|

|

Таким чином, основними рисами трансфертних цін є такі:

а) вони є не вільно ринковими, а внутрішніми регульованими цінами ТНК;

б) вони враховують рівень витрат на виробництво або індикатори ринкових цін, але водночас встановлюються на такому рівні, який відповідає певним потребам ТНК — мінімізації податків та митних витрат, трансферу фінансових ресурсів від однієї філії ТНК до іншої, акумуляції активів ТНК у певній країні та ін. Відхилення трансфертних цін від ринкових визначає обсяг перерозподілу фінансів всередині ТНК;

в) трансфертні ціни слугують формуванню внутрішньої норми прибутку ТНК за рахунок перерозподілу фінансових ресурсів та мінімізації податкових і інших зобов'язань у глобальній корпоративній структурі;

г) трансфертні ціни впливають на основні макроекономічні показники — рівень експорту, валового внутрішнього продукту, національного доходу, державного бюджету приймаючих країн.

Податкові органи розвинених країн контролюють рівень трансфертних цін ТНК з огляду на їхню важливу роль, в інших країнах такого контролю фактично немає. Податковий контроль трансфертних цін спрямований на встановлення заниження податкових зобов'язань ТНК шляхом встановлення "несправедливих" цін. Всі інші наслідки застосування трансфертних цін при цьому не враховуються.

Управління внутрішніми фінансовими потоками ТНК по суті є міжнародним фінансовим менеджментом компанії, або управлінням її фінансовими потоками у глобальному масштабі. Для цього використовуються певні специфічні моделі та структури, які обираються з огляду на досягнення оптимального розміщення та управління фінансовими ресурсами у глобальному масштабі.

Найменш поширеним є децентралізований міжнародний фінансовий менеджмент. У цьому випадку кожна філія ТНК самостійно приймає рішення проуправління всіма фінансовими трансакціями. Система централізованого управління відрізняється тим, що кожна філія підтримує мінімальний фінансовий баланс тільки на невідкладні виробничі потреби. Всі інші грошові засоби централізуються та управляються на рівні ТНК (або регіональної управляючої компанії). Це дає змогу мінімізувати валютні ризики та зменшити витрати на інші залучення, отримати додатковий прибуток шляхом розміщення надлишкової ліквідності на депозитних рахунках чи шляхом коротко- та середньорокового інвестування на міжнародних фінансових ринках.

Значна кількість ТНК, які здійснюють трансграничне виробництво з великим обсягом постачання спеціалізованої продукції, використовують корпораций багатосторонній кліринг. При цьому розрахунки за постачання продукції між філіями ведуться централізовано, шляхом багатостороннього взаємногообліку платіжних зобов'язань.

Логічним розвитком такої системи є застосування так званого внутрішньо-корпоративного банку. В його ролі виступає або корпоративна фінансова компанія, або фінансовий департамент ТНК, який веде спеціальні корпоративні клірингові та фінансові рахунки в банку, або корпоративний банк, в якому ТНК є контролюючим акціонером

4. Транснаціональні альянси

У сучасних умовах процес транснаціоналізації відбувається у різних напрямках та формах. Це зумовлено рядом факторів, включаючи такі:

• у глобальній економіці відбувається зміна структури і джерел економічного зростання: високі технології, інновації, послуги та інформація стають його визначальними чинниками;

• відповідно до цього змінюються пріоритети інвестування — зі сфер природних ресурсів та промисловості до сфер технології, послуг, інформації та телекомунікацій;

• у глобальній економіці, особливо за умов інтенсивного технологічного та інформаційного прогресу, відбувається наростаюча диверсифікація та комбінування форм і способів транснаціоналізації різних видів діяльності та бізнесу;

• паралельно до традиційних прямих та портфельних інвестицій, зростає різноманітність активів (цінностей) та способів діяльності, які виступають економічними передумовами та джерелами транснаціоналізації;

• глобальна конкуренція ставить все більш жорсткі вимоги щодо вибору найбільш ефективних, найменш затратних форм транснаціоналізації.

Відповідно до вимог активного використання конкурентних переваг можна визначити основні напрямки транснаціоналізації, якими є:

а) інвестиційні, засновані на використанні прямих та портфельних інвестицій;

б) неінвестиційні, засновані на трансграничній спільній діяльності, делегуванні функцій та партнерстві, розподілі та комбінації діяльності, трансграничному спільному використанні нематеріальних та матеріальних активів і отриманні спільних трансграничних результатів та їх розподілу між членами альянсу;

в) комбіновані, що є поєднанням інвестиційних та неінвестиційних форм транснаціоналізації.

Таким чином, в сучасних умовах глобальний рух капіталу здійснюється шляхом раціонального вибору (комбінації) інвестиційних та неінвестиційних форм транснаціоналізації. Це зумовлює бурхливий розвиток транснаціональних альянсів у глобальній економіці.

Транснаціональні альянси — це міжнародні міжкорпоративні форми здійснення спільної або пайової діяльності на основі багатосторонніх контрактів (угод) компаній різних країн шляхом проведення спільної маркетингової, фінансової, інноваційної, інвестиційної та операційної діяльності.

Транснаціональні, або глобальні, альянси — це відносно нове утворення у глобальній економіці. Одним із перших транснаціональних альянсів є альянс Форд Мотор Компані (США) та Мазда Моторе (Японія), який було сформовано в кінці 80-х років XX ст. Пізніше цей альянс відіграв вирішальну роль у створенні та розвитку автомобільної компанії Кіа Моторе (Корея). Далі транснаціональні альянси розвивалися практично у всіх основних сферах глобальної конкуренції — телекомунікаціях, інформатиці, авіаперевезеннях, сфері послуг та інших.

Транснаціональні альянси стали інтенсивно розвиватися з початку 90-х роках XX ст. Спочатку альянси були спрямовані на досягнення відносно простих цілей, таких як координація збуту у регіональному чи глобальному масштабі або поширення інновацій та нових патентованих технологій у споріднених галузях ТНК. Економічна мотивація полягала у зниженні витрат на здійснення глобального маркетингу чи поширення технологій, а також збільшенні продажу за рахунок стабільних партнерських чи коопераційних зв'язків. З середини 90-х років транснаціональні альянси набувають більш довготривалого та комплексного характеру, вони формуються для реалізації стратегічних цілей — створення та розповсюдження нових технологій і продуктів, кооперації виробництва, спільного надання послуг тощо. Альянси виникли в результаті посилення глобальної конкуренції, водночас вони створюють можливості для трансграничного використання та взаємовпливу конкурентних переваг, а також формування нових конкурентних переваг. Крім конкурентних переваг, альянси базуються на спільних довгострокових стратегічних планах партнерів та спільних основних цілях їхньої діяльності. Такими цілями є, наприклад, приріст вартості (ефективності), збільшення інновацій, зростання гнучкості та масштабу діяльності, збереження та поширення конкурентних переваг.

Таким чином, стратегічний характер глобальних альянсів визначає те, що їх членами зараз стають прямі або непрямі глобальні конкуренти або партнери у споріднених сферах діяльності.

Альянси за ступенем регіоналізації можна поділити на:

а) національні, створені компаніями однієї країни;

б) транснаціональні, які створені компаніями двох або більше країн і діють на трансграничній основі;

в) глобальні, що створені компаніями декількох країн і діють у глобальному масштабі.

З економічного погляду створення альянсів виходить з відокремлення права власності на активи (матеріальні і, особливо, нематеріальні) до ефективного використання на трансграничній основі, а також відповідної комбінації різних функцій розпорядження, використання та управління вільною діяльністю.

Іншим важливим аспектом є здійснення контролю за витратами спільної діяльності, прибутками та їх розподілом. Це включає також проведення погодженої цінової і тарифної політики, урахування диференціації податкових та митних умов діяльності різних учасників альянсу.

Іншим важливим аспектом є здійснення контролю за витратами спільної діяльності, прибутками та їх розподілом. Це включає також проведення погодженої цінової і тарифної політики, урахування диференціації податкових та митних умов діяльності різних учасників альянсу.

Основними функціональними формами транснаціональних альянсів є:

• ліцензування;

• франчайзинг;

• контракт під ключ;

• контракт на управління;

• транснаціональні консорціуми.

Основною функціональною формою транснаціональних альянсів є міжнародне ліцензування.

Ліцензування в глобальній економіці — це трансгранична угода, в межах якої власник ліцензії, який називається ліцензіар, передає користувачеві в іншій країні, ліцензіату, права на використання певних нематеріальних активів на певних умовах, включаючи сплату фіксованого платежу за користування ліцензією, який називається роялті. Розмір фіксованого платежу визначається в межах розрахунку ціни ліцензії.

Основними компонентами ліцензування та укладання ліцензійної угоди є:

• визначення нематеріальних активів, які перебувають у виключній власності ліцензіара;

• погодження основних умов ліцензійної угоди;

• визначення ціни ліцензії, або вартості ліцензійної угоди.

Об'єктами ліцензування є різні види нематеріальних активів та прав інтелектуальної власності.

Розрізняють такі основні види нематеріальних активів:

• авторські права на інтелектуальні продукти — літературні, музичні та інші, що регулюються правом інтелектуальної власності, а також концепції творів та сюжети;

• патенти, винаходи, конструкції, схеми;

• торговельні марки, фірмові назви та фірмова ідентифікація;

• франчайзинг, контракти та власне ліцензії;

• програми, системи, процедури, проекти.

Ліцензійна угода, як правило, є трансграничною, тому розрахунки за нею регулюються відповідним законодавством країн приналежності ліцензіара та ліцензіата. Крім того, треба врахувати, що платежі за ліцензійними угодами є об'єктом пільгового оподаткування в більшості розвинених країн, а також мають пільговий режим згідно з більшістю двосторонніх угод країн про уникнення подвійного оподаткування.

Оцінка вартості ліцензійного контракту залежить від таких факторів як:

• ексклюзивність або неексклюзивність ліцензії;

• наявність ринкових обмежень використання ліцензії, включаючи експорт:

• обмеження з обсягу виробництва;

• термін дії;

• новизна технології;

• рівень конкуренції;

• політичний та діловий ризик у країні, якій надається ліцензія;

• рівень технології в країні, якій надається ліцензія.

Франчайзинг — це угода компаній, за якою відбувається передача прав на використання торговельної марки та способів ведення торгівлі або надання послуг, що мають суттєве значення для ведення бізнесу. Він має дві складові. Перша з них — це компанія, яка має права на франчайзинг і передає їх іншим компаніям, — франчайзер, а друга — інші компанії як сторони угоди, які набувають прав на франчайзинг, — це франчайзі.

Франчайзингова угода — це угода, за якою франчайзер надає права на гристування фірмовими марками або в системі послуг, або інше і надає яінтримку франчайзі з використання цих прав.

Близько половини послуг в роздрібній торгівлі, системі харчування та годинному бізнесі розвинутих країн надається з франчайзингу.

Контракт "під ключ" — це контракт на здійснення певних робіт зі спо-нження нового виробництва або об'єкта інфраструктури, за яким генераль-:: контактор несе повну відповідальність за здійснення будівництва, ефектне використання інвестиційних коштів та початок роботи підприємства, - заплановано. Це формує взаємовідносини компаній таким чином, що вони:: ідюють на досягнення кінцевого результату — вихід нового виробництва проектну потужність. Такі контракти є транснаціональними, оскільки в: беруть участь субпідрядники та постачальники окремих видів сучасного "яткування та технологій з різних країн.

Контракт на управління укладається між власником певного підприємства- або компанії та іншою компанією-оператором на здійснення ефективного управління певним підприємством або інвестиційним проектом.

Різновидом є концесія — отримання прав на будівництво та експлуатацію об᾿ктів інфраструктури (шляхи сполучення, порти, електростанції тощо),

Основні глобальні авіаальянси авіакомпаній, що домінують зараз на ринку:

1) North Star — KLM, NorthWest, Alitalia;

2) One World — British Airways, US Air;

3) Star Allianes — Lufthansa, Austrian Airlines, United Airlines, Air Canada, Air New Zealand, ANA, LOT, SAS, Singapore Airlines, Swiss International та ще близько 20 партнерських авіакомпаній.

Перевагою авіаліній є підвищення рівня сервісу, який звичайно надається іншими компаніями. Стратегічні авіаальянси здійснюють спільне придбання літаків, знижують вартість лізингу, бо ці літаки експлуатуються більше, що знижує вартість літака.

Основними економічними вигодами авіакомпаній є:

• формування мережі постачання споживачів, що стабілізує попит на послуги;

• зниження фіксованих та операційних витрат;

• досягнення економії масштабу — розподіл фіксованих витрат на інший обсяг реалізації;

• створення нових видів доходів;

• доступ до іноземних ринків з мінімальними витратами без додаткових витрат за устаткування, придбання ліцензії на польоти.

• створення конкурентних переваг щодо інших компаній.

Розвиток стратегічних альянсів веде до того, що вони починають здійснювати розподіл витрат і прибутків, здійснюють взаємне володіння акціями.

Існує сукупність ефектів, які є результатом ППІ і проявляються на різних рівнях економіки приймаючої країни.

Розглянемо макроетсономічні ефекти ПІІ.

1. Статична ефективність. Визначає внесок ПІІ в досягнення збалансування економіки, попиту та пропозиції.

2. Динамічний ефект. Охоплює вплив ПІІ на економічне зростання та конкурентоспроможність.

3. Дистрибутивна, або розподільча, ефективність. Визначає вплив на розподіл національного багатства та соціального доходу.

Національний економічний ефект прямих іноземних інвестицій визначається сукупністю показників, серед яких слід виділити такі:

1) оцінка фінансових результатів ПІІ (зростання прибутку, обсягів реалізації, сплати податків тощо);

2) відносна оцінка ресурсів та результатів ПІІ у зіставних цінах. Ними вважаються ціни на внутрішні ресурси, перераховані за реальним курсом в іноземній валюті для зіставлення на світовому ринку, або ціни на світовому ринку, приведені до таких показників, як паритет цін, паритет купівельної спроможності;

3) прямі чи опосередковані результати впливу ПІІ на основні макроеко-номічні показники.

Вплив на платіжний баланс

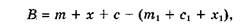

де В — вплив на платіжний баланс; т — ефект заміщення імпорту на ППІ гп1 — оцінка стимулювання імпорту в результаті ППІ; х — оцінка результативності експорту в результаті ППІ; ху — можливе скорочення експорту ППІ; с — приплив капіталу у формі ППІ та реінвестування прибутку, а також приплив капіталу у спорідненій галузі; сх — відплив капіталу у вигляді дивідендів, а також відплив надлишкового капіталу, який утворився внаслідок ППІ.

Іноземні інвестиції мають вплив на торговельний баланс, структуру та показники зовнішньої торгівлі приймаючої країни. Основними формами такого ефекту виступають імпортозаміщення та збільшення обсягу експорту, а також частки нових експортних видів продукції.

Вплив ШІ на ринкову рівновагу, на ціни на ресурси на внутрішньому ринку має три основні прояви:

• стимуляція зростання цін на інвестиційні товари на національному ринку;

• відсутність впливу на ціни на природні ресурси;

• вплив на зростання вартості робочої сили відбувається меншою мірою, ніж на зростання її продуктивності.

Вплив ППІ на зайнятість в національній економіці є двовекторним:

• ППІ стимулюють абсолютне зростання зайнятості;

• ППІ призводять до відносного зменшення попиту на робочу силу в результаті вищої ефективності праці;

• ППІ стимулюють і забезпечують трансфер сучасних технологій, що є ефективним у всіх випадках за виключенням трансферу працеінтенсивних технологій.

Для того, щоб портфельні інвестиції приносили очікуваний прибуток, необхідно правильно їх розмістити. З цією метою інвестор повинен провести детальний аналіз, який підрозділяється на декілька етапів.

Економічний аналіз — це вивчення загальноекономічних умов, які впливають на вартість звичайних акцій. Звичайні акції є найбільш поширеним инструментом портфельних іноземних інвестицій.

Акція — це цінний папір, який свідчить про придбання частки статутного капіталу компанії, визначає можливість участі в управлінні нею, дає право на отримання частини прибутку у вигляді дивідендів, а також участь в розподілі майна при ліквідації.

Загальноекономічними факторами економічного аналізу міжнародного ринку акцій є:

1) державна податкова політика (податки, державні витрати, управління державним боргом);

2) монетарна політика держави (пропозиція грошей, процентні ставки);

3) інші макроекономічні фактори (інфляція, споживчі витрати, інвестиції і розвиток бізнесу, вартість і наявність енергетичних ресурсів, зовнішня торівля та валютні курси, ВВП, обсяг промислового виробництва, особисті прибутки населення, індекс споживчих цін, рівень безробіття).

Наступним етапом буде галузевий аналіз, який потребує розгляду сучасних умов функціонування галузі та перспектив розвитку.

Останній етап включає в себе фундаментальний економічний аналіз — глибоке дослідження фінансового стану та результатів господарської діяльності безпосередньо компанії, акції якої планує придбати чи вже має у власності портфельний інвестор. Аналізові піддаються:

1) конкурентоспроможність компанії;

2) структура асортименту і тенденції збуту;

3) коефіцієнти прибутковості та рентабельності;

4) склад і ліквідність ресурсів (структура активів);

5) структура капіталу.

Розглянемо детальніше основні коефіцієнти і показники, які використовуються при фундаментальному аналізі.

І. Коефіцієнти прибутковості або рентабельності характеризують взаємозв'язок прибутку, собівартості та ціни виробу.

1. Операційний коефіцієнт = (Собівартість реалізованої продукції + Торговельні, управлінські та інші витрати): Річна виручка.

Цей показник відображає ефективність поточних операцій компанії.

2. Норма чистої рентабельності = Чистий прибуток (після сплати податків): Сукупна виручка.

3. Норма прибутковості активів (або всього інвестованого капіталу) враховує кількість ресурсів, які необхідні для забезпечення діяльності компанії.

ROA = Чистий прибуток (після сплати податків): Сукупні активи.

4. Норма прибутковості власного капіталу — загальна прибутковість

компанії — відображає величину успіху компанії в управлінні своїми акти

вами, операціями і структурою капіталу.

ROE = Чистий прибуток (після сплати податків): Акціонерний капітал.

5. Прибуток на одну акцію (EPS) = (Чистий прибуток (після сплати податків) - Дивіденди на привілейовані акції): Кількість акцій в обігу.

6. Дивіденди на 1 акцію = Річні дивіденди за простими акціями: Кількість акцій в обігу.

7. Коефіцієнт виплати дивідендів на частку Чистого прибутку, який виплачений акціонерам у формі дивідендів = Дивіденди в розрахунку на 1 акцію: Прибуток на 1 акцію.

8. Балансова вартість акції = Акціонерний капітал: Кількість акцій в обігу. Акції повинні продаватися за вартістю, вищою від їх балансової вартості.

II. Показники ліквідності визначаються з метою контролю за зобов'язаннями підприємства і надходженнями коштів на розрахунковий рахунок з тим, щоб уникнути неплатоспроможності і банкрутства.

1. Коефіцієнт покриття = Оборотні активи: Поточні зобов

2. Коефіцієнт обертання товарно-матеріальних запасів (ТМЗ) = Річна виручка від реалізації продукції: ТМЗ. Чим більший цей показник, тим краще обертання.

3. Коефіцієнт "квоти власника" = Довгостроковий борг: Акціонерний капітал. Показник визначає використання запозичених коштів.

4.  В умовах глобалізації економіки, диверсифікації та інтеграції міжнародних фінансових та валютних ринків посилюється вплив різних форм міжнародного руху капіталу як на перспективи і темпи глобального економічного розвитку, так і на конкурентоспроможність компаній та країн, рівень їхнього соціально-економічного розвитку.

В умовах глобалізації економіки, диверсифікації та інтеграції міжнародних фінансових та валютних ринків посилюється вплив різних форм міжнародного руху капіталу як на перспективи і темпи глобального економічного розвитку, так і на конкурентоспроможність компаній та країн, рівень їхнього соціально-економічного розвитку.

5. Міжнародний рух позичкового капіталу

Міжнародний кредит — це форма переміщення позичкового капіталу з однієї країни в іншу на засадах повернення у домовлені строки за винагороду.

|

|

|

|

|

Дата добавления: 2014-12-10; Просмотров: 424; Нарушение авторских прав?; Мы поможем в написании вашей работы!