КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Сущность налогов, их функции. Основы теории налогообложения. Кривая Лаффера. Мультипликатор налогов

|

|

|

|

Инфраструктура финансового рынка. Банковская система - центральное звено инфраструктуры финансового рынка. Структура банковской системы. Ссудный потенциал банковской системы. Денежный и депозитный мультипликаторы.

24.Инфраструктура финансового рынка. Банковская система - центральное звено инфраструктуры финансового рынка. Структура банковской системы. Ссудный потенциал банковской системы. Денежный и депозитный мультипликаторы.

В рыночной эк-ке необходима инфраструктура, т.е. система взаимосвязанных специализированных организаций, обслуживающих потоки товаров, услуг, денег, ценных бумаг, рабочей силы. В рыночной эк-ке возможна ситуация, когда одни участники конкуренции (предприниматели) не располагают необходимым кол-ом капитала для расширения пр-ва, а др. сталкиваются с проблемой прибыльного размещения сбережений. Для разрешения указанного противоречия превращения сбережений в инвестиции, рыночной системе необходима соответствовать инфраструктура – кредитная система, которая образует банки, страховые компании, фонды профсоюзов и иных организаций, обладающих правами коммерческой деятельности. Ядро кредитной инфраструктуры – банковская система. В истории различных стран известны несколько типов банковских систем:

- двухуровневая (центральный банк, система коммерческих банков)

- централизованная монобанковская система

- децентрализованная банковская система (федеральная резервная система США).

В современной кредитной системе выделяют 3 основных звена:

-Центральный банк

- Коммерческий банк

- Специализированные кредитно-финансовые институты.

Центральный банк выполняет ряд ф-ий:

|

|

|

- эмиссию банкнот

- хранение гос золота, валютных резервов

- хранение резервного фонда других кредитных учреждений

- денежно-кредитное регулирование эк-ки

- поддержание обменного курса национальной валюты

- кредитование коммерческих банков и осуществление кассового обслуживания гос учреждений

- проведение расчетных и переводных операций

- контроль за деятельностью кредитных учреждений.

Основные ф-ии банка:

- аккумулирование временно свободных денежных средств

- регулирование денежного оборота

- посредническая деятельность.

Коммерческие банки – структура, которая в условиях рынка строит свои взаимоотношения с партнерами на основе прибыльности и риска.

Коммерческие банки осуществляют пассивные и активные операции.

Пассивные операции – аккумулирование временно свободных денежных средств (текущие счета – депозиты, срочные вклады, собственный капитал банка и др.).

Активные операции – размещение кредитов(минимум наличных денег, резервы, ссуды, учтенные векселя, ценные бумаги правительства и прочие ценные бумаги).

Специализированные кредитно-денежные институты. Аккумулируя громадными денежными ресурсами, эти институты активно участвуют процессах накопления и эффективного размещения капитала (пенсионные фонды, страховые компании, инвестиционные банки, ипотечные банки, ссудно-сберегательные ассоциации и др.).

Совместно с ЦБ коммерческие банки регулируют денежную массу в обращении.

Денежная масса – совокупность наличных и безналичных, платежных и покупательских средств, обеспечивающих обращение товаров и услуг в эк-ке, которыми располагают частные лица, институциональные собственники (предприятия, объединения) и гос-ва.

В структуре денежной массы выделяют:

Активную часть, к которой относятся денежные средства, реально обслуживающие хоз-ый оборот.

|

|

|

Пассивную часть, которая вкл. денежные накопления, остатки на счетах, которые могут потенциально служить расчетными средствами.

Расположив компоненты денежной массы по степени убывания ликвидности, можно выделить несколько денежных агрегатов (показателей денежной массы):

1. М0 = наличные деньги

2. М1 = М0 + деньги на текущих счетах (до востребования)

3. М2 = М1+ деньги на срочных счетах и сберегательных счетах + депозиты специальных финансовых институтов

4. М3 = М2 + депозитные сертификаты банков + ОРЗ + др.

Чтобы оценить масштабы расширения денежной массы в результате создания банками новых денег, вводится депозитный мультипликатор (md).

M = 1/N,

где N – норма обязательного банковского резервирования;

Денежный мультипликатор (М)- отношение предложения денег к денежной базе(массе):

M=C с индексом d+1 / С с индексом d+C с индексом n.

Выделяют 3 основных инструмента денежной политики, с помощью которых ЦБ осуществляет косвенное регулирование денежно-кредитной сферы:

1. изменение учетной ставки (ставка рефинансирования – ставка, по которой ЦБ кредитует коммерческие банки)

2. изменение норм обязательных резервов – минимизация доли депозитов, которые коммерческие банки должны хранить в виде резервов.

3. операции на открытом рынке – предполагает куплю-продажу Центральным Банком гос-ых ценных бумаг. Когда ЦБ покупает ценные бумаги у коммерческих банков, он увеличивает сумму на резервном счете этого банка, тем самым увеличивает денежную массу.

25. Фискальная политика: содержание, цели и инструменты. Государственные расходы. Мультипликатор государственных расходов.

25.Фискальная политика:содержание, цели, инструменты. Гос.расходы, мультипликатор гос.расходов.

Фискальная политика (ФП) предст-ет собой мера, кот. предпринимает прав-во с целью стабилизации эк-ки с помощью изменения величины доходов и/или расходы, гос-го бюджета (поэтому ФП называют также налого-бюджетной политикой)

Целями ФП является обеспечение:

1.стабильного эк-го роста

2.полной занятости ресурсов (решение проблемы циклической безработицы)

3.стабильного уровня цен

ФП- политика регул-ния прав-вом прежде всего сов.спроса. Регул-ние эк-ки в этом случае происходит с помощью воздействия на величину сов.расходов. Однако некоторые инструменты фискальной политики могут использоваться для воздействия и на сов.предложение, через влияние на уровень деловой активности.

|

|

|

ФП проводит правительство, инструментами ФП выступают расходы и доходы государственного бюджета, а именно:

1.государственные закупки 2.налоги 3. трансферты

В зависимости от фазы цикла в кот. находятся эк-ка, инструменты ФП испол-ся по разному. Выделяют 2 вида ФП: стимулирующая (Ст) и сдерживающую (Сд).

СтФП применяется при спаде. Она имеет целью сокращение рецессионного разрыва, выпуска и снижение уровня безработицы и направлены на увеличение сов.спроса (сов.расходов). Её инструментами явл.:

1.увелич. гос-ных закупок 2.снижение налогов 3.увеличение трансфертов

СдФП испол-ся при буме (при перегреве эк-ки). Имеют целью сокращение инфляционнго разрыва выпуска и степени инфляции и направлена на сокращение сов.спроса (сов.расходов). Её инструментами явл.:

1.сокращение гос-ных закупок 2.увеличение налогов 3.сокращение трансфертов.

Различают ФП дискреционную и недискреционную (автоматическую).

Дискрецинная ФП представляет собой законадательные (официльные) изменения правительством величины гос-ных закупок, налогов и трансфертов с целью стабилизации эк-ки.

Автоматическая ФП связана с механизмов встроенных стабилизаторов.

Государственные расходы оказывают на сов.спрос влияние аналогичное инвестициям, обладая мультипликативным эффектом.

Мультипликатор государственных расходов показывает, как изменяется объём ВНП в результате изменения государственных расходов.

Mg=дельта ВНП\дельта G; G-гос-ные расходы

Налоги и сборы

Налог в соответствии со ст. 8 Налогового кодекса — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

|

|

|

Сущность налогов

Налоги используются для регулирования поведения экономических агентов побуждая (снижение налогов) или припятствуя (повышение налогов) в осуществлении определенной деятельности.

Обладая законным правом принуждения, государство имеет возможность получать в свое распоряжение значительные денежные средства, собираемые в виде налогов.

Налоги можно определить как доходы государства, собираемые на регулярной основе с помощью принадлежащего ему права принуждения. Также, налоги можно определить как обязательные, безвозмездные, невозвратные платежи, взыскиваемые государственными учреждениями с целью удовлетворения потребностей государства в финансовых ресурсах.

Функции налогов

Функция налога — это проявление его социально-экономической сущности в действии. Функции свидетельствуют, каким образом реализуется общественное назначение данной экономической категории.

В современных условиях налоги выполняют две основные функции:

фискальная функция, которая заключается в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности (источник доходов государства);

регулирующая функция, благодаря которой налоги либо стимулируют, либо сдерживают ту или иную хозяйственную деятельность (регулятор экономической системы).

Степень реализации функций налогов зависит от того, каким набором экономических инструментов пользуется государство. В совокупности они представляют собой налоговый механизм, посредством которого реализуется налоговая политика государства.

Используя налоги как инструмент регулирования государство побуждает экономических агентов что-либо делать (налоги снижаются) или, наоборот, препятствует в осуществлении их деятельности (налоги повышаются).

Последствия повышения налогов

Следует помнить, что налоги оказывают сильное воздействие на мотивацию экономических агентов. С одной стороны, введение налога вызывает желание его не платить, т.е. уклониться. Это желание может быть реализовано либо в виде ухода плательщика в теневой сектор экономики, либо в попытке переложить налоговое бремя. Так, продавец, повышая цену предлагаемой продукции, перекладывает часть налогового бремени на покупателя (на рис. 5.1 это показано как повышение цены с  до

до  ).

).

Рис. 5.1 Введение налога на товарном рынке

С другой стороны, экономические агенты изменяют свое поведение. Под воздействием налога фирма сокращает объем производства, так как уменьшается ее прибыль, а следовательно и заинтересованность в производстве данного количества продукции. Эта ситуация проиллюстрирована на рис. 5.1. Если вводится налог на единицу продукции, например, акцизный сбор, то предложение товара сократится, кривая сдвинется в положение  . Вертикальное расстояние между кривыми

. Вертикальное расстояние между кривыми  и

и  равно величине налога на единицу продукции

равно величине налога на единицу продукции  . Как видно из рисунка, цена на товар вырастет, а равновесное количество уменьшится.

. Как видно из рисунка, цена на товар вырастет, а равновесное количество уменьшится.

Если повышается налог на заработную плату, то работники могут сократить предложение труда, предпочитая иметь больше свободного времени, либо же, наоборот, увеличат предложение труда, почувствовав себя беднее и решив компенсировать снижение дохода большей зарплатой за больший период рабочего времени. Если же рассматривать рынок капитала, то налог на капитал в какой-либо отрасли экономики вызовет его отток из-за уменьшения прибыльности вложений.

Из всего сказанного видно, что введение налога на каком-либо из рынков (на рынке товара, труда или капитала) изменит равновесную ситуацию как правило в сторону ухудшения. А это, в свою очередь означает, что возможны потери в эффективности размещения ресурсов.

Налогообложение может привести и к положительному результату, если, например, налогом облагаются создатели негативных внешних эффектов.

Классификация налогов

Различные налоги неодинаково действуют на отдельные группы экономических агентов, кроме того, они по-разному взимаются. Существует несколько классификаций видов налогов:

Виды налогов по объекту:

прямые; косвенные.

Прямые налоги взимаются непосредственно с физических и юридических лиц, а также с их доходов. К прямым налогам относятся налог на прибыль, подоходный налог, налог на имущество. Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Среди косвенных налогов основными являются налог на добавленную стоимость (НДС), акцизы, импортные пошлины, налог с продаж и др.

Классическое требование к соотношению систем косвенного и прямого налогообложения таково: фискальную функцию выполняют преимущественно косвенные налоги, а на прямые налоги возложена в основном регулирующая функция. В данном случае фискальная функция — это, в первую очередь, формирование доходов бюджета. Регулирующая функция направлена на регулирование посредством налоговых механизмов воспроизводственного процесса, темпов накопления капитала, уровня платежеспособного спроса населения. Регулирующий эффект прямых налогов проявляется в дифференциации налоговых ставок, льготах. Посредством налогового регулирования государство обеспечивает баланс корпоративных и общегосударственных интересов, создает условия для ускоренного развития определенных отраслей, стимулирует увеличение рабочих мест и инвестиционно-инновационные процессы. Налоги влияют на уровень и структуру совокупного спроса и посредством этого влияния могут содействовать или препятствовать производству. От налогов зависит соотношение издержек производства и цены товаров.

Виды налогов по субъекту:

центральные;

местные.

В России существует трехуровневая система:

федеральные налоги, устанавливаются федеральным правительством и зачисляются в федеральный бюджет;

региональные налоги, находятся в компетенции субъектов федерации;

местные налоги, устанавливаются и собираются местными органами власти.

Виды налогов по принципу целевого использования:

маркированные;

немаркированные.

Маркировкой называют увязку налога с конкретным направлением расходования средств. Если налог имеет целевой характер и соответствующие поступления ни на какие иные цели, кроме той, ради которой он введен не используются, то такой налог называется маркированным. Примерами маркированных налогов могут быть платежи в пенсионный фонд, фонд обязательного медицинского страхования, в дорожный фонд и др. Все прочие налоги считаются немаркированными. Преимущество немаркированных налогов заключается в том, что они обеспечивают гибкость бюджетной политики — они могут расходоваться по усмотрению государственного органа по тем направлениям, которые он считает необходимым.

Виды налогов по характеру налогообложения:

пропорциональные (доля налога в доходе, или средняя ставка налога с ростом дохода);

прогрессивные (доля налога в доходе с ростом дохода увеличивается);

регрессивные (доля налога в доходе с ростом дохода падает).

Прогрессивными, как правило, бывают подоходные налоги. Чем больше доход индивида, тем большую его часть он вынужден отдавать государству. Как правило, для взимания подоходного налога устанавливается прогрессивная шкала. Например, при доходе до 30 тыс руб. индивид платит налог по ставке 12%, если его доход превышает указанную сумму, то — 20%.Регрессивные налоги означают, что их доля выше в доходе более бедной части населения. Регрессивный характер налога проявляется в том случае, если налог установлен в фиксированном размере на единицу товара. Тогда доля взимаемого налога в доходе будет выше у того покупателя, чей доход меньше.

Виды налогов в зависимости от источников их покрытия:

налоги, расходы по которым относятся на себестоимость продукции (работ, услуг):

земельный налог;

налог на пользователей автомобильных дорог, налог с владельцев транспортных средств, сборы за использование природных ресурсов;

налоги, расходы по которым относятся на выручку от реализации продукции (работ, услуг):

НДС; акцизы; экспортные тарифы;

налоги, расходы по которым относятся на финансовые результаты:

налоги на прибыль, имущество предприятий, рекламу; целевые сборы на содержание, благоустройство и уборку территории; налог на содержание жилищного фонда и объектов социальной сферы; сбор на нужды образовательных учреждений; сборы за парковку автомобилей; налоги, расходы по которым покрываются из прибыли, остающейся в распоряжении предприятий. К этой группе относится часть местных налогов: налог на перепродажу автомобилей и вычислительной техники, лицензионный сбор за право торговли, сбор со сделок, совершаемых на биржах, налог на строительство объектов производственного назначения в курортных зонах и др.

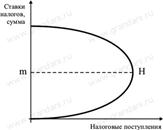

Кривая Лаффера

Повышение налоговых ставок до определенного момента будет вести к увеличению собранных налогов. Дальнейший рост налогов подрывает стимулы к производственной деятельности (так как большая часть дохода должна быть перечислена в государственный бюджет), тормозит рост научно-технического прогресса, замедляет экономический рост и ведет к уменьшению поступлений налогов в бюджет.

Данная зависимость выражается в Кривой Лаффера.

На уровне  размер налоговых ставок оптимален и обеспечивает наибольшее поступление денежных средств в бюджет.

размер налоговых ставок оптимален и обеспечивает наибольшее поступление денежных средств в бюджет.

Налоговые поступления возрастают в периоды экономического подъема и сокращаются в периоды спада.

А трансфертные платежи, напротив, сокращаются в периоды экономического роста и увеличиваются в периоды спада.

27. Механизм действия фискальной политики. Дискреционная и недискреционная фискальная политика. Фискальная политика в различных макроэкономических концепциях. Фискальная политика оказывает воздействие на национальную экономику через товарные рынки. Изменение правительственных расходов и налогов отражается на совокупном спросе и через него влияет на макроэкономические цели. Сокращение расходов правительства уменьшает совокупный спрос, что в условиях рынка ведет к падению производства, доходов и занятости. Рост правительственных расходов вызывает обратную реакцию: совокупный спрос растет, производство расширяется, доходы увеличиваются, безработица сокращается. При этом государственные закупки, непосредственно присоединяясь к потребительским и инвестиционным расходам, оказывают и по величине, и по направленности такое же влияние на экономику, что и инвестиции. Что касается трансфертных платежей, то они, участвуя в формировании личных доходов, отражаются на потребительских расходах.Что касается налогов, то направленность их воздействия на величину национального производства и дохода прямо противоположна воздействию государственных расходов. Снижение налогов увеличивает располагаемый доход и потребление, являющееся элементом совокупного спроса. При этом, однако, надо иметь в виду, что абсолютное изменение уровня потребления зависит от предельной склонности к потреблению (МРС). Расширение совокупного спроса в результате увеличения потребления стимулирует рост объема производства, доходов, снижает уровень безработицы. Со временем, однако, когда безработица достигает своего естественного уровня, рост совокупного спроса в результате снижения налогов приведет к повышению цен. Рост налогов оказывает обратное действие: сокращение располагаемого дохода, потребления, совокупного спроса и соответственно уменьшение ВНП, доходов и рост безработицы.

Анализируя влияние изменения налогов на экономику, необходимо рассмотреть два случая: 1) когда правительство взимает аккордные налоги, не зависящие от уровня доходов, и 2) когда взимаются пропорциональные налоги, величина которых зависит от уровня дохода.

Введение аккордного налога снижает личный доход до уровня располагаемого. Уменьшение дохода приводит к соответствующему сокращению потребления:

С = C0 + МРС (Y – T),

где

С – уровень потребления;

C0 – уровень потребления при нулевом доходе;

Согласно кейнсианской концепции фискальная политика является достаточно мощным средством макроэкономической стабилизации. По мнению Дж. Кейнса и его последователей, государственные расходы оказывают непосредственное воздействие на величину совокупного спроса, мало чем отличаются от инвестиций, оказывают сильное мультипликативное воздействие на потребительские расходы. Формирование и рост государственных расходов Кейнс считал основополагающим фактором «эффективного спроса». Еслиправительственные расходы способствуют оживлению предпринимательской деятельности, то изменение в налоговой политикеоказывает воздействие на личное и инвестиционное потребление. Государственные расходы, по мнению Кейнса, можно финансировать с помощью займов. В современной экономической теории и практике подобное финансирование известно как «принцип дефицитного финансирования». Соответствие бюджетных расходов и доходов Кейнс несчитал обязательным. Дефицит государственного бюджета превращается водин из способов государственного регулирования. Инвестиции,полученные посредством займов, расширяют «склонность кинвестированию». Финансирование текущих расходов приводит кувеличению «склонности к потреблению Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо госбюджета (разность между поступлениями и доходами и отчислениями и расходами) в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.».

Недискреционная фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления - разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов. При дискреционной финансовой политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения государственных расходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно в период подъема целенаправленно создается бюджетный излишек. При недискреционной финансовой политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

Встроенный (автоматический) стабилизатор – экономический механизм, позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства.

В качестве встроенных стабилизаторов обычно выступают прогрессивная система налогообложения, система государственных трансфертов (в том числе страхование по безработице). Эти механизмы «включаются» без непосредственного вмешательства правительства.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит – дефицит госбюджета, вызванный автоматическим сокращением налоговых поступлений и увеличением государственных трансфертов на фоне спада деловой активности.

Циклический излишек – излишек госбюджета, вызванный автоматическим увеличением налоговых поступлений и уменьшением государственных трансфертов на фоне подъема деловой активности.

|

|

|

|

|

Дата добавления: 2014-12-24; Просмотров: 2111; Нарушение авторских прав?; Мы поможем в написании вашей работы!