КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Понятие структуры и стоимости капитала

Понятие и экономическое содержание финансовых ресурсов (капитала) предприятия. Основные источники финансовых ресурсов предприятия.

Нематериальные активы как объект финансирования. Регулирование отнесения объектов к нематериальным активам, списания их на себестоимость продукции и услуг. Источники финансирования.

Лизинг, его содержание, формы и схемы использования, регулирования, порядок определения платежей и форм расчетов.

ЛИЗИНГ (англ. leasing — аренда) — долгосрочная аренда (на срок от 6 месяцев до нескольких лет) машин, оборудования, транспортных средств, сооружений производственного назначения, предусматривающая возможность их последующего выкупа арендатором. Лизинг осуществляется на основе долгосрочного договора между лизинговой компанией (лизингодателем), приобретающей оборудование за свой счет и сдающей его в аренду на несколько лет, и фирмой-арендатором (лизингополучателем), которая постепенно вносит арендную плату за использование лизингового имущества. После истечения срока действия договора арендатор либо возвращает имущество лизинговой компании, либо продлевает срок действия договора (заключает новый договор), либо выкупает имущество по остаточной стоимости.

В зависимости от срока полезного использования объекта лизинга и экономической сущности договора лизинга различают:

Финансовый лизинг (финансовая аренда). Срок договора лизинга сравним со сроком полезного использования объекта лизинга. Как правило, по окончании договора лизинга остаточная стоимость объекта лизинга близка к нулю и объект лизинга может без дополнительной оплаты перейти в собственность лизингополучателя. По сути, является одним из способов привлечения лизингополучателем целевого финансирования (в целях приобретения объекта лизинга).

Операционный (оперативный) лизинг. Срок договора лизинга существенно меньше срока полезного использования объекта лизинга. Обычно предметом лизинга являются уже имеющиеся в распоряжении лизингодателя активы (может не быть третьей стороны — продавца). По окончании договора объект лизинга либо возвращается лизингодателю и может быть передан в лизинг повторно, либо выкупается лизингополучателем по остаточной стоимости. Лизинговая ставка обычно выше, чем по финансовому лизингу. По экономической сущности является разновидностью аренды. В Российской Федерации операционный лизинг законодательно не регулируется, поэтому контракты, по сущности являющиеся операционным лизингом, заключаются в виде договоров аренды.

Финансовую аренду (лизинг) регулируют Гражданский кодекс РФ (ст. 665, 666), Федеральный закон от 29 октября 1998 года «О финансовой аренде (лизинге)», а также многочисленные подзаконные акты.

Существенные условия договора лизинга:

1. Условие о предмете лизинга;

2. Условие о продавце предмета лизинга или о том, что выбор продавца осуществляет лизингодатель;

3. Условие о сроке лизинга;

4. Условие о цене (размере лизинговых платежей).

В случае отсутствия данных условий в тексте договора, он будет считаться незаключённым.

В российской практике принято указывать в договоре лизинга удорожание предмета лизинга (ставку удорожания). Обычно ставка удорожания рассматривается как годовые проценты и рассчитывается как разница в процентах между суммой всех платежей по лизинговому договору и стоимостью предмета лизинга, приведённая к годовой ставке с учётом срока договора лизинга.

Использование ставки удорожания в рекламных материалах может ввести лизингополучателей в заблуждение относительно реальной стоимости привлекаемого через лизинг внешнего финансирования в сопоставлении с тем, сколько стоил бы банковский кредит при аналогичных суммах займа и графике погашения.

Пример: предмет лизинга стоит 1 000 000 рублей. Договор на 5 лет. Удорожание 12 % за год (соответствует практике в 2007—2008 годах). При условии окончательного погашения стоимости имущества 1 000 000 рублей в конце лизингового договора, это означает, что общая сумма платежей по лизинговому договору на 5 лет составит 1 000 000 + (1 000 000 * (12 / 100)) * 5 = 1 600 000 рублей.

Если договор лизинга предусматривает начисление процентов (удорожания) только на оставшуюся часть долга за вычетом уже произведённых платежей (авансы, задатки и др.), это приближает показатель ставки удорожания к эффективной стоимости финансирования.

Для определения реальной стоимости ресурсов следует разложить лизинговый платеж на составляющие. Формула расчета лизинговых платежей [12]: Лизинговый платеж = основной долг + (проценты по кредиту + налог на имущество + прочие дополнительные затраты) * 1,18 (НДС)

Так же следует учесть, что при приобретении за счет кредита или собственных средств юридическое лицо зачитывает НДС со стоимости договора купли- продажи. В случае лизинга НДС ставится со всей суммы лизинговых платежей.

В отличие от основных средств нематериальные активы не являются материально‑вещественными ценностями. В отличие от товаров они не предназначены для продажи и используются в производстве в течение более длительного времени (свыше года), чем производственные запасы. К нематериальным активам относят:

♦ объекты интеллектуальной собственности:

• исключительное право патентообладателя на изобретение, промышленный образец, полезная модель;

• исключительное авторское право на программы для ЭВМ, базы данных;

• имущественное право автора или иного правообладателя на топологии интегральных микросхем;

• исключительное право владельца на товарный знак и знак обслуживания;

♦ деловая репутация;

♦ организационные расходы.

Организационные расходы – это затраты, произведенные в период создания предприятия (на разработку учредительных документов, оплату консультационных и посреднических услуг, пошлин и сборов и др.).

Особым видом нематериальных активов является деловая репутация (англ. goodwill – право продолжать производство и торговлю под фирмой предшественника). Деловая репутация отражает уровень деловой репутации предприятия, которая выявляется при его покупке по цене, превышающей стоимость его активов.

В частности, при приватизации государственных предприятий может осуществляться продажа их имущества на аукционе по цене выше оценочной стоимости их имущества. В данном случае сумма превышения уплаченной цены над оценочной стоимостью объекта составляет деловую репутацию и учитывается у покупателя в составе нематериальных активов.

Нематериальные активы могут поступать на предприятие различными путями:

1. в счет взносов учредителей в уставный капитал;

2. приобретения за плату у юридических и физических лиц;

3. поступления безвозмездно от других предприятий и граждан.

Нематериальные активы отражают в учете и отчетности в сумме затрат на приобретение, изготовление и расходов на их доведение до состояния, пригодного для полезного использования.

Указанные активы могут выбывать с предприятия вследствие:

1) продажи (реализации);

2) списания по причине нецелесообразности дальнейшего использования;

3. вложений в капитал других предприятий;

4) безвозмездной передачи;

5) вклада в совместную деятельность.

Источниками финансирования приобретения нематериальных активов являются:

а) амортизационные отчисления, поступающие в составе выручки от реализации продукции (работ, услуг) на расчетный счет предприятия;

б) чистая прибыль, остающаяся в распоряжении предприятия;

в) средства, поступающие с фондового рынка от продажи ценных бумаг;

г) ссуды коммерческих банков и др.

При этом необходимо помнить, что по объектам, по которым производится погашение стоимости, нематериальные активы равномерно (ежемесячно) переносят свою первоначальную стоимость на издержки производства или обращения по нормам, определяемым предприятием исходя из установленного срока их полезного использования. По нематериальным активам, по которым невозможно установить срок полезного использования, нормы переноса определяются в расчете на 10 лет (но не более срока деятельности предприятия).

В теории корп.финансов под капиталом понимаются средства, вложенные в формирование активов предприятия, необходимых для осуществления его уставной экономической деятельности, как правило, нацеленной на получение прибыли. Весь инвестированный в активы капитал задействован в процессе производства, а приносимая капиталом прибыль характеризует эффективность его использования.

Понятия капитала в бух.учете и корп.финансах различаются. В корп.финансах капитал – весь инвестированный в активы капитал, в бух.учете – только собственный капитал.

Различные источники финансирования для формирования капитала:

-собственные/заемные

-реинвестирование амортиз.отчислений и нераспр.прибыли/эмиссия акций/займы и кредиты

- внутренние (амортиз.отчисления и нераспр.прибыль) и внешние (доп.эмиссия акций,паев, все займы и кредиты)

Собственный капитал – общая стоимость средств предприятия, принадлежащих его собственникам, которые вложены в его активы и не подлежат возврату в течение периода его функционирования. Заемный – денежные средства и другие имущественные ценности, привлекаемые для финансирования предприятий на возвратной, срочной и платной основе.

-основной (которые инвестирован в ВнОА) и оборотный

Собственный капитал – совокупность средств, принадлежащих собственникам предприятия на правах собственности, участвующих в процессе производства и приносящих прибыль в любой форме.

Способность капитала к росту отражает его деление на инвестированную часть, т. е. вложенную собственниками в предприятие, и накопленную часть, созданную эффективной деятельностью предприятия.

Инвестированный капитал представлен в пассиве баланса уставным капиталом и эмиссионным доходом в составе добавочного капитала.

Накопленная часть возникает в результате распределения чистой прибыли на отчисления в резервный капитал и за счет увеличения нераспределенной прибыли прошлых лет. Изменение каждого из перечисленных элементов является следствием как решений в области финансового управления предприятием, так и выполнения определенных требований налогового, бухгалтерского и правового законодательства. Акционерное законодательство предъявляет требования к минимальному размеру капитала, свободного от обязательств, и к его соотношению с величиной уставного капитала. Для выполнения этих требований акционерные общества должны регулярно производить оценку стоимости чистых активов, информация о которой должна быть раскрыта в бухгалтерской отчетности. Приказом Минфина РФ и ФКЦБ от 29.01.03. № 10н, 03‑6 / пз установлен следующий порядок расчета стоимости чистых активов по данным баланса:

чистые активы = капитал и резервы + доходы будущих периодов – задолженность учредителей по взносам в уставный капитал.

Причины изменений состава и величины собственного капитала предприятия, представленных в разделе баланса «Капитал и резервы», можно проследить по данным ф. 3 «Отчет об изменениях капитала».

В состав собственного капитала организации входят:

♦ уставный (складочный) капитал;

♦ добавочный капитал;

♦ резервный капитал;

♦ нераспределенная прибыль и прочие резервы.

Стоимость капитала – одно из основных понятий финансового менеджмента, дающее возможность оценки предприятия, регулирования и прогнозирования его финансовой деятельности, отражает условия, на которых руководство привлекает капитал для финансирования всех видов деятельности предприятия. Следует различать текущую и предельную стоимость капитала.

Текущая стоимость капитала характеризует существующую структуру капитала и может быть выражена как в балансовой оценке, так и в рыночной. Каждый подход имеет свои определенные преимущества и недостатки. Основным недостатком балансовой оценки является искажение реальной стоимости капитала и его величины, что в российских условиях особенно видно на примере формирования добавочного капитала, стоимости всего собственного капитала.

Рыночная оценка является более точной, так как определяет истинные доходы предприятия, которые могут быть получены при реализации своих ценных бумаг на рынке. В соответствии с Законом РФ «Об акционерных обществах» выкуп акций обществом у своих акционеров осуществляется по рыночной стоимости.

Поскольку текущая стоимость капитала учитывает уже произведенные затраты по привлечению капитала акционеров, пайщиков и уже заключенные кредитные договоры, условия коммерческого кредитования, она представляет интерес в плане оценки принятых решений руководства.

Обычно стоимость капитала выступает как критерий принятия решений при выборе источников финансирования, поэтому во внимание следует принимать будущую структуру капитала и связанные с привлечением дополнительных средств издержки.

Осуществление инвестиционных проектов, например, зависит от того, насколько будущие доходы от этих инвестиций смогут компенсировать издержки, связанные с их финансированием. Этот вопрос будет волновать и кредиторов и акционеров, заинтересованных в стабильных дивидендах и в росте цены своих акций. Следовательно, здесь стоимость капитала выступает как предельная ставка той формы финансирования, которую предприятие собирается использовать в будущем.

Стоимость капитала может быть рассчитана по целевой и по оптимальной структуре. Целевая структура капитала характеризует желаемое соотношение заемных и собственных средств. На выбор целевой структуры оказывают влияние различные факторы: доступность и стоимость различных источников, отношение к риску различных групп собственников, уровень коммерческого риска предприятия и др. Стоимость, рассчитанная по целевой структуре, может отличаться от стоимости, оцениваемой по оптимальной структуре. Оптимальная структура обеспечивает такое соотношение риска и доходности по привлекаемым источникам, которое способствует максимизации рыночной стоимости акционерного капитала.

Средневзвешенная стоимость привлечения капитала (затраты на привлечение капитала) служит ставкой дисконтирования (она представляет собой временную стоимость денег), с помощью которой определяют приведенную стоимость ожидаемых инвесторами денежных потоков.

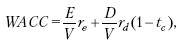

Общая формула средневзвешенной стоимости капитала:

где WACC – средневзвешенная по источникам финансирования стоимость капитала; rd – ожидаемая рыночная доходность к погашению долговых обязательств; tc – ставка налога на прибыль; D – рыночная стоимость процентных долговых обязательств; V – рыночная стоимость объекта оценки (V = E + D); re – стоимость капитала, привлеченного в виде обыкновенных акций; E – рыночная стоимость обыкновенных акций.

В эту формулу включены два источника капитала (долговые обязательства, например банковский кредит, и обыкновенные акции). Подлинная процедура «взвешивания» куда сложнее, поскольку в реальной жизни нужно определять вес рыночной стоимости каждого источника капитала, который требует оплаты – сейчас или в будущем. Так, порой нужно учитывать лизинг, конвертируемые или отзывные долговые обязательства, конвертируемые или отзывные привилегированные акции, неконтрольный пакет акций и/или варранты и опционы на акции руководящего аппарата.

|

|

Дата добавления: 2015-04-24; Просмотров: 1557; Нарушение авторских прав?; Мы поможем в написании вашей работы!