КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Чистий оборотний капітал

|

|

|

|

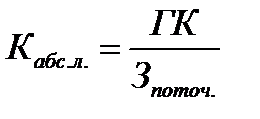

Коефіцієнт абсолютної ліквідності

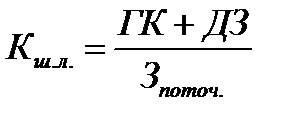

Коефіцієнт швидкої ліквідності

Співвідношення 2:1 вважається оптимальним.

Аналіз ліквідності проводиться за допомогою таких фінансових показників

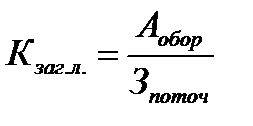

1. Коефіцієнт загальної ліквідності (К покриття)

При К заг.лікв менше 2, вважається, що платоспроможність підприємства невисока і існує певний фінансовий ризик.

При К заг.лікв більше 3 – може виникнути сумнів у ефективності використання оборотних активів.

Де ГК – грошові кошти; ДЗ – дебіторська заборгованість.

Середнє значення цього показника повинно бути в межах 0,5…0,6.

Значення цього коефіцієнта є достатнім, якщо він перевищує 0,2 – 0,25.

Якщо К абс.л. менше 0,2, а коефіцієнт покриття менший 0,5, стан підприємства є загрозливим, і ймовірність банкрутства висока.

Чистий оборотний капітал = оборотні активи – поточні зобов'язання

Позитивним вважається значення цього показника більше від 0

Показники платоспроможності

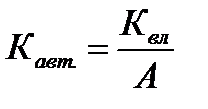

1. Коефіцієнт фінансової стійкості

(або автономії, або платоспроможності)

Де Квл – власний капітал

А – вартість активів підприємства

Цей показник вважається достатнім, якщо його значення дорівнює чи перевищує 0,5. Чим вищим є значення цього показника, тим кращим вважається фінансовий стан підприємства.

2. Коефіцієнт структури капіталу (фінансування)

Зобов'язання включають розділи ІІ – V пасиву балансу. Цей показник є дуже важливим. Його орієнтовне позитивне значення перебуває в межах 0,5 – 1,0

У процесі аналізу використовують різні показники прибутку, які можна класифікувати таким чином.1. За видами господарської діяльності розрізняють прибуток від основної (операційної) діяльності, прибуток від інвестиційної діяльності, прибуток від фінансової діяльності.

|

|

|

2. За складом включених елементів розрізняють маржинальний (валовий) прибуток, загальний фінансовий результат звітного періоду до виплати процентів і податків (брутто-прибуток), прибуток до оподатковування, чистий прибуток.

Маржинальный прибуток - це різниця між виручкою (нетто) і прямими виробничими витратами на реалізовану продукцію.

Брутто-прибуток включає фінансові результати від опера* дійної, фінансової й інвестиційної діяльності, позареалізаційні і надзвичайні доходи і витрати (до виплати процентів і податків). Характеризує загальний фінансовий результат, зароблений підприємством для всіх зацікавлених сторін (держави, кредиторів, власників, найманого персоналу).

Прибуток до оподатковування - це результат після виплати процентів кредиторам.

Чистий прибуток - це та сума прибутку, що залишається в розпорядженні підприємства після сплати всіх податків, виплата за економічними санкціями та інших обов'язкових відрахувань.

3. Залежно від характеру діяльності підприємства розрізняють прибуток від звичайної (традиційної) діяльності і прибуток від надзвичайних ситуацій, незвичайних для цього підприємства.

4. За характером оподаткування розрізняють оподатковуваний і неоподатковуваний (пільговий) прибуток відповідно до податкового законодавства, що періодично переглядається.

5. За ступенем обліку інфляційного фактора розрізняють номінальний прибуток і реальний прибуток, скоригований на темп інфляції у звітному періоді.

6. За економічним змістом прибуток поділяють на бухгалтерський і економічний. Бухгалтерський прибуток визначають як різницю між доходами і поточними явними витратами, відображеними в системі бухгалтерських рахунків. Економічний прибуток відрізняється від бухгалтерського тим, що в розрахунку його величини враховують не лише явні витрати, а й неявні, не відображувані в бухгалтерському обліку (наприклад, витрати на утримання основних засобів, що належать власнику фірми).

|

|

|

7. За характером використання чистий прибуток поділяють на капіталізований і споживаний. Капіталізований прибуток - це частина чистого прибутку, який спрямовують на фінансування приросту активів підприємства. Споживаний прибуток - та його частина, яку витрачають на виплату дивідендів акціонерам і засновникам підприємства.

Під час вивчення динаміки прибутку слід враховувати інфляційні фактори зміни його суми. Для цього виручку коригують на середньозважений індекс зростання цін на продукцію підприємства в середньому по галузі, а витрати на реалізовану продукцію зменшують на їхній приріст у результаті підвищення цін на спожиті ресурси за аналізований період. Аналізуючи склад і динаміку прибутку, слід мати на увазі, що його обсяг багато в чому залежить і від облікової політики підприємства. Закон про бухгалтерський облік та інші нормативні документи надають право суб'єктам господарювання самостійно обирати деякі методи обліку, що здатні істотно вплинути на формування фінансових результатів. Чинні нормативні акти допускають такі методи регулювання прибутку суб'єктом господарювання.

1. Зміна вартісних меж віднесення майна до основних засобів чи до оборотних активів, що спричиняє зміну суми поточних витрат і прибутку у зв'язку з різними способами віднесення їх на витрати.

2. Зміна методу переоцінки основних засобів: шляхом індексації первісної вартості з використанням середньостатистичних коефіцієнтів чи прямим перерахуванням первісної вартості в ціни, що склалися на дату переоцінки на відповідні види основних засобів. Від обраного методу переоцінки основних засобів залежать фонд переоцінки майна (додатковий капітал), сума амортизаційних відрахувань і як результат - величина прибутку і власного капіталу підприємства.

3. Використання методу прискореної амортизації активної частини основних засобів також призводить до збільшення собівартості продукції і зменшення суми прибутку, а отже, і податків на прибуток.

4. Застосування різноманітних методів оцінювання нематеріальних активів і способів нарахування амортизації за ними.

|

|

|

5. Вибір методу оцінювання спожитих виробничих запасів (NIFO, FIFO, UFO).

6. Зміна порядку списання витрат на ремонт основних засобів на собівартість продукції (за фактичними або витратними рівномірними частинами за рахунок створеного ремонтного фонду).

7. Зміна термінів погашення витрат майбутніх періодів, скорочення яких веде до зростання собівартості продукції звітного періоду.

8. Зміна методу визначення прибутку від реалізації продукції (на момент відвантаження продукції або момент її оплати).

Таким чином, облікова політика, формована адміністрацією, відкриває великий простір для вибору методологічних прийомів, здатних радикально змінювати всю картину фінансових результатів і фінансового стану підприємства.

У процесі аналізу необхідно встановити відповідність прийнятої облікової політики підприємства чинним нормативним положенням з ведення бухгалтерського обліку і визначити вплив змін в обліковій політиці на суму брутто-прибутку, оподатковуваного і чистого прибутку, а також на обсяг споживаного і капіталізованого прибутку. Для цього слід відобразити в спеціальній таблиці рівень перелічених показників до і після зміни кожного методу облікової політики суб'єкта господарювання.

31 Рентабельність - це ступінь дохідності, вигідності, прибутковості бізнесу. її вимірюють за допомогою цілої системи відносних показників, що характеризують ефективність роботи підприємства в цілому, прибутковість різних напрямків діяльності (виробничої, комерційної, інвестиційної тощо), вигідність виробництва продукції і послуг окремих видів. Показники рентабельності повніше, ніж прибуток, характеризують результати господарювання, тому що їхня величина відображає співвідношення ефекту з вкладеним капіталом або спожитими ресурсами. їх використовують для оцінювання діяльності підприємства і як інструмент в інвестиційній політиці та ціноутворенні.Показники рентабельності можна об'єднати в кілька груп:

|

|

|

1) показники, що базуються на витратному підході (рентабельність продукції, рентабельність операційної діяльності, рентабельність інвестиційної діяльності та окремих інвестиційних проектів, рентабельність звичайної діяльності);

2) показники, що характеризують прибутковість продажів (валова рентабельність продажів і чиста рентабельність продажів);

8) показники, в основі яких лежить ресурсний підхід (рентабельність сукупних активів або загальна рентабельність, рентабельність операційного капіталу, рентабельність основного капіталу, рентабельність оборотного капіталу, рентабельність власного капіталу і т. ін.).Рентабельність продукції визначається як відношення валового прибутку до собівартості реалізованої продукції. Вона показує, скільки прибутку має підприємство з кожної гривні, витраченої на виробництво і реалізацію продукції. її можна розраховувати в цілому по підприємству, по окремих його сегментах і за видами продукції. Даний показник змінюється під впливом таких основних факторів:- зміни собівартості продукції;

- зміни цін на продукцію;- зміни структури продукції за рентабельністю;

Рентабельність всієї продукції в значній мірі залежить від рентабельності окремих виробів. Рентабельність виробу визначається за формулою:

Ц – ціна виробу; – собівартість виробу;

Рв – рентабельність виробу;

На зміну даного показника впливає два фактори: зміна ціни виробу;зміна собівартості виробу.

Одним з важливих показників рентабельності є рентабельність продажу. Вона визначається як відношення чистого прибутку до чистого доходу від реалізації продукції і характеризує ефективність підприємницької діяльності.

Рентабельність активів підприємства характеризує ефективність їх використання і визначається як відношення чистого прибутку до середньої величини активів. Рентабельність розраховують по усіх активах підприємства і по матеріальних активах.

На зміну рентабельності усіх активів підприємства впливають два основних фактори:

- зміна рентабельності продажу;

- зміна оборотності активів.

Рентабельність матеріальних активів визначається за формулою:

ЧП – чистий прибуток;

ОЗ – основні засоби (середня величина);

МОА – матеріальні оборотні активи (запаси);

Рентабельність капіталу визначається як відношення чистого прибутку середньої величини власного капіталу, і характеризує ефективність його використання

Рентабельність операційної діяльності (Лзд) розраховують в цілому по підприємству як відношення брутто-прибутку від операційної діяльності до виплати процентів і податків (Л0Д) до загальної суми витрат на операційну діяльність.

Цей показник характеризує окупність витрат в операційній діяльності. Він повніше від попереднього показника відображає результати роботи підприємства, оскільки при його розрахунку враховуються не лише реалізаційні, а й позареалізаційні результати, що належать до основної діяльності.

Аналогічно визначають дохідність інвестиційних проектів: отриману або очікувану суму прибутку від інвестиційної діяльності ділять на суму інвестиційних витрат

Рентабельність продажів (обороту), або комерційну маржу, розраховують діленням прибутку від реалізації продукції, робіт і послуг на суму отриманого чистого доходу (ЧД). Характеризує ефективність виробничої і комерційної діяльності підприємства. Цей показник розраховують у цілому по підприємству і за окремими видами продукції.

Рентабельність (дохідність) операційного капіталу обчислюється відношенням прибутку від операційної діяльності до виплати процентів і податків (Под) до середньорічної суми операційного капіталу (ОК). Характеризує дохідність капіталу, за-діяного в основній діяльності (постачання, виробництво та збут продукції)..

Рентабельність (дохідність) сукупного капіталу обчислюють як відношення загальної суми прибутку до виплати процентів і податків (ЕВІТ) до середньорічної вартості всього інвестованого капіталу (КЬ), характеризує дохідність всього сукупного капіталу, вкладеного в активи підприємства.

Ділова активність – поточна господарська діяльність, спрямована на прискорення швидкості обороту активів, капіталу підприємства.

Для аналізу ділової активності використовуються:

· система фінансових коефіцієнтів;

· інші якісні та кількісні критерії (обсяг ринків збуту продукції; конкурентоспроможність; наявність стабільних відносин із споживачами і постачальниками тощо)

Переважна більшість коефіцієнтів ділової активності пов'язані з оборотними активами (розглядались у темі “Аналіз оборотних активів”). Це такі коефіцієнти:

1) Коефіцієнт оборотності кредиторської заборгованості

Кокз = Чистий доход: Середня кредиторська заборгованість;

2) Коефіцієнт оборотності дебіторської заборгованості:

Кодз = Чистий доход: Середня дебіторська заборгованість;

3) Строк погашення дебіторської заборгованості (днів)

Спдз = Тривалість періоду: Кодз;

4) Строк погашення кредиторської заборгованості (днів)

Спкз = Тривалість періоду: Кокз;

5) Коефіцієнт оборотності матеріальних запасів

Комз = Собівартість: Середній рівень запасів.

|

|

|

|

|

Дата добавления: 2015-05-24; Просмотров: 13962; Нарушение авторских прав?; Мы поможем в написании вашей работы!