КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Внутренних инвестиций 2 страница

|

|

|

|

| Δ G |

| 1 - MPC |

(где

| 1 - MPC |

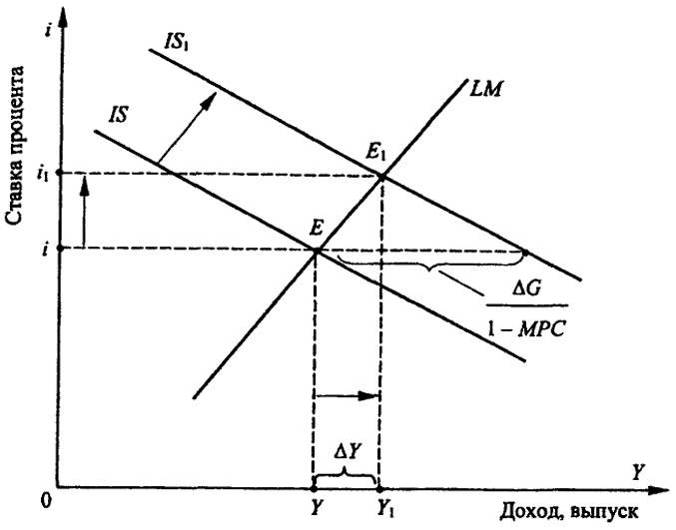

представляет собой простой мультипликатор расходов Дж. М. Кейнса) (рис. 12.15).

Равновесие экономической системы перемещается из точки Е в точку Е 1. При этом имеет место как рост уровня дохода (от Y до Y 1), так и ставки процента (от i до i 1).

Обратим при этом внимание читателей на то, что рост дохода в ответ на стимулирующую бюджетную политику в модели IS-LM меньше, чем в кейнсианской модели "доходы-расходы": Δ Y < Δ G /(1 - МРС). Это различие объясняется тем, что в модели "доходы-расходы" инвестиционные расходы предполагаются постоянными. В модели же 1S-LM рост дохода в результате увеличения государственных расходов предполагает увеличение спроса на деньги и соответствующий рост ставки процента, чтобы обеспечить равенство спроса на деньги их зафиксированному предложению. Повышение ставки процента обусловливает снижение инвестиционных расходов1, поэтому прирост уровня равновесного дохода в рассматриваемой модели общего равновесия

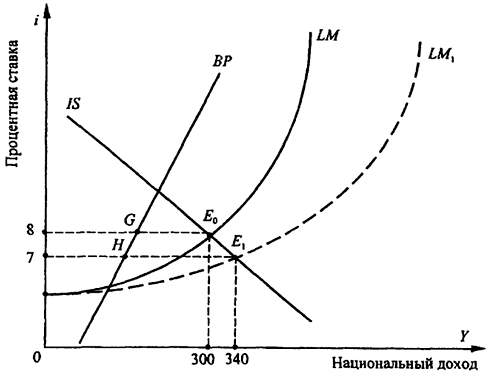

Рис. 12.15. Бюджетно-налоговая политика в модели IS -LM

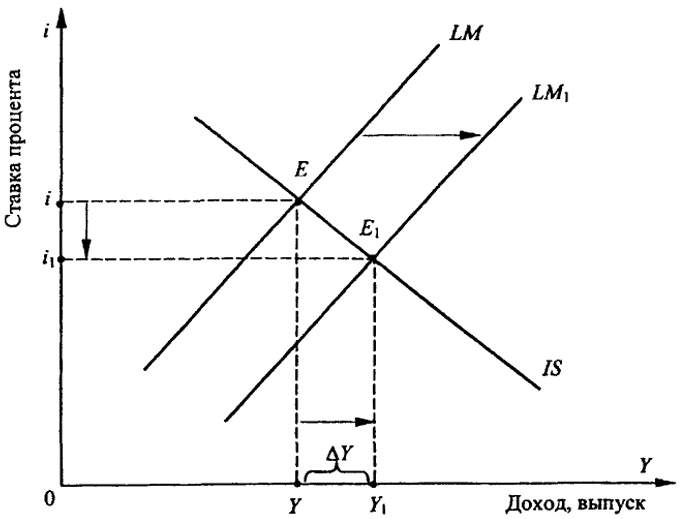

Рис. 12.16. Денежно-кредитная политика в модели IS -LM

экономической системы существенно меньше, чем в модели равновесия товарных рынков. Таким образом, денежный рынок частично "гасит" мультипликационный эффект увеличения государственных расходов.

Предположим теперь, что правительство проводит экспансионистскую (расширительную) денежно-кредитную политику "дешевых" денег, увеличивая предложение денег. Рост денежной массы в условиях неизменного уровня цен вызовет рост реального запаса денежных средств (М/Р↑). При заданном уровне дохода рост реальных запасов денежных средств приведет к снижению ставки процента и сдвигу кривой LM вправо (вниз) (рис. 12.16).

|

|

|

Равновесие экономической системы перемещается при этом из точки Е в точку Е 1. Таким образом, рост предложения денег снижает равновесную ставку процента от i до i 1 и увеличивает уровень дохода с величины Y до величины Y 1 (за счет стимулирования инвестиций и соответствующего расширения спроса на товары и услуги).

1 Это влияние роста ставок процента на инвестиции в связи с повышением государственных расходов получило название эффекта "вытеснения": увеличение G вытесняет частные расходы, в том числе инвестиции.

12.3.4. Равновесие платежного баланса:

график платежного баланса (ВР)

Рассмотрев традиционную модель IS-LM, расширим ее включением функции платежного баланса страны (кривой ВР) с тем, чтобы получить возможность макроэкономического анализа в условиях открытой экономики как внутреннего, так и внешнего равновесия.

Как известно, платежный баланс состоит из трех основных счетов: текущего счета внешнеторговых операций, счета движения капитала и официального резервного счета. Платежный баланс всегда сбалансирован, т. е. сумма указанных трех счетов всегда равна нулю. То же относится и к любому семейному бюджету. Семья может потратить больше, чем она зарабатывает (дефицит текущего счета внешнеторговых операций) при условии, что она может взять в долг (активное сальдо счета движения капитала); иначе она должна использовать свои сбережения (резервы).

Равновесие платежного баланса, или внешнее равновесие, имеет место, когда правительство не увеличивает, не теряет резервы (то есть, когда баланс официального резервного счета равен нулю). Очевидно, что внешний баланс достигается, когда удовлетворяется следующее условие:

| Баланс текущего счета + Баланс счета движения капитала = 0. |

Баланс текущего счета внешнеторговых операций - это сумма двух отдельных балансов: 1) баланса товаров и услуг (т. е. экспорт за вычетом импорта) и 2) баланса односторонних платежей (трансфертов).

|

|

|

Чтобы упростить изложение, предположим, что баланс односторонних платежей равен нулю; следовательно, баланс текущего счета внешнеторговых операций совпадает с балансом товаров и услуг, и мы обращаемся с ним как с торговым балансом. Внешний баланс существует, когда активное сальдо экспорта (положительное сальдо текущего счета внешнеторговых операций) равно чистому оттоку капитала (отрицательное сальдо счета движения капитала), или когда активное сальдо импорта (отрицательное сальдо текущего счета внешнеторговых операций) равно чистым вливаниям капитала (положительное сальдо счета движения капитала).

Детерминанты внешнего баланса. А теперь обратимся к определяющим факторам (детерминантам) баланса текущего счета внешнеторговых отношений и баланса счета движения капитала, сделав предположение, что валютный курс постоянен.

Как известно, торговый баланс (Х - М) зависит от уровня национального дохода; в частности, когда национальный доход повышается, импорт имеет тенденцию к увеличению, вызывая ухудшение торгового баланса. Известно также, что, когда внутренняя ставка процента в какой-либо стране поднимается по отношению к мировой ставке, иностранные инвесторы начинают приобретать ее ценные бумаги, так как они становятся дешевле. В результате счет движения капитала платежного баланса данной страны улучшается. При падении же внутренней процентной ставки наблюдается обратный процесс замены внутренних ценных бумаг на иностранные с соответствующим ухудшением счета движения капитала.

Экономисты при этом различают три типа мобильности капитала:

1. Совершенная мобильность капитала. В этом случае внутренние ценные бумаги являются хорошей заменой иностранным, а их цены (и, следовательно, процентная ставка) устанавливаются на мировом рынке. Уровень процентной ставки, превалирующей на мировом рынке, также преобладает и в нашей небольшой открытой экономике.

2. Совершенная немобильность капитала. В этом случае рынок капитала нашей открытой экономики абсолютно оторван от мирового рынка капитала. Баланс счета движения капитала всегда равен нулю, независимо от внутренней процентной ставки.

|

|

|

3. Несовершенная мобильность капитала. В этом случае, который мы рассматриваем как типичный, внутренние ценные бумаги являются несовершенной заменой иностранным. Баланс счета движения капитала представляет собой функцию изменения процентной ставки. Когда внутренняя процентная ставка повышается (предполагая, что иностранная процентная ставка остается постоянной), счет движения капитала улучшается.

Так как торговый баланс является прямой функцией национального дохода, а чистый приток капитала (баланс счета движения капитала) - прямой функцией процентной ставки, внешнее равновесие (равновесие платежного баланса) имеет место, когда уровень национального дохода и процентная ставка являются такими, что чистый приток капитала соответствует торговому балансу, т. е.:

BP = XN + KA = [X(r) - M(Y)] + [KA(i - I*)] = 0,

где XN - "чистый" экспорт (счет текущих операций); КА - счет движения капитала; Х(r) - экспорт, зависящий от обменного курса валюты (r); М - импорт, зависящий от уровня национального дохода; i - внутренняя ставка процента; r * - мировая ставка процента.

Очевидно, что имеется бесконечное множество комбинаций уровня дохода и процентной ставки, которые при данном обменном курсе согласуются с внешним балансом. Геометрическое место точек всех таких комбинаций называется графиком внешнего баланса (линией ВР).

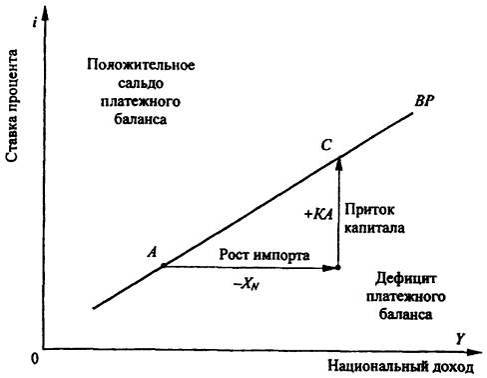

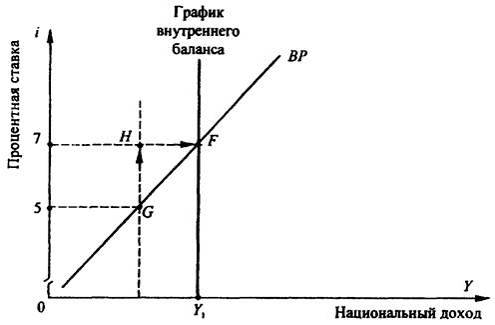

График ВР в общем случае имеет положительный наклон (рис. 12.17).

Это объясняется тем, что увеличение дохода Y приводит к росту импорта и при прочих равных условиях дефициту по счету текущих операций XN. Восстановление равновесия платежного баланса возможно в этих условиях при наличии соответствующего по размеру активного сальдо по счету движения капитала КА (в этом случае будет достигнуто равенство XN + КА = 0). Поэтому при данном уровне дохода

Рис. 12.17. Модель платежного баланса

требуется увеличение внутренней процентной ставки i с целью при влечения иностранного капитала (для финансирования отрицательного сальдо по текущему счету).

|

|

|

Аналогично, когда внутренняя процентная ставка возрастает, чистый отток капитала уменьшается (или чистые вливания капитала возрастают) и появляется положительное сальдо в платежном балансе. Чтобы восстановить внешний баланс, национальный доход должен повысится для того, чтобы стимулировать увеличение импорта, равное сокращению чистого оттока капитала. Соответственно, увеличение процентной ставки должно сопровождаться увеличением национального дохода, т. е. график внешнего баланса должен возрастать. Это случай несовершенной мобильности капитала. В общем случае эластичность кривой ВР положительно зависит от степени международной мобильности капитала, и отрицательно - от предельной склонности к импортированию. Чем меньше степень международной мобильности капитала, тем большим должно быть увеличение внутренней процентной ставки, позволяющей обеспечить необходимый для восстановления внешнего равновесия приток иностранного капитала. Когда капитал совершенно немобилен между странами, график внешнего баланса становится вертикальным на уровне дохода, при котором торговый баланс равен нулю, а когда капитал совершенно мобилен, график внешнего баланса становится горизонтальным на уровне мировой процентной ставки1.

Изменение обменного курса валюты или какого-либо другого параметра, экзогенно изменяющего чистый экспорт XN (например, в результате проведения государством внешнеторговой политики), а также сдвиги (изменения) в потоках капитала под влиянием факторов, не связанных с изменением процентной ставки, приведут к сдвигу кривой ВР.

График внешнего баланса разбивает весь квадрант на две области:

1) область внешнего дефицита, расположенная справа от графика внешнего баланса. Для любой точки из этой области уровень национального дохода слишком высок и (или) процентная ставка слишком низка для внешнего баланса. Платежный баланс в дефиците, и экономика теряет международные резервы;

2) область внешнего излишка, которая лежит слева от графика внешнего баланса. Для любой точки из этой области уровень национального дохода слишком низок и (или) процентная ставка слишком высока для внешнего баланса. Платежный баланс имеет излишек, и правительство увеличивает международные резервы.

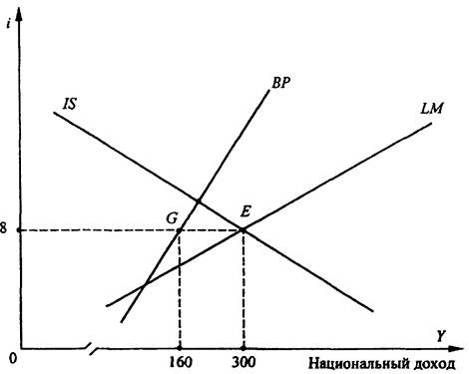

Рис. 12.18. Модель IS-LM с графиком внешнего баланса

Совместный анализ функций IS, LM и ВР позволяет показать, имеет ли платежный баланс дефицит или излишек при текущем равновесии, определяемом пересечением кривых IS и IM (рис. 12.18). На рис. 12.18 пересечение кривых IS и LM определяет равновесный уровень национального дохода (300) и процентной ставки (8%). Поскольку точка Е лежит справа от графика внешнего баланса, платежный баланс находится в дефиците, который фактически пропорционален длине отрезка GE, при условии, что предельная склонность к импорту является фактором пропорциональности. Определим размер дефицита, вычислив изменение в импорте, которое необходимо для восстановления внешнего баланса, предполагая, что процентная ставка и, следовательно, баланс счета движения капитала остаются постоянными. Например, зафиксировав

процентную ставку на уровне 8% и допуская, что национальный доход падает с 300 до 160 (т. е. Y = -140), мы можем восстановить внешний баланс (см. точку G). Предположим теперь, что предельная склонность к импорту равна 0,10. На сколько упадет импорт, если доход упадет на 140? Импорт упадет на 14 (0,10 · 140). Следовательно, дефицит платежного баланса в точке Е должен быть также равен 14.

На первый взгляд может показаться маловероятным совпадением факт пересечения всех трех кривых (IS, LM, ВР) в одной точке, соответствующей внутреннему и внешнему равновесию экономической системы, однако на самом деле это достигается необходимыми корректировками бюджетно-налоговой и денежно-кредитной политики правительства.

1 На практике степень мобильности капитала во многом зависит от развитости финансового рынка в данной стране и наличия валютных ограничений (мер, регламентирующих операции с национальной и иностранной валютой). В настоящее время в экономически развитых странах степень мобильности капитала достаточно высока, тогда как в большинстве развивающихся стран и стран с переходной экономикой финансовые рынки еще недостаточно развиты или находятся в стадии становления, а валют. На практике степень мобильности капитала во многом зависит от развитости финансового рынка в данной стране и наличия валютных ограничений (мер, регламентирующих операции с национальной и иностранной валютой). В настоящее время в экономически развитых странах степень мобильности капитала достаточно высока, тогда как в большинстве развивающихся стран и стран с переходной экономикой финансовые рынки еще недостаточно развиты или находятся в стадии становления, а валютные ограничения охватывают платежи не только по счету капитала, но и зачастую по текущим операциям.ные ограничения охватывают платежи не только по счету капитала, но и зачастую по текущим операциям.

12.3.5. Эффекты фискальной

и монетарной политики

Как фискальная и монетарная политики (т. е. автономные перемены в расходах правительства или в подоходном налоге и предложении денег) влияют на национальный доход, процентную ставку и платежный баланс? Мы должны ответить на этот вопрос, прежде чем рассмотрим применение фискальной и монетарной политики для достижения внутреннего и внешнего баланса.

Эффекты монетарной политики. Рассмотрим сначала эффекты монетарной политики. Увеличение предложения денег вызовет сдвиг кривой LM вправо: при любой процентной ставке большее предложение денег может поддерживать более высокий доход (рис. 12.19). Возрастание предложения денег вызывает сдвиг кривой LM вправо, как показано штриховой линией LM 1. Равновесие сдвигается из Е 0 в Е 1, национальный доход увеличивается с 300 до 340, а процентная ставка падает с 8% до 12%.

Какое влияние оказывает это на платежный баланс? Платежный баланс ухудшается, причем сразу по двум причинам: 1) из-за дополнительного импорта, вызванного ростом национального дохода и 2) из-за уменьшения притока капитала, вызванного снижением процентной ставки.

В условиях рис. 12.19 ухудшение платежного баланса проиллюстрировано тем фактом, что горизонтальный отрезок НЕ 1 (показывает необходимое уменьшение национального дохода для восстановления внешнего баланса после увеличения предложения денег) обязательно

меньше, чем горизонтальный отрезок GE 0 (показывает необходимое снижение дохода для восстановления внешнего баланса перед увеличением предложения денег).

Рис. 12.19. Эффекты монетарной политики

Используя вышеупомянутый аргумент, заключаем, что уменьшение предложения денег вызывает снижение национального дохода, повышение процентной ставки и улучшение платежного баланса (поскольку импорт имеет тенденцию к снижению, а вливания капитала - к повышению).

Эффекты фискальной политики. Обратимся теперь к фискальной политике. Увеличение правительственных расходов вызывает перемещение кривой IS; вправо: при любой процентной ставке национальный доход возрастает в этом случае на величину, равную произведению мультипликатора на увеличение правительственных расходов (рис. 12.20).

Возрастание правительственных расходов вызывает сдвиг кривой IS вправо, как показано штриховой линией IS 1. Равновесие перемещается из E 0 в Е 1, национальный доход повышается с 300 до 400, в то время как процентная ставка поднимается с 8 до 12%.

Какое влияние оказывает все это на платежный баланс? Экспансионистская фискальная политика вызывает два противоречивых эффекта: 1) увеличивает уровень национального дохода, который ухудшает

платежный баланс (из-за возросшего импорта), и 2) поднимает процентную ставку, которая улучшает счет движения капитала. Окончательный результат зависит от того, какой из этих эффектов сильнее. Это неопределенность проиллюстрирована на рис. 12.20 тем фактом, что горизонтальный отрезок НЕ 1 может быть как меньше, так и больше отрезка GЕ 0 в зависимости от относительных наклонов кривой LM и графика внешнего баланса.

Рис. 12.20. Эффекты фискальной политики

Таким образом, мы можем сделать вывод о том, что увеличение (уменьшение) правительственных расходов вызывает рост (падение) и национального дохода, и процентной ставки, но влияние этого изменения в фискальной политике на платежный баланс неопределенно.

Обеспечение внутреннего и внешнего баланса. Рассмотрим графическую модель (рис. 12.21), иллюстрирующую идею достижения обеих целей экономической политики: внутреннего и внешнего баланса.

Внешний баланс соответствует, как нам известно, восходящему графику ВР, внутренний - вертикальной линии, проведенной на уровне национального дохода, соответствующего полной занятости в национальной экономике (Y 1). Очевидно, что одновременно и внутренний, и внешний балансы имеют место в единственной точке F, лежащей

на обоих графиках. Поэтому для достижения обеих целей одновременно власти должны:

Рис. 12.21. Две цели: внутренний и внешний баланс

1) зафиксировать предложение денег на соответствующем уровне, обеспечивающем прохождение кривой LM через точку общего равновесия F;

2) зафиксировать государственные расходы на таком уровне, чтобы кривая IS также прошла через точку F.

Другими словами, разработчики экономических стратегий должны выбрать такое сочетание фискально-монетарной политики, которое заставит кривые IS и LM пройти через точку общего баланса.

Еще о мобильности капитала. При решении проблемы достижения общего баланса экономической системы вопрос о мобильности капитала, т. е. чувствительности его к изменению процентной ставки и возможности перемещения между странами, становится вопросом первостепенной важности. Проиллюстрируем это при помощи только что рассмотренного рис. 12.21. Рассмотрим точку G на графике баланса ВР.

В точке G платежный баланс находится в равновесии. Если мы переместим экономику из G в H за счет повышения процентной ставки с 5 до 7%, в платежном балансе появится активное сальдо, но только тогда, когда более высокая процентная ставка привлекает дополнительные вливания капитала. В этом случае мы, двигаясь в точку F, можем

восстановить внешний баланс при более высокой процентной ставке, позволяя национальному доходу возрасти.

Однако, если движения капитала между странами совершенно нечувствительны к изменению процентной ставки (абсолютная немобильность), платежный баланс "застрянет" на уровне, соответствующем точке Н. Это означает, что в случае абсолютной немобильности капитала график внешнего баланса вырождается в линию, вертикальную оси национального дохода (как это показано пунктирной линией GH).

В такой ситуации национальная экономика просто не сможет достичь одновременно и внутреннего, и внешнего балансов, во всяком случае, при использовании только методов фискальной и монетарной политики. И причина этого проста: графики внутреннего и внешнего баланса не пересекаются, так как представляют собой параллельные линии. В любой, отдельно взятый момент экономика может находиться как на графике внутреннего, так и внешнего баланса, но не на обоих.

Как обеспечить одновременное достижение обеих целей в такой ситуации? С помощью соответствующего сочетания политики регулирования расходов (например, фискальной и монетарной политик) с политикой переключения расходов1.

Учитывая, что последствием осуществления такой политики является сдвиг графика внешнего баланса, соответствующая политика перераспределения расходов может позволить совместить графики внешнего и внутреннего балансов, устраняя таким образом потенциальный конфликт между ними. Тогда любое сочетание фискальной и монетарной политики, которое обеспечивает внутренний баланс, обусловливает также и внешний баланс.

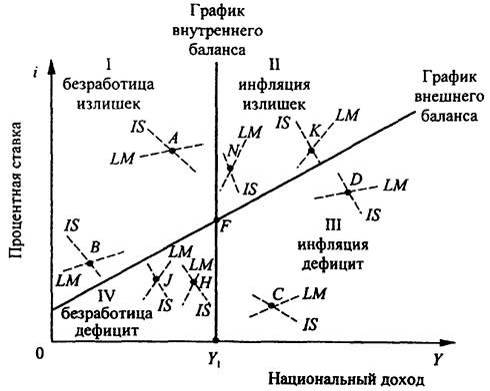

Проблемы осуществления экономической политики. Рассмотрим основные проблемы практической реализации достижения внутреннего и внешнего балансов страны при помощи рис. 12.22.

Графики внутреннего и внешнего балансов делят весь квадрант "области допустимых решений" на четыре зоны несбалансированности, или зоны экономического "несчастья". Это:

Рис. 12.22. Четыре зоны экономических проблем

Зона 1. Безработица и излишек (активное сальдо) платежного баланса. Эта зона лежит слева от обоих графиков внутреннего и внешнего баланса.

Зона II. Потенциальное инфляционное давление и излишек (активное сальдо) платежного баланса. Эта зона лежит слева от графика внешнего баланса, но справа от графика внутреннего баланса.

Зона III. Потенциальное инфляционное давление и дефицит платежного баланса. Эта зона лежит справа от обоих графиков внутреннего и внешнего баланса.

Зона IV. Безработица и дефицит платежного баланса. Эта зона лежит слева от графика внутреннего баланса и справа от графика внешнего баланса.

В любой конкретный момент времени экономика работает в одной из этих четырех зон - на пересечении кривых IS и LM. Власти не могут точно определить расположение кривых IS и LM или графика внешнего баланса, но они могут легко установить зону, в которой оказалась экономика, из актуальных данных о безработице, инфляции

и платежном балансе. Являются ли эти данные достаточными для правильной формулировки экономической политики? Ответ - нет!

В зонах I и III власти находятся в абсолютном неведении. Например, точки А и В лежат в зоне I. Если экономика находится в точке А, власти должны уменьшить государственные расходы (чтобы переместить кривую IS вниз и влево) и увеличить предложение денег (чтобы передвинуть кривую LM вправо). Однако если экономика находится в точке В, которая также лежит в зоне I, власти должны сделать противоположное, т. е. они должны увеличить государственные расходы (чтобы сдвинуть кривую IS вправо) и уменьшить предложение денег (чтобы сдвинуть кривую LM влево). Точно так же точки С и D в зоне III предполагают диаметрально противоположные политики.

В зонах II и IV ситуация немного лучше. В этих двух зонах направление изменения правительственных расходов известно. Например, в зоне II (точки К и N) власти должны всегда уменьшать правительственные расходы (чтобы сдвинуть кривую IS влево). Аналогично в зоне IV (точки J и Н) власти должны увеличить правительственные расходы (чтобы сдвинуть кривую IS вправо). К сожалению, направление изменения предложения денег продолжает быть неопределенным. Например, точки К и N лежат в зоне II, но власти должны увеличивать предложение денег в N и уменьшать его в К. Так же точки Н и J лежат в зоне IV, но власти должны увеличить предложение денег в J и уменьшить H. Неопределенность монетарной политики в зонах II и IV совершенно устраняется, когда кривая LM более пологая, чем график внешнего баланса, но тогда монетарная политика становится неопределенной в зонах I и III. К сожалению, разработчики стратегий не знают, является ли кривая LM более пологой или более крутой, чем график внешнего баланса.

Таким образом, без дополнительной информации о точном расположении (и наклоне) кривых IS и LM и графика внешнего баланса знаний только о том, в какой зоне оказалась экономика, не будет достаточно для формулирования экономической политики.

Итак, весь наш анализ привел к достаточно печальному заключению: хотя одновременное достижение внутреннего и внешнего равновесия с помощью фискальной и монетарной политик в принципе осуществимо, разработчики стратегий испытывают недостаток необходимой информации для формулирования правильного сочетания политик. Существуют ли правила, которые помогают разработчикам стратегий в их поисках внутреннего и внешнего баланса в условиях нехватки информации? Несомненно, они есть, и следующий раздел курса посвящен поэтому знаменитой "проблеме разделения", правильное решение

которой ведет к достижению как внутреннего, так и внешнего равновесия.

Сущность проблемы разделения. Разработчики экономических стратегий по достижению внутреннего и внешнего равновесию, имея данные только о национальном доходе, безработице, инфляции, процентной ставке и состоянии платежного баланса, не располагают, как было сказано выше, полной информацией для принятия обоснованного решения. В этих условиях фискальные власти могут иметь серьезные разногласия с монетарными властями по поводу правильного сочетания этих политик. Различия в убеждениях по поводу стратегии и этики, переплетенные с неполными знаниями об экономической системе, могут усилить разногласия и завести решение проблемы в тупик. Альтернативой здесь является разделение политик. Проблема разделения - это результат децентрализованного принятия решений. Она предполагает связывание определенного инструмента политики с определенной целью политики. Так, монетарным властям (контролирующим предложение денег) может быть поручено достижение только внешнего баланса при игнорировании любых побочных эффектов от их воздействия на уровень занятости. Точно так же фискальным властям может быть поручено использовать фискальную политику (изменение государственных расходов и налогов) для достижения внутреннего баланса, игнорируя любые возможные побочные эффекты от их воздействия на платежный баланс.

Когда каждый рычаг разработки стратегии закреплен за единственной целью политики, экономика не передвигается в точку общего равновесия за один ход. Вместо этого начинается процесс регулирования. Монетарные власти могут регулировать предложение денег для достижения внешнего баланса. При этом, однако, они могут сорвать планы фискальных властей, которые должны приспосабливать свою политику для новой ситуации. Но эти действия фискальных властей могут сбить монетарную политику с цели. Поэтому монетарные власти опять должны делать изменения, и так далее до бесконечности. Проблема разделения может быть успешно решена только тогда, когда регулирующие процессы, в конечном счете, приведут к достижению обеих целей одновременно. Для этого разделение политик должно быть, используя экономический жаргон, "устойчивым".

Для достижения устойчивости разделения политик может быть использовано правило Р. Манделла1, согласно которому каждый инструмент

экономической политики должен быть использован для достижения той цели, на которую он имеет наибольшее относительное воздействие. Правило Манделла предполагает следующие рекомендации для исправления каждого конкретного дисбаланса (табл. 12.1):

Таблица 12.1. Правило Манделла

| Зона | Состояние экономики | Монетарная политика | Фискальная политика |

| I | Безработица и излишек | Экспансионистская | Экспансионистская |

| II | Инфляция и излишек | Экспансионистская | Рестриктивная |

| III | Инфляция и дефицит | Рестриктивная | Рестриктивная |

| IV | Безработица и дефицит | Рестриктивная | Экспансионистская |

Практика последовательного и без задержек выполнения рекомендаций Манделла свидетельствует о достаточно высокой их эффективности.

|

|

|

|

|

Дата добавления: 2017-01-14; Просмотров: 380; Нарушение авторских прав?; Мы поможем в написании вашей работы!